日本公共年金積金保值增值的經驗和啟示

朱小楊

(河北大學 經濟學院,河北 保定 071000)

日本公共年金積金保值增值的經驗和啟示

朱小楊

(河北大學 經濟學院,河北 保定 071000)

日本為了彌補不斷增大的公共年金缺口,保證年金制度的正常運行,非常重視公共年金積金的投資運營,已實現其保值增值,且取得了較好的投資收益。在市場運營、財投債和財政融資三條途徑中,日本公共年金積金保值增值的主要途徑是市場運營。其實現公共年金積金保值增值的主要經驗是采用了嚴謹的管理模式、比較合理的投資結構和靈活多元的分散投資方式,這對我國養老保險基金實現保值增值有重要借鑒意義。

日本公共年金積金;保值增值;投資結構;管理模式;投資方式

日本公共年金積金,是以現役世代繳納保險費為基礎,統籌國民年金基金(保險費加國庫負擔二分之一)和厚生年金保險(個人保費)兩個賬戶,以積累的方式積存起來的養老金。日本經濟長期低迷、少子老齡化急速發展,年金給付壓力不斷加大,保有滿足支付的年金積金,實現年金積金的保值增值,是年金財政穩定化的關鍵。[1]日本公共年金積金保值增值的途徑是市場運營、財投債和財政融資。其經驗對我國有重要借鑒意義。

一、日本公共年金積金保值增值的現狀

(一)日本公共年金積金的投資收益

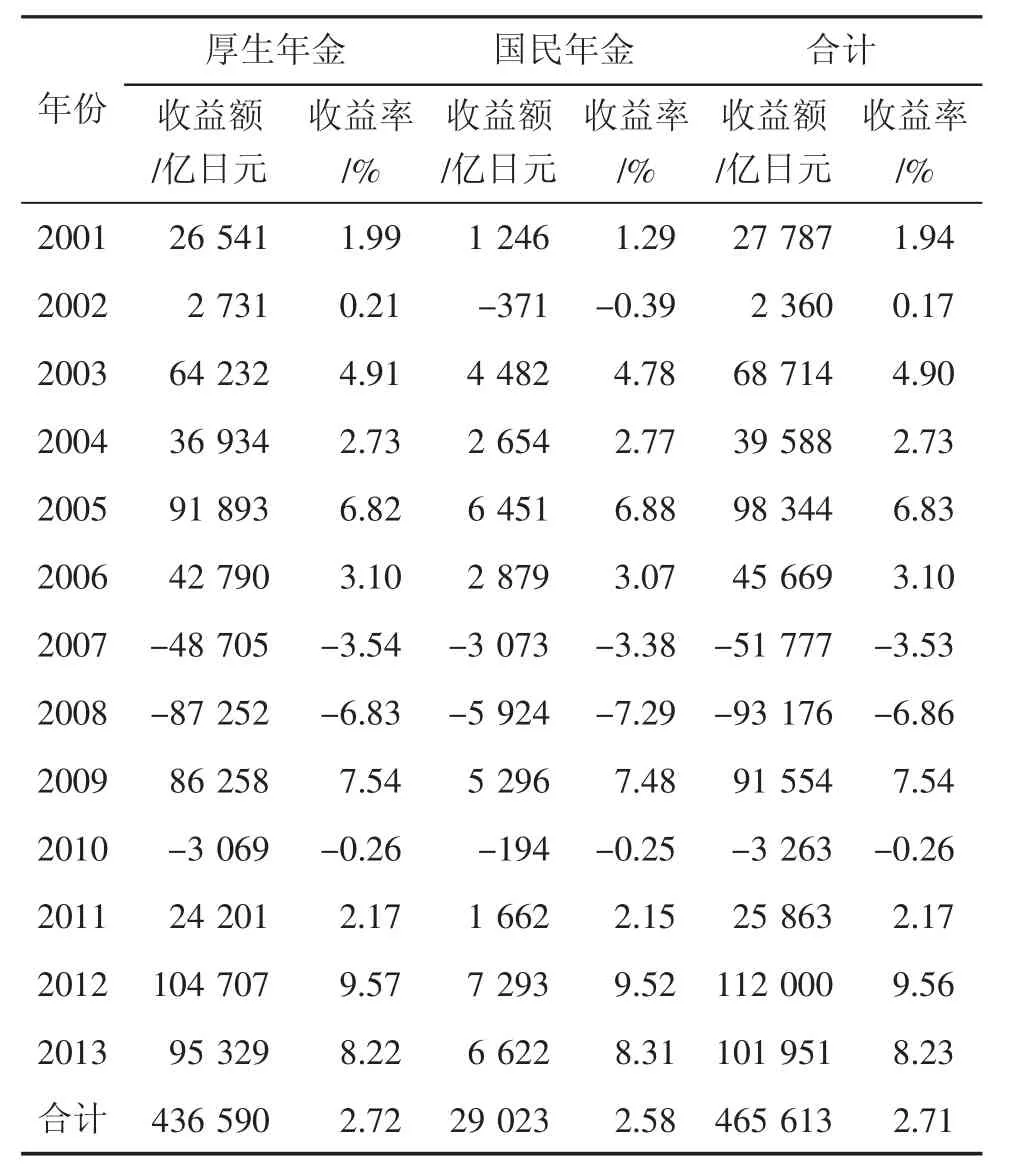

2001~2013年度日本公共年金積金的累計收益額為465 613億日元,平均收益率為2.71%。其中,厚生年金和國民年金的累計收益額分別為436 590億日元、29 023億日元,平均收益率為2.72%、2.58%。尤其是2009~2013年度的累計收益額達到328 105億日元,占13年累計收益額的75.15%,平均收益率高達5.38%。見表1。總體來看,日本公共年金積金實現了較高的收益,且其運營效果越來越好。

表1 日本全體年金積金的收益額和收益率

日本公共年金積金的投資運營包括市場運營、財投債以及財政融資三部分。從2001~2013年的實際情況看,市場運營的投資效果顯著,實現了較高的收益,是日本公共年金積金保值增值的主要途徑;財投債部分的收益率不高,但非常穩定;財政融資部分的投資收益率近幾年有所下滑。

(二)市場運營的投資收益

由表2可以看出,2001~2013年度日本公共年金積金市場運營部分的累計收益額為311 020億日元,平均收益率為2.8%,其中厚生年金和國民年金的累計收益額分別為291 295億日元、19 725億日元,平均收益率為2.8%。從整體上來看,雖然收益額和收益率有時會出現負值,但多數是盈利的,其中在2012年收益額創歷史新高,達到110 210億日元,收益率高達11.31%,2013年延續了這一態勢,仍保持較高收益。經計算,這13年中,2009~2013年這5年的累計收益額達到316 618億日元,平均收益率高達6.28%。可見,公共年金積金市場運營部分的投資效果越來越顯著,充分實現了增值。同時,這也顯示了日本公共年金積金市場運營管理日益成熟。

表2 日本公共年金積金市場運營部分的收益額和收益率

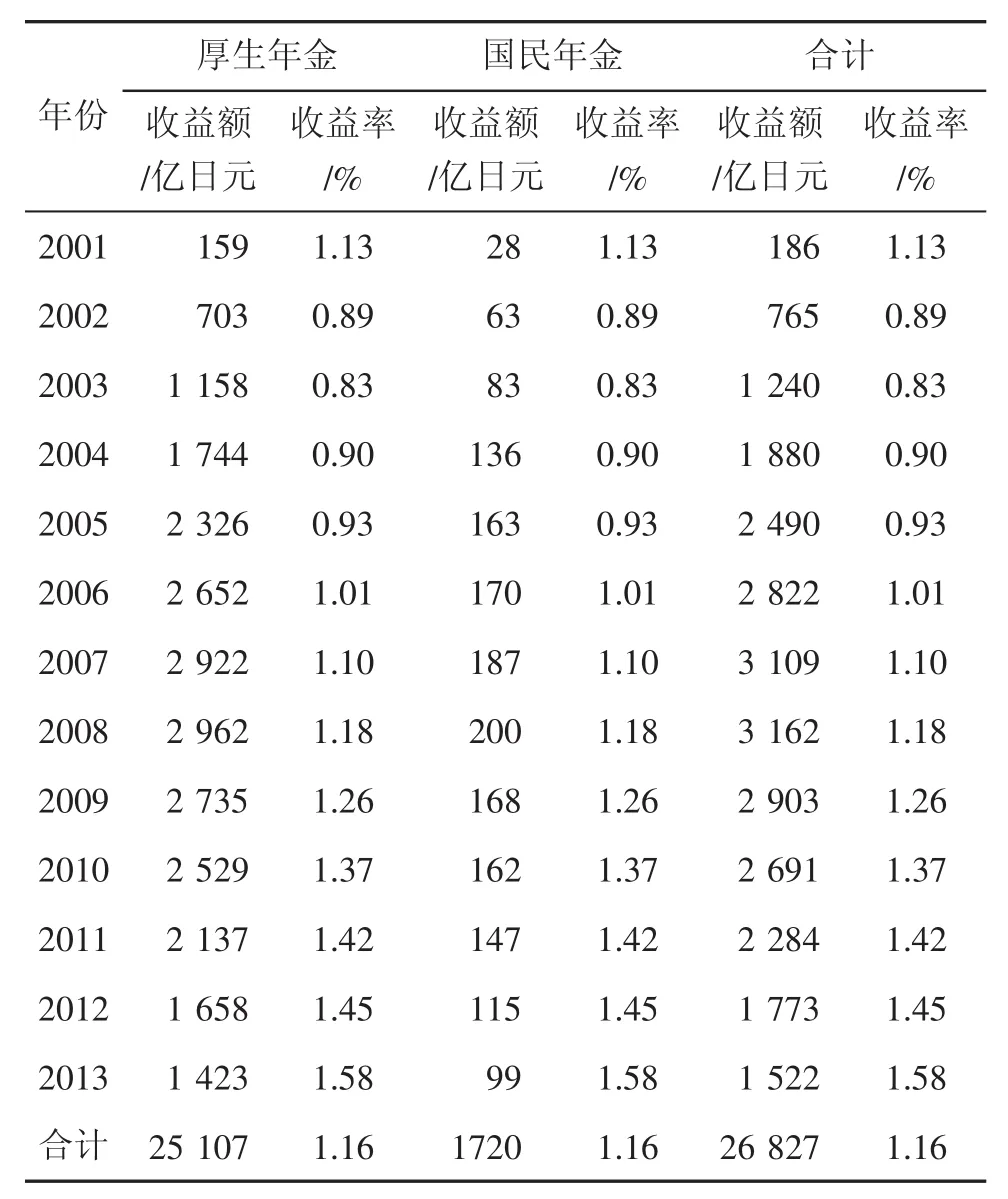

(二)財投債的收益

由表3可以看出,2001~2013年度日本公共年金積金財投債部分的累計收益額為26 827億日元,同期的平均收益率為1.16%。其中,厚生年金和國民年金的累計收益額分別為25 107億日元、1720億日元,平均收益率為1.16%。其中,2009~2013年度的累計收益額達到11 173億日元,平均收益率為1.42%。與市場運營部分的投資收益相比,財投債部分的投資效果低于市場運營部分。但財投債的收益額和收益率一直保持平穩狀態,這在一定程度上有利于公共年金積金的安全運營,同時也實現了公共年金積金的保值。

表3 日本公共年金積金財投債部分的收益額和收益率

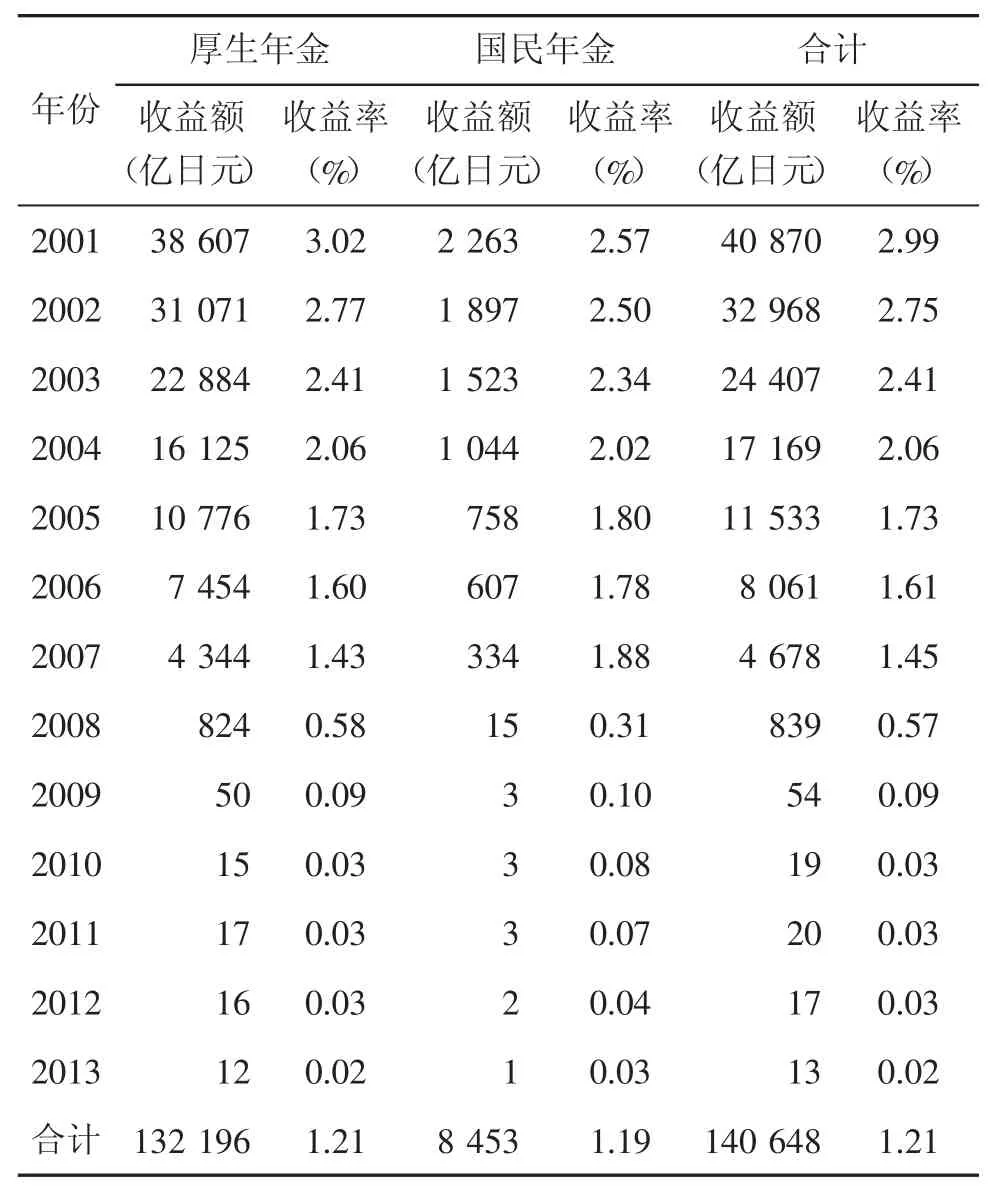

(三)財政融資部分的投資收益

由表4可知,2001~2013年度日本公共年金積金財政融資部分的累計收益額為140 648億日元,平均收益率為1.21%,其中,厚生年金和國民年金的累計收益額分別為132 196億日元、8453億日元,平均收益率分別為1.21%、1.19%。受世界經濟危機及日本經濟長期低迷的影響,2008年以來的收益額和收益率急劇下降,由2001年的40 870億日元下降為2013年的13億日元。其中2009~2013年度的累計收益額僅有123億日元,平均收益率為0.04%。可見,財政融資部分在公共年金積金的主導地位逐漸喪失,對公共年金積金保值增值的作用越來越小。但是,考慮到年金積金的多元化投資和安全運營,財政融資部分仍必不可少。

對于公共年金積金的實際投資效果,我們還要考慮到名義工資的上升率來計算年金積金的實際收益率,進而對年金積金的投資運營效果進行評價。2001~2013年度日本公共年金積金的名義收益率為2.71%,其中厚生年金和國民年金的名義收益率分別為2.72%、2.58%,而同期的年均名義工資增長率為-0.44%。單按名義工資增長率平減,公共年金積金的實際收益率為3.15%,厚生年金和國民年金的實際收益率分別為3.16%、3.02%。這表明日本公共年金積金取得了較好的效果,充分實現了保值增值。

表4 日本公共年金積金財政融資部分的收益額和收益率

二、日本公共年金積金保值增值的主要經驗

日本公共年金積金投資運營取得了較好的效果,實現了保值增值,是多種原因共同作用的結果,但根本原因在于嚴謹的管理模式、合理的投資結構以及靈活多元的分散投資方式。

(一)嚴謹的管理模式

在2000年之前,日本公共年金積金的運營管理模式比較簡單,厚生勞動省將年金積金委托給專門的資金運營部(大藏省),由其向財投機關進行融資,獲取的利息收入最終歸由厚生勞動省統一管理。但由于存在眾多弊端,2001年以后進行了財政投融資制度改革,為了追求專業化、責任明確化,公共年金積金運營組織也進行了改革。直到2004年6月成立了年金積金管理運用獨立行政法人(GPIF),該機構在符合厚生勞動省設定的中期目標的條件下,對年金積金進行自主運營、統一管理,主要是對年金積金市場運營和財投債兩部分的運營管理。在其內部設立由經濟、金融等方面的專家組成的專業運營委員會,由他們對基本運營策略的制定、運營受托機關的選定和評價、運營狀況報表進行審議和監督,GPIF需要定期向厚生勞動省進行報告,接受實績評價。[2]從厚生勞動省制定中期目標到GPIF的內部運行機制,都非常嚴謹。另外,由年金特別會計對財政融資部分進行運營管理,從而形成了責任明確、內部嚴謹的管理模式,這對公共年金積金實現保值增值起到了重要的作用。

(二)合理的投資結構

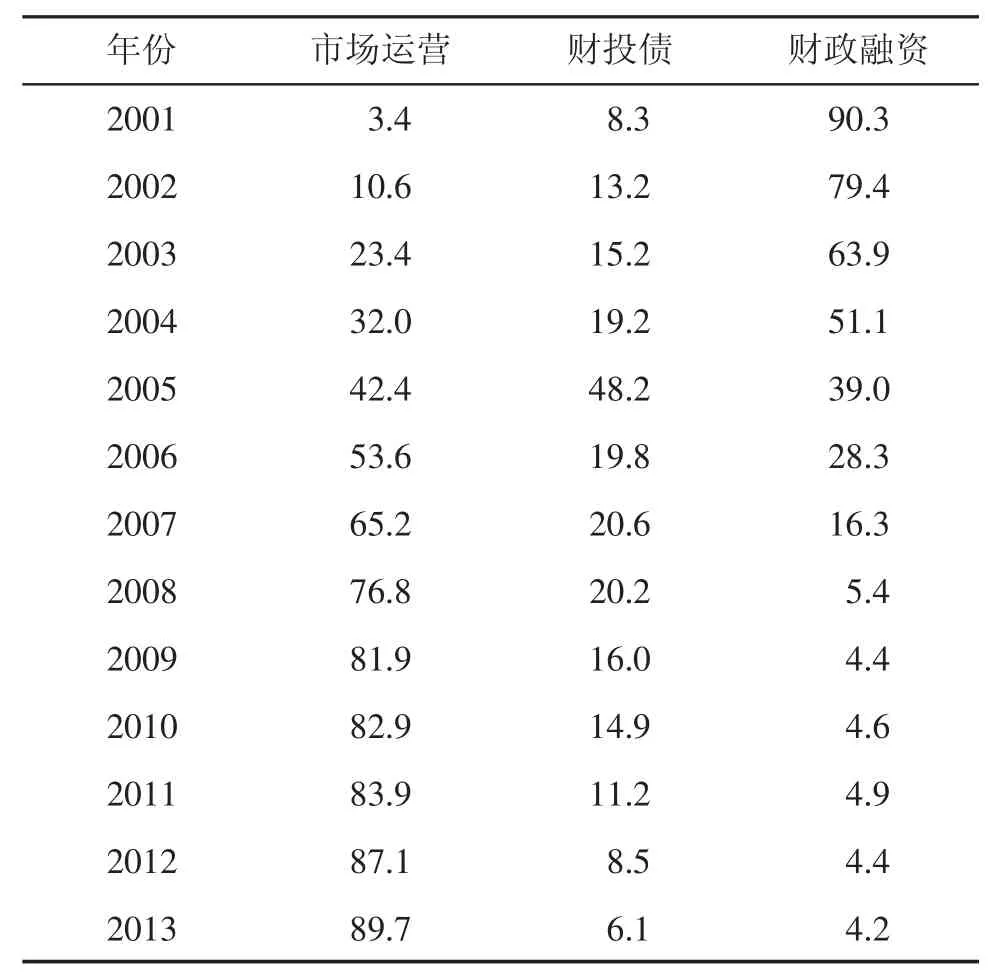

日本對公共年金積金的保值增值,首先,是堅持安全性原則,只有保證投資的安全性,才可論及年金積金的保值。其次,是堅持收益性原則,具有一定的收益才可有效地實現年金積金的增值,這就需要長期可持續的投資結構。依據經濟及市場環境的變化情況,對市場運營部分、財投債部分以及財政融資部分在年金積金中所占比例不斷地進行調整和優化,逐漸形成合理的投資結構(見表5)。合理的投資結構是實現年金積金保值增值的重要前提。

1.市場運營部分逐漸占主導地位,并起決定性作用。2001年年金積金的投資運營還非常謹慎,投入市場運營的資產額較少,在年金積金總資產額中的占比僅3.4%,但在2002年投入資產額就從2001年的49 276億日元增加到149 987億日元,增加了204.38%,占年金積金總額的比例上升到10.6%。2001~2013年市場運營部分在年金積金中的占比由3.4%逐年上升至89.7%,以平均7%左右的升幅保持持續快速增長。可見,市場運營部分已經在年金積金的投資運營中占主導地位,對年金積金實現保值增值逐漸起到了決定性的作用。

2.優化調整財投債部分的比例。日本年金積金財投債部分在公共年金積金的運營資產總額中所占的比例并不是單一的上升或下降趨勢,從2001年開始逐漸上升,在2005年達到了最大值,所占比例為48.2%,這5年間上升了約40%,其后出現了大幅度的下降,到2013年所占比例僅有6.1%,低于2001年所占比例。這是年金積金在保持安全性的前提下,追求高收益及增值目標,根據經濟及市場環境的變化情況對投資結構做出的調整和優化。

3.基于收益性原則,財政融資部分逐漸喪失主導地位。由于財政融資具有較強的安全性,同時具有固定收益的特征,加之最初年金積金的管理運營過程中更加注重的是積金的安全性運營,盡可能地減少甚至完全避免年金積金的投資風險,所以2001年財政融資部分在年金積金的運營資產總額中占據90.3%的比例。但是,面對人口少子、老齡化的社會現狀,只考慮年金積金的安全性顯然已經與實際相背離,需要更為合理化、社會化、現實化的投資結構與之相配套。據此,財政融資部分所占比例以7%左右的幅度逐年下降,到2013年占比只有4.2%。這是對公共年金積金的投資既不失于安全性考慮又實現其收益最大化的投資結構優化。

表5 2001~2013年度市場運營、財投債以及財政融資分別在日本年金積金中的占比(%)

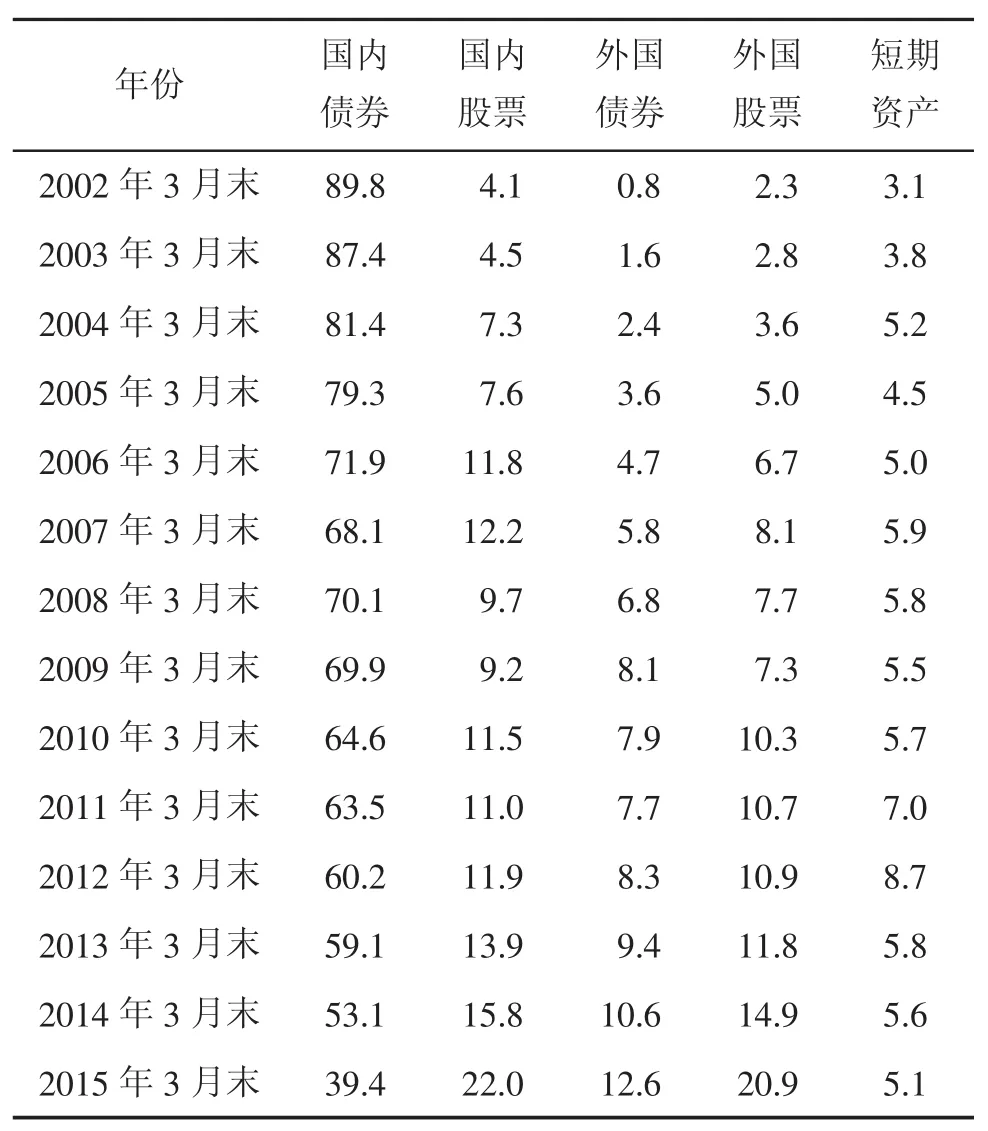

(三)靈活多元的分散投資方式

“別把雞蛋放到一個籃子里”,是對分散投資的經典表述,而分散投資既要注重安全性又要強調高效運營,實現公共年金積金安全高效運營的關鍵是根據不同資產的特征進行分散投資,這樣從長期來看,在預期收益率相同的情況下,既減少了風險,又使得收益率的變動幅度較小。[2]

日本公共年金積金的市場運營部分靈活地分散投資于日本國內外的債券、股票以及短期資產等多種資產,并根據經濟環境和市場環境的變化情況,對分散投資各資產的比例進行靈活調整。從2002年3月末到2015年3月末,投資日本國內債券的構成比例由89.8%逐年下降至39.4%;同期投資國內外股票和外國債券的比例均呈現上升趨勢,國內股票、國外債券和國外股票的構成比例分別由4.1%、0.8%、2.3%上升至22%、12.6%、20.9%;短期資產構成比例總體上有所上升,但變化幅度較小(見表6)。最初年金積金主要以投資日本國內債券為主,并占主導地位,保證了年金積金的安全運營,而對股票市場的投資極為謹慎。但從收益額和收益率上來看,2001年到2013年日本國內股票的累計收益額為58 842億日元,其平均收益率為1.03%;國外股票的累計收益額為110 054億日元,其平均收益率高達4.7%,遠遠超過了年金積金的平均收益率。這說明公共年金積金的保值增值得益于逐漸放開對股票市場的投資,靈活地進行多元化分散投資。

表6 日本年金積金市場運營部分年度資產構成比例的變化情況(%)

三、對我國的啟示

目前,我國經濟發展已由高速進入中高速的新常態,人口老齡化越來越嚴重,養老基金支付壓力逐步加大。加強對養老基金的投資管理,實現養老基金的保值增值勢在必行。由于我國面臨著與日本極為相似的社會形勢和挑戰,日本公共年金積金投資運營取得的良好效果,為我國提供了寶貴的經驗。

1.建立統一的管理機構,形成系統化的管理模式。目前,我國養老基金主要是委托給具有全國社會保障基金、企業年金基金投資管理經驗,或者具有良好的資產管理業績、財務狀況和社會信譽的專業機構負責投資運營。由于其并不是由國家專門成立的獨立養老基金管理機構,不管在管理上還是在監督上都存在許多不確定性。另外,我國養老基金沒有實現統一管理,而是由各省、自治區、直轄市分別管理,這種松散的管理不利于養老基金的投資運營。我國可以借鑒日本的經驗,建立由政府直接管理并對養老基金獨立進行投資運營的全國統一性投資管理機構,各省、自治區、直轄市的養老基金可以在預留一定給付費用的前提下,將其余的養老基金委托給統一的投資管理機構進行管理。在投資管理機構內部應當建立完善的內部治理結構,設立責任明確、分工清晰的各職能部門,健全資產配置、風險管理、業績評估等制度,接受相關監管機構的監督和管理,并定期向相關部門報告,形成系統的管理模式。

2.調整和優化投資結構。由于基本養老保險基金是廣大群眾的“養命錢”,也是重要的公共資金。所以,我國對養老基金的投資運營更加注重安全性,對股票市場的投資非常謹慎,投資比例較低。2015年8月23日,國務院發布的《基本養老保險基金投資管理辦法》中明確規定,投資股票、股票基金、混合基金、股票型養老產品的比例,合計不得高于基金資產凈值的30%。在今后養老基金的投資運營過程中,可以根據金融市場變化和投資運營情況,適當放寬對股票市場的投資,并有效地調整投資各資產的投資比例,不斷優化投資結構,從而在保證養老基金安全性的前提下,實現養老基金投資收益最大化。

3.拓展投資范圍,推行多元化投資運營。《基本養老保險基金投資管理辦法》中規定,養老基金投資范圍包括:“銀行存款,中央銀行票據,同業存單;國債,政策性、開發性銀行債券,信用等級在投資級以上的金融債,企業(公司)債,地方政府債券,可轉換債,短期融資券,中期票據,資產支持證券,債券回購;養老金產品,上市流通的證券投資基金,股票,股權,股指期貨,國債期貨。”雖然投資范圍比較廣泛,為多元化投資運營創造了比較寬松的政策環境,但是規定的上述投資范圍僅限于境內,這就局限了投資范圍的拓展。日本年金積金對國外股票、債券的投資實現了較高的收益,尤其是投資國外股票在2001年到2013年的平均收益率達到了4.7%,為實現養老基金的保值增值起了重要作用。我國證券市場特別是股票市場的投機性較高,風險大,適度放開養老基金的對境外投資的渠道,真正地實現多元化投資,有利于養老基金的保值增值。

[1]張玉棉.日本公共年金制度改革面臨的新課題[J].日本問題研究,2008(2):17-21.

[2]熊軍.養老基金投資管理[M].北京:經濟科學出版社,2014:62-69.

[3]日本.厚生勞動省.平成25年度年金積立金運用報告書[EB/OL]. 2014-08.http∶//www.mhlw.go.jp/.

(責任編輯:龍會芳;校對:李丹)

F831.2

:A

:1006-3544(2015)06-0034-05

2015-10-17

朱小楊(1991-),女,河北邯鄲人,河北大學經濟學院2014級世界經濟學專業碩士研究生,研究方向為日本經濟。