家族控制、PE股權(quán)制衡與公司價值

蘇啟林, 蒲惠熒

(1.暨南大學(xué) 產(chǎn)業(yè)經(jīng)濟研究院,廣東 廣州 510632; 2.暨南大學(xué) 廣東外貿(mào)服務(wù)研究中心,廣東 廣州 510632)

家族控制、PE股權(quán)制衡與公司價值

蘇啟林1,2, 蒲惠熒1

(1.暨南大學(xué) 產(chǎn)業(yè)經(jīng)濟研究院,廣東 廣州 510632; 2.暨南大學(xué) 廣東外貿(mào)服務(wù)研究中心,廣東 廣州 510632)

股權(quán)投資者參與公司治理是近年來公司治理研究的熱點話題。本文基于股權(quán)結(jié)構(gòu)內(nèi)生性的視角研究私募股權(quán)投資(PE)股權(quán)制衡對上市公司家族控制問題的治理效應(yīng)及其對公司價值產(chǎn)生的影響。理論研究表明,股權(quán)制衡結(jié)構(gòu)的形成受制于家族控制程度,當(dāng)上市公司家族控制問題較為嚴(yán)重時,會削弱PE的監(jiān)督制衡作用。鑒于股權(quán)制衡結(jié)構(gòu)形成的內(nèi)生性,本文的實證研究采用工具變量和兩階段最小二乘法進(jìn)行回歸,實證結(jié)果驗證了理論模型的結(jié)論,同時也揭示了PE股權(quán)制衡與家族控制的內(nèi)生聯(lián)動關(guān)系;此外,關(guān)于PE股權(quán)制衡與公司價值的實證分析也表明,股權(quán)制衡結(jié)構(gòu)與公司價值存在內(nèi)生關(guān)系,PE股權(quán)制衡有助于降低家族控制造成的損失,提高上市公司的價值水平。

家族控制;股權(quán)制衡;公司價值;內(nèi)生性視角

1 引言

國外關(guān)于股權(quán)結(jié)構(gòu)與公司治理的研究普遍認(rèn)為,在家族控股的情況下,其他大股東的單獨或聯(lián)合介入能夠抵制控股股東對中小股東的“掠奪”行為,產(chǎn)生一定的制衡作用[1],即外部大股東“股權(quán)制衡”。股權(quán)制衡既是一種特殊的股權(quán)結(jié)構(gòu),又是一種具有制衡作用的治理機制,它的治理效應(yīng)主要體現(xiàn)在一定程度上降低控股股東的道德風(fēng)險行為以及對公司和中小股東的利益侵害,提高公司業(yè)績和價值,因此,國外研究大多數(shù)傾向于認(rèn)為股權(quán)制衡是一種有效的公司治理機制[2~4]。

在家族所有權(quán)和控制權(quán)高度集中的治理結(jié)構(gòu)中,作為外部大股東的股權(quán)投資機構(gòu)介入公司治理,更容易產(chǎn)生股權(quán)制衡的作用,能夠獲得股權(quán)投資的企業(yè)通常擁有較高的財務(wù)透明度和良好的公司治理結(jié)構(gòu),特別是在獨立董事設(shè)置和高水平國際化審計機構(gòu)的聘用上,投資者可通過尋求控制權(quán)或者通過任命和監(jiān)管經(jīng)理人來提高企業(yè)的治理水平[5]。Brenes等的研究[6]發(fā)現(xiàn),由家族控制的董事會中有專業(yè)經(jīng)驗的非家族成員董事能夠增加公司透明度,有助于增加那些消極參加企業(yè)經(jīng)營的家族成員的信心。尤其是當(dāng)家族企業(yè)控股股東解決家族內(nèi)部問題或出現(xiàn)所有權(quán)或經(jīng)營權(quán)過渡的情況時,缺乏企業(yè)管理經(jīng)驗的家族控制人會特別尊重股權(quán)投資者為職業(yè)化公司治理方面帶來的價值,也更傾向于向股權(quán)投資者讓渡部分股權(quán)[7]。

股權(quán)制衡作為一種均衡狀態(tài)的股權(quán)結(jié)構(gòu),如果外部股東持股比例越高,表明他具有很強的意愿和動力參與公司治理,承擔(dān)對家族控股股東的監(jiān)督作用[1]。由于多個大股東通過控制權(quán)競爭形成互相制衡的股權(quán)結(jié)構(gòu),單個股東要實施掠奪行為的成本將變得很高,而其控制權(quán)的私人收益也會降低,因此多個大股東的股權(quán)制衡結(jié)構(gòu)與單個控股股東相比,發(fā)生控股股東掠奪其他投資者利益行為的概率更低[3];各個大股東都愿意向其他中小股東承諾他們會更有效地使用控制權(quán)而不會損害其他中小股東的利益。因此外部大股東的股權(quán)制衡對于減少控股股東損害公司價值的行為具有積極的作用[8]。Gomes和Novaes將股權(quán)制衡的公司治理效應(yīng)歸納為兩類:權(quán)益效應(yīng)和折衷效應(yīng)[9],所謂權(quán)益效應(yīng)是指外部大股東的存在會迫使控股股東為了保證其在公司中的控制權(quán)而增持股份,增加權(quán)益能夠使控股股東與公司價值更趨于一致,進(jìn)而提高公司價值;而所謂折衷效應(yīng)是指少數(shù)控制性股東之間為了避免發(fā)生觀點不一致而進(jìn)行討價還價的折衷,這種事后的討價還價行為能夠阻止控股股東做出有利于自身利益但損害公司利益的決定。

一些基于國內(nèi)上市公司的實證研究則有不同的發(fā)現(xiàn):高雷等[10]的研究發(fā)現(xiàn),制衡式股權(quán)結(jié)構(gòu)對國內(nèi)上市公司控股股東的掏空行為并無顯著影響;相反,董事會可能被控股股東完全控制,并在巨大的控制權(quán)私人利益的驅(qū)動下不顧其他股東的利益進(jìn)行掏空,引起各股東之間激烈爭奪公司控制權(quán)的局面,此時股權(quán)制衡模式并不比“一股獨大”更有效率[11]。國內(nèi)外研究的分歧的原因在于,國內(nèi)研究通常假定股權(quán)結(jié)構(gòu)是外生的,而國外研究則在股權(quán)結(jié)構(gòu)的內(nèi)生性問題上基本達(dá)成一致。如果公司股權(quán)結(jié)構(gòu)和治理結(jié)構(gòu)之間存在相互影響的內(nèi)生關(guān)系的話,那么忽視內(nèi)生性的研究結(jié)果就可能導(dǎo)致有偏誤的結(jié)論。因此,本文下面嘗試將股權(quán)結(jié)構(gòu)內(nèi)生性假設(shè)引入到股權(quán)制衡機制研究當(dāng)中,探討PE股權(quán)制衡結(jié)構(gòu)的形成及其作用效果。

2 理論分析與研究假說

2.1 股權(quán)制衡結(jié)構(gòu)形成的內(nèi)生化理論模型

2.1.1 基本假設(shè)

2.1.2 家族控制和PE股權(quán)制衡的內(nèi)生化

2.1.3 模型的均衡解

家族控股股東在尋求外部投資的時候,既需要考慮到投資為企業(yè)帶來的市場價值,又擔(dān)心自己的控制權(quán)受到外部股東限制,從而減少了控制權(quán)的私人收益。將U0定義為家族控制人的保留效用,即為沒有外部投資時的效用,家族控股股東的目標(biāo)函數(shù)UFamily為

(1)

PE的監(jiān)督策略為通過選擇最優(yōu)監(jiān)督水平最大化自身的效用,PE的目標(biāo)函數(shù)為

(2)

(3)

將(3)式代入家族控股股東的目標(biāo)函數(shù)得

(4)

由此可以看出,當(dāng)α>ξ時,家族控股股東效用最大化的目標(biāo)將與PE監(jiān)督收益最大化的目標(biāo)一致。家族控股股東的目標(biāo)函數(shù)

(5)

同時,我們從PE的目標(biāo)函數(shù)也可以看出

(6)

通過比較(5)式和(6)式可知,當(dāng)β=1-ξ時,能夠同時達(dá)到家族控股股東和PE的利益目標(biāo)一致。因此,如果企業(yè)不存在其他股東的話,家族股東和PE的最優(yōu)股權(quán)結(jié)構(gòu)為α=ξ,β=1-ξ,這意味著股權(quán)制衡結(jié)構(gòu){α,β}的形成取決于家族控制程度ξ,如果上市公司家族控制問題較為嚴(yán)重的話,那么股權(quán)投資者將難以爭取到較高的持股比例,發(fā)揮應(yīng)有的監(jiān)督制衡作用。

2.2 研究假設(shè)

2.2.1 家族控制與PE股權(quán)制衡的內(nèi)生聯(lián)動關(guān)系

Bennedsen和Wolfenzon[3]提出合謀形成效應(yīng),PE對家族控股股東的股權(quán)制衡程度較弱;隨著PE的持股比例逐漸增加,當(dāng)PE的持股比例與家族股東相當(dāng)時,PE能夠?qū)毓晒蓶|形成有效監(jiān)督、互相制衡,使得家族控股股東難以做出損害公司和其他股東利益的行為,存在較高股份的外部大股東能夠降低家族控制的程度[13~15]。本文提出以下假設(shè):

假設(shè)1a上市公司的家族控制程度越高,PE制衡股東獲得的持股比例越小,股權(quán)制衡程度越低。

假設(shè)1bPE股東的持股比例越高,股權(quán)制衡程度越大,有利于削弱上市公司的家族控制程度。

2.2.2 家族控制、PE股權(quán)制衡對公司價值的影響

Demsetz和Villalonga[16]指出,當(dāng)不考慮股權(quán)結(jié)構(gòu)內(nèi)生性時,股權(quán)結(jié)構(gòu)對公司績效具有顯著的影響,而公司績效對股權(quán)結(jié)構(gòu)的影響較弱;但當(dāng)考慮到股權(quán)結(jié)構(gòu)的內(nèi)生性時,股權(quán)結(jié)構(gòu)對公司績效的影響非常小,而公司績效卻對股權(quán)機構(gòu)存在顯著的影響。本文基于股權(quán)制衡結(jié)構(gòu)內(nèi)生性的假定,考察PE股權(quán)制衡對公司價值的影響,并提出以下假設(shè):

假設(shè)2a股權(quán)結(jié)構(gòu)的形成與公司價值之間存在內(nèi)生性關(guān)系。

假設(shè)2bPE持股比例越高,有助于降低家族控制對企業(yè)價值造成的損失,提高上市公司的價值。

3 研究設(shè)計

3.1 變量定義

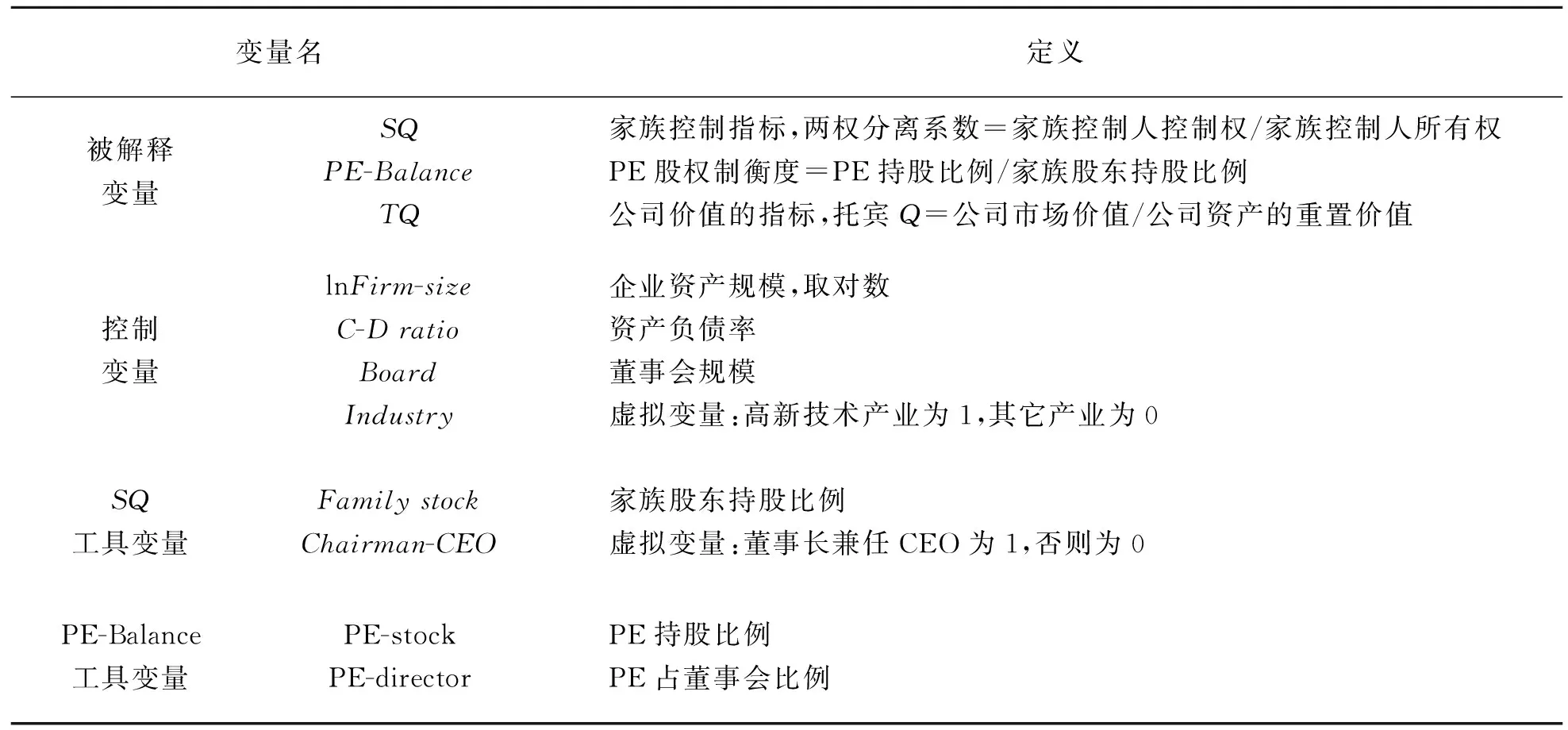

本文變量包括家族控制程度、PE股權(quán)制衡、公司價值、控制變量和工具變量五個組成部分(表1)。

表1 變量設(shè)計

3.2 樣本選取與數(shù)據(jù)來源

基于上述變量設(shè)計,本文從CV-Source數(shù)據(jù)庫對2011~2012年上市的家族企業(yè)進(jìn)行篩選,最初的篩選樣本包括全部在上海證券交易所和深圳證券交易所A股和創(chuàng)業(yè)板發(fā)行上市的家族上市公司,首先在研究樣本中篩選出具有股權(quán)投資背景的家族企業(yè)308家,剔除部分變量數(shù)據(jù)缺失的樣本,最后得到有股權(quán)投資背景的家族上市公司有效樣本214家。本文關(guān)于兩權(quán)分離系數(shù)(SQ)和托賓Q的數(shù)據(jù)來源于國泰安CSMAR數(shù)據(jù)庫,而其它的公司財務(wù)數(shù)據(jù)和PE特征數(shù)據(jù)來源于CV-Source數(shù)據(jù)庫。

通過比對2011和2012年表1中相關(guān)指標(biāo)的兩組數(shù)據(jù), 樣本企業(yè)在2012年度的兩權(quán)分離系數(shù)平均值1.098較2011年1.176有所下降,而PE的股權(quán)制衡度平均值則由2011年的0.359上升為2012年的0.489,與此同時,公司價值平均值也隨之提高,由2011年的1.186上升為2012年的1.311。數(shù)據(jù)的變動趨勢與假設(shè)1b和假設(shè)2b相符。

3.3 回歸模型設(shè)定

根據(jù)研究內(nèi)容,本文設(shè)定以下回歸模型:

回歸模型(1):考察家族控制程度對股權(quán)制衡結(jié)構(gòu)形成的影響。

PE-Balance=α+β1SQ+β2lnFirm-size+β3C-Dratio+β4Board+β5Industry+ε

回歸模型(2):考察PE股權(quán)制衡對公司治理的影響。

SQ=α+β1PE-Balance+β2lnFirm-size+β3C-Dratio+β4Board+β5Industry+ε

回歸模型(3):考察公司價值對股權(quán)制衡結(jié)構(gòu)形成的影響。

PE-Balance=α+β1TQ+β2lnFirm-size+β3C-Dratio+β4Board+β5Industry+ε

回歸模型(4):考察PE股權(quán)制衡對公司價值的影響。

TQ=β0+β1PE-Balance+β2SQ+β3lnFirm-size+β4C-Dratio+β5Board+β6Industry+ε

4 實證結(jié)果分析

4.1 家族控制與PE股權(quán)制衡的聯(lián)動關(guān)系

本文采用2011年和2012年的集合截面數(shù)據(jù)對回歸模型(1)和回歸模型(2)進(jìn)行實證分析。回歸模型(1)分析家族控制程度對股權(quán)制衡結(jié)構(gòu)形成的影響,即基于股權(quán)制衡結(jié)構(gòu)內(nèi)生性的假定,考察PE股權(quán)制衡度的變動是否受到家族控制程度的影響。考慮到影響傳導(dǎo)的滯后性,家族控制程度采用的是2011年的數(shù)據(jù),而PE股權(quán)制衡度則是2012年的數(shù)據(jù),分別采用普通最小二乘法(OLS)和兩階段最小二乘法(2SLS)進(jìn)行檢驗和對比分析。其中在2SLS回歸中,兩權(quán)分離程度(SQ)的工具變量為家族股東持股比例(Familystock)、董事長是否兼任CEO(Chairman-CEO)。回歸模型(2)考察PE股權(quán)制衡的治理作用,即PE股權(quán)制衡能否緩解上市公司家族控制問題。模型(1)和模型(2)的回歸結(jié)果見表2。

表2 模型(1)和模型(2)的回歸結(jié)果

注:2SLS回歸的t檢驗統(tǒng)計值經(jīng)過White cross-section異方差調(diào)整;***表示1%水平顯著,**表示5%水平顯著,*表示10%水平顯著。

通過對比模型(1)OLS和2SLS的回歸結(jié)果可以看出,家族控制的兩權(quán)分離系數(shù)對PE股權(quán)制衡結(jié)構(gòu)的形成存在負(fù)向影響,并且2SLS回歸方程中變量SQ回歸系數(shù)的絕對值明顯大于OLS回歸系數(shù),通過10%水平的顯著性檢驗。這意味著當(dāng)考慮股權(quán)制衡結(jié)構(gòu)形成的內(nèi)生性時,家族控制的兩權(quán)分離系數(shù)對PE股權(quán)制衡度的影響是十分明顯的,驗證了假設(shè)1a。通過對比模型(2)OLS和2SLS的回歸結(jié)果也可以發(fā)現(xiàn):家族控制的兩權(quán)分離系數(shù)與PE股權(quán)制衡度呈負(fù)相關(guān)關(guān)系,當(dāng)忽略股權(quán)制衡對家族控制的內(nèi)生影響時,PE股權(quán)制衡對兩權(quán)分離系數(shù)的影響較小,且回歸系數(shù)不顯著;但當(dāng)考慮到內(nèi)生性問題時,2SLS回歸方程中變量PE-Balance的回歸系數(shù)絕對值明顯大于OLS回歸系數(shù),并且通過了5%水平的顯著性檢驗。這意味著PE股權(quán)制衡與家族控制的內(nèi)生聯(lián)動關(guān)系確實存在,如果不對股權(quán)制衡結(jié)構(gòu)的內(nèi)生性加以控制的話,直接進(jìn)行OLS回歸得出來的結(jié)果將是難以置信的。本文的回歸模型(2)采用了工具變量和2SLS回歸方法,得出的結(jié)論較為可靠,并且充分驗證了假設(shè)1b。

從上述結(jié)果可知,PE股權(quán)制衡與家族控制的內(nèi)生聯(lián)動關(guān)系處于良性互動狀態(tài)。雖然一開始家族控股股東“一股獨大”的局面可能使股權(quán)投資者處于弱勢地位,但是有經(jīng)驗的PE能夠通過與家族控股股東簽訂一系列契約來緩解和避免彼此的利益沖突,取得家族股東的信任,并爭取獲得董事席位,逐漸提高自身在董事會的話語權(quán)和影響力。持股比例較高的股權(quán)投資者通過積極參與董事會,能夠?qū)易蹇毓晒蓶|的行為起到一定的監(jiān)督和制衡作用,降低家族控制的代理成本,改善公司治理水平。

4.2 家族控制、PE股權(quán)制衡對公司價值的影響

本文采用2011和2012年的集合截面數(shù)據(jù)對回歸模型(3)和回歸模型(4)進(jìn)行實證分析。回歸模型(3)考察公司價值對股權(quán)制衡結(jié)構(gòu)形成的影響,考慮到影響傳導(dǎo)的滯后性,公司價值(TQ)采用的是2011年的數(shù)據(jù),而PE股權(quán)制衡度則是2012年的數(shù)據(jù),分別采用普通最小二乘法(OLS)和兩階段最小二乘法(2SLS)進(jìn)行檢驗和對比分析。其中在2SLS回歸中,公司價值(TQ)的工具變量為凈資產(chǎn)收益率(ROE)。回歸模型(4)考察PE股權(quán)制衡對公司價值的影響,隨著兩權(quán)分離程度的增加,家族控制會損害公司價值,PE介入公司治理能否對公司價值產(chǎn)生積極的影響,我們需要對PE股權(quán)制衡的效果作進(jìn)一步驗證。這里以公司價值指標(biāo)——TQ作為因變量,首先建立模型(4a)單獨考察家族控制對公司價值的影響,在此基礎(chǔ)上引入PE股權(quán)制衡變量,建立模型(4b)考察PE股權(quán)制衡是否有助于降低家族控制對企業(yè)價值造成的損失,提高上市公司的價值,進(jìn)而驗證假設(shè)2。基于股權(quán)制衡結(jié)構(gòu)的內(nèi)生性假設(shè),我們分別采用OLS和2SLS進(jìn)行回歸。模型(3)、模型(4a)和模型(4b)的回歸結(jié)果見表3。

通過對比模型(3)OLS和2SLS的回歸結(jié)果可以看出,公司價值(TQ)對PE股權(quán)制衡結(jié)構(gòu)的形成存在正向影響,并且2SLS回歸方程中變量TQ的回歸系數(shù)顯著大于OLS的回歸系數(shù)。這意味著當(dāng)考慮股權(quán)制衡結(jié)構(gòu)形成的內(nèi)生性時,公司價值對PE股權(quán)制衡度的影響是比較明顯的,驗證了假設(shè)2a。從模型(4a)的回歸結(jié)果來看,OLS回歸的整體效果明顯優(yōu)于2SLS回歸,通過Hausman檢驗可以發(fā)現(xiàn),采取工具變量Familystock和Chairman-CEO替代SQ后的Hausman統(tǒng)計值為2.479,未能通過10%的顯著水平,這意味著兩權(quán)分離系數(shù)SQ與公司價值指標(biāo)TQ之間不存在顯著的內(nèi)生關(guān)系,因此我們僅僅關(guān)注OLS的回歸結(jié)果。從OLS的回歸系數(shù)來看,SQ和TQ之間存在不顯著的負(fù)相關(guān)關(guān)系,也就是說兩權(quán)分離程度越高,家族控股股東侵占公司利益的可能性就越大;并且從企業(yè)資產(chǎn)規(guī)模的回歸系數(shù)可知,企業(yè)資產(chǎn)規(guī)模越大,家族控制問題越嚴(yán)重,對公司價值的損害越大。從模型(4b)的回歸結(jié)果來看,2SLS回歸的整體效果明顯優(yōu)于OLS回歸,并且通過Hausman檢驗可以發(fā)現(xiàn),采取工具變量PE-stock和PE-director替代PE-Balance后的Hausman統(tǒng)計值為10.655,通過1%的顯著水平,這意味著PE股權(quán)制衡度與公司價值指標(biāo)TQ之間存在顯著的內(nèi)生關(guān)系,因此2SLS的回歸結(jié)果比OLS的回歸結(jié)果更為可靠。從2SLS的回歸系數(shù)可知,PE-Balance的回歸系數(shù)為正,通過1%的顯著水平,這說明PE股權(quán)制衡對于提高公司價值具有積極影響;而且從SQ的回歸系數(shù)可以發(fā)現(xiàn),當(dāng)我們不考慮PE介入治理時,SQ對公司價值的影響為負(fù),但當(dāng)我們考慮到PE的監(jiān)督制衡作用時,SQ對公司價值的影響則轉(zhuǎn)為正。這意味著隨著PE持股比例增加,他在董事會的發(fā)言權(quán)就越大,PE通過參與董事會來干預(yù)家族控制人的決策能夠更好地保護(hù)自身和公司利益,而且作為與公司利益密切相關(guān)的戰(zhàn)略投資者,與一般中小投資者相比,PE更加了解公司的內(nèi)部運作情況,通過積極介入公司治理以及協(xié)助公司日常運營,PE與家族控股股東合作形成資源互補,能夠為公司和雙方帶來更多的價值增值。由此看來,假設(shè)2b得到充分證明。

表3 模型(3)和模型(4)的回歸結(jié)果

注:2SLS回歸的t檢驗統(tǒng)計值經(jīng)過White cross-section異方差調(diào)整;***表示1%水平顯著,**表示5%水平顯著,*表示10%水平顯著。

5 結(jié)論與啟示

本文基于股權(quán)結(jié)構(gòu)內(nèi)生性的假定,構(gòu)建了家族控制與PE股權(quán)制衡的內(nèi)生化理論模型,并對PE股權(quán)制衡與家族控制的內(nèi)生聯(lián)動關(guān)系及其對公司價值的影響進(jìn)行實證檢驗。理論研究表明,股權(quán)制衡結(jié)構(gòu)的形成受家族股東控制程度的影響,當(dāng)上市公司家族控制問題較為嚴(yán)重時,家族控股股東的控制權(quán)遠(yuǎn)高于其現(xiàn)金流所有權(quán),家族股東存在著巨大的“掏空”動機,可能通過選擇不同的自利行為來達(dá)到操縱公司股權(quán)制衡程度的目的,這將會在一定程度上削弱PE的監(jiān)督制衡作用。鑒于股權(quán)制衡結(jié)構(gòu)形成的內(nèi)生性,本文的實證結(jié)果發(fā)現(xiàn):(1)家族控制的兩權(quán)分離系數(shù)對PE股權(quán)制衡度存在明顯的負(fù)向影響。也就是說,上市公司的家族控制程度越高,PE制衡股東能夠獲得的持股比例就越小,股權(quán)制衡的程度越低。這驗證了本文理論模型關(guān)于股權(quán)制衡結(jié)構(gòu)的形成受制于家族控制程度的結(jié)論。(2)PE股權(quán)制衡與家族控制的內(nèi)生聯(lián)動關(guān)系確實存在。雖然一開始家族控股股東“一股獨大”的局面可能使股權(quán)投資者處于弱勢地位,但是從PE股權(quán)制衡度對兩權(quán)分離系數(shù)的影響可以發(fā)現(xiàn),兩者存在明顯的負(fù)相關(guān)關(guān)系。這意味著PE股權(quán)制衡與家族控制的內(nèi)生聯(lián)動關(guān)系處于良性互動狀態(tài),隨著PE持股比例的增加,他在董事會上的影響力和話語權(quán)也逐漸增大,有助于降低家族控制的代理成本,改善公司治理結(jié)構(gòu)。(3)PE股權(quán)制衡度與公司價值指標(biāo)存在顯著的內(nèi)生關(guān)系,并且PE股權(quán)制衡對公司價值存在顯著的正向影響,PE的監(jiān)督制衡作用能夠使兩權(quán)分離系數(shù)對公司價值的影響由負(fù)轉(zhuǎn)為正,這說明PE股權(quán)制衡有助于降低家族控制對企業(yè)價值造成的損失,提高上市公司的價值。

上述研究結(jié)論主要從股權(quán)結(jié)構(gòu)的內(nèi)生性探索PE股權(quán)制衡對家族控制的影響作用,但事實上考慮到家族控制對股權(quán)制衡結(jié)構(gòu)形成的制約作用,僅僅強調(diào)提高股權(quán)制衡度作為改善公司治理的重要手段是過于理想化的。從現(xiàn)階段國內(nèi)家族上市公司的治理結(jié)構(gòu)和制度背景來看,股權(quán)投資者參與公司治理仍存在較多限制。目前,大多數(shù)家族上市公司對于PE的態(tài)度仍相對保守,不愿意向外部投資者讓渡股權(quán)份額和董事會席位,家族上市公司高度集中的控制權(quán)結(jié)構(gòu)會影響股權(quán)投資者的治理效應(yīng),不容置疑,在公司治理環(huán)境相對寬松的企業(yè)中股權(quán)投資者更能發(fā)揮其投資優(yōu)勢和專業(yè)能力,積極改善公司的經(jīng)營與治理狀況。此外,按照中國目前投資基金法的規(guī)定,機構(gòu)投資者對一家上市公司的持股不得超過其流通股權(quán)的10%,這一規(guī)定嚴(yán)重限制了股權(quán)投資機構(gòu)發(fā)揮股權(quán)制衡的作用。本文的研究結(jié)論表明,當(dāng)家族上市公司的股權(quán)和控制權(quán)高度集中時,較低的持股比例將使PE股權(quán)制衡的效果被嚴(yán)重削弱。事實上,隨著中國資本市場股權(quán)分置改革基本完成,流通股與非流通股并存的制度背景已消失,若繼續(xù)維持此項規(guī)定將不利于股權(quán)投資者參與公司治理。因此,本文認(rèn)為有關(guān)部門通過出臺和完善相關(guān)措施,為股權(quán)投資者參與公司治理掃清障礙,將有利于促進(jìn)資本市場的規(guī)范和家族企業(yè)的良性發(fā)展。

[1] Shleifer A, Vishny R. Large shareholder and corporate control[J]. Journal of Political Economy, 1986, 94(2): 461- 488.

[2] Hart O, Shleifer A, Vishny R. The proper scope of governant: theory and an application to prisons[J]. Quarterly Journal of Economics, 1997, 112(4): 1127-1162.

[3] Bennedsen M, Wolfenzon D. The balance of power in closely held corporations[J]. Journal of Financial Economics, 2000, 58(1): 113-139.

[4] Benjamin M, Pajuste A. Multiple large shareholders and firm value[J]. Journal of Banking & Finance, 2005, 29(7): 1813-1834.

[5] Minardi A M, Ferrari G L, AraújoTavares P C. Performances of Brazilian IPOs backed by private equity[J]. Journal of Business Research, 2013, 66: 448- 455.

[6] Brenes E R, Madrigal K, Bernardo R B. Corporate governance and family business performance[J]. Journal of Business Research, 2011, 64(1): 280-285.

[7] Tappeiner F, Howorth C, Achleitner A K, et al.. Demand for private equity minority investments: a study of large family firms[J]. Journal of Family Business Strategy, 2012, 3(1): 38-51.

[8] Bloch F, Hege U. Multiple shareholder and control contest[R]. Working Paper, Paris: HEC School of Management, 2001.

[9] Gomes A, Novaes W. Sharing of control versus monitoring as corporate governance mechanisms[R]. Washington: Washington University and PUC-Rio, 2006.

[10] 高雷,何少華,黃志忠.公司治理與掏空[J].經(jīng)濟學(xué)(季刊),2006,5(4):1157-1178.

[11] 朱紅軍,汪輝.“股權(quán)制衡”可以改善公司治理嗎?——宏智科技股份有限公司控制權(quán)之爭的案例研究[J].管理世界,2004,(10):114-156.

[12] Da Rin M, Hellmann T, Puri M. A survey of venture capital research[R]. St. Louis: IDEAS, 2011.

[13] Bennedsen M, Fosgerau M, Nielsen K M. The strategic choice of control allocation and ownership distribution in closely held corporations[R]. St. Louis: IDEAS(Research Division of the Federal Reserve Bank of St. Louis), 2003.

[14] Jeremy E, Weichenrieder A J. Ownership concentration and share valuation[J]. German Economic Review, 2004, 5(2): 143-171.

[15] Morten B, Nielsen K M, Nielsen T V. Private contracting and corporate governance: evidence from the provision of tag-along rights in Bazil[J]. Journal of Corporate Finance, 2012, 18(4): 904-918.

[16] Demsetz H, Villalonga B. Ownership structure and corporate performance[J]. Journal of Corporate Finance, 2001, (7): 209-233.

Family Control, PE Blockholder and Corporate Value

SU Qi-lin1,2, PU Hui-ying1

(1.InsitituteofIndustrialEconomics,JinanUniversity,Guangzhou510632,China; 2.CenterforForeignTradeServiceStudies,JinanUniversity,Guangzhou510632,China)

Private Equity investors participating in corporate governance is a hot topic in recent years. This article studies the governance effect of PE blockholder to family control problem and its impact on corporate value from the perspective of endogenous ownership structure. Theoretical studies show that the formation of equity balance structure is subject to the degree of family control. When the family control problem is serious in a company, it will weaken PE’s supervisory function. Considering the endogeneity of equity balance structure, we use the method of instrumental variables and two-stage least square regression. Our empirical results verify the conclusions of the theoretical model, and also reveal the endogenous linkage between the PE blockholder and family control degree. In addition, empirical results of PE blockholder and corporate value show that, there is endogenous relationship between PE balancing structure and corporate value. PE blockholder can reduce the losses caused by family control, and improve corporate value.

family control; PE blcokholder; corporate value; endogenous perspective

2014- 03-18

中國博士后科學(xué)基金資助項目(20080430715);廣東省自然科學(xué)基金資助項目(S2012010008601)

F271.5

A

1003-5192(2015)01- 0041- 07

10.11847/fj.34.1.41