我國(guó)商業(yè)銀行綜合經(jīng)營(yíng)績(jī)效研究

艾洪德 周繼燕

摘 要:本文采用2006—2013年我國(guó)16家上市商業(yè)銀行的年度數(shù)據(jù),建立面板回歸模型,對(duì)綜合經(jīng)營(yíng)與銀行績(jī)效的關(guān)系進(jìn)行了經(jīng)驗(yàn)分析。結(jié)果表明,綜合經(jīng)營(yíng)對(duì)我國(guó)商業(yè)銀行的盈利水平有積極影響,同時(shí)金融控股公司與銀行績(jī)效呈現(xiàn)顯著的正相關(guān)關(guān)系,應(yīng)是我國(guó)商業(yè)銀行綜合經(jīng)營(yíng)的主要模式。

關(guān)鍵詞:商業(yè)銀行;綜合經(jīng)營(yíng)績(jī)效;金融控股公司

中圖分類號(hào):F832.33 文獻(xiàn)標(biāo)識(shí)碼:A

文章編號(hào):1000-176X(2015)06-0047-06

相對(duì)于分業(yè)經(jīng)營(yíng),綜合經(jīng)營(yíng)具有資源和信息共享、規(guī)模和范圍經(jīng)濟(jì)以及協(xié)同效應(yīng),是商業(yè)銀行為尋找新的盈利模式而進(jìn)行金融創(chuàng)新的產(chǎn)物。1933年大危機(jī)后,《格拉斯-斯蒂格爾法》(Glass-Steagall Act)出臺(tái),美國(guó)開(kāi)始實(shí)行分業(yè)經(jīng)營(yíng)。直到1999年,美國(guó)國(guó)會(huì)通過(guò)了《金融服務(wù)現(xiàn)代化法案》,終結(jié)了長(zhǎng)達(dá)66年的分業(yè)經(jīng)營(yíng)歷史,從此,綜合經(jīng)營(yíng)登上了歷史舞臺(tái)。2008年美國(guó)次貸危機(jī)爆發(fā),尤其是五大投行的相繼破產(chǎn)和重組,堪當(dāng)綜合經(jīng)營(yíng)楷模的花旗集團(tuán)因得到政府救助才得以幸免。眾多專家學(xué)者將矛頭指向金融過(guò)度創(chuàng)新的產(chǎn)物——綜合經(jīng)營(yíng),但這幾乎未能阻擋綜合經(jīng)營(yíng)前進(jìn)的腳步。我國(guó)商業(yè)銀行也順應(yīng)歷史潮流,紛紛踏上了綜合經(jīng)營(yíng)之路。尤其是伴隨著當(dāng)前互聯(lián)網(wǎng)金融的出現(xiàn),商業(yè)銀行面臨更加嚴(yán)峻的挑戰(zhàn)。為維持和提升自身競(jìng)爭(zhēng)力,商業(yè)銀行不斷發(fā)展綜合經(jīng)營(yíng)業(yè)務(wù)。

一、綜合經(jīng)營(yíng)在我國(guó)的演進(jìn)及存在模式

1.綜合經(jīng)營(yíng)在我國(guó)的演進(jìn)

綜合經(jīng)營(yíng)對(duì)于我國(guó)商業(yè)銀行并不陌生,早在20世紀(jì)80年代末,傳統(tǒng)的專業(yè)銀行打破了專業(yè)分工的界限,將業(yè)務(wù)范圍向保險(xiǎn)、證券、信托和租賃等領(lǐng)域延伸,開(kāi)始嘗試混業(yè)經(jīng)營(yíng)。但由于商業(yè)銀行盲目追求規(guī)模和范圍的擴(kuò)大,缺乏有效的風(fēng)險(xiǎn)控制體系,導(dǎo)致投資結(jié)構(gòu)不合理和信貸投入過(guò)多等問(wèn)題,加之當(dāng)時(shí)的金融監(jiān)管制度滯后和政策法規(guī)不健全,混業(yè)經(jīng)營(yíng)最后變成了“混亂”經(jīng)營(yíng),不得不被叫停。1995年后,《商業(yè)銀行法》、《證券法》和《保險(xiǎn)法》相繼出臺(tái),“分業(yè)經(jīng)營(yíng)、分業(yè)監(jiān)管”的格局形成。直到2005年,黨的十六屆五中全會(huì)中首次明確提出穩(wěn)步推進(jìn)金融業(yè)綜合經(jīng)營(yíng)試點(diǎn),拉開(kāi)了綜合經(jīng)營(yíng)的帷幕。

關(guān)于現(xiàn)階段我國(guó)商業(yè)銀行應(yīng)該是混業(yè)經(jīng)營(yíng)還是綜合經(jīng)營(yíng),很多學(xué)者莫衷一是。2005年4月,“中國(guó)金融改革高層論壇”在北京召開(kāi),與會(huì)金融專家中,焦瑾璞認(rèn)為 “綜合經(jīng)營(yíng)”比“混業(yè)經(jīng)營(yíng)”表述更加準(zhǔn)確。魏迎寧認(rèn)為混業(yè)經(jīng)營(yíng)范圍比綜合經(jīng)營(yíng)大,混業(yè)經(jīng)營(yíng)不限于金融業(yè),還包括實(shí)業(yè)。筆者認(rèn)為,盡管關(guān)于“混業(yè)經(jīng)營(yíng)”和“綜合經(jīng)營(yíng)”表面上的詞義辨析意義不大,但為了與之前的混業(yè)經(jīng)營(yíng)模式進(jìn)行區(qū)分,體現(xiàn)出其高級(jí)形態(tài),“綜合經(jīng)營(yíng)”一詞更為恰當(dāng)。從歷史的發(fā)展時(shí)期可以看出,我國(guó)銀行業(yè)經(jīng)歷了“分業(yè)—混業(yè)—再分業(yè)—綜合經(jīng)營(yíng)”的螺旋式上升過(guò)程,每一次轉(zhuǎn)變都是不斷發(fā)展和完善的前進(jìn)過(guò)程。

2.綜合經(jīng)營(yíng)的存在模式

西方發(fā)達(dá)國(guó)家大體存在兩種典型的綜合經(jīng)營(yíng)模式,即全能銀行和金融控股公司。全能銀行模式以德國(guó)和瑞士為代表,在統(tǒng)一法人下設(shè)立證券和保險(xiǎn)等業(yè)務(wù)部。金融控股公司模式以美、英、日等國(guó)家為代表,由金融機(jī)構(gòu)通過(guò)并購(gòu)或投資組建金融控股公司,分別從事證券和保險(xiǎn)等業(yè)務(wù)。根據(jù)母公司是否經(jīng)營(yíng)業(yè)務(wù),金融控股公司又被分為事業(yè)型控股公司

母公司本身有自己的經(jīng)營(yíng)業(yè)務(wù),金融機(jī)構(gòu)可以作為母公司出資設(shè)立子公司,集團(tuán)內(nèi)不同的金融業(yè)務(wù)由不同的法人主體分別經(jīng)營(yíng)。和純粹型控股公司。

母公司沒(méi)有自己專門(mén)的金融事業(yè)領(lǐng)域,僅僅是一個(gè)公司經(jīng)營(yíng)戰(zhàn)略的決策部門(mén),主要職能是監(jiān)督管理。

我國(guó)《商業(yè)銀行法》規(guī)定,商業(yè)銀行在中華人民共和國(guó)境內(nèi)不得從事信托投資和證券經(jīng)營(yíng)業(yè)務(wù),不得向非自用不動(dòng)產(chǎn)投資或者向非銀行金融機(jī)構(gòu)和企業(yè)投資。近年來(lái),因各商業(yè)銀行自身?xiàng)l件不同,綜合經(jīng)營(yíng)發(fā)展程度也不同,我國(guó)商業(yè)銀行存在著多種經(jīng)營(yíng)模式,如通過(guò)代理保險(xiǎn)和證券等業(yè)務(wù)形成手續(xù)費(fèi)和傭金收入,且業(yè)務(wù)范圍不斷擴(kuò)大,非利息收入不斷增加,主要表現(xiàn)為銀證合作、銀保合作等業(yè)務(wù)的相互滲透,這些類似于全能銀行模式,但業(yè)務(wù)范圍和規(guī)模受到了一定約束和限制,還不是真正意義上的全能銀行模式。

中國(guó)人民銀行公布的《中國(guó)金融穩(wěn)定報(bào)告(2006)》中提出,“母公司控股、子公司分業(yè)經(jīng)營(yíng)”的金融控股公司,在資產(chǎn)配置、風(fēng)險(xiǎn)管理和客戶信息資源共享等方面具有優(yōu)勢(shì),并可以有效防止不同行業(yè)金融風(fēng)險(xiǎn)的傳染,與我國(guó)金融監(jiān)管體制現(xiàn)狀相適應(yīng)。可見(jiàn),金融控股公司是未來(lái)綜合經(jīng)營(yíng)的主要模式。目前,我國(guó)金融控股公司主要存在四種類型:一是銀行系金融控股公司,即由商業(yè)銀行獨(dú)資或合資成立的金融控股公司,將在下文做詳述;二是非銀行金融機(jī)構(gòu)主導(dǎo)的純粹的金融控股集團(tuán),如中信集團(tuán)、光大集團(tuán)和平安集團(tuán)等;三是企業(yè)集團(tuán)形成的金融控股集團(tuán),如海爾集團(tuán)、招商局集團(tuán)等,其子公司有的經(jīng)營(yíng)金融業(yè)務(wù),有的經(jīng)營(yíng)實(shí)業(yè);四是地方或區(qū)域性金融控股公司,如上海國(guó)際集團(tuán)等。鑒于商業(yè)銀行在金融體系的重要作用,銀行系金融控股公司與綜合經(jīng)營(yíng)的大趨勢(shì)不謀而合,因此,本文將主要以銀行系金融控股公司為研究對(duì)象。

二、我國(guó)銀行系金融控股公司的實(shí)踐

1.商業(yè)銀行在金融控股公司中的主體地位

銀行系金融控股公司,顧名思義,是以商業(yè)銀行為主要運(yùn)作平臺(tái),通過(guò)整合現(xiàn)有資源成立的金融控股公司,商業(yè)銀行作為控股母公司,仍然經(jīng)營(yíng)自身的主營(yíng)業(yè)務(wù),并在綜合經(jīng)營(yíng)的業(yè)務(wù)體系中發(fā)揮重要的主體地位。商業(yè)銀行在金融體系中占據(jù)著核心地位,在我國(guó)目前不均衡的行業(yè)結(jié)構(gòu)中,銀行市場(chǎng)大,非銀行市場(chǎng)小,商業(yè)銀行實(shí)力雄厚、規(guī)模巨大,遠(yuǎn)遠(yuǎn)超過(guò)保險(xiǎn)公司、證券公司等其他非銀行金融機(jī)構(gòu),加之證券和保險(xiǎn)行業(yè)的高利潤(rùn)率,商業(yè)銀行有能力和動(dòng)機(jī)通過(guò)并購(gòu)和設(shè)立非銀行金融機(jī)構(gòu)組建銀行系金融控股公司。與保險(xiǎn)系金融控股公司、證券系金融控股公司和純粹的金融控股集團(tuán)等其他金融控股公司模式相比,銀行系金融控股公司能夠充分發(fā)揮商業(yè)銀行核心平臺(tái)的資源共享作用,在整合內(nèi)部資源、開(kāi)展交叉銷(xiāo)售等方面具有絕對(duì)優(yōu)勢(shì),能夠更大程度地發(fā)揮協(xié)同效應(yīng)。因此,銀行系金融控股公司模式是綜合經(jīng)營(yíng)中的重要模式

2.銀行系金融控股公司的實(shí)踐

首先,在政策層面,監(jiān)管層2005年后陸續(xù)出臺(tái)相關(guān)政策法規(guī),允許商業(yè)銀行設(shè)立基金、信托和金融租賃公司。2005年《商業(yè)銀行設(shè)立基金管理公司試點(diǎn)管理辦法》正式允許國(guó)內(nèi)商業(yè)銀行直接出資設(shè)立基金管理公司;2006年《商業(yè)銀行金融創(chuàng)新指引》中,鼓勵(lì)商業(yè)銀行開(kāi)展衍生產(chǎn)品、設(shè)立基金公司和保險(xiǎn)公司等金融創(chuàng)新業(yè)務(wù);2007年的《金融租賃公司管理辦法》允許商業(yè)銀行設(shè)立金融租賃公司試點(diǎn)。這些政策法規(guī)的相繼出臺(tái),使商業(yè)銀行綜合經(jīng)營(yíng)的監(jiān)管體系不斷完善,為商業(yè)銀行通過(guò)金融控股公司實(shí)現(xiàn)綜合經(jīng)營(yíng)提供了法律依據(jù)。

其次,在實(shí)踐層面,2005年以來(lái),我國(guó)大多商業(yè)銀行均實(shí)現(xiàn)股份制改造,紛紛并購(gòu)或設(shè)立組建租賃、基金等子公司,大型商業(yè)銀行的金融控股公司架構(gòu)逐步形成,銀行系金融控股公司取得了階段性成果。截至2013年底,我國(guó)銀行系基金公司共有13家,其中,中國(guó)工商銀行、中國(guó)建設(shè)銀行和中國(guó)交通銀行成為第一批試點(diǎn)銀行,中國(guó)銀行、中國(guó)農(nóng)業(yè)銀行、招商銀行、上海浦東發(fā)展銀行和中國(guó)民生銀行成為第二批試點(diǎn)銀行,北京銀行、興業(yè)銀行、上海銀行、南京銀行和寧波銀行為第三批試點(diǎn)銀行。我國(guó)16家上市商業(yè)銀行中已有11家商業(yè)銀行設(shè)立金融租賃公司、7家銀行系保險(xiǎn)公司和3家銀行系信托公司。

隨著綜合經(jīng)營(yíng)政策的轉(zhuǎn)變,銀行系金融控股公司數(shù)量和規(guī)模得到了快速增長(zhǎng),銀行系基金、保險(xiǎn)、租賃和信托公司如雨后春筍般涌現(xiàn)。盡管因商業(yè)銀行規(guī)模等自身?xiàng)l件的不同,各自的綜合經(jīng)營(yíng)程度參差不齊,但商業(yè)銀行通過(guò)金融控股公司的形式開(kāi)展綜合化金融業(yè)務(wù),實(shí)現(xiàn)了優(yōu)勢(shì)互補(bǔ),使各類資源得到合理利用,經(jīng)營(yíng)成本不斷降低,綜合競(jìng)爭(zhēng)力進(jìn)一步增強(qiáng),商業(yè)銀行的盈利能力也大幅提升。

三、綜合經(jīng)營(yíng)與銀行績(jī)效的經(jīng)驗(yàn)分析

1.理論依據(jù)

關(guān)于銀行綜合經(jīng)營(yíng)的經(jīng)驗(yàn)分析,大多建立在規(guī)模經(jīng)濟(jì)、范圍經(jīng)濟(jì)和協(xié)同效應(yīng)等理論基礎(chǔ)上。

首先,規(guī)模經(jīng)濟(jì)理論認(rèn)為,商業(yè)銀行實(shí)行綜合經(jīng)營(yíng)會(huì)隨著規(guī)模增加而使平均成本降低,在既定價(jià)格下能夠獲得更多利潤(rùn),或是通過(guò)價(jià)格競(jìng)爭(zhēng)占領(lǐng)更大的市場(chǎng)份額。Bertrand和Kevin[1]對(duì)瑞士銀行業(yè)研究發(fā)現(xiàn),只有中小規(guī)模的銀行存在規(guī)模經(jīng)濟(jì),大規(guī)模銀行不存在規(guī)模經(jīng)濟(jì)。因此,在商業(yè)銀行規(guī)模較小時(shí),可以通過(guò)并購(gòu)或設(shè)立子公司的形式獲得規(guī)模的增加,將外部市場(chǎng)的交易費(fèi)用內(nèi)部化,從而降低交易費(fèi)用,實(shí)現(xiàn)規(guī)模經(jīng)濟(jì)。

其次,綜合經(jīng)營(yíng)有利于實(shí)現(xiàn)范圍經(jīng)濟(jì)主要源于固定成本的節(jié)約和資源的共享,尤其是在金融控股公司中,各子公司可以充分利用集體內(nèi)的客戶資源和銷(xiāo)售渠道,通過(guò)交叉銷(xiāo)售,以較低的邊際成本銷(xiāo)售其他種類的金融產(chǎn)品,使固定成本在多樣化的產(chǎn)品中得到分?jǐn)偂iamond[2]和Williamson[3]的研究認(rèn)為,業(yè)務(wù)的全面性能夠?yàn)殂y行帶來(lái)范圍經(jīng)濟(jì)。Rajan[4]提出,金融控股公司為客戶提供多樣化產(chǎn)品和服務(wù)的同時(shí),提高了市場(chǎng)競(jìng)爭(zhēng)力,可以利用品牌和聲譽(yù)的溢出價(jià)值,從而獲得范圍經(jīng)濟(jì)。

最后,從本質(zhì)上來(lái)講,規(guī)模經(jīng)濟(jì)與范圍經(jīng)濟(jì)最終會(huì)帶來(lái)協(xié)同效應(yīng)。Ansoff[5]最早提出協(xié)同效應(yīng)的含義,即并購(gòu)或重組后,總體效益大于各獨(dú)立組成部分效應(yīng)的和,通常可以表達(dá)為“1+1>2”,還有學(xué)者將其表示成“2+2=5”。Ansoff指出,協(xié)同效應(yīng)意味著并購(gòu)后的企業(yè)將獲得有形和無(wú)形利益的潛在機(jī)會(huì),同時(shí)還獲得這種潛在機(jī)會(huì)與公司能力之間的緊密關(guān)系。Chakavarthy和Lorange[6]的研究指出,通過(guò)合作之間的共享能力可以鞏固合作者彼此之間的競(jìng)爭(zhēng)地位。

2.數(shù)據(jù)來(lái)源

本文的主要目的是考察商業(yè)銀行綜合經(jīng)營(yíng)對(duì)銀行績(jī)效的影響。對(duì)該問(wèn)題,很多學(xué)者主要集中研究混業(yè)經(jīng)營(yíng)對(duì)銀行績(jī)效的影響。因此,本文樣本選用了2006—2013年我國(guó)16家上市商業(yè)銀行的年度數(shù)據(jù),數(shù)據(jù)來(lái)源于Bankscope數(shù)據(jù)庫(kù)和各銀行年報(bào)。由于各商業(yè)銀行發(fā)展水平不同,綜合經(jīng)營(yíng)的程度也會(huì)不同,在選取具體指標(biāo)時(shí)需要做到審慎與合理。本文將使用資產(chǎn)收益率作為被解釋變量,資產(chǎn)規(guī)模、非利息收入和金融控股子公司存在情況作為解釋變量。

3.指標(biāo)選取

(1)因變量(ROA)。衡量銀行盈利能力的指標(biāo)主要有總資產(chǎn)收益率和凈資產(chǎn)收益率等,本文考慮銀行的總體經(jīng)營(yíng)業(yè)績(jī),采用總資產(chǎn)收益率作為銀行績(jī)效的衡量指標(biāo),總資產(chǎn)收益率高意味著較高的銀行績(jī)效水平,具體變量選取中用平均資產(chǎn)收益率,即凈利潤(rùn)除以年初與年末資產(chǎn)總額的均值表示總資產(chǎn)收益率。

(2)解釋變量。解釋變量包括以下指標(biāo):

首先,規(guī)模指標(biāo)(DTA)。資產(chǎn)規(guī)模是衡量銀行績(jī)效不可忽略的重要因素,大銀行不僅有較強(qiáng)的抵御風(fēng)險(xiǎn)能力,同時(shí)還有較強(qiáng)的市場(chǎng)競(jìng)爭(zhēng)力。但是,資產(chǎn)規(guī)模與銀行績(jī)效的關(guān)系存在不確定性,因?yàn)殂y行可能處于規(guī)模報(bào)酬遞增(二者正相關(guān))或者是規(guī)模報(bào)酬遞減(二者負(fù)相關(guān))階段。Akhavein等[7]、Bourke[8]、Molyneux和Thornton[9]認(rèn)為,如果存在顯著的規(guī)模經(jīng)濟(jì),則規(guī)模與銀行績(jī)效正相關(guān),而若多樣化帶來(lái)較低的信貸風(fēng)險(xiǎn)和較低的收益水平,則規(guī)模與銀行績(jī)效負(fù)相關(guān)。

其次,業(yè)務(wù)多元化指標(biāo)(NII_OI)。除傳統(tǒng)的利息收入外,每個(gè)銀行都不同程度地進(jìn)行著綜合經(jīng)營(yíng),即包括在非利息收入之內(nèi)。從各銀行年報(bào)中可以得到,非利息收入包括手續(xù)費(fèi)收入及傭金凈收入、投資收益、公允價(jià)值變動(dòng)損益、匯兌損益和其他業(yè)務(wù)收入。盡管利息收入占據(jù)了銀行營(yíng)業(yè)收入的絕大部分,但非利息收入占營(yíng)業(yè)收入的比率呈現(xiàn)逐年遞增的趨勢(shì),說(shuō)明商業(yè)銀行綜合經(jīng)營(yíng)的范圍與規(guī)模正在不斷擴(kuò)大。Rumelt[10]的研究得出多元化與企業(yè)績(jī)效正相關(guān),Berger[11]的分析表明多元化與企業(yè)績(jī)效負(fù)相關(guān),Palich等[12]指出,多元化與企業(yè)績(jī)效呈倒U型關(guān)系。本文選取非利息收入與營(yíng)業(yè)收入之比作為解釋變量之一。

最后,是否存在控股子公司(D)。商業(yè)銀行綜合經(jīng)營(yíng)最明顯的特征就是并購(gòu)或設(shè)立金融控股子公司,實(shí)現(xiàn)銀行、保險(xiǎn)、證券、信托和租賃的跨業(yè)經(jīng)營(yíng)。截至2013年末,16家銀行基本上都擁有了控股子公司。本文根據(jù)是否存在控股子公司,設(shè)定一個(gè)虛擬變量,若某銀行在某一年開(kāi)始擁有控股子公司,則用1表示,之前的每一年都用0表示。

此外,通過(guò)觀察各自變量之間的相關(guān)系數(shù),相關(guān)系數(shù)數(shù)值均在0.400以下,不存在多重共線性。各變量描述統(tǒng)計(jì)結(jié)果如表1所示。

4.模型及計(jì)量回歸結(jié)果

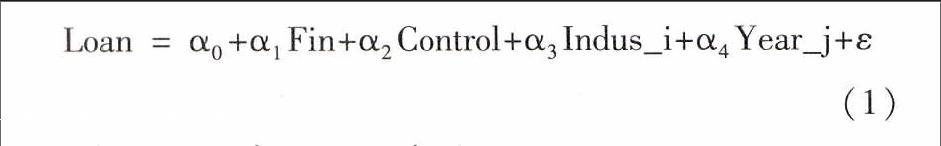

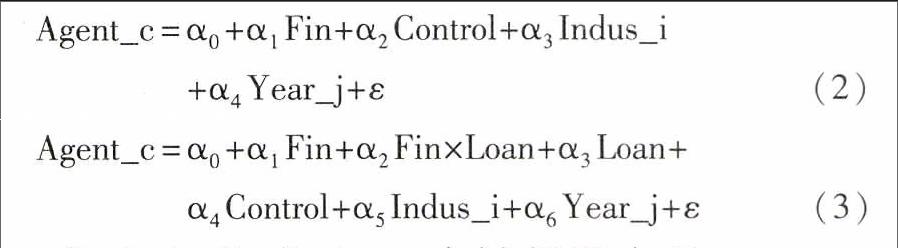

通過(guò)Hausman檢驗(yàn)結(jié)果認(rèn)為固定效應(yīng)模型優(yōu)于隨機(jī)效應(yīng)模型,因此,本文采用固定效應(yīng)模型進(jìn)行估計(jì)。建立多元面板回歸模型如下:

ROAit=α+β1DTAit+β2NII_OIit+β3Dit+εit

其中,ROA表示平均資產(chǎn)收益率,DTA表示總資產(chǎn)增長(zhǎng)率,NII_OI表示非利息收入占營(yíng)業(yè)收入的比率,D為虛擬變量,取值為1時(shí)表示第i家商業(yè)銀行在第t年存在控股子公司,取值為0時(shí)表示不存在控股子公司。具體回歸結(jié)果如表2所示。

結(jié)果顯示,F(xiàn)統(tǒng)計(jì)量在1%顯著性水平下顯著,說(shuō)明模型的整體解釋能力較高,并且三個(gè)解釋變量均拒絕了原假設(shè),表示它們與被解釋變量存在顯著的相關(guān)關(guān)系,具體結(jié)論分析如下:

首先,總資產(chǎn)增長(zhǎng)率與ROA不存在相關(guān)關(guān)系。該結(jié)果主要源于16家上市商業(yè)銀行規(guī)模存在較大差距,尤其是五大國(guó)有控股商業(yè)銀行規(guī)模遠(yuǎn)遠(yuǎn)大于中小股份制商業(yè)銀行,隨著資產(chǎn)規(guī)模絕對(duì)額的逐年增加,資產(chǎn)增加的基數(shù)越來(lái)越大,很難再維持較高的增長(zhǎng)率水平,導(dǎo)致增長(zhǎng)率水平趨于平穩(wěn)或有所下降,規(guī)模經(jīng)濟(jì)效應(yīng)不再明顯,并且會(huì)向規(guī)模不經(jīng)濟(jì)轉(zhuǎn)變,此時(shí),說(shuō)明銀行績(jī)效的增加已經(jīng)不再取決于規(guī)模大小,而是來(lái)源于多元化業(yè)務(wù)收入的相應(yīng)增長(zhǎng)。

其次,魏世杰等[13]選用平均資產(chǎn)收益率與不同類型非利息收入占營(yíng)業(yè)收入比指標(biāo),研究了非利息收入與銀行績(jī)效的關(guān)系,得出非利息收入占比與銀行績(jī)效負(fù)相關(guān)。但本文的結(jié)論恰好與之相反,非利息收入占比與ROA在1%顯著水平下呈正相關(guān)關(guān)系,二者之間的相關(guān)系數(shù)為1.3515,表示非利息收入與營(yíng)業(yè)收入之比每提高一個(gè)單位,平均資產(chǎn)收益率相應(yīng)增加約1.3515個(gè)單位,說(shuō)明隨著我國(guó)商業(yè)銀行非利息收入的逐年增加,非利息收入對(duì)銀行績(jī)效的影響發(fā)生了逆轉(zhuǎn),以非利息收入形式表現(xiàn)的綜合經(jīng)營(yíng)促進(jìn)了銀行績(jī)效的提高。Eisemann[14]認(rèn)為非利息收入能提高商業(yè)銀行的整體效益,與本文的結(jié)論一致。Chiorazzo等[15]對(duì)意大利銀行的研究發(fā)現(xiàn),非利息收入和商業(yè)銀行績(jī)效正相關(guān),但正相關(guān)性伴隨著銀行資產(chǎn)規(guī)模的增加而減弱。

最后,擁有控股子公司的商業(yè)銀行或者商業(yè)銀行并購(gòu)或設(shè)立控股子公司后,銀行績(jī)效水平得到顯著提高。Rudi[16]分析了金融控股公司與專業(yè)經(jīng)營(yíng)銀行的成本和效益,發(fā)現(xiàn)金融控股公司的收益率高于專業(yè)性競(jìng)爭(zhēng)機(jī)構(gòu)。

四、推動(dòng)銀行系金融控股公司發(fā)展的建議

從經(jīng)驗(yàn)分析結(jié)論可知,無(wú)論是以非利息收入形式還是以金融控股公司模式表現(xiàn)的綜合經(jīng)營(yíng),都能夠促進(jìn)商業(yè)銀行績(jī)效的提高,且金融控股公司的績(jī)效水平高于非金融控股公司。由于金融控股公司具有“集團(tuán)控股、聯(lián)合經(jīng)營(yíng);法人分業(yè)、規(guī)避風(fēng)險(xiǎn);財(cái)務(wù)并表、各負(fù)盈虧”的特點(diǎn),能夠整合資源、降低經(jīng)營(yíng)成本和增強(qiáng)市場(chǎng)競(jìng)爭(zhēng)力。隨著銀行系基金公司、銀行系保險(xiǎn)公司和銀行系租賃公司等數(shù)量和規(guī)模的不斷擴(kuò)大,銀行系金融控股公司已成為我國(guó)商業(yè)銀行綜合經(jīng)營(yíng)進(jìn)程中的重要推動(dòng)器。

1.突出主業(yè),增強(qiáng)核心競(jìng)爭(zhēng)力

商業(yè)銀行如果將過(guò)多的精力放在業(yè)務(wù)多元化的綜合經(jīng)營(yíng)中,盲目擴(kuò)張業(yè)務(wù)領(lǐng)域,容易導(dǎo)致核心業(yè)務(wù)的質(zhì)量下降。這樣不但使綜合經(jīng)營(yíng)不能有效規(guī)避風(fēng)險(xiǎn),反而會(huì)帶來(lái)更多的風(fēng)險(xiǎn)。因此,為避免因盲目擴(kuò)大業(yè)務(wù)范圍導(dǎo)致失去核心競(jìng)爭(zhēng)力,商業(yè)銀行綜合經(jīng)營(yíng)應(yīng)圍繞銀行的核心業(yè)務(wù)進(jìn)行。如何通過(guò)綜合經(jīng)營(yíng)突出商業(yè)銀行的特色與優(yōu)勢(shì),形成在某些領(lǐng)域的核心競(jìng)爭(zhēng)力,并朝著有利于提升主營(yíng)業(yè)務(wù)的服務(wù)效率和競(jìng)爭(zhēng)能力的方向前進(jìn),是銀行系金融控股公司全面布局、綜合化經(jīng)營(yíng)過(guò)程中需要認(rèn)真考慮的重要問(wèn)題。

銀行系金融控股公司應(yīng)該以商業(yè)銀行業(yè)務(wù)為主導(dǎo),其他子公司業(yè)務(wù)發(fā)展應(yīng)該與主業(yè)相關(guān),并將業(yè)務(wù)范圍在子公司之間進(jìn)行合理分配,其選擇哪項(xiàng)業(yè)務(wù)作為金融控股公司拓展的業(yè)務(wù)領(lǐng)域,需考慮以下四點(diǎn):第一,突出核心業(yè)務(wù),實(shí)現(xiàn)主輔共存。鑒于我國(guó)商業(yè)銀行在金融體系的重要地位,目前我國(guó)金融控股公司模式較適合向以商業(yè)銀行業(yè)務(wù)為主的“主輔共存”模式轉(zhuǎn)型。我國(guó)專業(yè)的金融機(jī)構(gòu)要想在金融領(lǐng)域穩(wěn)定立足,就必須在突出主營(yíng)業(yè)務(wù)的同時(shí),吸收和開(kāi)展其他業(yè)務(wù),由此實(shí)現(xiàn)規(guī)模經(jīng)濟(jì)、協(xié)同效應(yīng)等優(yōu)勢(shì)。第二,業(yè)務(wù)拓展能夠極大地烘托主業(yè),提升商業(yè)銀行的核心競(jìng)爭(zhēng)力。第三,選擇互補(bǔ)或相近的領(lǐng)域,集中力量發(fā)展。隨著現(xiàn)代市場(chǎng)的不斷成熟和競(jìng)爭(zhēng)的日益激烈,銀行業(yè)需集中發(fā)展優(yōu)勢(shì)業(yè)務(wù),才可以搶占某一領(lǐng)域較多的市場(chǎng)份額。第四,及時(shí)調(diào)整戰(zhàn)略目標(biāo),剔除發(fā)展停滯業(yè)務(wù)。我國(guó)商業(yè)銀行綜合經(jīng)營(yíng)模式目前仍處于探索階段,應(yīng)全面洞察市場(chǎng)發(fā)展趨勢(shì),及時(shí)調(diào)整業(yè)務(wù)比重,在風(fēng)險(xiǎn)可控范圍內(nèi)尋求更高的經(jīng)濟(jì)效益,對(duì)那些不符合核心業(yè)務(wù)發(fā)展的輔助業(yè)務(wù)應(yīng)及早剔除。

2.防范和控制風(fēng)險(xiǎn)傳遞與利益沖突

銀行系金融控股公司的絕大部分風(fēng)險(xiǎn)來(lái)自風(fēng)險(xiǎn)傳遞和利益沖突。由于金融控股公司涉及的業(yè)務(wù)范圍較為廣泛,商業(yè)銀行作為母公司,對(duì)子公司的經(jīng)營(yíng)施加影響。為了實(shí)現(xiàn)協(xié)同效應(yīng)、降低經(jīng)營(yíng)成本,增加收益,在其子公司之間會(huì)產(chǎn)生人員、資金及業(yè)務(wù)的關(guān)聯(lián)交易。金融控股公司內(nèi)部存在各種形式的關(guān)聯(lián)交易,而不當(dāng)?shù)膬?nèi)部交易違背了公開(kāi)、公平、公正的市場(chǎng)原則,損害了公司及其他利益相關(guān)者的合法權(quán)益,引起利益沖突。同時(shí),不當(dāng)?shù)膬?nèi)部關(guān)聯(lián)交易還會(huì)帶來(lái)風(fēng)險(xiǎn)積聚和風(fēng)險(xiǎn)傳遞,導(dǎo)致負(fù)的協(xié)同效應(yīng)。金融控股公司包含銀行、保險(xiǎn)和信托等子公司的共同經(jīng)營(yíng),當(dāng)一個(gè)子公司存在風(fēng)險(xiǎn)時(shí),會(huì)出現(xiàn)風(fēng)險(xiǎn)在各子公司之間乃至母公司傳遞的連鎖反應(yīng),產(chǎn)生“多米諾骨牌效應(yīng)”。如1995年巴林銀行因一個(gè)交易員的違規(guī)操作,最后斷送了擁有260年歷史的老牌投資銀行的命運(yùn),正是由于子公司危機(jī)通過(guò)集團(tuán)公司的作用機(jī)制導(dǎo)致風(fēng)險(xiǎn)傳播和擴(kuò)大,使整個(gè)金融控股公司面臨風(fēng)險(xiǎn),最后導(dǎo)致母公司的倒閉。

因此,針對(duì)金融控股公司存在的特殊風(fēng)險(xiǎn),商業(yè)銀行在綜合經(jīng)營(yíng)過(guò)程中應(yīng)采取相應(yīng)措施,以便實(shí)時(shí)了解和掌握各子公司之間關(guān)聯(lián)交易的動(dòng)向,實(shí)現(xiàn)穩(wěn)健運(yùn)行。第一,完善金融控股公司內(nèi)部治理。完善內(nèi)部管理機(jī)制和公司治理結(jié)構(gòu)是發(fā)展金融控股公司的內(nèi)在途徑。金融控股公司應(yīng)在金融產(chǎn)品、經(jīng)營(yíng)模式、風(fēng)險(xiǎn)防范和利益協(xié)調(diào)等領(lǐng)域進(jìn)行改革,切實(shí)建立起科學(xué)有效的經(jīng)營(yíng)管理機(jī)制、風(fēng)險(xiǎn)防范機(jī)制以及集中統(tǒng)一、分層交叉的風(fēng)險(xiǎn)監(jiān)控體系。第二,構(gòu)建防火墻制度。由于金融控股子公司之間可能產(chǎn)生風(fēng)險(xiǎn)傳遞和利益沖突,因而最有效的應(yīng)對(duì)方法就是建立防火墻制度,即為了防止資金、業(yè)務(wù)、人員和信息等在各子公司之間的不正當(dāng)流動(dòng),在經(jīng)營(yíng)不同金融業(yè)務(wù)的各子公司之間建立法人防火墻、資金防火墻、業(yè)務(wù)防火墻、人事防火墻和信息防火墻等。如美國(guó)、英國(guó)、日本等國(guó)家的金融控股公司均在各子公司之間設(shè)立了防火墻,阻止內(nèi)部信息在各部門(mén)或子公司之間流動(dòng)。通過(guò)建立防火墻制度,能夠發(fā)揮金融控股公司的協(xié)同效應(yīng),分散和對(duì)沖風(fēng)險(xiǎn),控制內(nèi)部不正當(dāng)交易引發(fā)的風(fēng)險(xiǎn),并削弱利益沖突,降低風(fēng)險(xiǎn)傳遞和利益沖突等負(fù)協(xié)同效應(yīng)。

3.注重規(guī)模經(jīng)濟(jì)和范圍經(jīng)濟(jì)

國(guó)際金融危機(jī)的教訓(xùn)表明,過(guò)于復(fù)雜的金融模式使風(fēng)險(xiǎn)管理的實(shí)際難度增加,一旦失控,就會(huì)釀成無(wú)法估計(jì)的后果。金融控股公司的根本目的是尋求規(guī)模經(jīng)濟(jì)和范圍經(jīng)濟(jì),獲得協(xié)同效應(yīng)。但規(guī)模和范圍并不是越大越好,過(guò)度的綜合經(jīng)營(yíng)也可能帶來(lái)規(guī)模和范圍不經(jīng)濟(jì)。因此,銀行系金融控股公司應(yīng)根據(jù)自身特點(diǎn)確定規(guī)模和范圍,防止因過(guò)度綜合經(jīng)營(yíng)帶來(lái)嚴(yán)重?fù)p失。

首先,把握綜合經(jīng)營(yíng)的“度”。金融控股公司需要在成本、收益和風(fēng)險(xiǎn)等方面做出權(quán)衡。綜合經(jīng)營(yíng)產(chǎn)生的成本包括委托代理成本、內(nèi)部組織執(zhí)行成本等,產(chǎn)生的收益包括協(xié)同效應(yīng)、品牌效應(yīng)以及經(jīng)營(yíng)多元化帶來(lái)風(fēng)險(xiǎn)的降低等。金融控股公司的業(yè)務(wù)種類越多,關(guān)系就越復(fù)雜,組織成本和相關(guān)設(shè)計(jì)成本就越高,而規(guī)模越大,管理成本就越高。當(dāng)規(guī)模和業(yè)務(wù)范圍的擴(kuò)大達(dá)到某一臨界值,邊際成本等于邊際收益,利潤(rùn)最大化得以實(shí)現(xiàn)。超過(guò)這一臨界值后,就會(huì)產(chǎn)生規(guī)模不經(jīng)濟(jì)和范圍不經(jīng)濟(jì)。因此,金融控股公司不論是在規(guī)模上還是業(yè)務(wù)范圍上都要掌握一個(gè)“度”的問(wèn)題,防止過(guò)猶不及。

其次,防止因“大而不倒”引發(fā)道德風(fēng)險(xiǎn)。

當(dāng)金融控股公司為了追求高額利潤(rùn),過(guò)度投機(jī),一味地“求全求大”, 若缺乏健全的金融監(jiān)管體系和規(guī)范的公司化治理,便會(huì)存在道德風(fēng)險(xiǎn)隱患。以商業(yè)銀行為主導(dǎo)的金融控股公司,發(fā)展到一定規(guī)模后,在金融體系中占據(jù)重要位置,一旦倒下,整個(gè)經(jīng)濟(jì)就會(huì)受到重創(chuàng)。因此,在這種情況下,由于實(shí)在太大而牽連過(guò)多,政府無(wú)法袖手旁觀,將對(duì)其進(jìn)行救助。正因?yàn)橛小疤蠖荒艿埂边@把保護(hù)傘,大型金融控股公司因過(guò)度綜合經(jīng)營(yíng)引發(fā)的道德風(fēng)險(xiǎn),最后將由政府買(mǎi)單。因此,金融控股公司應(yīng)加強(qiáng)自律監(jiān)管,與此同時(shí),政府應(yīng)加強(qiáng)對(duì)系統(tǒng)性重要性金融機(jī)構(gòu)的宏觀審慎監(jiān)管。

參考文獻(xiàn):

[1] Bertrand,R.,Kevin,J.S.The Performance of Universal Banks:Evidence from Switzerland Original Research Article[J].Journal of Banking & Finance, 2003,27(11):2121-2150.

[2] Diamond,D.W.Financial Intermediation and Delegated Monitoring[J].The Review of Economic Studies,1984,51(3):393-414.

[3] Williamson,O.E. Transactions Cost Economics[M].New York:Elssevier Science Publishing Co.,1989.93-116.

[4] Rajan,R.The Entry of Commercial Banks into the Securities Business:A Selective Survey of Theories and Evidence[M]. Universal Banking:Financial System Design Reconsidered,1996.

[5] Ansoff,H. I. Corporate Strategy:An Analytic Approach to Business Policy for Growth and Expansion[M].New York:McGraw-Hill,1965.43-57.

[6] Chakavarthy,B.S.,Lorange,P.Managing the Strategy Process:A Framework for a Multibusiness Firm[M].NJ:Prentice Hall Englewood Cliffs,1991.89-104.

[7] Akhavein,J., Berger,A. N.,Hunphrey,D. B. The Effects of Megamergers on Efficiency and Prices:Evidence from a Bank Profit Function[J].Review of Industrial Organization,1997,12(1):95-139.

[8] Bourke,P. Concentration and Other Determinants of Bank Profitability in Europe, North America and Australia[J].Journal of Banking and Finance,1989, 13(1):65-79.

[9] Molyneux,P.,Thornton,J. Determinants of European Bank Profitability:A Note[J].Journal of Banking and Finance,1992,16(6):1173-1178.

[10] Rumelt,R.P. Strategy, Structure and Economic Performance[D].Harvard University,1974.67-81.

[11] Berger,P. G. Diversifications Effect on Firm Value[J].Journal of Financial Economics,1995,18(2):39-65.

[12] Palich,L.E., Cardinal,L.B., Miller,C.C. Curvilinearity in the Diversification-Performance Linkage:An Examination of over Three Decades[J].Strategic Management Journal, 2000,21(2):155-174.

[13] 魏世杰,倪旎,付忠名.非利息收入與商業(yè)銀行績(jī)效關(guān)系研究[J].未來(lái)與發(fā)展,2010,(2):51-55.

[14] Eisemann,P. Diversification,the Congeneric Bank Holding Company[J].Journal of Bank Research, 1976,7(1):68-77.

[15] Chiorazzo,V., Milani,C.,Salvini,F(xiàn). Income Diversification and Bank Performance:Evidence from Italian Banks[J].Journal of Financial Services Research,2008,33(3):181-203.

[16] Rudi,V. V.The Effect of Mergers and Acquisitions on the Efficiency and Profitability of EC Credit Institutions[J].Journal of Banking & Finance, 1996, 20(9):1531-1558.

(責(zé)任編輯:劉 艷)