金融脫媒對貨幣政策股市傳導機制影響分析

朱玲玲 胡日東

【摘 要】 金融脫媒是金融市場發展到一定時期的產物。隨著我國金融脫媒的逐步深化和企業通過股票市場直接融資比例的進一步擴大,貨幣政策的股票市場傳導機制必定會受到影響。從貨幣政策股票市場傳導機制的兩個重要環節入手逐步分析,得出結論:金融脫媒后貨幣政策對股票價格的影響以及股票價格變動對投資(實體經濟)的影響均有所增強,即金融脫媒使貨幣政策股票市場傳導渠道更加順暢。

【關鍵詞】 金融脫媒; 貨幣政策傳導機制; 股票市場

中圖分類號:F230 文獻標識碼:A 文章編號:1004-5937(2016)02-0020-05

一、引言

金融脫媒(Financial disintermediation)現象最早出現在20世紀60年代的美國,是指資金的供需雙方繞過商業銀行等金融中介而直接在資本市場、貨幣市場上投融資的現象,故又稱“金融非中介化”。從上海、深圳股票交易所成立,到短期融資券發行開閘,到信貸資產證券化的發展,再到“影子銀行”的日益活躍、互聯網金融的蓬勃發展,企業融資中銀行貸款的比例越來越低,居民金融資產結構中存款的比重在不斷下降,我國銀行業面臨著越來越明顯的金融脫媒挑戰。而隨著我國資本市場的進一步發展完善和IPO的重啟、新三板的擴容、股票發行注冊制的推出,我國金融脫媒的步伐也將越走越遠。

我國股票市場起步較晚,但經過二十幾年的發展,已建立起包括主板、中小板、創業板、新三板及產權交易中心等在內的多層次資本市場體系,股票總市值近30萬億元,居全球第二,股票年成交額近50萬億元,境內上市公司數近2 500家。中國股票市場從不規范、不成熟、不健康逐步走向規范化、法制化,股票市場直接融資、資源優化配置、促進經濟結構戰略性調整的功能逐步顯現出來,貨幣政策股票市場傳導機制的重要性也開始凸顯。特別是隨著金融脫媒的深化,企業逐漸擺脫了主要依靠銀行貸款的融資模式,股票等直接融資所占的比重日益增大,中央銀行采取的貨幣政策能夠通過股票市場更加順暢地傳導到實體經濟。李燕華、周丹(2012)認為金融脫媒疏通了貨幣政策資產價格渠道,增強了我國貨幣供給量的變動對股票市場價格的傳導效果。因此,在金融脫媒新形勢下,研究其對我國貨幣政策股票市場傳導機制的影響,對我國貨幣政策工具、目標的選擇以及更好地發揮宏觀調控效果有著重要的意義。

二、理論分析

托賓(1961)提出了著名的Q理論,認為股票價格是貨幣政策影響真實經濟的關鍵因素。他將真實資本的股票市場價格與重置成本的比率定義為Q值。當Q>1時,企業的股票市場價格高于重置成本,即通過資本市場進行收購的成本高于廠房設備等的重置成本,此時企業會選擇擴大投資;反之,當Q<1時,企業通過資本市場進行收購的成本低于廠房設備等的重置成本,企業則不愿意追加投資。Q值越高,對投資的刺激越大。當貨幣當局采取擴張性貨幣政策時,商業銀行為消化超額儲備會選擇增加貸款或債券投資,在貸款需求不變和債券供給不變的條件下,將導致債券價格上升、利率下降。此時,非銀行部門會選擇降低債券持有比例而去購買相對便宜的股票,從而導致股票價格上漲。在企業重置成本不變的情況下Q值上升,企業會增加投資,從而推動實體經濟發展。

由于交易摩擦和信息不對稱,企業外部直接融資的成本一直較高,但金融脫媒使得企業通過股票市場等直接融資市場獲得資金變得更加便利。同時隨著股票市場的進一步發展完善,通過股市直接融資的企業不斷增加,投資者也更容易通過股市獲得越來越多企業的經營狀況、財務狀況、公司價值等信息,此時理性投資者能更方便和準確地對比直接投資新建企業與從股票市場收購企業的成本大小。當貨幣政策導致企業股票價格高漲使得托賓Q值大于1時,更多的理性投資者會放棄從資本市場上收購企業而更愿意增加投資。總之,金融脫媒有助于托賓Q值效應的發揮,增強貨幣政策的股票市場傳導效應。

三、實證檢驗

貨幣政策股票市場傳導機制最重要的兩個環節:一是從貨幣政策傳導到股票價格;二是從股票價格傳導到實體經濟。本文從這兩個環節入手,建立向量自回歸(VAR)模型實證檢驗金融脫媒對貨幣政策股票市場傳導機制的影響。

(一)金融脫媒對“貨幣政策傳導到股票價格”影響實證分析

朱玲玲、胡日東(2014)將金融脫媒指標(DIF)定義為人民幣貸款增量與股票市場籌資額、企業債券發行量、人民幣貸款增量總和之比,計算了1998年第1季度至2014年第2季度的季度數據,并通過鄒突變點檢驗得出2005年第2季度即為金融脫媒指標DIF的突變點,2005年2季度之前我國處于非金融脫媒時期,2005年2季度之后則處于金融脫媒時期。

本文選取狹義的貨幣供應量M1作為貨幣政策指標,上證綜合指數INDEX作為資產價格中介目標變量。樣本期間為1998年1月至2014年6月,數據來源于中經網。經過價格調整、季節調整、取對數進行差分后,得到貨幣供給增長率Mt和股票指數增長率INt。

建立向量自回歸模型之前,首先對貨幣供給增長率Mt和股票指數增長率INt變量的平穩性進行檢驗,采用單位根檢驗ADF方法,結果顯示兩個變量都是平穩的。為了分析金融脫媒前后貨幣政策股票市場傳導機制效應的不同,本文根據金融脫媒指標DIF的突變點(2005年2季度)把貨幣供給增長率Mt、股票指數增長率INt兩個變量數據分成兩個階段,即金融脫媒前(1998年1月至2005年6月)和金融脫媒后(2005年7月至2014年6月)。

1.金融脫媒前:1998年1月至2005年6月

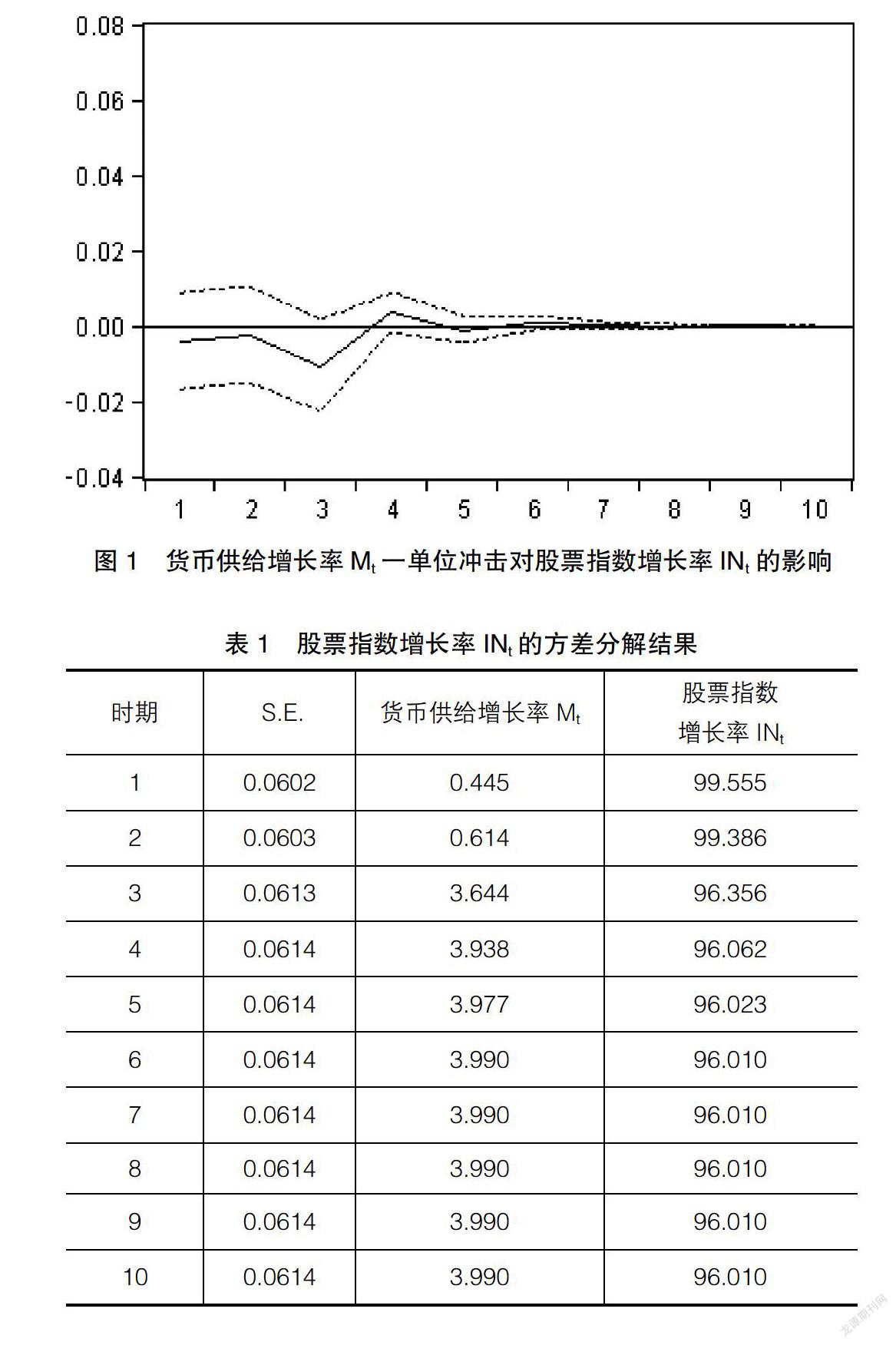

首先,根據最小AIC信息準則確定VAR模型的滯后階數p為2。通過建立兩變量VAR模型,得出股票指數增長率INt對貨幣供給增長率Mt一個標準差新息的脈沖響應圖,如圖1。

其次,用方差分解方法研究模型的動態特征,研究在金融脫媒前時期,貨幣供應量變動對股票價格變動的貢獻,結果如表1。

從圖1可以看出,金融脫媒前(1998年1月至2005年6月)貨幣供給增長率Mt一單位正向沖擊在1—3期對股票指數增長率INt的效應為負,直至第4期貨幣供給增長率Mt一單位正向沖擊才引起股票指數增長率INt微弱的增長,此后效應幾乎為零。也就是說非金融脫媒時期貨幣供應量的增加并不能顯著地引起股票價格的上升。同樣可以從表1的股票指數增長率INt方差分解結果中看出,貨幣供給增長率Mt對股票指數增長率INt變動的貢獻率很低,僅為3.99%,貨幣供給增長率Mt變動對股票指數增長率INt變動的影響不大。

2.金融脫媒后:2005年7月至2014年6月

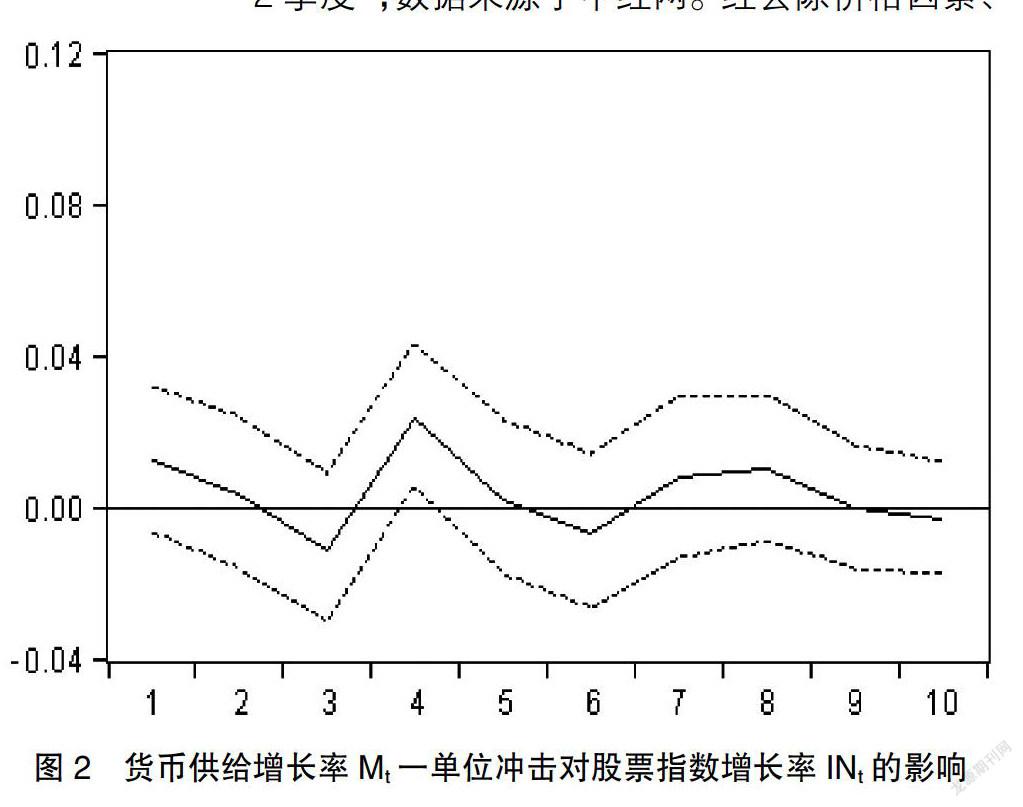

同樣針對金融脫媒后的貨幣供給增長率Mt和股票指數增長率INt構建向量自回歸模型。根據最小AIC值準則,確定VAR模型滯后期p為5。金融脫媒后的這個時期,股票指數增長率INt對貨幣供給增長率Mt一個標準差新息的脈沖響應圖如圖2。

同樣,用方差分解方法研究模型的動態特征,分析貨幣供應量變動對股票價格變動的貢獻,結果如表2。

對比圖1和圖2可以發現,2005年7月至2014年6月期間,貨幣供給增長率Mt一單位正向沖擊在第1期對股票指數增長率INt產生正向效應,除了第3期、第6期和第10期外,貨幣供給增長率Mt的正向效應持續存在。貨幣供給增長率對股票指數的影響程度明顯大于金融脫媒前的1998年1月至2005年6月這一時期。同樣,對比表1和表2的方差分解結果,盡管2005年7月至2014年6月期間,貨幣供給增長率Mt變動對股票指數增長率INt變動的貢獻率依然不大,貢獻率最大值也僅為8.685%,但與金融脫媒前相比已有了一定的提高。

目前,我國股票市場還存在行政干預、結構失衡、開放程度低等缺陷,傳導貨幣政策的效率偏低,貨幣政策對股票指數的影響還較小。但從以上的分析可以發現:金融脫媒增強了貨幣政策與股票價格指數之間的聯動性,并且該效應為正。即金融脫媒后,寬松的貨幣政策更能促進股票價格指數上漲,反之亦然。

(二)金融脫媒對“股票價格傳導到實體經濟”影響實證分析

接下來對貨幣政策股票市場傳導機制的第二個重要環節進行實證檢驗。股票市場價格變動影響企業的投資決策進而影響實體經濟,本文選取固定資產投資完成額季度指標作為投資變量。樣本期間為1998年1季度至2014年2季度①,數據來源于中經網。經去除價格因素、季節調整、對數差分等數據處理后得到投資增長率It。股票價格變量仍然采用股票指數增長率INt季度數據。

通過ADF方法檢驗,結果顯示兩個變量同樣是平穩的。仍然把數據以金融脫媒指標DIF的突變點(2005年2季度)分成兩個階段,即金融脫媒前(1998年1季度至2005年2季度)和金融脫媒后(2005年3季度至2014年2季度),分段對股票指數增長率INt和投資增長率It建立兩變量VAR模型。

1.金融脫媒前:1998年1季度至2005年2季度

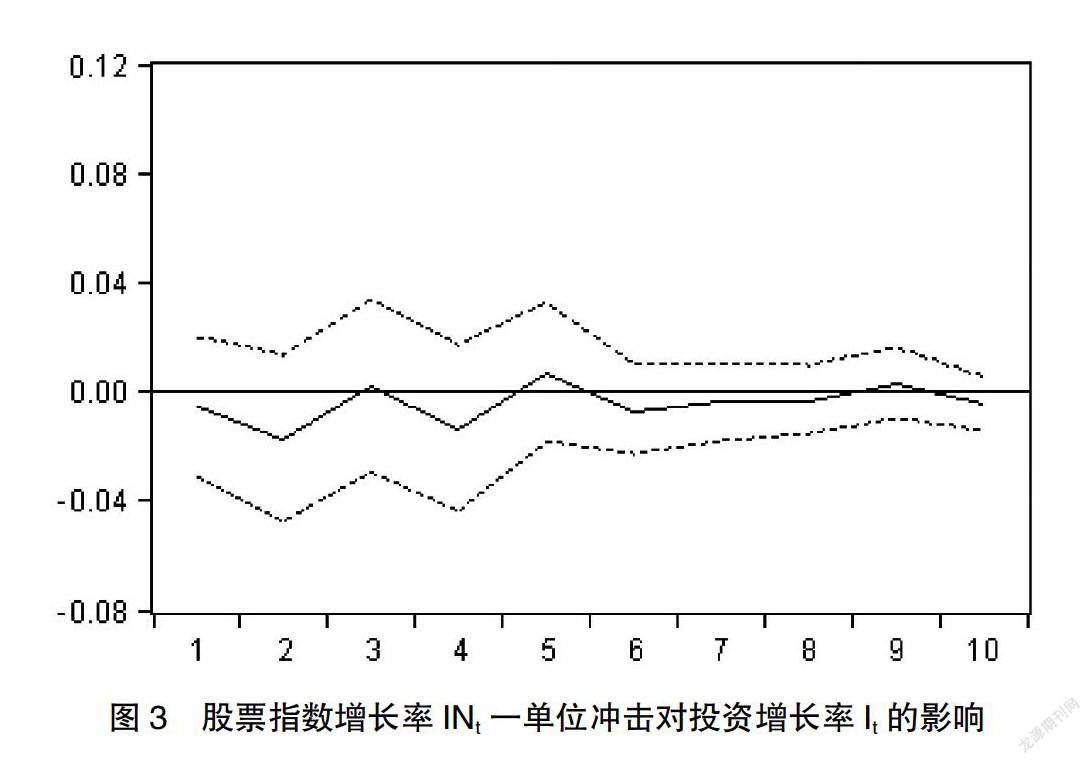

根據最小AIC信息準則確定滯后階數p為3。投資增長率It對股票指數增長率INt一個標準差新息的脈沖響應圖如圖3。

用方差分解方法研究模型的動態特征,分析股票指數變動對投資變動的貢獻,結果如表3。

從圖3可以看出,股票指數增長率INt一單位正向沖擊對投資增長率It的影響在第1、2期為負效應,直到第3期才達到0.002,此后影響效應一直在0上下波動,影響不大。即在1998年1季度到2005年2季度的非金融脫媒時期,股票價格變動的投資效應很弱。同樣表3的投資增長率It方差分解結果也顯示出股票指數增長率INt對投資增長率It的貢獻率僅為8.086%,股票價格變動對投資變動的影響很小。巴曙松(2002)認為由于缺乏健康的評價機制和收購兼并機制,我國資本市場未能有效地提高投資效率。同時,資本市場還未成為企業融資的主渠道,企業從資本市場的融資未充分得到運用,對投資的影響并不大。

2.金融脫媒后:2005年3季度至2014年2季度

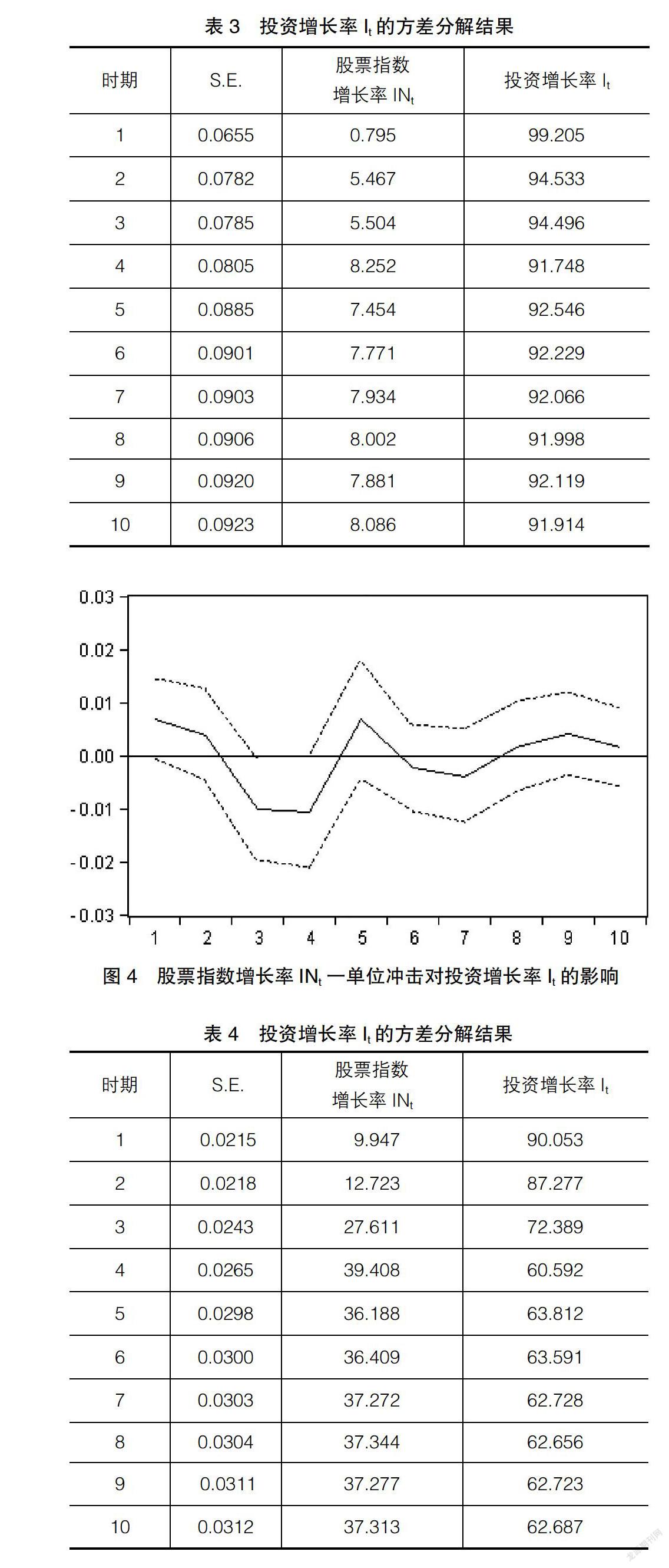

根據最小AIC信息準則確定滯后階數p為4。投資增長率It對股票指數增長率INt一個標準差新息的脈沖響應圖如圖4。

用方差分解方法研究模型的動態特征,分析股票指數變動對投資變動的貢獻,結果如表4。

對比圖3和圖4可以發現,金融脫媒后,股票指數增長率INt增長對投資增長率It的正向效應在第1期即顯現出來,達到0.0068。雖然在第3、4、6、7期股票指數增長率INt一單位正向沖擊對投資增長率It的影響為負,但股票指數增長率INt增長對投資增長率It的正向效應一直持續到第10期,仍為0.0014,已明顯強于金融脫媒前時期。同樣,對比表3和表4的投資增長率It方差分解結果,金融脫媒后與金融脫媒前相比,股票指數增長率INt變動對投資增長率It變動的貢獻率從8%左右大幅增長到37.313%,股票價格對投資的影響大幅提高。在金融脫媒的作用下,股票價格的投資效應有所增強,貨幣政策股票市場傳導機制的第二個環節在金融脫媒的影響下也更加順暢。

四、結論及政策建議

從上文分析可以看出,金融脫媒使貨幣政策的股票市場傳導渠道更加順暢。隨著金融脫媒的繼續深化,我國原有的貨幣政策中介目標應適當進行調整。早在2005年,中國人民銀行行長周小川就指出在經濟轉軌階段,政策制定者往往偏向于使用數量型調控工具,而對價格類調控工具的使用還有所欠缺。其實,歷史經驗表明,價格類調控工具的作用往往比想象的要好很多(周小川,2005)。在金融改革的進程中,應逐步加大價格型貨幣政策工具的運用力度,以資產價格等作為中介目標,而減少對數量型貨幣政策工具的依賴,使貨幣政策的股票價格等傳導渠道在金融脫媒的大背景下更好地發揮作用。

隨著直接融資在社會融資總量中比重的提高,股票市場逐漸成為解決企業資金來源的一個重要渠道。為更好地發揮貨幣政策股票市場傳導機制作用,建議進一步擴大資本市場規模,加快資本市場對外開放。同時,完善系統性風險監測預警和評估處置機制,對內幕交易、市場操縱等違法違規行為從嚴查處,維護良好的市場環境。經過10年的探索,我國雖已建立起包括主板、中小板、創業板、新三板及產權交易中心等在內的多層次資本市場體系,但當前我國資本市場仍處在“新興加轉軌”階段,還存在不少問題,包括國際化程度不高、產品不夠豐富、轉板退市機制不健全等,迫切需要深化改革、擴大開放,進一步健全多層次資本市場體系。

【參考文獻】

[1] MISHKIN F S.The economics of money,banking, and financial markets[M]. 7th ed. Addison-Wesley,2001.

[2] 李燕華,周丹.金融脫媒對我國貨幣政策傳導機制影響的研究:基于資產價格傳導渠道[J].國際商貿,2012(10):174-175.

[3] 朱玲玲,胡日東.金融脫媒對我國貨幣政策傳導機制的影響分析:基于STVAR模型[J].宏觀經濟研究,2014(12):86-93.

[4] 巴曙松.通過股票市場上揚促進經濟增長:幻象與遠景[J].當代財經,2002(1):30-33.

[5] 周小川.當前研究和完善貨幣政策傳導機制需要關注的幾個問題[C].中國貨幣政策傳導機制:中國人民銀行與國際貨幣基金組織研討會論文集.北京:中國金融出版社,2005.