論“營改增”對金融業的稅收影響

摘 要:2012年初,國家啟動“營改增”試點,發展至今,累計實現減稅6000多億元。2016年5月1日起,將全面推開“營改增”試點,金融業也被納入其中。在稅改新政面前,“營改增”對金融業究竟影響幾何?研究發現,“營改增”對金融業各板塊稅收和利潤影響較小,而進項稅抵扣是影響金融業稅負水平的關鍵。

關鍵詞:“營改增” 銀行業 證券業 保險業 進項稅抵扣

中圖分類號:F830 文獻標識碼:A

文章編號:1004-4914(2016)05-125-02

2016年3月18日,國務院常務會議作出全面推進營改增試點的部署,總理明確表示,要確保所有行業稅負只減不增。3月23日,財政部、國家稅務總局聯合下發《關于全面推進營業稅改征增值稅試點的通知》(36號文),自5月1日起,金融業納入試點范圍,全面開征增值稅,并適用6%的稅率。

目前,金融業屬于營業稅的征稅范疇,其繳納的稅收額占稅收總額的20%,因此,金融業“營改增”影響巨大,涉及面廣,波及主體多,引發社會各界關注。

一、什么是營業稅和增值稅

在我國稅收收入結構中,一部分為流轉稅,一部分為所得稅,另外還有其他一些稅收,共計三大部分,其中流轉稅占比55%。流轉稅涵括增值稅、營業稅、消費稅,其中增值稅占比60%,營業稅占比30%,因此,合計計算,增值稅和營業稅占稅收總額的比值為40.5%左右。

簡單來說,增值稅,是對商品或勞務的增值額征收的一種稅,由銷項稅減去進項稅計算而得,其征稅主體所處領域主要為制造業。營業稅,是對商品或勞務的營業額征收的一種稅,由營業額乘以商品或勞務對應稅率計算而得,其征稅主體所處領域主要為服務業。

金融業“營改增”,即把按營業稅繳納的應稅項目轉變為按增值稅繳納,以實現稅收結構的調整。

舉例來講,假設B商品買入價為100元,轉手賣出價為200元,則商品增值額為100元。營業稅是對200元銷售收入征稅,營業稅=200*對應稅率(有3%、5%、5%~20%等多種稅率)。增值稅是對100元的增值額征稅,增值稅=增值額*稅率(17%、11%、6%、0%不等)=銷項稅額-進項稅額,銷項稅額為賣出B商品需要繳納的稅收,進項稅額為買進B商品可以抵扣的稅收。

二、“營改增”試點的效果

統計數據顯示,從2012年試點至2015年上半年,累計實現減稅近5000億元,至2015年底,累計實現減稅6412億元,減稅效果非常明顯,有效降低了企業稅負。

金融業“營改增”,也有望在稅收繳納上實現有效減負,并打通金融業增值稅抵扣鏈條,消除重復征稅現象,推動金融服務業的快速發展。與此同時,由于我國金融業涉及范圍和主體廣泛,將金融業納入“營改增”范圍,將有助于推動我國增值稅整體抵扣鏈條的建立和完善,是我國稅收制度改革史上具有劃時代意義的重要節點。

三、“營改增”對金融業的稅收影響

金融業屬于現代服務業的范疇,因此,目前仍按照5%稅率征收營業稅。試點后,改征增值稅,稅率暫定6%。從數值上來看,稅率提高了1%,但稅收會因此就提高嗎?很顯然,稅收額與稅率沒有必然關系,還在于應納稅額的大小。“營改增”后,有一部分進項稅收可進行抵扣,因此,應納稅額會有不同程度的減小,使得決定金融業最終稅負壓力的是“營改增”后應納稅額的大小。

(一)銀行業

對于銀行業來說,其主要稅收來源來自兩大部分,一是存貸款利息凈收入,二是手續費及傭金收入,這兩大收入都按5%征收營業稅。但“營改增”后,營業稅不用繳納了,這部分稅收轉增為銀行利潤,同時,存貸款利息凈收入、手續費及傭金收入需按6%開征增值稅。

稅率提升了,銀行業稅負壓力是否因此增大?這取決于可抵扣的進項稅額的多少。對于存貸款利息凈收入,利息支出進項稅額難以抵扣,因為銀行存款客戶大多數為個人,無法開具發票;對于手續費及傭金收入,成本支出一部分為人工費用,進項稅難以抵扣,另一部分為IT運營和電信服務支出,可進行抵扣。

據研究測算,以上市銀行為樣本,若以上利息支出、成本支出等營業費用完全不可抵扣,則“營改增”可使銀行稅前利潤下降1.93%;若完全可抵扣,則“營改增”可使銀行稅前利潤下降0.48%。因此,綜合來看,“營改增”可使銀行稅前利潤減少,下降比例介于0.48%~1.93%之間。

(二)證券業

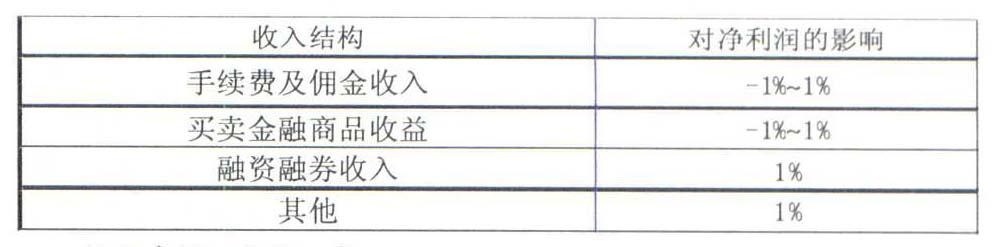

對于證券公司而言,有四大收入來源:手續費及傭金收入(占比60%)、買賣金融商品收益(占比25%)、融資融券收入(占比10%)以及其他(5%),這四大版塊收入皆按5%繳納營業稅。

“營改增”之后,對于手續費及傭金收入,只有小部分可抵扣,如交易所規費、中登公司開戶費、過戶費等可以抵扣,而其他大部分業務收入不可抵扣,由于券商交易客戶大多數是個人投資者,無法開具發票,無抵扣可能性;對于買賣金融商品收益,與普通商品買賣類似,因此,大部分稅收都可以進行抵扣。

據研究測算,“營改增”對券商四大業務收入的影響較小,對凈利潤影響比值在-1%~1%之間(具體比例視進項稅抵扣情況而不同)。

因此,“營改增”對券商業績影響微弱。但由于券商屬于勞動密集型行業,員工工資普遍較高,最重要的支出是員工薪酬。因此,員工薪酬能否做進項抵扣極為重要。若人力資本支出可全額抵扣或者部分抵扣,則可有力減輕券商稅負,充分改善業績。

(三)保險業

保險業有兩大分支,一是壽險業,二是非壽險業,其中包括產險、責任保險、信用保險等險種。

“營改增”前,壽險享有國家稅收優惠,可不繳營業稅。“營改增”后,若按6%的稅率征收增值稅,則稅負壓力較大。目前,各發達國家對壽險產品免征增值稅,考慮到減免稅優惠政策的延續性,預計壽險仍將免收增值稅,以維持稅負水平不變。因此,“營改增”對于壽險公司影響微弱。

而對于非壽險,“營改增”后,由于辦公樓、房租、機器設備等支出可抵扣,而面對眾多客戶的賠付支出等費用,無法獲得增值稅發票,不得抵扣,因此,可抵扣進項稅不確定。但據研究測算,即使非壽險營業支出可抵扣比例在10%時,依舊可降低稅負,并使利潤提升一定比例,“營改增”對于產險公司是利好。

四、總結和建議

總結來看,“營改增”的潛在實施對國內各銀行、券商和保險公司稅前利潤的短期影響應該較為溫和并可控,預計“營改增”對金融業的稅負和利潤影響不大,我國金融業機構不必過分恐慌,應理性應對。從長期來看,營改增有利于增值稅抵扣鏈條的完整性,加大金融業進項抵扣范圍,促進行業整體稅負降低,利于金融業在我國的規范發展。同時,對于金融機構來說,若要有效實現減稅,則可抵扣進項稅額要盡可能多,因此,進項稅抵扣規定是影響金融業稅負水平的關鍵,需靜待稅務局下發具體實施細則。

建議金融業各機構應盡快開展以下準備工作,以有效應對“營改增”的挑戰:

一是加快財務系統升級。增值稅是憑票抵扣,在稅收征收上比營業稅更為嚴格,同時,增值稅業務系統是受稅務部門嚴格監管,因此,金融機構各項財務系統須合法合規,清晰反映本公司業務流程,有效實現價稅分離,以備財務核算和稅務稽查。

二是提升業務重新定價能力。由于金融機構面對的客戶多為個人,個人無法進行增值稅進項抵扣,若金融機構將銷項稅全部轉嫁到個人客戶身上,無疑會加重客戶負擔。但目前金融業競爭激烈,價格的稍微變動將導致客戶流失。因此,在“營改增”背景下,金融機構勢必要重新考慮對客戶的定價問題,提升差異化定價能力。

三是促進業務外包。目前,金融業較多稅收無法享受進項稅抵扣,如人工成本、系統開發成本、營銷成本,因為無對手方或者對手方無法開具合格的增值稅發票。“營改增”之后,若要享受盡量多的增值稅抵扣,需將大量可外包業務外包出去,減少企業內部成本消耗,將內部服務轉化為購買服務,從而將不可抵扣的人力、系統研發等成本轉換成可抵扣成本。

四是盡快開展增值稅征收工作準備,梳理本公司業務架構、業務收入和征稅情況分析,判斷對自身利潤的影響;加快財務人員培訓,建立合規的增值稅申報和管理流程;判斷自己業務上下游企業在“營改增”中受到的影響,復核供應鏈,與供應鏈客戶進行充分溝通,以有效應對“營改增”對金融業的不利沖擊。

參考文獻:

[1] 熊鷺.金融業營改增中的問題[J].中國金融,2014(3)

[2] 杜劍,趙子昂.金融保險業“營改增”面臨的難題與路徑選擇[J].稅收經濟研究,2014(5)

[3] 高峻,郭磊.金融業“營改增”稅負變化預測[J].財會月刊,2013(11)

[4] 高培勇.“營改增”的功能定位與前行脈絡[J].稅務研究,2013(7)

(作者單位:北京洪泉投資有限公司 北京 100000)

(作者簡介:李毓璇,澳大利亞麥考瑞大學碩士研究生,研究方向為金融與會計。)

(責編:賈偉)