解碼基金四季報

隨著公募基金2015年四季報的發布完畢,基金持倉情況已知曉。四季度,基金平均倉位較三季度略有回升。

編者按:

公募基金的倉位與持倉向來都是市場關注的焦點。

隨著基金2015年四季報的披露,其中的“秘密”也得以知曉——四季度,主動型偏股基金的整體倉位達到84.05%,比三季度提升了8.86個百分點。也正是由于保持了較高的倉位,因此在今年1月的大跌中基金被殺了個措手不及,凈值普遍下挫。

此外,從基金的板塊配置來看,四季度基金減持了金融等低估值藍籌,轉而增持了成長板塊。

對于今年一季度的投資策略,基金經理相對謹慎。不過較為一致的觀點認為,前期的大幅下跌已經使得大部分風險釋放,一些行業成長性好、公司治理良好,估值較為合理的股票已經進入到布局區間。

截至2016年2月16日,公募基金2015年四季報披露已經落下帷幕。數據顯示,四季度主動型偏股基金整體倉位回升,達到84.05%,比三季度上升了8.86個百分點。

從板塊配置來看,基金四季度增倉中小板5.23個百分點,而主板倉位則出現4.99個百分點的下降,創業板略有回落;從基金重倉股行業增減持的情況來看,金融板塊等低估值藍籌板塊遭遇減持,而獲得增持的行業中,則以成長板塊居多。

此外,從基金前20大重倉股來看,主板重倉股持倉分化明顯:以銀行為首的低估值金融板塊被減持的個股數量明顯增多,而電力、家用電器、汽車等行業的個股被增持的個股數量有明顯增多。

解碼倉位——整體回升8.86個百分點 據Wind資訊數據統計,截至2016年2月16日,主動型偏股基金(即:普通股票型基金+偏股混合型基金,不包括三、四季度末無詳細資產配置數據的基金)已全部披露2015年四季報。

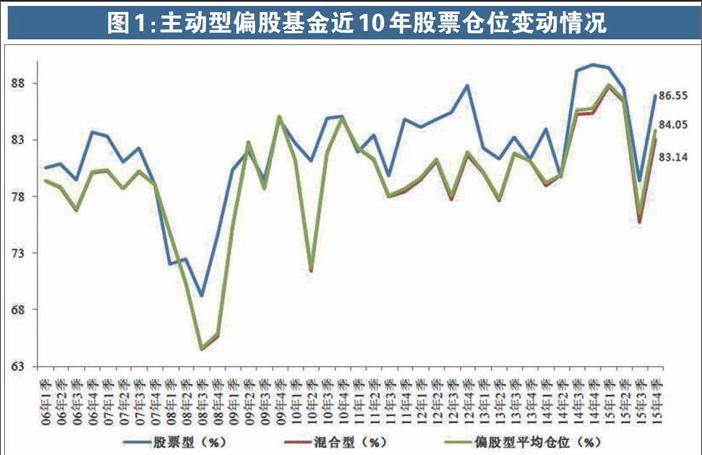

數據顯示,因四季度市場出現一定程度的反彈,主動型偏股基金股票倉位顯著回升,由三季度的75.19%上升至84.05%(凈值口徑),較三季度回升8.86個百分點。其中股票型基金、偏股混合型基金四季度末股票倉位分別為86.55%、83.14%,較三季度環比分別上升了12.18名、7.25%。同時,主動型偏股基金四季度末資產凈值總和較三季度末增長22.32%至10401.54億元,股票投資市值總和增長39.95%至9059.43億元(見圖1)。

具體數據看,對于普通股票型基金,四季度末倉位變動超過lO%有30只,四季度末資產凈值之和為749.18億元,股票投資市值總和為674.14億元;四季度末倉位變動超過20%有17只,四季度末資產凈值之和為510.78億元,股票投資市值總和為453.25億元(不包括四季度建倉的新基金,若無特別說明,以下倉位改變的基金樣本均不包括四季度建倉的新基金)。

從成立日期看,2015年成立的基金加倉最為顯著,倉位變動超過20%的基金均為2015年成立。選擇在這個時段加倉,一方面有股市行情回暖因素;另一方面可能也與年末沖刺業績有關。其中2015年6月19日成立的中銀智能制造(001476)加倉最為明顯,三季度末該基金股票倉位只有7.29%,四季度末股票倉位上升到90.62%。雖然該基金四季度股票倉位居于高位,但是該基金四季度單位凈值僅上漲了10.20%。其次是2015年5月18日成立的前海開源再融資主題精選(D01178),倉位由三季度的3.43%上升至80.44%,然而四季度的單位凈值也僅上漲了4.14%。 相對于普通股票型基金,偏股混合型基金整體加倉幅度略低,466只基金中四季度末倉位變動超過10%有161只,四季度末資產凈值之和為3037.61億元,股票投資市值總和為2692.80億元;四季度末倉位變動超過20%有51只,四季度末資產凈值之和為953.01億元,股票投資市值總和為897.67億元。其中股票倉位變動超過50%的有兩只基金,分別是泰達宏利藍籌價值(001267)和招商國企改革(001403),它們均是201 5年年中成立的基金。可見,倉位變動幅度較大的基金均是成立不久的新基金。

從基金公司來看,易方達的加倉最為突出。由于三季度主動降低倉位導致基數較低,該公司旗下13只偏股基金中有9只加倉幅度超過10個百分點。實際上,四季度加倉幅度較大的基金大部分前期倉位已經下降,成功躲過了三季度股市的大回撤,這也是易方達2015年四季度賺得盆滿缽盈的原因之一。據wlnd資訊數據顯示,偏股基金較多的易方達基金2015年四季度公募業務盈利395.17億元,是100家基金公司中最賺錢的一家。

綜上可以看到,股市反彈和新基金建倉是主動型偏股基金四季度倉位明顯提升的直接原因,但仍有部分偏股基金保持在較低倉位。

解碼配置——加倉成長,減持藍籌

從板塊配置來看,2015年四季度,基金大幅增倉中小板,創業板倉位略有下降,而主板的倉位則出現較大下降。據Wind資訊數據顯示,四季報基金重倉股配置中,主板占比為41.23%,較三季報回落4.99個百分點;創業板占比為25.01%,較三季報回落0.24個百分點;中小板占比為33.76%,較三季報上升5.23個百分點(見圖2)。

從行業配置來看(申萬行業分類),四季度基金重倉股主要集中在計算機、醫藥生物、傳媒、化工、電子等行業中。其中計算機行業持股市值占基金股票投資總市值的14.70%,位居榜首;其次是醫藥生物,占比為10.63%。而采掘業和鋼鐵業仍處于低配(見圖3)。

從基金重倉股行業占比變動情況來看(相較于2015年三季度),基金重倉股增持計算機、化工、電子、家用電器、紡織服裝等行業,其中計算機增持比例最高,增持了3.01個百分點,化工增持比例次之,有1.9個百分點。然而,減持了醫藥生物、銀行、公用事業、交通運輸、商業貿易等行業,其中醫藥生物減持比例最高,減持了3.66個百分點,銀行減持2.84個百分點(見圖4)。

以持股總市值為口徑統計四季度基金前20大重倉個股。統計結果顯示,前20大重倉股中,多為中小板個股,且以計算機、傳媒及化工板塊居多。其中持股總市值超過30億元的個股分別為中國平安(601318)、石基信息(002153)、奧飛動漫(002292)、興業銀行(601166)、網宿科技(300017)、康得新(002450)。而中國平安持股總市值最高,達到44.59億元,石基信息持股總市值為44.57億元。

值得注意的是,前20大重倉股中,有11只個股在四季度遭遇減持,而金融板塊就有2只個股。興業銀行持股數量減少了5621.50萬股,為前20大重倉股中減持數量最多的個股。中國平安也減持了271.97萬股。但是有8只中小創板塊的個股遭遇減持,其中網宿科技、怡亞通(002183)和宋城演藝(300144)減持數量均在1000萬股以上。

從以持股數量口徑計算的四季度基金增持最多的前20大個股來看,長江電力(600900)、招商蛇口(001979)和曙光股份(600303)為四季度增持最多的個股,分別增持了7453.67萬股、6717.10萬股和5347.57萬股。在增持最多的20只個股中,主板占了14只。

然而基金減持最多的前20只個股中,除了欣旺達(300207)、金風科技(002202)和互動娛樂(300043)以外,余下的都是主板股票,銀行板塊個股就占據7席,其中農業銀行(601288)、中國銀行(601988)、萬科A(000002)、浦發銀行(600000)等低估值藍籌股減持數量居前。可見,低估值藍籌股并不被看好。