新三板掛牌公司股權結構影響外源融資嗎?*

蘭州理工大學經濟管理學院 李樹明 蘭州文理學院經濟管理學院 何亞玲

新三板掛牌公司股權結構影響外源融資嗎?*

蘭州理工大學經濟管理學院李樹明蘭州文理學院經濟管理學院何亞玲

本文通過對569家新三板掛牌公司2013~2015年的面板數據進行分析,實證研究股權結構對掛牌公司的外源融資方式及融資規模的影響。研究結果表明:機構投資者的持股比例對股權融資規模有顯著的正向效應,股權集中度對債權融資有顯著的正向效應。最后,本文基于新三板市場的設立初衷及掛牌公司的融資需求,結合實證分析結果,提出有效推動股權融資的思路和解決方案。

新三板 股權結構 外源融資 股權融資 債權融資

一、引言

“新三板”市場(全國中小企業股份轉讓系統,簡稱NEEQ)的開通及擴容,為我國中小創新型、創業型及成長型企業拓寬了外源融資渠道,在一定程度上緩解了中小企業“融資難”和“融資貴”等問題,有效推動了中小企業技術創新及公司治理活動,為廣大中小企業快速發展及我國產業結構轉型升級提供了新契機。新三板掛牌公司主要通過兩種方式進行外源融資:一方面,新三板掛牌公司通過公開股權轉讓進行股權融資;另一方面,掛牌公司可以通過股權質押等方式進行債權融資。此外,公司在新三板市場掛牌之前,已經完成財務規范、信息透明、公司治理、信息披露等方面的初始化工作,公司規范性相對較好,也為掛牌公司擴大外源融資規模、提升外源融資效率奠定了良好基礎。梳理前人文獻發現,影響公司外源融資的因素有很多,其中股權結構對外源融資方式及融資規模有重要作用。股權結構既是企業融資方式選擇的重要原因,又是其必然結果。然而,多數學者關注的領域主要是主板市場及創業板市場,也取得了豐碩成果。那么,在新三板市場掛牌公司的股權結構是否影響外源融資規模及融資方式,如何影響?本文基于569家新三板掛牌公司2013~2015年面板數據,探索在新三板這一新興資本市場領域里,股權結構對掛牌公司的外源融資方式和規模的影響方向及影響程度。

二、理論分析與研究假設

針對目前新三板市場運行時間較短,理論成果較少的現實,本文在提出研究假設時,主要是基于學者對主板市場和創業板市場的研究成果進行構建。此視角也能驗證主板市場和創業板市場上市公司行為是否在新三板市場上同時存在。

在主板市場和創業板市場上,學者的大量研究成果證明:控股股東持股比例越高,掛牌公司越傾向于股權融資。如章衛東、王喬(2003)認為我國上市公司存在強烈的股權再融資偏好。張祥建、郭嵐(2005),雷光勇、劉慧龍(2006),趙玉芳、余志勇、夏新平等(2011)認為,大股東對公司控制能力越強,上市公司越傾向于股權融資,且為了實現盈余操縱、利益輸送等目的,有動機進行大規模的股權融資。肖作平(2009)認為第一大股東持股比例與債權融資負相關,少數大股東持股集中度與債權融資正相關,第一大股東與債權水平之間的關系受法律制度環境的影響。據此,本文提出如下假設:

H 1:控股股東持股比例越高,掛牌公司越傾向于股權融資

眾多學者的研究成果表明:機構投資者持股比例越高,越有利于推動上市公司外源融資活動,特別能夠推動公司債權融資行為。張純、呂偉(2007)認為機構投資者的參與能顯著降低民營企業面臨的融資約束和對內部資金的依賴,推動外源融資,提高其負債融資能力。熊波、陳柳(2007)認為機構投資者能夠克服高新技術企業技術成果轉化過程中的非對稱信息問題,推動高新技術企業外源融資,滿足其資金需求。祝繼高、張喬、湯谷良(2012)證明機構投資者更愿意參與上市公式可轉換債券融資活動。據此,本文提出如下假設:

H 2:機構投資者持股比例越高,越能推動掛牌公司的債權融資行為

三、研究設計

(一)樣本選取與數據來源截止2016年4月22日,新三板掛牌公司共有6806家,在選擇樣本時,剔除存在以下情況的公司:一是掛牌時間不足1年的公司;二是掛牌期間均無股權融資和債權融資等外源融資活動的公司;三是交易活動異常公司。最終選擇569家企業作為研究樣本。另外需要說明的是,本文使用數據為掛牌公司的年報數據,即2013~2015年的平衡面板數據作為基礎研究資料。本文數據來源于W IND數據庫、大智慧數據庫和CSM AR數據庫。

(二)變量定義基于國內外研究文獻,并結合新三板掛牌公司的經營特點,本文選取如下變量進行實證分析。

(1)被解釋變量。本文將新三板掛牌公司的外源融資分為股權融資和債權融資兩部分,本文的被解釋變量為股權融資比例(GQBL),這一變量涵蓋了外源融資方式及外源融資規模兩層含義。該變量計算公式為:股權融資比例=(股權融資規模)/(債權融資規模+股權融資規模)。同理可推,債權融資比例=(債權融資規模)/(債權融資規模+股權融資規模)。

(2)解釋變量。本文共選擇6個解釋變量進行實證分析,一是控股股東持股比例(KGBL),衡量控股股東對掛牌公司的控制程度及控股方式。二是第2-10名股東總持股比例(QTBL),衡量2-10名股東對控股股東的制衡作用。三是機構投資者持股比例(JGBL),衡量機構投資者在公司股東中的地位。四是機構投資者數量(JGSL),衡量機構投資者的股權分散程度。五是控股股東是否為法人(FRKG),如果法人為控股股東,取值為1;自然人為控股股東,取值為0。六是股東數量是否超過10人(GDSL),如果超過10人,取值為1;不足10人,取值為0。

四、實證結果與分析

(一)描述性統計2013~2015年,1707個樣本時點中(569家樣本公司*3個樣本年度=1707個樣本時點),掛牌公司債權融資的樣本時點為1353個,占總樣本時點的79.26%;股權融資的樣本時點為596個,占總樣本時點的33.33%;同時進行股權融資和債權融資的樣本時點為453個,占總樣本時點的26.54%,其中平均股權融資額度為1207.93萬元,平均債權融資額度為2823.94萬元。樣本數據顯示債權融資為新三板掛牌公司的主要外源融資渠道。

控股股東股權比例在50%以上(不含50%)的公司有276家(其中有7家為機構投資者控股),占樣本總數的48.51%;股權比例在50%以下(含50%)的公司為293家,占樣本總數的51.49%。第2-10名股東總持股比例在50%以上(含50%)的公司有293家,占樣本總數的51.49%;總持股比例在50%以下(不含50%)的公司有276家,比例為48.51%;第10名以后的股東持股比例極低。綜合來看,對比一般意義上的中小企業,新三板掛牌公司控股方式更為多元化,在以資金控股同時,技術控股、設備控股、協議控股等控股方式也得到了一定應用,但是股權集中度依然較高。

機構投資者參股的公司有354家(其中有7家為機構投資者控股),占樣本公司總數的62.21%;沒有機構投資者參股的公司有215家,占樣本公司總數的37.79%;平均1家公司由0.95個機構投資者參股,這意味著風險投資模式在新三板掛牌公司外源融資中也得到了一定程度的運用。569家樣本公司中,法人占控股股東地位的公司有84家,占樣本總數的14.76%;自然人占控股股東地位的公司有485家,占樣本總數的85.24%;新三板掛牌公司主要由自然人進行控股。2013~2015年間,股東人數超過10人的公司有310家,占樣本總數的54.48%;股東人數不足10人的公司有259家,占樣本總數的45.52%;如果僅以2015年數據計算,股東超過10人的公司比重達68%,這反映了新三板掛牌公司股權不斷分散的趨勢,股權轉讓的活躍度日益提高。

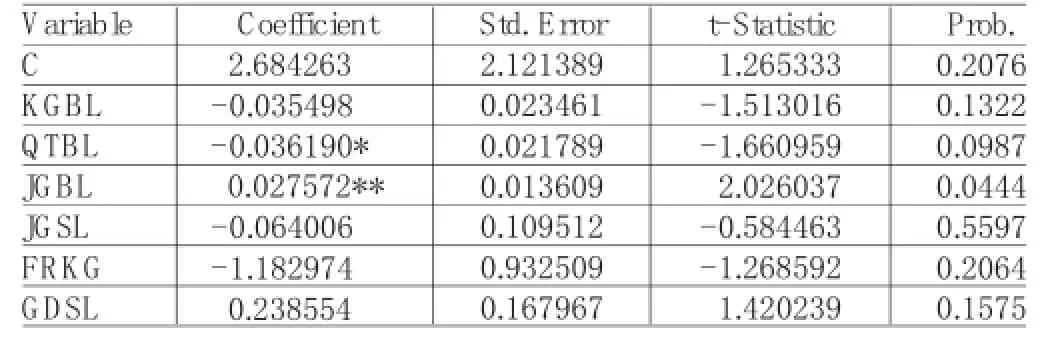

(二)回歸結果在回歸分析之前,本文對隨機效應模型和固定效應模型進行比較,根據H AUSM AN檢驗結果,最終選擇了固定效應模型,回歸結果見表1。通過對569家新三板掛牌公司股權結構、外源融資規模、外源融資方式的面板數據進行計量分析,發現在5%的顯著性水平下,機構投資者持股比例(JGBL)對掛牌公司股權融資有顯著的正向影響,即機構投資者持股比例越高的公司,越傾向于股權融資方式。在10%的顯著性水平下,第2-10名股東總持股比例(QTBL)對掛牌公司股權融資有顯著的負向影響,即第2-10名股東的總持股比例越高,掛牌公司越傾向于債權融資方式。如果將顯著性水平控制在15%左右(盡管在統計學角度上沒有意義),可以發現,控股股東持股比例(KGBL)對掛牌公司股權融資有顯著的負向影響,即控股股東持股比例越高,掛牌公司越傾向于債權融資,而越不傾向于股權融資方式;股東數量是否超過10人(GDSL)對股權融資有顯著的正向影響,即股東數量超過10人的掛牌公司,更加傾向于股權融資。其他變量,諸如機構投資者數量(JGSL)、控股股東是否為法人(FRKG)對掛牌公司的外源融資方式選擇沒有顯著影響。

表1 計量經濟分析結果

綜合描述性統計及計量分析的結果,可以發現機構投資者持股比例(JGBL)越高、第2-10名股東總持股比例(QTBL)越低,掛牌公司越傾向于股權融資。如果進一步放寬顯著性水平的限制,發現控股股東持股比例(KGBL)越低、股東數量(GDSL)越多,掛牌公司越傾向于股權融資。實證分析結果表明:如果要推進新三板掛牌公司的股權融資規模,需要盡可能地增加機構投資者的持股比例,降低現有控股股東及第2-10名股東的持股比例,并增加公司股東數量,將股權進一步分散。

通過對樣本數據的分析得出:當前我國新三板掛牌公司的主要融資渠道為債權融資,其次為股權融資。這種融資模式似乎與M yers(1984)提出的公司優序融資理論(先內源融資,其次是外部債務融資,最后是外部股權融資)并不相悖。但這種“與經典理論吻合”的結論合理嗎?分析我國新三板掛牌公司的經營特征發現,我國新三板掛牌公司主要為創新型、創業型及成長型公司,這些公司的普遍特點是固定資產少、經營不穩定、融資困難。公司在新三板市場掛牌的主要目標是通過股權融資增加自由現金流,為公司持續高速成長及技術創新提供資金支撐。基于此背景得到結論:目前新三板掛牌公司的融資模式非但不合理,還存在著很大隱患:債權融資不足,股權融資乏力。與部分主板及創業板上市公司“上市圈錢”的目的不同,新三板掛牌公司渴求從資本市場上進行股權融資,取得維持主營業務發展的寶貴現金流。鑒于此,如何提升新三板掛牌公司的股權融資規模,成為當前掛牌公司外源融資中亟待解決的問題。因此本文基于實證分析的結果,提出推動新三板掛牌公司股權融資規模及融資效率的解決路徑。

五、結論與建議

本文實證分析表明,股權結構對新三板掛牌公司的外源融資方式及融資規模有重要影響,尤其是大股東及機構投資者的持股比例對外源融資影響顯著。基于本文在實證分析環節的推論得知:公司應通過新三板掛牌上市的契機,推動股權融資,取得維持公司高速發展的穩定現金流。針對這一目的,本文提出如下對策。

(一)提高機構投資者的持股比例新三板掛牌公司的機構參股股東主要以PE/VC為主體,PE/VC對新三板掛牌公司有著極大的投資熱情。新三板作為掛牌公司的創業投資和信息發布平臺,項目集中,信息公開,能夠降低PE/VC機構挖掘項目的成本。同時新三板公司在掛牌時已完成財務規范、信息透明、公司治理、信息披露等方面的初始化工作,公司規范性相對較好,PE/VC的投資風險較低。此外,PE/VC能獲得“新三板股權轉讓”以及“轉板上市”兩個不同層面的退出渠道,并能夠獲取跨市場的套利機會。鑒于此,應該多方面鼓勵機構投資者積極參與“新三板”掛牌公司的股權投資。具體而言,可以通過進一步放寬公司掛牌條件、多元化股權轉讓方式、降低交易最低額度、拓寬投資者范圍、提升做市商估值能力和定價能力、提升券商和研究員對掛牌公司的關注度、實質性打通“新三板”與其他場內資本市場的互動渠道、樹立一批明星新三板公司、建立新三板公司內部分層機制等制度建設,提升新三板市場對機構投資者的吸引力,滿足機構投資者多樣化的投資需求,從而改善新三板市場的流動性問題,提高定價功能,推動掛牌公司的股權融資活動。

(二)降低股權集中度實證分析發現,大部分新三板掛牌公司的股權集中度較高,控股股東及第2-10名股東持股比例居高不下,有相當部分的公司股東數量少于10名且均為自然人持股,甚至部分公司只有2名自然人股東。在一定程度上,股權集中度過高容易導致掛牌公司經營不夠規范、投資風險較高等后果,并使潛在投資者在認購股權時心存疑慮,影響投資者的股權投資活動,影響掛牌公司的股權融資規模。因此應該降低大股東的持股比例,降低公司的股權集中度。然而不可回避的問題是:控股股東擔心通過減持并轉讓股權的方式融資會降低自己對公司的控制程度,進而使自己創設的公司落入他人之手。因此,創新掛牌公司的控股方式成為解決“股權融資與控制權流失”這一矛盾的必要途徑,具體而言,掛牌公司股權控制方式除傳統的資金控股外,還應該引入設備控股、技術控股、協議控股等多種控股方式,增強控股股東對公司的控制權,推動股權集中度進一步降低,從而提升股權交易的活躍度和股權融資規模。

(三)增加公司股東數量,進一步分散股權要實現新三板掛牌公司股權的進一步分散,關鍵是降低新三板市場的投資門檻,使得投資者在不同層次的交易市場中均能獲得投資機會,并通過廣泛的投資者參與掛牌公司股權轉讓,提高新三板市場的價格發現功能,推升掛牌公司股權融資規模及股權融資效率。然而,基于新三板掛牌公司“高成長”、“高風險”、“高創新”的經營特征和保護投資者的角度出發,在降低投資門檻時應注意把握好尺度問題。對合格投資者的判斷標準不僅以投資者擁有的證券資產市值來衡量,還應該考慮投資人參與資本市場的經驗、信用程度等方面。此外,還可以對投資者進行分級,適當降低低層級投資者的交易規模、適當減少交易品種。還可以嘗試設立投資者保護基金等方式保護投資者利益,進而有效解決“擴大投資者范圍與投資者保護”這一矛盾,推動掛牌公司的股權融資活動。

*本文系甘肅省科技廳軟科學項目“中小企業技術創新風險來源及其評價問題研究”(項目編號:1305ZCRA148)、蘭州理工大學校基金項目“甘肅省中小文化企業融資模式創新研究”(項目編號:13-0476)階段性研究成果;獲蘭州理工大學經濟管理學院科研基金資助。

[1]章衛東、王喬:《論我國上市公司大股東控制下的股權再融資問題》,《會計研究》2003年第11期。

[2]張祥建、郭嵐:《大股東控制下的股權再融資與盈余操縱研究》,《數量經濟技術經濟研究》2005年第3期。

[3]雷光勇、劉慧龍:《大股東控制、融資規模與盈余操縱程度》,《管理世界》2006年第1期。

[4]趙玉芳、余志勇、夏新平、汪宜霞:《定向增發、現金分紅與利益輸送——來自我國上市公司的經驗證據》,《金融研究》2011年第11期。

[5]肖作平:《大股東、法律制度和資本結構決策——來自中國上市公司的經驗數據》,《南開管理評論》2009年第12期。

[6]張純、呂偉:《機構投資者、終極產權與融資約束》,《管理世界》2007年第11期。

[7]熊波、陳柳:《非對稱信息對高新技術企業融資的影響》,《中國管理科學》2007年第3期。

[8]祝繼高、張喬、湯谷良:《可轉換債券:融資工具還是制度安排——基于貝恩資本投資國美電器可轉換債券的案例研究》,《中國工業經濟》2012年第5期。

[9]St ewartC M yers.The Capi t alSt ruct ure Puzzl e.Journal ofFi nance,1984(39):575-592.

(編輯 朱珊珊)