宏觀經(jīng)濟(jì)波動對股票市場的動態(tài)影響經(jīng)驗(yàn)分析

劉鳳根,周馭艦

(湖南商學(xué)院 財政金融學(xué)院, 湖南 長沙 410205)

宏觀經(jīng)濟(jì)波動對股票市場的動態(tài)影響經(jīng)驗(yàn)分析

劉鳳根,周馭艦

(湖南商學(xué)院 財政金融學(xué)院, 湖南 長沙 410205)

基于1990~2015年 上證綜 合指 數(shù)與宏 觀經(jīng) 濟(jì)相關(guān) 變量 的時間 序列 數(shù)據(jù), 運(yùn)用S VAR模 型 的脈 沖 響 應(yīng) 和 方差 分 解 、協(xié)整檢驗(yàn)與誤差修正模型對宏觀經(jīng)濟(jì)波動對股票市場的沖擊進(jìn)行實(shí)證,并運(yùn)用狀態(tài)空間模型就股票市場波動對宏觀經(jīng)濟(jì)各變量的敏感度進(jìn)行分析。 結(jié)果表明,在長期,利率和匯率對股票市場波動影響明顯;而短期,國內(nèi)生產(chǎn)總值與居民消費(fèi)水平對股票市場沖擊較為明顯;居民消費(fèi)水平對股票市場波動最為敏感,國內(nèi)生產(chǎn)總值對股票市場波動的敏感度隨著股票市場的完善逐漸增強(qiáng)。

宏 觀經(jīng) 濟(jì);股票市 場;S VAR;狀 態(tài)空 間模型

一、引言及文獻(xiàn)綜述

2008 年次貸危機(jī)以來, 隨著全球經(jīng)濟(jì)特別是主要發(fā)達(dá)經(jīng)濟(jì)體進(jìn)入了 “長期停滯”時期的同時, 中國經(jīng)濟(jì)也結(jié)束了長達(dá) 30余年的高速增長之后進(jìn)入了結(jié)構(gòu)性減速的 “新常態(tài)” 發(fā)展階段。據(jù)中國社科院宏觀經(jīng)濟(jì)運(yùn)行與政策模擬實(shí)驗(yàn)室的預(yù)測, 2016~2020 年、 2021~2030 年兩 個時間區(qū)間 內(nèi) , 中 國潛在 經(jīng)濟(jì)增長率區(qū)間 分 別為 5.7%~6.6%和 5.4%~6.3%, 增 速遞減 的 趨勢 非 常 明 顯 。 2016年中國經(jīng)濟(jì)增長率為 6.7%, 2017 年 《政府工作報告》 將經(jīng)濟(jì)增長速度目標(biāo)設(shè)定為 6.5%, 足見經(jīng)濟(jì)增長問題的嚴(yán)峻性。 從美國 30 年代的 “大危機(jī)”以來諸多大大小小的經(jīng)濟(jì)周期實(shí)踐來看,本輪的經(jīng)濟(jì)周期對股票市場的沖擊在所難免,但具體沖擊有多大?是一個值得進(jìn)一步探究的現(xiàn)實(shí)問題。

宏觀金融理論為宏觀經(jīng)濟(jì)對股票市場的沖擊機(jī)理提供了系統(tǒng)的理論支持。宏觀經(jīng)濟(jì)與資產(chǎn)價格 的 關(guān)系 是 宏 觀金 融 的 重要 研 究 主 題 , C a mp b ell an d S h ille r (1988) 股利 貼 現(xiàn) 模型可以看出, 經(jīng) 濟(jì)周期對企業(yè)的現(xiàn)金流和股利支付會產(chǎn)生很大的影響,即宏觀經(jīng)濟(jì)對股票的未預(yù)期收益產(chǎn)生沖擊并引 起 股 票 價 格 波 動 。 Co nstantini d es an d D u ff ie(1996) 的 特 質(zhì) 風(fēng) 險 模 型 、 C a mp b ell an d Co c h r ane(1999) 的習(xí)慣形成模型、 B ansalan d Y a ro n (2004)及 B ansal,K i k u,an d Y a ro n (2012) 的長期風(fēng)險模型及 G a r leanu an d P ana g eas (2015) 的異質(zhì) 性 偏 好 模型等諸多模型則從不同的視角得出另一個相同的結(jié)論是,經(jīng)濟(jì)周期最終對邊際效用和貼現(xiàn)率產(chǎn)生影響并影響了資產(chǎn)價格。

實(shí)證方面, Sc hw e r t (1989) 實(shí)證研究發(fā)現(xiàn)實(shí)際宏觀經(jīng)濟(jì)變量與股票市場波動之間存在顯著的相關(guān)關(guān)系, Fa m a an d Sc hw e r t(1990)對美國的經(jīng)濟(jì)增長和股票價格實(shí)證分析,發(fā)現(xiàn)兩者之間的趨同性,且這種趨勢會隨著持有股票時間的增長而變得更為顯著。 Fe r s o n an d H a r vey (1991) 證明了 風(fēng) 險 溢價 是 逆 經(jīng) 濟(jì) 周 期 的 。 而 且 M or elli(2002)、 J a r e?o (2006)關(guān)于英國和美國的宏觀經(jīng)濟(jì)對 股票市場的沖擊 研 究 , A b u g r i(2008),B e k h et(2013),Y u(2011)關(guān)于 約旦、 拉丁美洲和金磚四國的研究, M o ntes(2012)關(guān)于巴西的國家風(fēng)險、宏觀經(jīng)濟(jì)和股票市場波動之間 關(guān) 系的研究。 L evine an d Z e r v o s(1998)關(guān)于 47 個發(fā)展中國家和發(fā)達(dá)國家的研究都獲得了宏觀經(jīng)濟(jì)波動與股票市場會產(chǎn)生沖擊這一基本一致的結(jié)論。

國內(nèi)學(xué)者更多關(guān)注的是股票收益率波動及溢價、宏觀影響因子、宏觀經(jīng)濟(jì)運(yùn)行和股票價格波動之間的關(guān)系。 張成思、 舒家先(2011)運(yùn)用馬爾可夫區(qū)制轉(zhuǎn)移模型對 2003~2009 年間中國股票市場的波動特征進(jìn)行實(shí)證分析, 發(fā)現(xiàn) 2008 年的金融危機(jī)以后中國股票市場進(jìn)入了一個明顯的波動時期,且這種波動性持續(xù)的時間較長。 張培源(2013)在格蘭杰因果檢驗(yàn)的基礎(chǔ)上運(yùn)用模型對股票市場收益率和宏觀經(jīng)濟(jì)變量之間的波動溢出效應(yīng)進(jìn)行檢驗(yàn),鄭挺國、 尚玉皇(2014)從整體的宏觀角度構(gòu)建多因子的廣義自回歸條件異方差—混頻數(shù)據(jù)抽樣模型()模型,對中國股票市場的波動進(jìn)行分解和預(yù)測,發(fā)現(xiàn)宏觀變量對股票收益率及溢價都有影響。然而在研究股票市場波動的宏觀影響因子方面,曾志堅,江洲(2007)和顧鵬(2014)的結(jié)論并不一致, 在工業(yè)增加值對股票市場是否存在影響上存在分歧。與國外學(xué)者對發(fā)展中國家研究的結(jié)論相同,仲崇文和吳甦(2014)發(fā)現(xiàn)在短期, 中國的股票市場在一定程度上反映了中國宏觀經(jīng)濟(jì)的狀況,但在長期,股市的波動受宏觀經(jīng)濟(jì)的沖擊并不顯著。楊昀(2013)、 楊帆和楊麗歌 (2015) 也都認(rèn)為中國的股市并不是宏觀經(jīng)濟(jì)的 “晴雨表”, 兩者之間存在著明顯的脫節(jié)現(xiàn)象,說明中國股票市場波動和宏觀經(jīng)濟(jì)運(yùn)行上也存在著明顯的背離。

綜上所述,由于不同國家經(jīng)濟(jì)結(jié)構(gòu)、發(fā)展?fàn)顩r和證券市場狀況之間的差異以及選取的宏觀經(jīng)濟(jì)變量和計量模型的不相同,現(xiàn)存研究的實(shí)證結(jié)論尚存較大的差異。 本文 1990~2015 年為研究樣本,運(yùn)用模型對中國的宏觀經(jīng)濟(jì)與股票市場之間的短期和長期動態(tài)關(guān)系進(jìn)行檢驗(yàn)并運(yùn)用狀態(tài)空間模型進(jìn)一步分析了股票市場波動對各個宏觀經(jīng)濟(jì)變量的敏感度。

二、中國宏觀經(jīng)濟(jì)波動與股票價格波動的關(guān)系特征事實(shí)

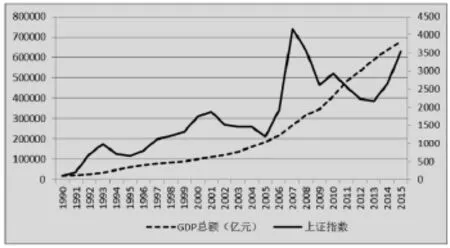

按照傳統(tǒng)的經(jīng)濟(jì)學(xué)理論,一國股票價格可作為該國宏觀經(jīng)濟(jì)發(fā)展?fàn)顩r的 “晴雨表”。 但從不同學(xué)者的實(shí)證結(jié)果來看,股票市場晴雨表作用的發(fā)揮在不同的國家表現(xiàn)并不相同,在中國甚至出現(xiàn)了完全的背離。 圖1、 圖2和表1分別為中國股票市場 (上證綜指)和宏觀經(jīng)濟(jì)變量的年度時間序列趨勢及其描述性統(tǒng)計。其中圖1為總額與上證綜指的折線圖,圖2為增長速度與上證綜指回報率的折線圖,表1為兩者的一般描述性統(tǒng)計結(jié)果。

圖1 中國 GDP總額與上證綜指波動序列

圖1 反映了中國 1990~2015 年股票市場上證綜合指數(shù)與 G DP總額變動狀況, 折線圖顯示中國宏觀經(jīng)濟(jì)運(yùn)行較平穩(wěn),并沒有出現(xiàn)劇烈波動且保持較快的增速,這與中國市場經(jīng)濟(jì)體制建立、人力與資源成本優(yōu)勢以及政府的經(jīng)濟(jì)調(diào)控有很大關(guān)系;而與之相關(guān)的股票市場則出現(xiàn)了大幅波動,與宏觀經(jīng)濟(jì)出現(xiàn)了明顯的背離。 2005 年以前, 其趨勢與 G DP 總額基本一致, 波動相對較小, 而2005 年以后則波動加劇, 其中 2005—2008 年間股票價格出現(xiàn)了大幅上漲, 且明顯超過了 G DP 的增速, 2008 年以后則又出現(xiàn)了大幅下跌, 背離趨勢更加明顯, 2008 年全球金融危機(jī)對中國股票市場影響較大,而對宏觀經(jīng)濟(jì)影響相對較小,主要是中國政府通過基礎(chǔ)設(shè)施投資等手段刺激經(jīng)濟(jì)發(fā)展,保證宏觀經(jīng)濟(jì)的穩(wěn)定性。

圖2反映了中國增長速度與上證綜指回報率的波動趨勢, 增速與上證綜指回報率的波動相比,波動較大, 其中 G DP 增速在 1993 年達(dá)到 13.96%,隨后逐漸降低, 而在 2007 年達(dá)到最高 14.16%, 隨后不斷下降, 到 2015 年則只有 6.9%, 下行壓力不斷加大,結(jié)構(gòu)性調(diào)整和供給側(cè)改革刻不容緩,的增速走勢體現(xiàn)出了明顯的階段性波動特征。上證綜指回報率基本在之間波動徘徊,且大多數(shù)年份回報率為負(fù)數(shù),一方面反映了中國股票市場投資價值不高,與的增長速度偏離過大,另一方面也說明了中國股票市場在信息披露、交易機(jī)制與監(jiān)管等方面存在嚴(yán)重問題,資本市場發(fā)展?fàn)顩r與宏觀經(jīng)濟(jì)狀況有較大的偏差。

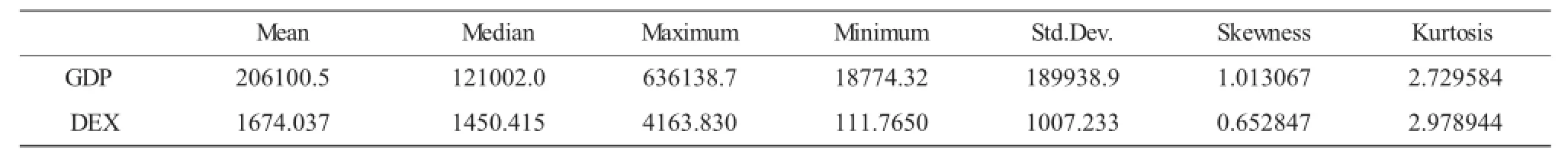

表1是對兩者之間波動情況的一般描述性統(tǒng)計,從統(tǒng)計結(jié)果可以發(fā)現(xiàn),總額的最大值與最小值的差異比上證綜指最大值與最小值的差異的幅度大,且的標(biāo)準(zhǔn)差要比上證綜指的標(biāo)準(zhǔn)差大,說明宏觀經(jīng)濟(jì)的年際波動要比股票市場年際波動大。

圖2 中國 GDP增長速度與上證指數(shù)回報率波動序列

從宏觀經(jīng)濟(jì)總量看,波動幅度較小,經(jīng)濟(jì)總量不斷擴(kuò)大;而從增量來看,則表現(xiàn)出了明顯的階段性特征, 最大增速與最小增速相差 6%, 經(jīng)濟(jì)有不斷下滑的趨勢,面臨持續(xù)增長放緩的壓力。股票市場的波動在 2005 年股權(quán)分置改革前后差異較大,改革之前基本與宏觀經(jīng)濟(jì)運(yùn)行相一致,波動較小,股權(quán)分置改革以后,釋放了資本市場的活力,與宏觀經(jīng)濟(jì)波動出現(xiàn)了明顯的背離,且波動幅度變大,指數(shù)回報率較低,并沒有真正體現(xiàn)宏觀經(jīng)濟(jì)對股票市場的 “晴雨表” 作用。

三、實(shí)證結(jié)果分析

(一) 實(shí)證方法、 指標(biāo)選擇與數(shù)據(jù)來源

本文選取的股票市場指標(biāo)為上證綜合指數(shù),上證綜指以上海證券市場上全部上市公司股票為樣本,以股票發(fā)行量為權(quán)重的綜合指數(shù),從上市公司規(guī)模、行業(yè)分布和二級市場交易量來看,上海證券市場是中國證券的典型代表,上證綜指波動基本代表了整個中國股票市場波動性狀況。借鑒其他相關(guān)研究的研究方法,本文代表性地選取的宏觀經(jīng)濟(jì)變量為國內(nèi)生產(chǎn)總值、居民消費(fèi)水平、一年期貸款利率和年平均匯率。國內(nèi)生產(chǎn)總值是反映一國宏觀經(jīng)濟(jì)最主要的指標(biāo),涵蓋了經(jīng)濟(jì)社會生活的各個行業(yè),體現(xiàn)各個環(huán)節(jié)最終產(chǎn)品的市場價值。消費(fèi)作為宏觀經(jīng)濟(jì)的主要組成部分,居民消費(fèi)水平越高,則表明居民社會財富越多,經(jīng)濟(jì)運(yùn)行較好;另外,消費(fèi)水平越高,對理財產(chǎn)品的消費(fèi)也會增加,消費(fèi)者會將更多的資金投入股票市場,推動股票市場的發(fā)展。利率作為一國宏觀經(jīng)濟(jì)調(diào)控的主要貨幣政策工具,其高低會對投資和消費(fèi)產(chǎn)生直接影響,影響宏觀經(jīng)濟(jì)運(yùn)行,利率的高低也會影響社會閑置資金的流向,利率越高,較多的剩余資金會流入銀行等金融機(jī)構(gòu),反之則會通過各種途徑流入股票市場,推動股票價格的上漲。平均匯率則會影響進(jìn)出口貿(mào)易水平,人民幣貶值有利于中國企業(yè)出口,擴(kuò)展海外市場,也有助于整個宏觀經(jīng)濟(jì)的發(fā)展。中國政府實(shí)行有管理的浮動匯率,近年來隨著國際形勢的改變,中國匯率波動加劇,在一定程度上會對股票市場產(chǎn)生沖擊。選取的宏觀經(jīng)濟(jì)指標(biāo)涵蓋拉動經(jīng)濟(jì)增長的 “三駕馬車”, 能較好的反映宏觀經(jīng)濟(jì)的運(yùn)行狀況。

本文首先運(yùn)用模型的脈沖響應(yīng)函數(shù)和方差分解實(shí)證檢驗(yàn)了宏觀經(jīng)濟(jì)波動對股票市場的短期動態(tài)影響,在此基礎(chǔ)上,運(yùn)用協(xié)整檢驗(yàn)進(jìn)一步驗(yàn)證兩者是否存在長期協(xié)整關(guān)系,并運(yùn)用誤差修正模型驗(yàn)證是否符合誤差修正機(jī)制。最后,通過狀態(tài)空間模型識別了股票市場對宏觀經(jīng)濟(jì)各個變量敏感度和影響因子的重要性。所有樣本數(shù)據(jù)的樣本區(qū)間為為 1990~2015 年。 為了消除數(shù)據(jù)的異方差,本文對所有數(shù)據(jù)取對數(shù)處理,取對數(shù)后的上證綜指用表示,國內(nèi)生產(chǎn)總值、居民消費(fèi)水平、一年期貸款利率、年平均匯率分別用表示,數(shù)據(jù)來源于國家統(tǒng)計局和國泰安數(shù)據(jù)庫。

表1 GDP與上證指數(shù)描述性統(tǒng)計

(二)宏觀經(jīng)濟(jì)波動對股票市場變化動態(tài)影響的 S VAR 分析

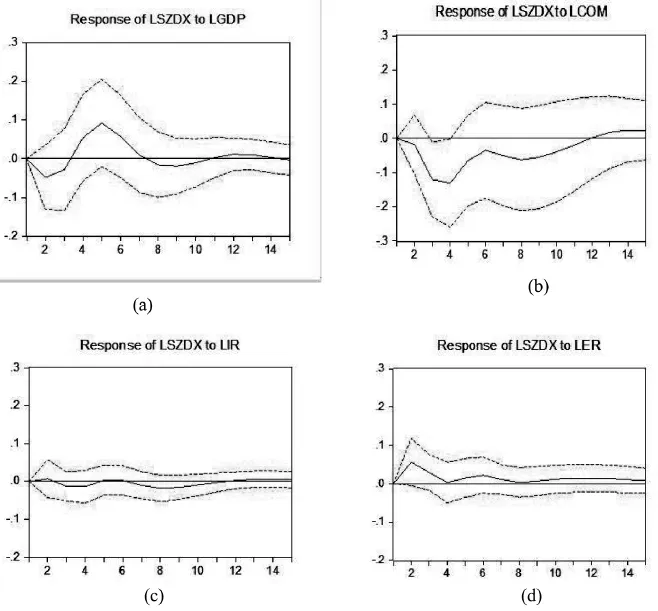

S VAR 模型, 即結(jié)構(gòu)向量自回歸模型, 是對傳統(tǒng)的 VAR 模型的改進(jìn)。 由于傳統(tǒng)模型無法確定各個變量之間當(dāng)期相關(guān)關(guān)系的確切形式, 而 S VAR 模型則可以捕捉模型系統(tǒng)內(nèi)各個變量的即時結(jié)構(gòu)關(guān)系,可以對不同影響因子結(jié)構(gòu)沖擊的重要性進(jìn)行評價,其中的脈沖響應(yīng)函數(shù)可以分析一個變量的沖擊對另一個變量的動態(tài)影響路徑;而方差分解則可以將 S VAR 模型中一個變量的方差分解到各個擾動項(xiàng)上。 本文將 L S Z DX 與 L G DP、 LCO M、 L I R、 LER建立 S VAR 模型, 并對宏觀經(jīng)濟(jì)各變量波動對股票市場波動的短期影響進(jìn)行脈沖響應(yīng)分析,并在脈沖響應(yīng)函數(shù)的基礎(chǔ)上對各個變量進(jìn)行方差分解。脈沖響應(yīng)函數(shù)和方差分解要求各個變量是平穩(wěn)的,因此對取對數(shù)后的各變量進(jìn)行 A D F 單位根檢驗(yàn), 檢驗(yàn)發(fā)現(xiàn), LCO M 序列為平穩(wěn)序列, 而其余的變量一階差分后在 5%的顯著性水平下都是平穩(wěn)的, 可進(jìn)行下一步的檢驗(yàn)。 圖3(a)至(d)分別為宏觀經(jīng)濟(jì)各變量波動對股票市場沖擊的脈沖響應(yīng)函數(shù)。

圖3 (a) 反映了國內(nèi)生產(chǎn)總值對上證綜指的沖擊情境,從脈沖響應(yīng)函數(shù)可以看出,國內(nèi)生產(chǎn)總值對上證綜指的沖擊波動性較大,有正有負(fù),且正向沖擊遠(yuǎn)遠(yuǎn)大于負(fù)向沖擊,沖擊的最大值出現(xiàn)在第5期, 最小值出現(xiàn)在第 2期, 大約在第 11期以后這種沖擊基本穩(wěn)定且趨向零,說明國民生產(chǎn)總值的增減反映到股票市場會產(chǎn)生一定的時滯性,且一開始對上證綜指的沖擊為負(fù),這也驗(yàn)證了學(xué)術(shù)界關(guān)于股票市場與宏觀經(jīng)濟(jì)背離的結(jié)論,且滯后期數(shù)越長,國民生產(chǎn)總值對股票市場的影響越小

圖3(b)顯示了居民消費(fèi)水平對上證綜指的沖擊情境, 居民消費(fèi)水平對上證綜指的沖擊在前 12期為負(fù), 12期以后為正, 這主要是由于居民獲得收入會首先滿足其基本生活的需要,只有存在多余的貨幣性收入的情況下才會考慮進(jìn)行證券投資消費(fèi),且隨著中國人均國民收入水平的提高,居民的消費(fèi)水平也在不斷提高,投資于股票市場的資金也在不斷增加,從脈沖響應(yīng)函數(shù)圖中可以看出,12期以后, 兩者呈正向的沖擊關(guān)系。

圖3(c)揭示了貸款利率對股票市場沖擊的動態(tài)關(guān)系,總體來看,利率變動對股票市場的沖擊相對較小, 沖擊的影響基本在零上下徘徊, 在第 12期以后基本為零,兩者的波動關(guān)系體現(xiàn)出一定的獨(dú)立性,這一方面說明股票市場運(yùn)行有其自身的規(guī)律,貨幣當(dāng)局采取的利率等貨幣政策對股票市場的調(diào)節(jié)只在短期內(nèi)有效,從長期看,這種效果并不明顯;另一方面,利率等貨幣政策工具的運(yùn)用需要遵循審慎性原則,如果僅針對股票市場的波動盲目降低利率,不但不能維穩(wěn)股市,反而加劇整個宏觀經(jīng)濟(jì)的不穩(wěn)定,這也是貨幣政策的有效性問題引起了國內(nèi)學(xué)術(shù)界詬病的原因。

圖3(d)圖為匯率 波動對股票市場沖擊的 影響,沖擊體現(xiàn)出一定的波段性和周期性,這與中國政府采取的外匯政策和對外貿(mào)易政策有關(guān),期初中國經(jīng)濟(jì)增長較大的依賴產(chǎn)品和服務(wù)的出口,且人民幣不斷貶值,外資大量進(jìn)入,對于推動股票價格起到了重要的作用, 2005 年以后中國實(shí)行 “以市場供求為基礎(chǔ)、參考一籃子貨幣進(jìn)行調(diào)節(jié)、有管理的浮動匯率制度”, 匯率基本保持穩(wěn)定, 對股票市場的波動沖擊較小。

總體而言,宏觀經(jīng)濟(jì)各變量中對股票市場沖擊最大的為居民消費(fèi)水平,消費(fèi)水平越高,較多的閑置的流動資金會通過各種途徑轉(zhuǎn)移到股票市場,對股票市場波動產(chǎn)生沖擊。沖擊最小的為貸款利率,說明采取利率工具對股票市場長期波動的影響有限。

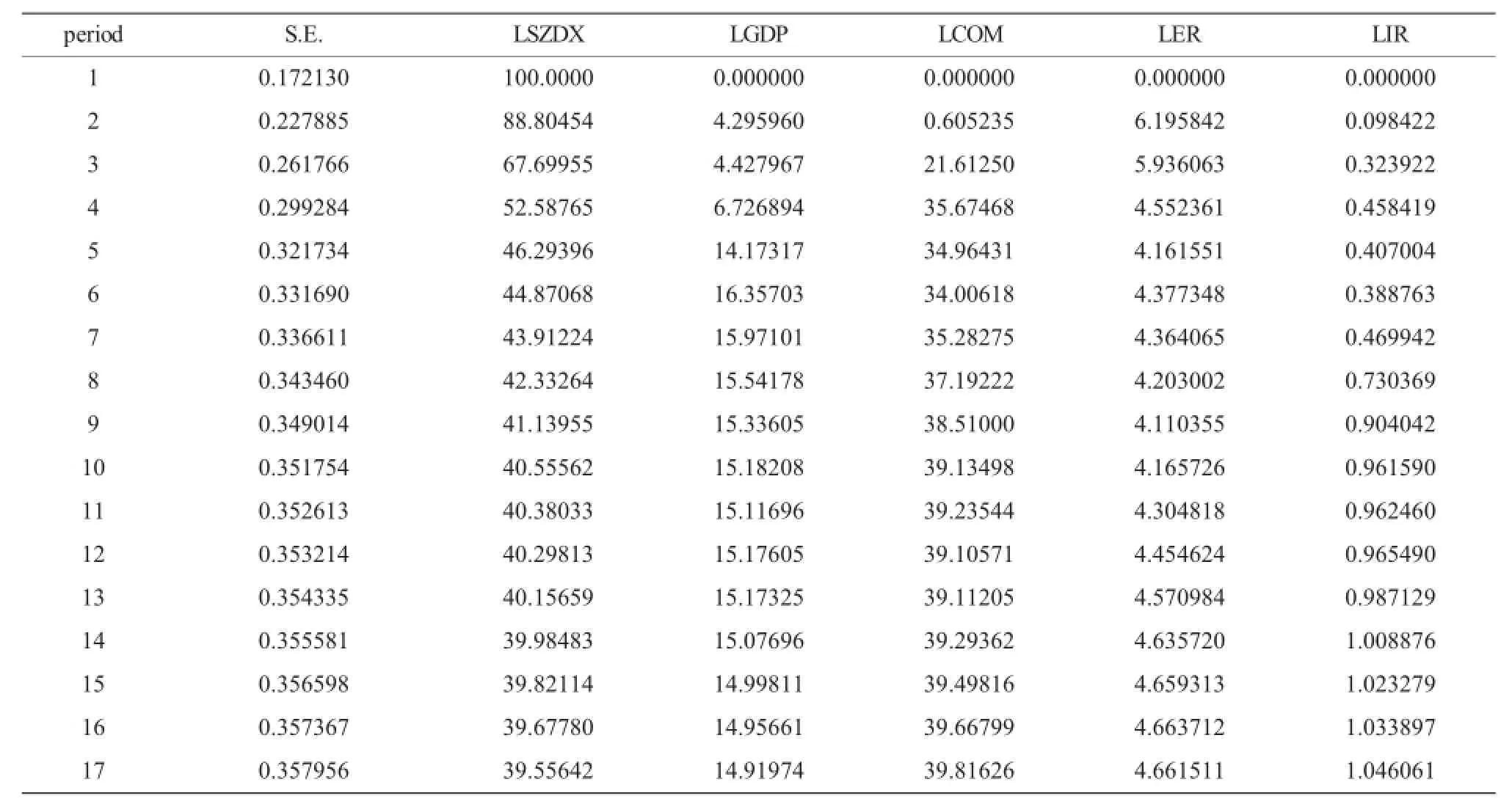

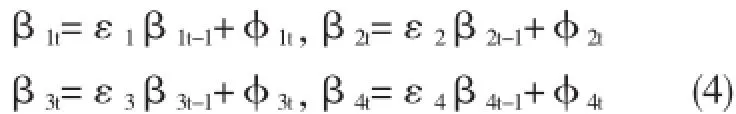

方差分解可以有效揭示各個宏觀變量隨滯后期數(shù)的增加對股票市場波動的動態(tài)貢獻(xiàn)度,表2為各宏觀經(jīng)濟(jì)指標(biāo)對股票市場波動動態(tài)影響的方差分解結(jié)果。

從表2可以看出,滯后一期,各宏觀經(jīng)濟(jì)變量對股票市場波動的貢獻(xiàn)度為0,從第二期開始各變量的影響作用逐漸增大,而股票市場波動受自身信息沖擊的作用則不斷下降。其中居民消費(fèi)水平對股票市場波動的影響最大,且由第2期的0.605% 直 接增 加 到 第 3 期 的 21.63%, 隨 著 滯 后 期數(shù)的增加, 其影響程度逐漸增大, 大約在第 10期以后基本保持在 39%的水平, 居民消費(fèi)水平的高低直接反應(yīng)居民財富水平的變化,并決定著消費(fèi)者投資股票市場的資金狀況,因此,居民消費(fèi)水平對股票市場的影響作用最大。對股票市場波動影響最小的宏觀經(jīng)濟(jì)變量為貸款利率,方差分解的最大的影響值僅為 1%左右, 進(jìn)一步說明了政府通過調(diào)節(jié)存貸款利率來拉動股票市場的能力非常有限,且其作用的效果具有不可持續(xù)性,政府調(diào)節(jié)利率的目的不僅僅只是抑制股票市場波動,更多的是為整個宏觀經(jīng)濟(jì)服務(wù)。國內(nèi)生產(chǎn)總值對股票市場波動的影響也比較顯著并隨著滯后期數(shù)的增加而增加, 大約在第 7 期達(dá)到最大值 15.97%,隨后影響程度逐漸降低,但與居民消費(fèi)水平的影響相比明顯較弱。這一結(jié)論與國內(nèi)一些學(xué)者的研究認(rèn)為中國股票市場和宏觀經(jīng)濟(jì)波動之間的背離的結(jié)論具有一致性。

圖3 宏觀經(jīng)濟(jì)變量對股票市場的沖擊脈沖響應(yīng)函數(shù)

(三) 協(xié)整檢驗(yàn)

非平穩(wěn)時間序列的協(xié)整分析,傳統(tǒng)的檢驗(yàn)方法為兩步法,但該方法的缺陷是最多只能判斷多個變量之間存在的一種協(xié)整關(guān)系;而對于多變量的協(xié)整分析最常用的是 Jo h ansen 協(xié)整檢驗(yàn)。 Jo h ansen 協(xié)整檢驗(yàn)的前提是要求變量同階平穩(wěn),因此,在進(jìn)行協(xié)整檢驗(yàn)之前需要對數(shù)據(jù)進(jìn)行平穩(wěn)性檢驗(yàn),前文已經(jīng)對各個變量的平穩(wěn)性進(jìn)行了檢驗(yàn),發(fā)現(xiàn)在一階差分后在 5%的顯著性水平下都為平穩(wěn)序列。

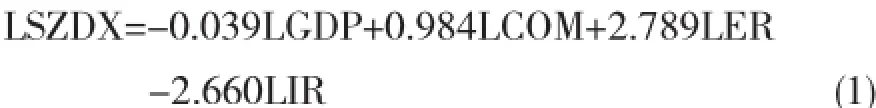

Jo h ansen 協(xié)整檢驗(yàn)的跡統(tǒng)計量顯示, 在 1%的顯 著 性 水 平 下 , L S Z DX 與 L G DP、 LCO M、 L I R、LER 之間存在協(xié)整關(guān)系, 說明國內(nèi)生產(chǎn)總值、 居民消費(fèi)水平、貸款利率和年平均匯率對股票市場的沖擊存在著長期的均衡關(guān)系。協(xié)整方程如下:

表2 宏觀經(jīng)濟(jì)變量對股票市場波動的方差分解表

從協(xié)整方程 (1) 看, 中國宏觀經(jīng)濟(jì)波動與股票市場的長期關(guān)系與預(yù)期的并不一致,其中國內(nèi)生產(chǎn)總值對上證綜指的影響最小, 僅為 0.039, 且出現(xiàn)了偏離, 這與楊帆,楊麗歌(2015)的研究認(rèn)為中國股票市場與宏觀經(jīng)濟(jì)之間的背離結(jié)論相一致。居民消費(fèi)水平與上證綜指之間存在正相關(guān)關(guān)系,居民消費(fèi)水平增加 1%, 將會導(dǎo)致上證綜指增長0.98%, 說明居民的財富水平與股票價格有直接關(guān)系;匯率和利率對上證綜指的影響最大,但作用方向不同, 其中匯率每提高 1% (人民幣貶值) 的水平, 將導(dǎo)致上證綜指增長 2.78%, 這與大多數(shù)學(xué)者的研究結(jié)果并不一致,可能的解釋是,從長期來看,人民幣貶值通過刺激出口增加企業(yè)的利潤并加速中國企業(yè)的對外投資水平,對股票市場的長期發(fā)展是利好。貸款利率與股票市場的關(guān)系為負(fù)相關(guān)關(guān)系, 即貸款利率提高 1%, 會導(dǎo)致股票價格波動2.66%, 這意味著提高貸款利率不但會使得較多的流動資金進(jìn)入銀行等金融機(jī)構(gòu),對流入股票市場的資金產(chǎn)生明顯的擠出效應(yīng),而且存貸利率的提高增加了企業(yè)的借貸成本,降低了企業(yè)投資的積極性,對企業(yè)發(fā)展和利潤的增長產(chǎn)生不利沖擊,對股票價格甚至整個股票市場都會產(chǎn)生沖擊。

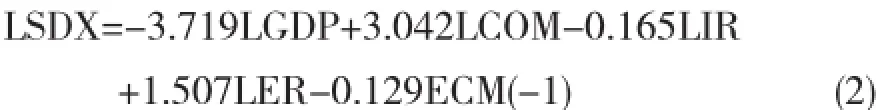

(四) 誤差修正模型

誤差修正模型不但可以檢驗(yàn)各個變量之間是否存在的短期動態(tài)關(guān)系,二強(qiáng)可以對是否存在誤差修正機(jī)制進(jìn)行驗(yàn)證,本文對上證綜指與宏觀經(jīng)濟(jì)各變量建立的模型如式 (2) 所示:

從誤差修正方程可以看出,各個宏觀經(jīng)濟(jì)變量中對股票市場波動的影響最大的為國內(nèi)生產(chǎn)總值,且兩者也為負(fù)相關(guān),更進(jìn)一步說明了中國股票市場與宏觀經(jīng)濟(jì)之間存在著明顯的背離,且短期的背離趨勢與長期相比更為嚴(yán)重。其次為居民消費(fèi)水平,對股票市場波動呈正相關(guān)性,與長期結(jié)論一致。其余兩個宏觀經(jīng)濟(jì)變量對短期股票市場波動的影響較小,這與協(xié)整檢驗(yàn)的長期關(guān)系的結(jié)論相反。誤差修正項(xiàng)的系數(shù)為負(fù)值,符合誤差修正機(jī)制,說明短期內(nèi)各個變量存在自動修復(fù)機(jī)制。

四、股票市場波動對宏觀經(jīng)濟(jì)變量的敏感性分析

(一) 狀態(tài)空間模型的估計

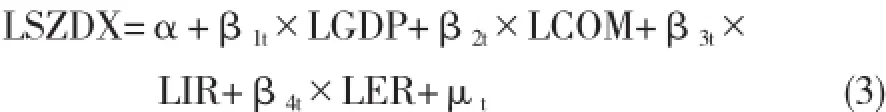

以上部分主要分析了各宏觀經(jīng)濟(jì)變量對股票市場波動的長期和短期的影響,但各個因素對股票市場波動的作用方向及其大小是不一致的,因此有必要對各個宏觀經(jīng)濟(jì)指標(biāo)對股票市場波動的敏感程度進(jìn)行分析,以確定其對股票市場波動的動態(tài)影響的大小。因此,采用變參數(shù)的狀態(tài)空間模型對該動態(tài)關(guān)系進(jìn)行進(jìn)一步的分析,構(gòu)建的狀態(tài)空間模型如下:

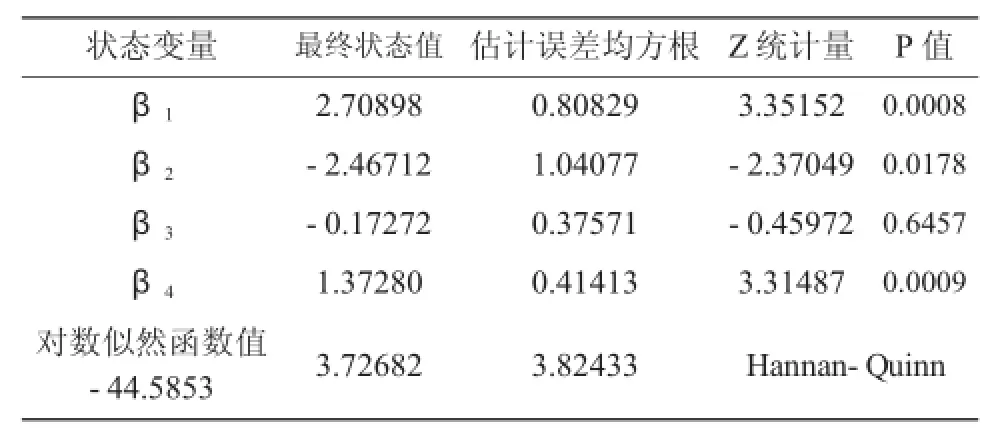

方程(3)為量測方程, 反映的是各 宏 觀 經(jīng) 濟(jì) 變量 對 股 票 市 場 的 動 態(tài) 關(guān) 系 , 其 中 的 β1t, β2t, β3t和β4t和為狀態(tài)變量, 分別表示國內(nèi)生產(chǎn)總值、 居民消費(fèi)水平、貸款利率、年平均匯率對上證綜指的彈性大小。 方 程(4)為狀態(tài)方程, 解釋了狀態(tài)變量的產(chǎn)生機(jī)制, μt為隨機(jī)擾動項(xiàng), 假定其服從均值為零、 方 差 不 變 的 正態(tài)分布, 即 μt~N(0,σ2)。 狀 態(tài)變量 β1t,β2t,β3t和 β4t為不可觀 測 的 變量, 我們采用卡爾曼濾波對其進(jìn)行估計,卡爾曼濾波的作用為:當(dāng)隨機(jī)擾動項(xiàng)和初始狀態(tài)向量服從正態(tài)分布時,能夠通過預(yù)測誤差分解計算似然函數(shù),可以對模型中的不可觀測變量進(jìn)行估計,并且當(dāng)?shù)玫叫轮岛螅涂梢岳每柭鼮V波連續(xù)的修正狀態(tài)向量估計。狀態(tài)空間模型的估計結(jié)果如表3所示:

從表3可以看出,除貸款利率的狀態(tài)空間變量以外其他變量都是顯著的,因此可以認(rèn)為,對不可觀測的狀態(tài)變量的估計是基本有效的,它們會隨著時間的變化而變化,能較好地刻畫宏觀經(jīng)濟(jì)各指標(biāo)對股票市場的動態(tài)影響關(guān)系。

從狀態(tài)變量系數(shù)我們發(fā)現(xiàn),從靜態(tài)角度來看,對股票市場波動的影響程度從大到小依次為國內(nèi)生產(chǎn)總值、居民消費(fèi)水平、年平均匯率、貸款利率,這與在誤差修正模型中的各個變量對股票市場波動的影響程度的順序是一致的,因此可以認(rèn)為各個宏觀經(jīng)濟(jì)變量對股票市場波動影響在短期內(nèi)是穩(wěn)定的。

(二)股票市場波動對宏觀經(jīng)濟(jì)波動的敏感度檢驗(yàn)

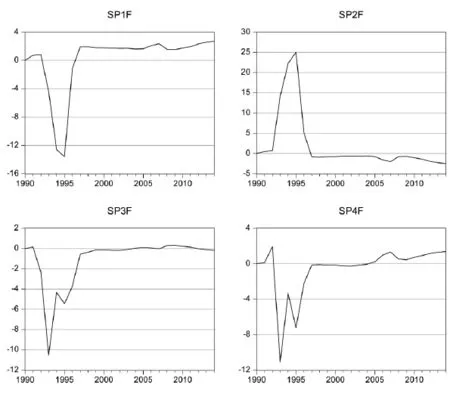

圖4中分別是對狀態(tài)變量進(jìn)行時變參數(shù)估計得到的隨時間波動的動態(tài)敏感圖,依次表示上證綜指受國內(nèi)生產(chǎn)總值、居民消費(fèi)水平、貸款利率和年平均匯率影響的動態(tài)關(guān)系。整體來看,在不同的歷史時期,宏觀經(jīng)濟(jì)各變量對股票市場的影響程度不同, 且基本在 1992~1997 年波動較大,主要是由于中國股票市場剛剛成立,交易制度不健全,且這段時間中國經(jīng)濟(jì)增長速度較快,經(jīng)濟(jì)過熱, 1997 年又經(jīng)歷了東南亞金融危機(jī)的沖擊,各種影響因素相互交織導(dǎo)致這一時期波動較劇烈;而從敏感系數(shù)來看,上證綜指受居民消費(fèi)水平的影響系數(shù)最大,貸款利率對上證綜指的影響最小。1998 年之后各個宏觀經(jīng)濟(jì)變量對上證綜指的沖擊逐漸保持在穩(wěn)定的水平且國內(nèi)生產(chǎn)總值的敏感度有逐漸增強(qiáng)的趨勢。各宏觀經(jīng)濟(jì)變量對股票市場的影響程度具體分析如下:

表3 狀態(tài)空間模型的估計量

(1)上證綜指波動對國內(nèi)生產(chǎn)總值的敏感度在1990~1997 年之間基本在負(fù)區(qū)間運(yùn)行, 在 1995 年達(dá)到最大值,說明這一時期中國股票市場發(fā)展?fàn)顩r和宏觀經(jīng)濟(jì)狀況出現(xiàn)了明顯的背離,從中國G DP 的增長速度可以看出, 這一時期中國經(jīng)濟(jì)發(fā)展迅速, 基本保持在 10%以上的增長水平, 有些年份甚至達(dá)到 14%左右, 而與之相對應(yīng)的股票市場則處于剛剛起步階段,交易不活躍,上市公司數(shù)量較少,投資者投資熱情不高,不能夠反映實(shí)體經(jīng)濟(jì)的發(fā)展情況,因此出現(xiàn)了嚴(yán)重的負(fù)相關(guān)關(guān)系。 1997 年之后兩者逐漸呈正相關(guān)性, 且敏感度基本保持在 2%的水平不變, 2008 年以后有逐步增長的趨勢,即隨著中國股票市場不斷完善,交易機(jī)制以及信息披露的增強(qiáng),能夠與宏觀經(jīng)濟(jì)波動保持一致,股市晴雨表的功能逐漸凸顯。

(2)圖 S P2F 反映了上證綜指波動對全體居民消費(fèi)水平的敏感度。從圖中可以看出,居民消費(fèi)水平對上證綜指波動的影響基本為正,說明股票市場波動與居民財富水平有直接相關(guān)性,即消費(fèi)水平越高, 財富水平越高, 指數(shù)波動越劇烈, 且在 1994年影響程度達(dá)到最大水平。 1997~2010 年期間影響水平基本在零附近波動,說明這一時期居民消費(fèi)水平對股票市場的波動影響較小,主要是由于大量機(jī)構(gòu)投資者的興起,其交易規(guī)模占比逐漸提高,而居民投資對股票市場波動的作用逐漸減弱,甚至在 2011 年以后兩者還出現(xiàn)了背離的趨勢。

(3)利率高低與股票價格呈負(fù)相關(guān), 圖 S P3F 反映利率波動與上證綜指的波動關(guān)系也驗(yàn)證了這一理論, 且在 1993 年負(fù)向關(guān)系達(dá)到最大值, 可以發(fā)現(xiàn) 1993 年左右的貸款利率水平達(dá)到 10%以上的水平,因此對股票市場的沖擊較為嚴(yán)重,其后沖擊逐漸減小, 期間在 1993~1995 年之間也有小幅上升的趨勢,主要是由于利率大幅降低導(dǎo)致的。1997 年之后利率對股票市場波動的沖擊的影響逐漸減小, 貸款利率在 1998 年以后基本維持在 5%~6%的水平, 沒有較大的波動, 所以對股票市場的沖擊也較小。運(yùn)用貨幣政策手段調(diào)節(jié)貨幣的流動性,能對股票市場起到一定的作用,但是這種作用持續(xù)時間較短,并不能對股票市場產(chǎn)生深遠(yuǎn)影響。

圖4 上證綜指對宏觀經(jīng)濟(jì)變量的敏感度分析

(4)圖 S P4F 反映的是上證綜指波動對年平均匯率的敏感度,從波動情況看,其波動的敏感度在宏觀經(jīng)濟(jì)的四個變量中最為劇烈,且主要集中在1991~1995 年間, 這一期間中國人民幣對美元的匯率 不 斷 貶 值 , 由 1991 年 的 1 美 元 兌 5.32 元 到1995 年的 1 美元兌 8.35 元, 人民幣的大幅貶值有力的刺激了中國企業(yè)的出口水平和投資水平,也正是在這一時期中國經(jīng)濟(jì)出現(xiàn)了高速發(fā)展的,由于這一時期股票市場剛剛發(fā)展,與過熱的宏觀經(jīng)濟(jì)發(fā)展不相適應(yīng),兩者出現(xiàn)了背離,也使得其與年平均匯率與股票市場呈負(fù)相關(guān)關(guān)系。 在 2005 年之后,匯率波動對股票市場的影響逐漸為正,且影響有不斷增強(qiáng)的趨勢, 主要是由于 2005 年以后中國實(shí)行匯改,對外貿(mào)依存度不斷降低,所以出現(xiàn)了與人民幣貶值時相反的趨勢。

總體來看,股票市場波動對各宏觀經(jīng)濟(jì)變量的敏感狀況在 1998 年之前波動較大, 受國內(nèi)生產(chǎn)總值和居民消費(fèi)水平的影響較大,而受匯率和利率影響較小。 1998 年之后由于股票市場的不斷發(fā)展,以及交易機(jī)制的完善,總體波動趨于穩(wěn)定。股票市場和宏觀經(jīng)濟(jì)在一定時期發(fā)生了明顯的背離, 宏觀經(jīng)濟(jì)的晴雨表功能在 1998 年之后才逐漸顯現(xiàn)。

五、結(jié)論

本文利用 1990~2015 年考察了宏觀經(jīng)濟(jì)各變量對上證綜指的動態(tài)影響進(jìn)行了實(shí)證分析,從脈沖響應(yīng)函數(shù)與方差分解結(jié)果看,在股票市場發(fā)展的初級階段,各個宏觀經(jīng)濟(jì)變量對股票市場波動的影響較大,隨后各個變量的沖擊保持穩(wěn)定;從上證綜指波動的方差分解表中可以發(fā)現(xiàn),居民消費(fèi)水平對上證綜指的波動貢獻(xiàn)最大,其次為國內(nèi)生產(chǎn)總值,而影響較小的是利率與匯率;從協(xié)整方程的長期動態(tài)關(guān)系來看,國內(nèi)生產(chǎn)總值與居民消費(fèi)水平的影響并不顯著,反而是利率和匯率的波動對股票市場波動的影響較為明顯;從誤差修正模型的短期動態(tài)關(guān)系看,各個變量的動態(tài)影響程度與 S VAR 模型的結(jié)論基本一致; 從各個宏觀經(jīng)濟(jì)變量對股票市場波動的敏感度來看, 在 1998年之前各個宏觀經(jīng)濟(jì)變量對上證綜指的波動都較敏感,敏感度依次為居民消費(fèi)水平、國內(nèi)生產(chǎn)總值、 年平均匯率和存貸款利率。 1998 年之后, 各變量的敏感度都保持在穩(wěn)定的水平,且國內(nèi)生產(chǎn)總值的影響作用有逐漸增大的趨勢。

由于中國金融市場不發(fā)達(dá),各種制度也不完善,股票市場發(fā)展時間較短,因此實(shí)證發(fā)現(xiàn)在中國股票市場發(fā)展初期,宏觀經(jīng)濟(jì)波動與股票市場波動出現(xiàn)了明顯的背離,且短期和長期各個宏觀經(jīng)濟(jì)變量對股票市場波動的影響大小和顯著程度都不一致,但從方差分解表和敏感度分解圖中可以看出,近年來,宏觀經(jīng)濟(jì)變量對股票價格波動的影響明顯減弱,兩者逐漸呈現(xiàn)出一種穩(wěn)定的狀態(tài)。且國內(nèi)生產(chǎn)總值的影響力在逐漸增大,這也表明了中國股票市場在不斷趨于完善,股票市場將更多地反映實(shí)體經(jīng)濟(jì)的運(yùn)行狀況。

[1]Abugri B A.Empirical relationship betweenmacroeconom ic volatility and stock returns:Evidence from Latin American markets[J].International Review of Financial Analysis, 2008,17(2):396-410.

[2]Bansal R,Yaron A.Risks for the long run:A potential resolution of asset pricing puzzles [J].The Journal of Finance,2004,59(4):1481-1509.

[3]Bansal,Ravi,Dana Kiku,and Am ir Yaron.An Empirical Evaluation of the Long-Run Risks Model for Asset Prices [J].Critical Finance Review, 2012, 1:183–221.

[4]Bekhet H A,Matar A.Co-integration and causality analysis between stock market prices and their determinates in Jordan[J].Economic Modelling,2013,35(5):508-514.

[5]Campbell J Y,Cochrane J H.By force of habit:A consumption-based explanation of aggregate stock market behavior[J].Journal of political Economy,1999,107(2): 205-251.

[6]Campbell J Y,Shiller R J.The dividend-price ratio and expectations of future dividends and discount factors[J]. Review of financial studies,1988,1(3):195-228.

[7]ConstantinidesGM,Duffie D.Assetpricingwith heterogeneous consumers[J].Journal of Political economy,1996,104(2): 219-240.

[8]Fama E.,Schwert G..Asset returns and inflation[J].Journal of Financial Economics,1977,5(2):115-146.

[9]Garleanu N,Panageas S.Young,old,conservative,and bold:The implications of heterogeneity and finite lives for asset pricing[J].Journal of Political Economy,2015,123 (3):670-685.

[10]Jareno F,Negrut L.USStock Market and Macroeconomic Factors[J].Journal of App lied Business Research,2016, 32(1):325-340.

[11]Levine, Zervos.Financial Fragility,Lliquidity and Asset Prices[J].Journal of the European Economic Association, 1998(6):1015-1048.

[12]Montes G C,Tiberto B P.Macroeconomic environment, country risk and stock market performance:Evidence for Brazil[J].Economic Modelling,2012,29(5):1666-1678.

[13]Morelli D.The relationship between conditional stock market volatility and conditionalmacroeconomic volatility: Empirical evidence based on UK data[J].International Review of Financial Analysis,2002,11(1):101-110.

[14]Schwert G W.Why does stock market volatility change over time?[J].The journal of finance,1989,44(5): 1115-1153.

[15]Yu H.The Stock Market and Macroeconomic Variables in a BRICSCountry and Policy Implications[J].International Journal of Economics&Financial Issues,2011,1:12-18.

[16]曾志堅, 江洲. 宏觀經(jīng)濟(jì) 變量對股票 價格的影響 研究[J]. 財經(jīng) 理論 與實(shí)踐,2007(1):40-45.

[17] 顧鵬. 宏觀沖擊 與股票收益 率——基 于日度數(shù)據(jù) 的分析[J]. 財 經(jīng)問 題研究,2014(10):65-71.

[18] 楊帆,楊麗歌. 中國實(shí)體經(jīng)濟(jì)與股價波動的背離關(guān)系研究[J].宏 觀經(jīng) 濟(jì)研究,2015(7):36-44.

[19] 楊昀.股票 市 場有效 性 及 其與實(shí) 體 經(jīng) 濟(jì)關(guān)系 的 實(shí) 證研究[J].財經(jīng) 理論 與實(shí)踐,2013(3):64-67.

[20] 張 成 思,舒 家 先. 中國股 市 波 動特征 的 區(qū) 制 轉(zhuǎn) 移 研 究[J].國際 金融 研究,2011(10):80-87.

[21] 張培源.中國 股票 市場 與宏觀 經(jīng)濟(jì) 波動溢 出效 應(yīng) 研究[J].經(jīng)濟(jì) 問題,2013(3):46-50.

[22] 鄭 挺 國 ,尚 玉 皇 .基 于 宏 觀 基 本 面 的 股 市 波 動 度 量 與 預(yù)測[J].世 界經(jīng) 濟(jì),2014(12):118-139.

[23] 仲崇文,吳甦.中國股票市 場對實(shí)體經(jīng) 濟(jì)影響的實(shí) 證研究[J].經(jīng) 濟(jì)問 題探索,2014(4):34-39.

(責(zé)任編輯: 楊粵芳)

An Em pirical Analysison the Dynam ic Im pact of M acroeconom ic Fluctuation on Stock Market

LIU Feng-gen,ZHOU Yu-jian

(School of Finance,Hunan University of Commerce,Changsha 410205)

Based on the time series data of Shanghai Composite Index and severalmacroeconomic variables,this paper uses the Impulse Response and Variance Decomposition approach of SVARmodel,co-integration test and Error Correction Model to capture the impact ofmacroeconomic volatility on stock market.Furthermore,State space Model has been applied to examine the sensibility degree of stockmarket to eachmacroeconomic variable.The result shows,interest rate and exchange rate can significantly affect stock market volatility in the long run,while in the short run,GDP and CPIhave an evident impact on stock market volatility.CPI ismuch more sensible to stock market volatility,and with the improvement of stock market,the sensibility degree of GDP to stock market volatility increase.

Macroconomy;Stock Market;SVAR Model;State Space Model

F832.5

A

1008-2107(2017)02-0114-09

2017-02-10

國家社科基金項(xiàng)目(項(xiàng)目編號:10B G L056),湖南省哲學(xué)社會科學(xué)基金項(xiàng)目(項(xiàng)目編號:09Y B A086),湖南省高等學(xué)校科學(xué)研究項(xiàng)目(項(xiàng)目編號:09C587),湖南省高校科技創(chuàng)新團(tuán)隊與湖南省高校哲學(xué)人文社會科學(xué)重點(diǎn)研究基地資助項(xiàng)目。

劉鳳根(1969—),男,江西南城人,經(jīng)濟(jì)學(xué)博士,湖南商學(xué)院財政金融學(xué)院副教授,碩士生導(dǎo)師,研究方向:資產(chǎn)價格波動與宏觀經(jīng)濟(jì)波動及其政策分析;周馭艦(1991—),男,湖南長沙人,湖南商學(xué)院財政金融學(xué)院碩士研究生。