股權收購項目投資各方現金流量表的探討

李生華

摘 要:隨著社會經濟的發展,股權收購項目越來越多,經濟效益分析必不可缺,經濟效益評價方法中的現金流量分析是比較普遍應用的。在股權收購項目中,可能涉及到多個投資方,本文對投資各方現金流量表的相關問題進行探討。

關鍵詞:股權收購 投資各方 現金流量表 內部收益率

股權收購項目應按“投資各方現金流量表”計算股權投資者的效益,這是《建設項目經濟評價方法與參數》(第三版)表述的內容,其目的是計算投資各方內部收益率。究竟實分利潤包括哪些內容,描述的比較籠統,筆者認為投資各方現金流量表的格式和內容應該根據實際情況修改調整,增減項目,并可以用不同方法進行投資各方現金流量分析。

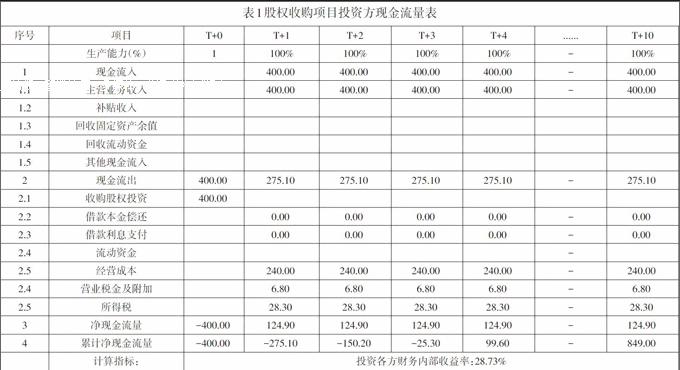

如果收購的是目標公司的部分股權,計算投資各方現金流量時也可按表1格式,計算時各項目數據要按股權比例做適當調整。此時需要引入自由現金流量的理論,現金流入應該包括因折舊攤銷形成的現金流入,或者實分利潤取自利潤與利潤分配表中的投資方分配的利潤,在表2中把折舊攤銷形成的現金流入單獨列為現金流入。

在進行財務計算時,利潤是根據收入減去全部費用來計算的,此全部費用包括折舊和攤銷。折舊不是本期的現金支出,卻是本期的費用。因此,折舊是現金的來源方式。攤銷也從當期的收入中作為費用扣除,但不是當期的現金支出,因此應作為現金流入。

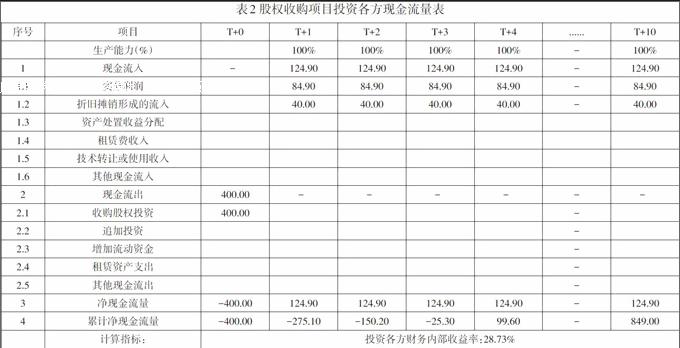

以投資方收購標的項目A為例,標的項目A總投資1000萬元,全部為自有資金,計劃經營期10年,年營業收入1000萬元(不含稅),年營業稅金及附加17萬元;總投資按10年平均折舊攤銷,不計殘值,年折舊攤銷額100萬元。假如年經營成本600萬元,則年利潤總額283萬元;所得稅稅率25%,則年所得稅70.75萬元,年稅后利潤 212.25萬元。假如投資方股權收購的股權收購比例為40%,按股權收購投資400萬元計算。可以按兩種方法計算股權收購投資方財務內部收益率。

一種是按表1的格式,即正常順序算法,經計算得出股權收購投資方財務內部收益率為28.73%。

另一種是把折舊攤銷作為現金流入。如果按股權比例進行利潤分配,則投資方每年分配得到凈利潤84.90萬元。折舊攤銷形成的現金流入按股權比例折算應為40萬元/年,按表2的格式,計算股權收購投資方財務內部收益率為28.73%,表1和表2兩種方法計算結果一致。表1采用的是收入減去成本的方法,減去的經營成本不包括折舊。表2中的實分利潤在計算中實際是已經扣除了折舊攤銷的影響,所以兩表的實質是一樣的。筆者認為按表2格式更清楚明了,可供投資者在進行現金流量分析時多一種選擇,進而為股權投資者投資決策提供依據。

綜上,投資各方現金流量表編制的格式和內容可根據實際情況修改調整,把折舊攤銷明確列出計入現金流入也是一種可用的方法。

參考文獻:

[1]國家發展和改革委員會,建設部.建設項目經濟評價方法與參數:第三版.[M].北京:中國計劃出版社,2006endprint