美國壽險業三大特點及其對中國的啟示

郭振華上海對外經貿大學金融學院

美國壽險業三大特點及其對中國的啟示

郭振華上海對外經貿大學金融學院

本文受國家自然科學基金面上項目(71173144)的資助。

郭振華,上海對外經貿大學金融學院保險系主任、副教授,兼任中國保險學會理事、上海市保險學會理事。長期講授《保險學》《保險公司經營管理》等課程,主持完成國家自然科學基金、教育部社科基金、上海社科基金項目各一項。

美國壽險業協會(ACLI∶American CouncilofLifeInsurers)每年都會發布美國壽險業統計報告(LifeInsurersFactBook),介紹美國壽險業的資產、負債、收入、支出等情況。美國壽險業統計報告中的數據代表了280家美國壽險公司的數據,這些數據涵蓋了美國壽險業95%的資產、92%的壽險業務保費收入和97%的年金業務收入,以及這些壽險公司的健康險業務。

我國壽險業當前正處于重大轉型時期,前些年盛行的短期理財型保險正在受到監管當局的嚴格限制,整個行業都在向“保險姓保”轉型,核心是要求壽險業專營保險業務和長期儲蓄業務。在這種形勢下,我們根據美國壽險業協會編制的2016美國壽險業統計報告(LifeInsurersFactBookof2016,實際是根據壽險公司會員2016年披露的2015年度經營數據編制的),梳理美國壽險業的收支、資產負債、產品結構、負債結構等數據,總結美國壽險業的三大特點,為我國壽險業轉型發展提供可能的方向性參考。

需要注意的是,美國壽險業統計報告(LifeInsurersFactBook)中的健康險業務數據是美國280家壽險公司的數據,并不包括美國健康保險公司的數據。但事實是,美國的健康保險公司或醫療保險公司才是美國健康險業務的主要經營主體,其醫療費用保險業務在美國極其龐大。與美國壽險業統計報告數據對應的是我國保監會統計并公開的人身保險業保費收入和經營數據,鑒于美國壽險業統計報告未包含美國大量健康險公司的數據,因此,在與美國壽險業數據進行比較時,壽險業務和年金業務具有可比性,但健康險業務不具有可比性。

一、2015年度美國壽險業總體經營狀況

(一)收入、支出和利潤

2015年,美國壽險業的總收入為11000億美元。其中,壽險業務、年金業務和健康保險業務提供的凈保費(等于“直接保費+分入保費-分出保費”)為6487億美元,占總收入的60.9%;投資收益為2899億美元(投資收益率為4.81%),占總收入的27.2%;其他收入1261億美元,包括分出業務的傭金和費用收入、利率維持準備金的攤銷(AmortizationofInterestMaintenance Reserve)和其他雜項收入,占總收入的11.9%(如表1所示)。

?表1 2015年美國壽險業營業收入

2015年,將營業收入扣除公司運營費用、對保單持有人的各種支出以及聯邦所得稅后,美國壽險業的稅后凈利潤為524億美元,比2014年增長2.3%。從各類業務的凈利潤貢獻來看,壽險業務貢獻凈利潤89億美元,年金業務貢獻凈利潤248億美元,意外和健康險業務貢獻凈利潤94億美元,其他業務貢獻凈利潤93億美元(如表2所示)。

?表2 2015年美國壽險業凈利潤情況

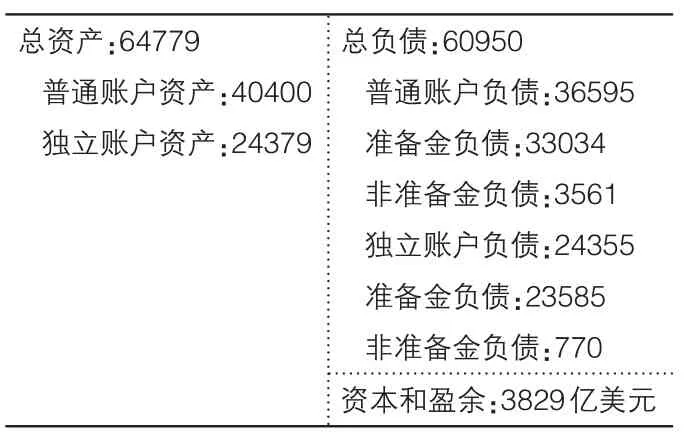

(二)資產、負債和資本

2015年末,美國壽險業總資產64779億美元,其中普通賬戶資產40400億美元,獨立賬戶資產24379億美元;總負債60950億美元,其中,普通賬戶負債36595億美元,獨立賬戶負債24355億美元;資本和盈余為3829億美元。美國壽險業簡化資產負債表如表3。

?表3 美國壽險業的簡化資產負債表單位:億美元

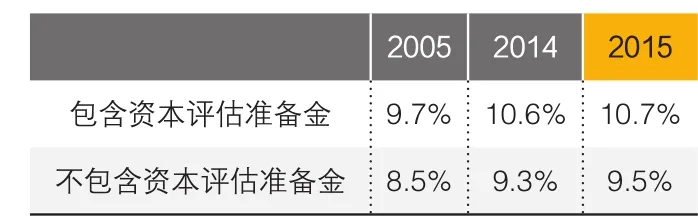

2015年末,美國壽險公司的平均資本比率(CapitalRatio)在10%左右(如表4所示)。資本比率是指“(公司累積盈余+股本+資產評估準備金)/普通賬戶總資產”,其中,資產評估準備金(AssetValuationReserve)是指用于吸收投資資產信用風險的一種法定準備金,2015年美國壽險業的資產評估準備金規模為495億美元。需要說明的是,由于獨立賬戶資產的風險完全由客戶承擔,因此,壽險公司的資本主要用于吸收普通賬戶資產和普通賬戶負債的風險。

?表4 美國壽險業資本比率狀況

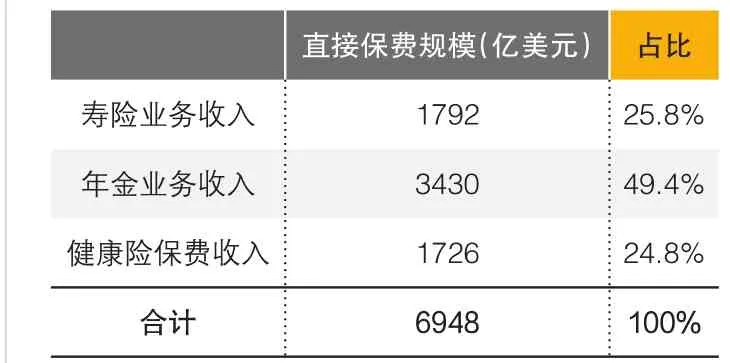

二、美國壽險業特點一:以年金業務為主

從流量也就是保費收入來看,美國壽險業保費收入來自壽險、健康保險及年金的銷售額,2015年的直接保費總計6948億美元。過去幾十年,美國壽險業的產品結構發生了重大變化,1986年之前,壽險保費收入高于年金,但從1986開始,年金保費開始超過壽險保費,到了2015年,壽險保費只占總保費收入的四分之一(25.8%),而年金則占到了近一半(49.4%),年金已經成為美國壽險業保費收入的最大業務來源(如表5所示)。

更具體而言,從年金收入的結構來看,2015年,首年期交、躉交和續期業務的占比分別為35.5%、27.2%和37.3%,躉繳業務占比較低,期繳業務占比較高,說明美國壽險業在年金業務上仍具有較高的潛在增長率。

?表5 2015年美國壽險業保險業務收入情況

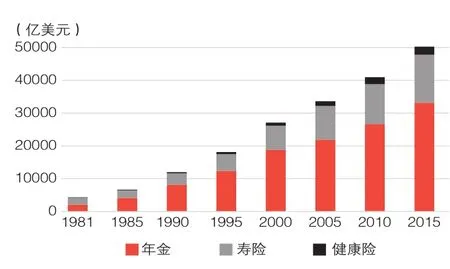

從存量也就是保單準備金結構來看,隨著年金業務的快速增長和在總保費中占比的提高,年金業務的準備金也隨之同步上漲。從1981年開始,年金業務的準備金規模開始超過壽險業務準備金規模,之后,年金業務準備金的增長速度高于壽險準備金和健康險準備金的增長速度,年金業務準備金在美國壽險業總準備金中的占比逐漸上升(如圖所示)。

?圖美國壽險業各類業務準備金變化情況

2015年各類準備金的占比情況如表6所示。可以看出,與年金業務收入占總保費收入的49.4%、年金業務創造的凈利潤占總利潤的47.4%類似,年金業務準備金在保單準備金中的占比也達到了66.1%。

?表6 2015年美國壽險業保單準備金情況

上述數據充分說明,美國壽險業是一個以年金業務為主、壽險和健康險為輔的行業,而且這種趨勢還在強化中。

三、美國壽險業特點二:獨立賬戶負債接近半壁江山

我們知道,投資連結保險保費經分割后的投資部分會進入獨立賬戶,進而形成獨立賬戶負債和獨立賬戶資產,獨立賬戶的投資風險完全由客戶承擔,所以,獨立賬戶負債基本等于獨立賬戶資產。

美國壽險業的第二大特點是投連險業務在保險業務中占比很大,相應地,獨立賬戶負債在保單總負債中占比也比較大。由于美國壽險業協會未披露投連險業務的保費收入數據(流量數據),這里只能通過存量數據,也就是保單準備金的占比情況來展示這一特點。

表7展示了2015年末美國壽險業的壽險業務、年金業務、健康險業務、總業務中獨立賬戶負債額、普通賬戶負債額及獨立賬戶負債額在總負債中的占比。可以看出,美國壽險業的獨立賬戶負債占總負債的43.2%,接近半壁江山。其中,年金業務的獨立賬戶負債最多,占年金業務總負債的55.3%。

上述數據充分說明,從存量來看,美國壽險業中的投連險業務或獨立賬戶投資款業務接近半壁江山,而這些投連險業務主要來自變額年金。從行業經營來看,這2.17萬億美元的獨立賬戶負債類似于商業銀行的表外業務,并不消耗保險公司的資本。

四、美國壽險業特點三:團險業務占比大

表8展示了2015年美國壽險業三類業務中,個人業務、團體業務、信用險業務的保費收入及占比情況。這里的分類依據是按照投保人種類,投保人為個人的稱為個人業務,投保人為團體的為團體業務,信用險是指投保人承擔債務時債權人要求其購買的信用壽險和信用健康險。可以看出,2015年,在美國壽險業務、年金業務及健康險業務中,團體業務占比分別為21.2%、37%和63.4%,團體業務占總保費收入的比例為39.4%。

?表7 2015年底美國壽險業獨立賬戶負債占比

?表8 2015年美國壽險業個人業務、團體業務和信用業務收入及占比

上述數據說明,美國壽險業的業務收入中,約40%來自團體業務,占比已經很大了。

五、與中國壽險業的對比

如上所述,美國壽險業具有三大特點:一是以年金業務為主,年金業務占總保費收入的49.4%,年金業務凈利潤占總利潤的47.4%,年金業務準備金占總保單準備金的66.1%;二是獨立賬戶業務或表外業務占比很大,接近半壁江山;三是團體業務占比很大,接近40%。

與此相對應的是,我國壽險業以壽險業務為主,投連險業務或獨立賬戶投資業務占比很低,團體業務占比也很低。

第一,保監會公布的保險業經營情況表中,對于人身保險業的保費收入,僅區分和公布壽險、健康險和意外險保費收入,這間接說明,年金業務在我國人身保險業務中的占比還較低,事實也是如此。

第二,從2016年我國人身保險業保費收入來看,獨立賬戶新增繳費只有939億元,占總規模保費34492億元的2.7%,獨立賬戶投資業務或者投連險業務幾乎可以忽略不計。

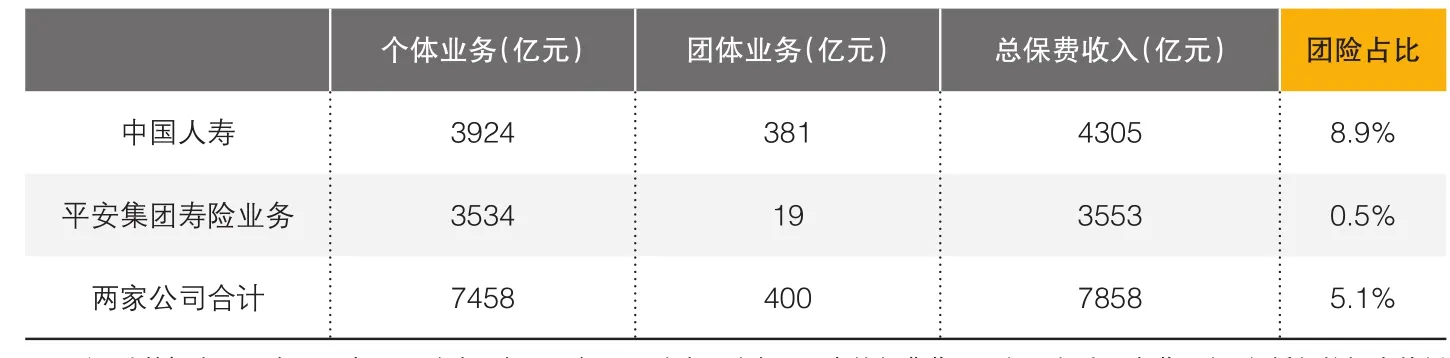

第三,我國壽險業沒有公開的個人業務和團體業務的總體數據,僅從上市保險公司數據來看,團體業務占比很低。表9展示了中國人壽和平安保險集團壽險業務中個人業務和團體業務的占比情況,總體來看,兩家公司團體業務只占總業務的5.1%,遠低于美國同行。團體業務相對于個體業務的優勢在于可以節約大量的銷售、體檢、核保等費用,交易成本低,因此,我國團體業務占比很低,說明我國壽險業相對美國壽險業運營效率要低得多,尤其還需要消耗更多的手續費傭金支出。

六、對中國壽險業的啟示

從經營年金業務的基本原理來看,由于年金業務期限最長,要想做大年金業務,保險公司需要具備三種能力:一是需要具備最高的信用等級,以便讓客戶將錢放心地交到保險公司手上;二是需要通過稅收優惠等政策激勵客戶為遙遠的將來馬上采取行動;三是需要通過合理的收益水平為客戶的延期消費、通貨膨脹、承擔風險等提供補償。

而美國壽險業基本滿足了這些基礎條件:一是歷史較長的壽險業已經在美國人心中積累了較高的信用水平;二是已經通過歷史較長的可稅前支付的公司雇員福利制度、政府提供的稅收優惠政策,以及政府實施的基于行為經濟學的“助推”政策激勵美國人馬上采取行動;三是依靠美國比較健康發達的資本市場,通過變額年金業務為客戶提供較有吸引力的回報,為客戶的延期消費、通貨膨脹、承擔風險等提供補償。

因此,從年金業務的發展來看,中國壽險業需要逐漸集聚上述條件,在逐步積累信用的同時,爭取稅收優惠等政策,并在資產市場尋找可以補償客戶延期消費、通貨膨脹、承擔風險等成本的投資資產,并以此為基礎開發年金保險產品,逐步做大年金業務。

SIM

?表9 2016年中國人壽、平安集團壽險業務中個人業務和團體業務占比