應對特朗普稅改,中國準備好了嗎?

黃靖芳

美國當地時間11月2日,美國眾議院共和黨人公布了長達429頁的稅法改革方案。這次稅改方案涵蓋多項重大改革措施,主要包括以家庭為單位繳稅的稅率從7檔調整為4檔,公司稅稅率由35%降為20%,對企業海外利潤匯回給予大幅優惠,將會一次性征稅等等。

這份方案并非最終版本,接下來還會進行一系列商議和投票表決。但此次方案中大刀闊斧的改革措施,在世界范圍內引起了極大的關注,外界將其與里根時代的減稅計劃相提并論。

這份由同時擁有共和黨和企業家身份的總統推出的稅收方案,對美國而言意味著什么?會給其他國家帶來什么影響?在中國,社會上對于減稅問題一直存在分歧,我們能否從中看到一些啟示?

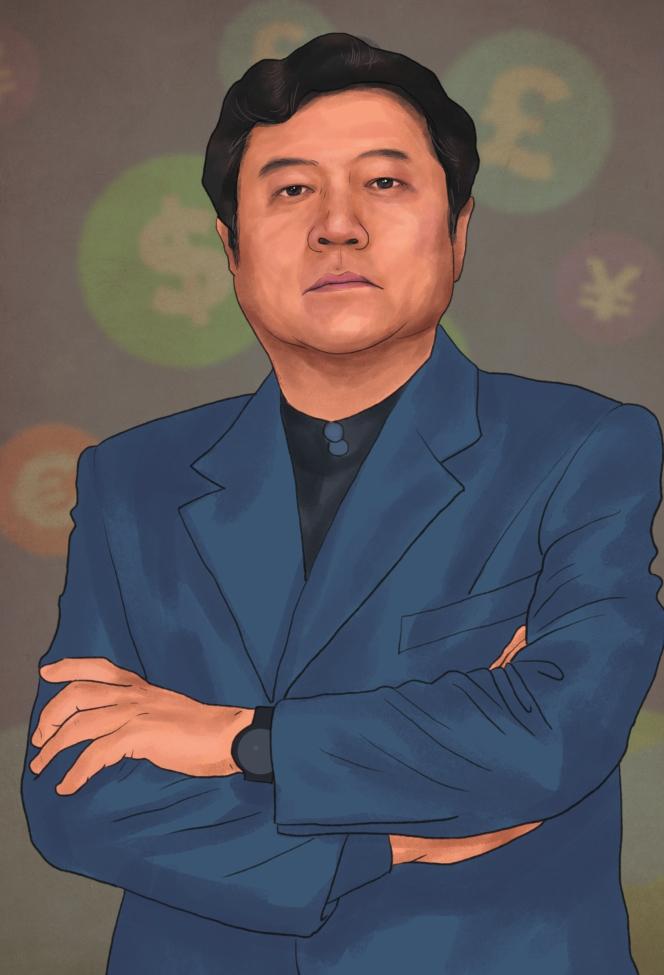

為此,本刊記者日前專訪了長期從事財政學理論和財政史研究的天津財經大學李煒光教授。李煒光教授曾在去年對一百多家企業進行調研,他得出的結論是,中國企業的實際稅負遠比想象要高。此外,他認為應對特朗普減稅,中國也應該有備,方能無患。

N-南風窗L -李煒光

世界性的減稅潮流

N:這次稅改方案,是美國近30年力度最大的一次稅法調整。如此大刀闊斧的改革,為什么奧巴馬不做,特朗普卻做了?你認為會否帶來其他國家的效仿?

L:共和黨實際上是想回歸美國注重自由的傳統,而且特朗普本身是企業家,他能知曉企業最受困擾的事情是什么。

整個稅改是有一個大背景的,這些年美國經濟增長出現停滯。上一年美聯儲做了一個很有意思的調查, 顯示近一半美國人連400美元的救急錢都拿不出。這是個很奇怪的事情,當然也跟美國人不習慣使用現金有一定關系,但很大程度上證明了美國中產階級的家庭收入陷入了停滯甚至是萎縮的狀態。

經濟的增長快慢和企業的發展速度也是有關系的,美國很多企業都留在國外,利潤回不來,沒有把效益創造在本土的發展上,致使人們的收入增長處于停滯狀態,這種狀態比我們想象的還要嚴重。

在這種情況下,美國人對于經濟增長和收入水平的提高有一種很強烈的意愿,特朗普的減稅政策就是對這種社會要求的呼應,沒有美國人的支持,他什么也做不成。當時提交的方案就叫減稅和就業法案,這個目標非常清晰,減稅為了什么?就是為了增加就業,增加收入。

關于方案的細節,共和黨內部也有不小的分歧,很多人不看好,但是特朗普身上有很明顯的企業家特色,你會發現他的團隊內部團結、精干,從而能夠一步步推進方案的出臺。如果這個稅改最后能成功,那我想他的影響力會不亞于里根。

這次稅改提出了四大原則,其中第一點就是簡化稅制,這一點很重要,因為以往美國人填納稅表是很痛苦的,填寫兩百多頁的表格,耗費很長時間,但是將來可能只用填一張紙就可以了,這的確讓很多家庭切實體會到了便利,社會的納稅成本也在降低。所以方案越推進到后面成功的可能性變得越來越大,因為得到了很多積極的支持聲。

至于效仿肯定會有的,這跟當年里根時代的減稅政策帶來的影響一樣。當時世界上有接近30個國家跟著減稅,形成了一股世界性的潮流。美國這次減稅也會帶來類似的效應,而且已經開始顯現了,在稅改方案出爐后,日本已經表示進一步降低企業所得稅稅率。今年初,德國、英國、法國和印度也提出了相應的減稅政策,這個世界性潮流的預兆已經出來。

另外,減稅后帶來的政策洼地效應,對于人才和資本的吸引力是很強的。這個效應可能不會馬上顯現,但是因為此次減稅力度太大,由此帶來的影響難以被忽視。

N:美國作為中國制造業投資的最重要的一個目的地,這次減稅會不會帶動中國企業的一輪外遷潮,加劇資本外流的壓力?

L:目前來看可能影響有限,主要是中國正在實行資本管制。但是這次改革帶來最主要的影響是,國際間的競爭可能更加激烈,美國這次減稅后,企業所得稅降到了20%,中國還是25%,有人說差異其實不大。但是這其中也有不少問題,中國的企業還有增值稅,有五險一金、工資稅等等,另外附加稅和非稅收入也很高。所以綜合比起來,中國的稅負還是高于國際水平。

去年我提出企業面對的是“死亡稅率”,引起軒然大波,有不少反對的聲音。但是這次美國稅改的方案出來,我接觸到的聲音很多都是在說中國的稅負還是很高,還得減稅的。我那時候把話說得這么重,就是想到未來會面臨這樣的世界性競爭局面,未來中國面臨的問題是,美國稅減下來了,那么中國怎么辦,很多國家都把稅減下來了,中國的企業怎樣去面對這樣的國際市場?

減稅的邏輯

N:美國稅務基金會預計,稅改獲益最多的還是占全美家庭總收入20%的富人。對于富裕階層獲利的傾斜是此次稅改遭受的質疑之一,你認為特朗普稅改真的是有利于美國富人嗎?

L:這的確有不少爭議,但是富人在稅改中收益并沒有不合理的地方,富人本身就應該成為受益者,特朗普從來沒有回避這一點。

我在微博上提到過一個案例,叫10個酒友的故事,計算了一場模擬稅改中不同階層的收益情況,其中的結論之一是,企業家的角色長期被其他社會階層誤解,應該如何調整適用于作為財富擁有者的企業家稅負,成為了公共政策制定與實施的難點,所以如果富有者不受益,情況很可能變成其他階層也跟著受損。

一個成熟的社會里,每個人都有上升成為富人的機會,那么當你成為企業家或者富人后,也能得到社會應有的尊重和保護,這是自由市場經濟發展的必然結果。亞當·斯密說過,國家建立政府就是要保護富人的利益,我們現在可能很難接受這種價值體系,但保護、尊重企業家—這的確就是美國稅改的精神之一。

N:海外利潤稅的減免勢必會帶來海外資本的回流,那當這些資本重新涌入美國,會帶動哪些領域的發展?

L:可以預料到,高新技術產業的發展會非常迅速。在美國發展科技的重心在于企業,這是他們真正創新的基礎。大學、科研院所都是重要的創新基地,但是真正承擔這個職能的還是美國的企業,這其中市場發揮了最大的作用。

當年里根的減稅政策催生了信息產業革命,這也是我們現在經常提到的數字經濟的鼻祖,也推動了80年代至今一路社會發展的基礎。如果這個稅沒有減下來,那么利潤就會被政府拿走,政府會按照自己的意愿去配置資源,這跟把錢留在社會上,留給企業去投資、創造利潤是不一樣的。

我接觸到不少來自珠三角和長三角,以及中部像武漢這樣的城市的企業家,我感受很深的一點是,中國新一代的企業家已經成長起來,但是我們需要放開手腳讓他們干,一旦放手給他們更多資金和力量,其實我們也能實現屬于自己的技術和組織管理上的創新突破。

平衡財政收入

N:供給學派推崇的拉弗曲線有一個特點,那就是拐點的不可測性。不少人擔憂減稅會給財政收入帶來巨大的壓力,你怎么看?

L:美國人也很擔心這個問題,所以我們可以看到參議院通過的時間是美東時間凌晨兩點,因為議院里討論和投票都是一輪輪的投票,一個個問題,到最后才有這樣的結果,這些問題就包括會否帶來債務危機這樣的擔憂。

但是美國其實早就做好了準備,10月份剛通過的2018年美國財年預算中,已經做了專門的安排,為減稅后的預算做出調整。例如對外援助部門的預算就被裁減了,有些地方費用的裁減幅度還很大,甚至將來美國政府會裁員;但是有些領域比如軍事預算、基礎設施建設項目的費用是增長的,也就是說這種增長和裁減,大體上是相當的。

而且我們應該注意到,美國在進行減稅的同時,也在進行縮表和加息的舉措,這是三位一體的,實際上我們也沒有看到它大量發行美國國債的計劃,所以這個收入和支出實際上是一個辯證的關系,一方面做減法一方面做加法。

還有,按照拉弗曲線的說法,減稅實際上是做大了稅基了,會有更多的人,更多企業去交稅,交得起稅,他的收入高了,美國是以所得稅為主的,收入高了,稅收也就水漲船高,收入高,稅收可能還會增長。就是只是增長多少的問題。

N:根據這個思路,一個國家如何判斷自己位于曲線的前半段還是在后半段?

L:這些狀態會用一系列的指標反映出來,如果出現了企業的投資不足,創新力不強,回報率下降或者資本投資不賺錢的情況,這些數據都說明了政策需要做調整。

2016年的時候,可以看得出來中國民營企業的投資增長下降得很快。從最高的時候百分之二十幾,到百分之二,今年可能在百分之五左右,這是一個比較重要的指標,說明民營企業的投資預期不好。還有投資的回報率從2012年開始就明顯地降低了。

有人說政府的稅率一直沒變,不能說是稅負重。盡管稅率是沒變,但企業面對的市場變化了,市場的利潤率已經變了,這時候稅率就要做出調整,否則企業的利潤下降,稅負也就隨之增長。當然還有其他企業自身的原因,但是如果大量的企業都面臨這樣的問題,那反映出我們的稅收出了問題。

在美國,如果政府對企業有不當的管治,那么也可以被認為是稅的一種。在中國就不是這樣理解了,兩者在關于稅的概念上有不同的差異。比如五險一金在中國是福利,在美國也被認為是稅,這是觀念的差異,但問題還是擺在那里。

世界銀行公布的世界不同國家總稅率,2016年中國的數據是68%,在世界上排第十二位,比很多發展中國家都高,這個數據會很大程度上影響世界范圍內資本的去向值得重視。

推進中國的稅改

N:你經常提到,在我們國家間接稅的比例占到70%,然后直接稅比重比較低,有些稅比如說房產持有稅基本是不征的,那需要改嗎?

L:肯定是需要的。我們和美國稅制的主要差異是,美國是以所得稅為主體稅,所得稅的特點是相對比較公平,因為它是針對利潤來征收,也就是說經營賺了錢才去交稅,不賺錢跟交稅就沒關系。我們主要是流轉稅,它具有累退性的特點,就是收入越高的人,稅負不一定很重。它有可能帶來層層的稅負轉嫁效應,這是明顯的缺點,增值稅就是流轉稅的一種。

所以我們國家現在也提出,逐步壓縮間接稅的比例,提高直接稅的比例,這個邏輯是沒問題的。但是難度也在這里。直接稅是以財產稅和所得稅為主,是沒法轉嫁的,或者轉嫁難度很大,這樣給大家帶來的稅痛感就很強。

所以現在直接稅的推進很難,比如房產稅,在房產成為中國人少數的投資渠道的情況下,一征收就會有很多力量去反對。再比如個人所得稅,本來今年要進入立法修法的階段,但是這一年我們可以看到,推進非常難。

凡是涉及到直接稅,會有無數的阻力,無數的陷阱,無數的人反對。按照計劃,國家在2020年前會完成圍繞稅收法定的改革任務,目前十八個稅種中只有三種是完成了立法的,現在已經是2017年年底了,剩下的三年時間去完成剩余的稅法修改,可以說任務很艱巨。

N:現實中不難發現,官方的統計口徑和民間的感覺總是不契合的,那么接下來推進稅改,應該要解決的問題是什么?

L:我覺得需要訂立一個有廣泛認受性的測算標準。現在的爭議主要還是集中在測算標準上,應該讓大家公開討論合適的方法是什么,去決定什么標準才最接近于企業的實際水平。現在官方一般的標準是,用企業的各種稅費負擔,跟企業的主營業務收入比,這樣的話算出來的數據比可能只有百分之幾個點,其實沒有什么實質意義。看上去很低,但是企業一般不認可。

企業家最關注的一點是,這個投資我能賺多少錢,所以比較贊同跟增加值比,企業的稅收的負擔,跟增加值這個新創的價值比,這個要算起來,那就稅負要高得多。

另外還有一種算法,就是跟利潤比,企業家很贊成這樣的算法。但是困難在于分子必須要算準確,分子不能把這個企業不負擔的稅負算進去,因為流轉稅中有部分企業的稅負是轉嫁出去的。

所以不同的計算方法能測出完全不同的結果,這就需要我們有良好的學術氛圍,去討論,可喜的一點是,我發現中國社會也在發生積極變化。人人可以言之,才是社會可以進步的契機。我們應該繼續深化稅收制度改革,促進經濟可持續發展。