周期股投資關鍵在于弄懂價格波動

王煒

5月19日,中美兩國在華盛頓就雙邊經貿磋商發表聯合聲明,雙方同意有意義地增加美國農產品和能源出口。在筆者看來,此次中美貿易戰的“結果”,符合特朗普主動挑起貿易戰的初衷,即加大美國原油的對外出口,但寄希望通過貿易戰等手段推動國際原油價格的大幅上漲難度仍較大。那在資本市場上,投資者該如何把握石油等強周期類的品種的投資機會呢?比較經典的案例是巴菲特投資中石油賺了7倍,分析巴菲特的投資之道,筆者發現,強周期股產品售價大漲是公司業績大增的重要因素,充分分析供需關系的轉換,才能定義產品價格波動,從而準確把控強周期股票價格走勢。

特朗普為何試圖推高油價?

特朗普上臺后不久,2017年6月5日就發生以沙特為首幾個國家和卡塔爾斷交事件,中東不穩定苗頭初現。然后是退出TPP、退出巴黎協議,再后來美國大使館遷到耶路撒冷,蓄意點燃中東局勢不穩定的巨量級火藥桶。最近竟然退出伊核協議,在筆者看來,特朗普這是“不嫌事大只為搞事!”

所有跡象都表明特朗普有十分明確的戰略意圖讓中東局勢不穩定,從而達到引發油價上漲的目的。

特朗普想推升石油價格,戰略目的同樣是為美國經濟考慮。美國靠什么能推動經濟高增長?石油出口成為重要戰略目標。美國頁巖油技術革新擺脫對外能源依賴,利用原油出口能大幅降低貿易逆差,同時帶動經濟回升。

當前,中美貿易事件大致告一段落,結果是中國加大美國農產品(農產品產區是特朗普競選總統的票倉)和能源進口,顯然特朗普威脅加征關稅打貿易戰都是為產品出口服務。美國現在原油產量達到全球排名第一,而中國原油需求進口排全球第一,所謂的貿易戰不過是要挾中國多進口美國的石油的借口而已。美國退出伊核協議試圖讓伊朗騰出市場給美國,不惜挑起中東巨大矛盾。其實都是通過制造事端推升油價,又妄圖擠壓中國進口俄羅斯和伊朗的原油數量,是一手“做局”一人“吃獨食”戰略。

油價是否會大漲?

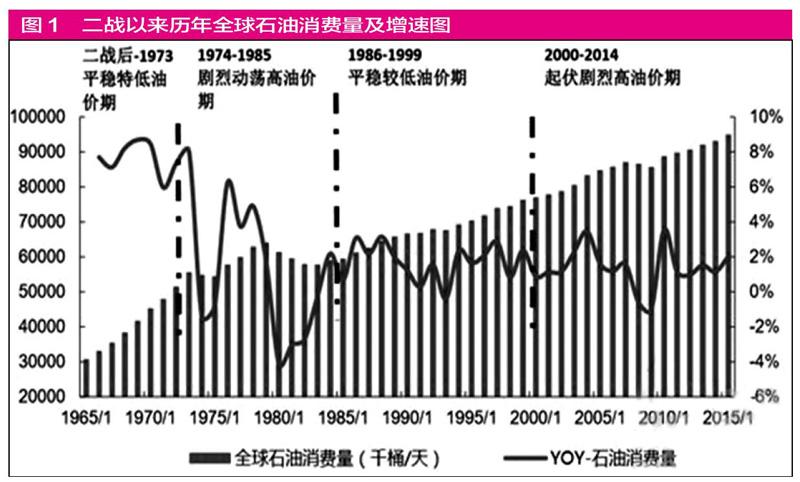

下圖(見圖1)是二戰以來原油消費增速圖,消費基本穩定,最近25年年均增速僅僅2%!從供需關系來說,原油價格太高,產油國一旦加大產能投資,很快就會出現供大于求的局面,油價自然會回落。很簡單,未來原油價格不取決于需求的增長,而是取決于供應量的遏制。

美國為護航原油價格不惜挑起中東不穩定局勢,為保證出口數量大增不惜威脅發動貿易戰,因此原油價格能否大漲實際是看美國戰略意圖能否充分實現!從這一點上來說,原油大漲難度還是比較大的,畢竟中東“挑事”能否成功不取決于美國一個國家。

在筆者看來,最好的方式是,原油價格小幅攀升,穩定在70美元以上不超過80美元。一旦價格高過80美元,頁巖油等產能又會恢復,供應量大增肯定會打壓價格。

綜上所述,筆者認為,未來幾年油價將在60美元—80美元波動,符合供給國和需求國共同的利益,過高價格損傷需求國,過低價格損傷供應國。畢竟不是需求大增引發的價格上行,持續性值得懷疑。

巴菲特投資中石油暴賺7倍秘訣何在?

關于巴菲特買中石油賺7倍有各種各樣的解釋,巴老自己的解釋是以350億美元市值買1000億美元的股票。其實任何強周期類股票價格估值都是產品價格和銷量為背書的估值體系,即產品價格和銷量是支撐估值強周期股票估值唯一、也是最重要的原因。

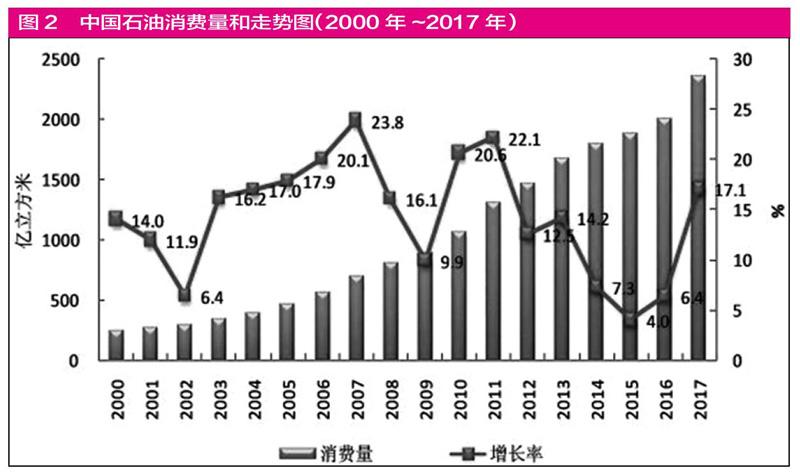

筆者分析發現,2003——2006年中國石油消費量(見圖2),在2003年到2006年增速是兩位數。如此大增速足以攪動全球石油價格走勢!

正是需求二位數的增長,才引發原油價格從30美元上漲到2006年的70美元,乃至更高的2008年的150美元!期間中石油業績從2003年0.21元/股增長到2006年的0.58元/股,凈利潤增速主要是油價大漲貢獻!從而可以論斷,巴菲特在投資中石油之前,準確分析到中國石油需求量的增大,一定會讓油價大漲,從而引發中石油業績大增。(見圖3)

筆者從巴菲特老先生做中石油可以得出一個結論:如果做強周期的股票,能準確定義產品售價,就能根據凈利潤的變化準確定義估值,成功概率極高。無獨有偶,2015年底去供給側改革讓煤炭、鋼鐵、水泥、化工都出現產品售價大漲,股票價格隨即也呈現大漲的格局。

周期股投資關鍵在于定義價格波動

巴菲特做中石油翻六倍告訴投資者,強周期股票的分析要點是供需關系引發產品價格大幅漲價的趨勢!

強周期水泥、煤炭、原油、化工等銷售量大增比較難,人口因素決定需求比較穩定(高科技股是新品上市,就像智能手機從無到有的高增長。產品上市后還容易跌價。因此,做高科技股主要是分析銷售量的增長!)。強周期產品售價大漲是公司業績大增的重要因素,充分分析供需關系的轉換,才能定義產品價格波動,從而準確把控強周期股票價格走勢。

借助巴菲特先生成功的案例,把交易模式理解透,在正確的方式上前進投資者才有可能財富自由,否則試探成本無限大。

筆者為何寫這篇文章?就是希望所有投資者掌握正確的方式,才能讓賬面能穩定增值,敢于重倉猛撲和能在巨幅波動中堅定的持股!

穩定盈利是交易成本最重要的環節!