銅價高位震蕩,上行空間仍值得期待

張志朝

(銅陵有色金屬集團上海國際貿易有限公司,上海 200135 )

1 宏觀經濟分析

1.1 全球經濟下行風險進一步增強

2019年伊始,主要國際機構均下調了對2019-2020年世界經濟增長的預測。從對經濟增速的預測和調整值來看,全球經濟面臨的下行壓力進一步增強。

1.2 三大經濟體制造業良莠不齊,全球經濟復蘇步伐放緩

最新跟蹤的三大經濟體的制造業PMI表現來看:中國3月官方PMI與財新PMI重回50分水嶺,分別達到50.5和50.8,結束3個月連續下跌走勢;歐元區3月份PMI繼續呈現萎縮,并且趨于惡化態勢,創出新低47.5,德國PMI和法國PMI分別創新低至44.1和49.7;美國3月份ISM制造業PMI為55.3,環比回升。從OECD綜合領先指標來看,全球各大經濟體指標截止1月份已經連續5個月處于100以下,并且尚未出現止跌反彈走勢。綜合來看,中國PMI回暖表明近幾個月實行的寬松貨幣政策與積極財政政策發揮了作用,但英國脫歐、貿易摩擦等風險依然牽絆著歐元區經濟,低迷的形勢恐還將延續。

1.3 貨幣政策釋放寬松信號

美聯儲紀要顯示維持聯邦基金利率在2.25%-2.50%不變,并表示今年內不會再加息,預計2020年將加息一次,而市場給出明年降息的概率上升至40%。聯儲表示有意從今年5月份起將每月縮減資產負債表計劃的美國國債最高減持規模從當前的300億元降至150億元,到9月末停止縮表。歐央行方面,德拉基宣布推遲加息至少半年,并宣布9月啟動第三輪TLTRO刺激以穩定經濟,考慮到寬松貨幣政策仍未經濟增長和通脹恢復,未來歐央行的政策仍面臨挑戰。中國方面,考慮到美聯儲政策風向轉向寬松,國內定向降準和降低政策利率的貨幣政策可以更加靈活。未來央行將繼續使用定向降息、降準等其他貨幣政策工具打開利率下行的空間,維持流動性的合理充裕。目前全球貨幣由緊轉向偏寬松的趨勢已經逐步確認,寬裕的流動性對金屬價格形成利好支撐。

2 基本面分析

2.1 全球銅礦增產有限

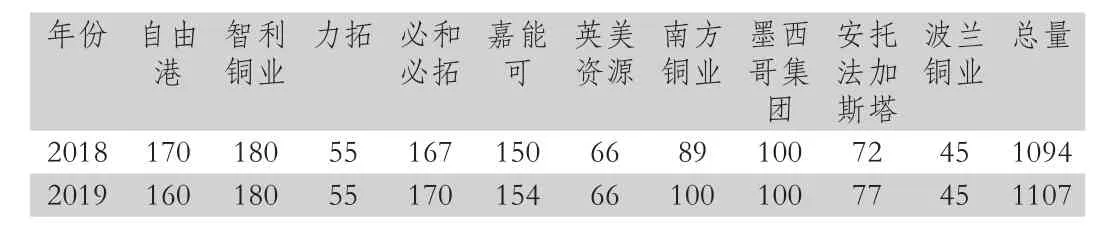

表2 前10大銅精礦企業的年度排產計劃(單位:萬噸)

銅礦供應方面,2018 年十大銅精礦企業總計產出1094萬噸銅,主要因為嘉能可及必和必拓的礦山恢復增產上,而從2019年十大銅精礦企業的產量預估和擴產計劃來看,銅礦產量增產量較小。其中,印尼自由港已將銅精礦含銅產量下調主要因Grasberg 項目銅產量減少,從而使得自由港2019年減產10萬噸至160萬噸;必和必拓和嘉能可的復產使得產量僅提升7萬噸左右;另外就是秘魯南方銅業有望增產11萬噸左右,安托法加斯塔有5萬噸的擴產,綜合僅增加13萬噸。

其他礦企方面,主要是第一量子2019年巴拿馬項目加速投產新增15萬噸至70萬至73.5萬噸銅。綜合來看2019年新增銅礦含量30萬左右。

展望2020年,十大銅精礦企業遠期擴張主要是以力拓和必和必拓為主,基于對銅的遠期前景十分看好,投產礦山比較大,2020年預計分別投產20萬噸和30萬噸;第一量子2020年增產10-14萬噸達到84萬至87萬噸。必和必拓的南澳20萬噸提升至35萬噸,2020年重啟spence20萬噸。另外必和必拓和智利國家銅業近幾年在銅礦勘探方面有較大的資本支出計劃。

2.2 冶煉產能集中釋放,抵消一部分煉廠檢修影響

國外冶煉產能方面,主要是印度的vedanta旗下的40萬噸冶煉廠,面臨永久性關閉的處罰。而根據最新的消息來看,印度馬德拉斯高等法院批準Vedanta旗下Sterlite銅煉廠在2月份最高法院的命令后提出的新的請愿書,聽證延期至4月23日,這燃起了該銅煉廠有望重啟的希望。

國外的銅冶煉產能增加有限,主要增量發生在中國。據安泰科統計,2018年國內銅粗煉和精煉新增產能規模均為80萬噸/年,年底銅粗煉產能達到735萬噸/年、精煉產能達到1186萬噸/年,預計2019年粗煉產能新增100萬噸/年、精煉新增產能83萬噸/年,年末總產能將分別達到836萬噸/年和1269萬噸/年。

同時考慮國內銅冶煉產能從投產到達產需要2-3年時間,2018年國內的銅粗煉實際新增有效產能為36萬噸/年 ,預計2019和2020年新增有效產能分別達到81萬噸/年和71.5萬噸/年。那么綜合來看,2019年、2020無疑是國內電解銅冶煉產能兌現的頂峰時期,會令國內供應較為充裕。

檢修方面:今年是全球范圍內精煉產能檢修的大年。由于國內多數冶煉廠需要檢修,尤其是二季度檢修量較大,涉及到年化100萬噸產能,從而造成國內供應出現階段性的減少。但國內精煉產能的投放也會抵消一部分冶煉廠檢修的影響。

2.3 需求方面

隨著消費旺季到來,銅市場逐步進入去庫過程,后續仍需關注基建的投資力度和電網建設情況。根據國家電網公司公布數據來看,2018 電網投資 4889.4 億元,2019 計劃完成投資 5126 億元。預計電網投資穩定消費,而基建投資帶動下會逐步回升,但家電、汽車方面難有較大增量消費,今年國內銅消費大概率會維持平穩狀態。

3 CFTC 持倉與滬倫持倉分析

從近期CFTC銅期貨持倉結構看,基金對于后市短期偏向看多減弱態勢,目前基金凈多持倉從3月份的凈多22723手轉為凈空3444手。銅價維持在高位震蕩,在增倉中上漲,在減倉中下跌,目前多進空退信號并不明顯。

從持倉方面看,滬銅持倉從前期高位回落,而倫銅持倉變化不大,目前整體表現出滬弱倫強態勢,這意味短期多空雙方處于平衡狀態。滬銅持倉從高位減倉后,主要的原因可能是前期國內降低增值稅預期令套利持倉大幅增加,而降稅實施后,那么獲利頭寸離場以及期現套利頭寸兌現利潤等所致,另一方面可能是股市的火爆及黑色化工品的供給側改革持續分流資金。從目前的兩市持倉來看,若銅價突破6500沒有上漲,必須有持倉量的配合,否則銅價維持震蕩的可能性較大,而二季度消費旺季能否如期到來,仍需觀察持倉的變化。

表1 IMF、OECD、WB對全球經濟增速的預測及調整值

綜上分析,目前全球經濟依舊處于緩慢復蘇中,但經濟下滑的風險進一步確認,尤其是歐元區的下滑風險加大,一定程度上拖累銅價;美國方面,整體經濟復蘇較為穩健,但季節性波動令美國貨幣寬松呼聲再去;中國方面,隨著貨幣政策與財政政策開始發揮正面效應,信貸周期觸底回升,未來繼續寬松的流動性環節給銅價提供支持。展望二季度,銅價或將維持高位震蕩,并有突破6500美元,繼續挑戰6750美元的可能。

風險點:主要是中美貿易談判繼續惡化或利好集中性兌現,銅價受到集中拋售打壓。