英國金融行為監管局執法方法、處罰及借鑒

蘇如飛

摘 ? 要:本文針對英國金融監管局(FCA)的監管執法方法展開分析,并結合其處罰方法,以2019年英國金融監管局的監管處罰情況為實例,研究英國以業務原則作為處罰依據的監管處罰特點。英國金融業監管處罰根據其原則監管方式開展,強調金融風險事前防范與監管執法的處罰威懾,并根據風險成本方式配置監管資源,注重提升監管效果。本文建議我國加強銀行合規管理,強化合規風險的事前防范,優化處罰程序,完善案件信息的公示制度;同時,中資銀行在英機構應順應英國監管執法模式,做到合規優先,穩健經營。

關鍵詞:金融監管;行為監管;處罰;自由裁量;原則監管

DOI:10.3969/j.issn.1003-9031.2020.07.007

中圖分類號:F831.2 ? ?文獻標識碼:A ? ? ? ? ?文章編號:1003-9031(2020)07-0046-08

在金融監管方面,英國一直保持其獨特金融業原則監管方式,次貸危機后英國進行改革,成立了金融行為監管局(Financial Conduct Authority,簡稱FCA),進一步完善了金融監管執法方法。隨著我國“一帶一路”倡議實施及我國銀行業對外雙向開放力度進一步擴大背景下,研究英國FCA監管執法方法,對優化我國的金融監管執法方法,推動中資銀行在英國經營的合規管理,具有較強的理論及實踐意義。

一、英國金融行為監管局監管執法方法

(一)英國成立FCA的背景

1997年之前,英國建立了以市場主體自律監管為主,多頭監管為輔的金融監管體制。1997年,英國成立金融服務局(Financial Services Authority,簡稱FSA),作為金融監管機構,其保持了英國強調市場自律的金融監管風格,在監管執法上強調“和風細雨”的輕觸式執法方法,只是指出問題,期待金融機構自律整改。2008年國際金融危機爆發后,英國損失慘重。如2007年因發生儲戶擠兌事件,英國財政部為北巖銀行注資129億英鎊;受次級債券違約影響,蘇格蘭皇家銀行等多家商業銀行被政府注資救助①。

2012年,英國出臺《2012年金融服務法案》。2013年4月,撤銷FSA,分設宏觀審慎監管局(Prudential Regulation Authority,簡稱PRA)及金融行為監管局(Financial Conduct Authority,簡稱FCA),構建PRA和FCA相互協作的“雙峰”監管模式。其中,PRA負責審慎監管,防控系統性金融風險;FCA負責行為監管,為消費者提供適當程度的保護、保護和加強英國金融系統的完整性、促進與消費者利益相關的有效市場競爭。

(二)英國FCA監管執法方法

為了完成金融監管目標,FCA改革其原先的輕觸式執法方法,轉變為嚴監管執法方式。FCA通過發布操作性的監管指南(Handbook)說明監管目標要求,發布《FCA目標:執法方法》②闡明監管執法方法。

1.整體定位。FCA提出,在監管執法時將更專注于對事實的理解,要開展高效、公正的調查,并采取對應的執法措施鼓勵公司先行糾正不當行為,對那些未能解決損害消費者權益的機構將嚴厲處罰,并在執法最后階段,闡述行動的依據和理由,做到執法透明與公正。

2.對不當行為評估。納入FCA執法調查的不當行為主要包括:缺乏誠信行為、公司治理的失誤、向消費者不當銷售、反競爭行為、市場操縱與擾亂市場、洗錢犯罪、信息披露不當、未獲得授權開展交易等。FCA在懷疑金融機構存在嚴重不當行為時,將展開調查和評估。如對涉嫌不當行為造成的實際和潛在傷害的性質和嚴重性進行評估、不當行為是否具有潛在更廣泛影響、弱勢客戶是否已被利用、相關人員資質是否有問題、公共利益因素等進行綜合考量。

3.對不當行為調查。FCA在執法調查的定性上,不論民事還是刑事性質預先判定,只是確保完全理解相關事實并根據證據做相應決定。步驟如下:一是發送調查通知,說明調查的內容及調查原因(除非發出通知會嚴重影響調查);二是定期告知調查進展,包括調查的后續步驟;三是采取監管行動。FCA只會就調查結果作出決定,含案件是否應當啟動刑事訴訟、民事訴訟、監管行動。

4.處罰行動。FCA處罰職權包括:撤銷授權、禁止從業、限制個人從事特定監管活動、暫停最長可達12個月的業務、通過公開聲明譴責、罰款、凍結資產、發布補償令、 起訴未授權開展業務的機構和個人。FCA將在最終通知中公布執法結果,將明確調查結果的依據,包括事實和認定存在嚴重不當行為的理由。如責任人是否承認責任;是否及時有效地采取了自愿補救、補救或恢復措施;與FCA的合作程度等。

5.評估執法效果。FCA將對執法效果開展年度評估,評估執法是否公平、是否有效地調查嚴重不當行為等事項,重視執法效果的評價已成為FCA監管執法當中的一個特色。自2013年以來,FCA對違規金融機構的罰款金額雖然較大,但FCA認為罰款并不是對受害者最好的保護,只是一種威懾手段。因此,FCA重視監管效果,意圖以執法評價獲得反饋并提升執法效果。

二、英國FCA監管處罰方法

(一)監管處罰依據和特點

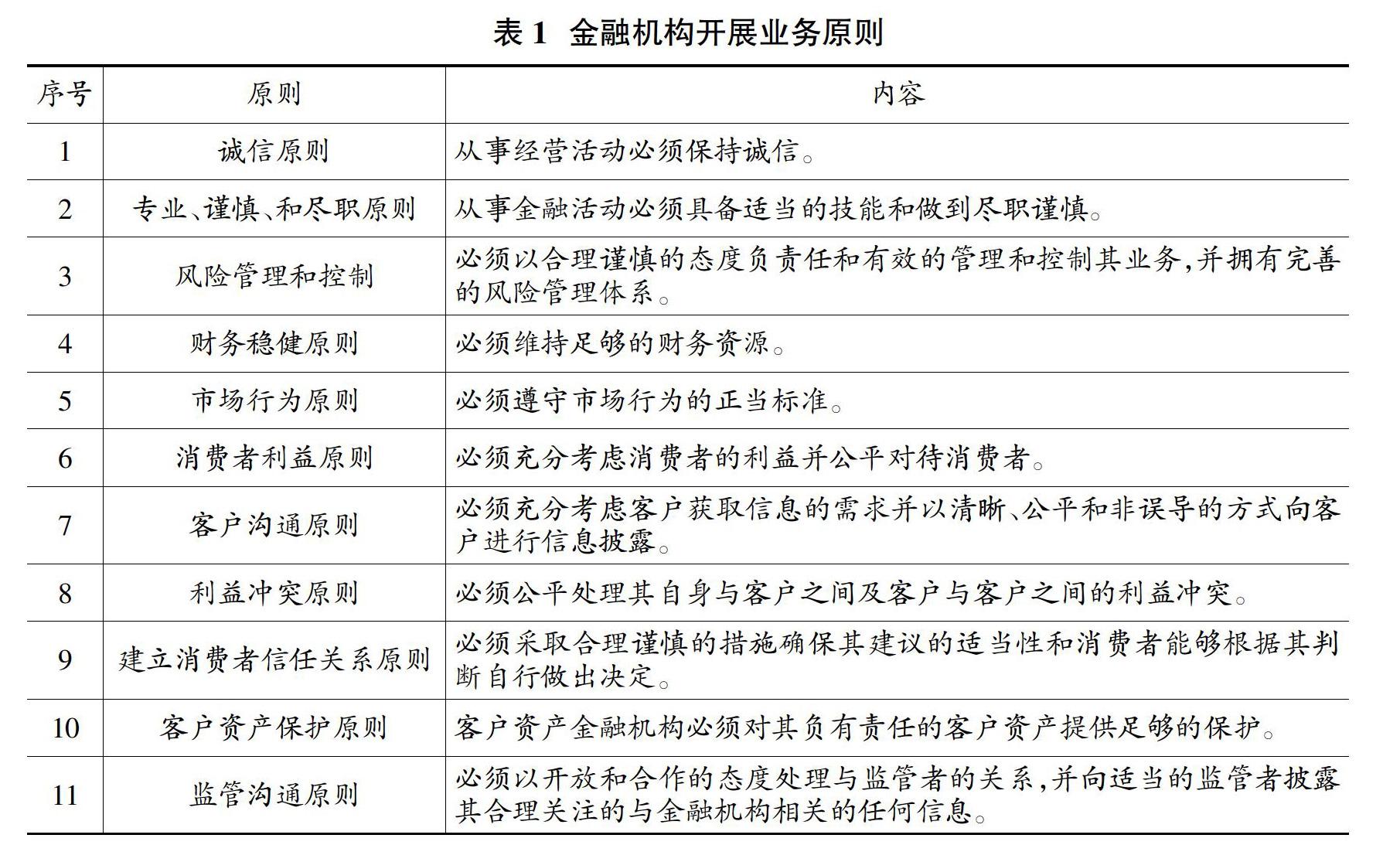

FCA處罰依據主要有:一是金融監管法律,即英國2000年出臺的《金融服務和市場法案2000》等監管規定;二是金融犯罪法律,如2002年《犯罪收益法》、2001年《反恐怖主義、犯罪和安全法》和《2017年刑事金融法》《2017年反洗錢條例》等;三是《1998年競爭法》等其他法律;四是業務原則,如FCA監管指南所規定的開展業務必須遵循11項原則(見表1)。監管執法當中,FCA主要依據《金融服務與市場法案2000》的206條,該條規定了FCA對違法行為有處罰權,然后結合業務原則進行處罰。

FCA 處罰有如下特點:一是打擊違規獲益行為,沒收非法所得以保證不能從任何違規當中獲益;二是開展全面處罰,執法對象將應因不當行為受到處罰;三是處罰強調威懾性,施加的監管處罰對違規形成震懾。

(二)罰款認定的五步驟

罰款金額體現為兩層次要素:一是應沒收從違法行為所獲得的利益;二是執行的罰款應反映違法嚴重性。FCA按五步驟罰款計算,具體為:

1.沒收來自違規所取得的利益。對違法行為當中的非法收益進行計算,如有,將被沒收。

2.確定體現違規嚴重性的因素。FCA將監管違規嚴重性劃分為5檔,1檔系數為0%,2檔系數為5%,3檔系數為10%,4檔系數為15%,5檔系數為20%。FCA將根據該階段的營業收入以確定因素確定違規的整體金額,并確定違規的檔次。

3.根據任何加重和減輕處罰情節對步驟2進行調整,如故意違反監管規定、不配合監管調查、屢查屢犯、整改不力等。

4.對罰款達到的數額進行調整以確保罰款具有適當威懾作用。如違規具有行業典型性、對違規罰款有利于以后行為規范,FCA將在第3步基礎上增加10%、20%等系數進行計算罰款,一般由FCA自由裁量。

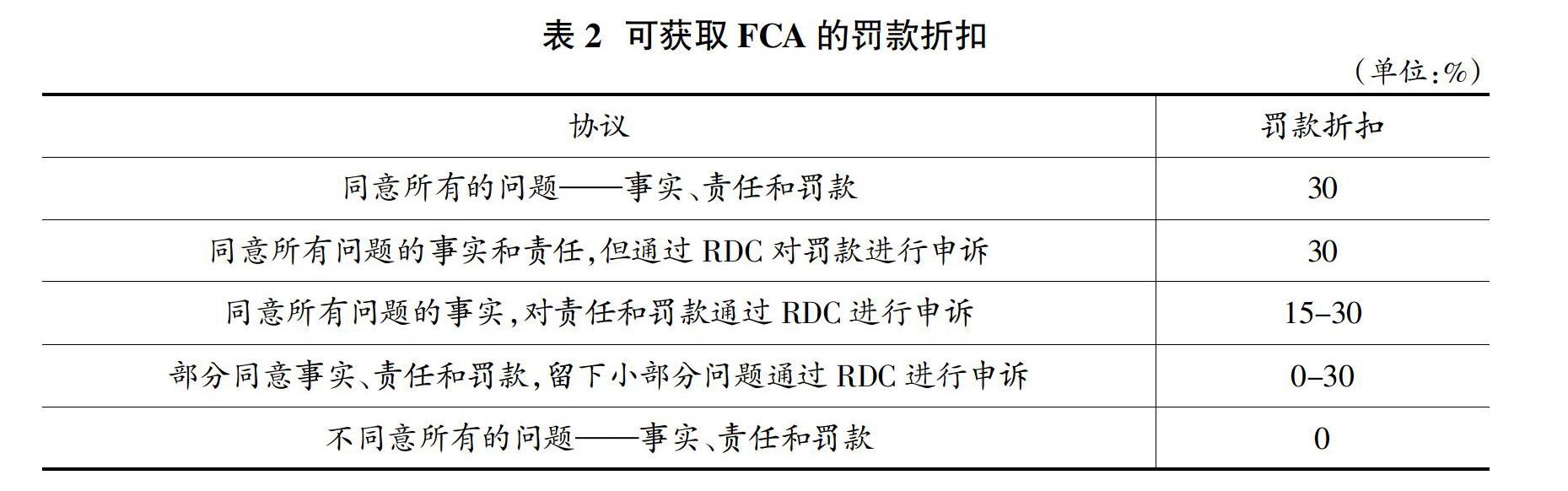

5.若符合FCA規定的條件,FCA將采用一個被允許的罰款繳納折扣,以決定機構繳納的罰款金額,折扣范圍是0~30%。

(三)對監管處罰不服申訴

對FCA做出的處罰不服,可以向監管決策委員會(The Regulatory Decision Committee,簡稱RDC)申訴。該委員會是 FCA 爭議案件的決策者,是FCA最后階段的決策機構,獨立于FCA。RDC成員由FCA 董事會任命并監督,擁有專業人員團隊和法律顧問,以確保委員會運營與執法決策行動的人分開。FCA 的工作人員如果參與RDC工作,其在之前處理的案件,需要回避。RDC程序是行政性的,而不是司法性的。

(四)監管處罰折扣

在FCA做出的經濟處罰、禁令、限制條件及紀律處分措施時,FCA會給合理寬限期限。在此期間,如雙方達成協議,可獲得罰款折扣(見表2)。

(五)調解與司法救濟

對監管處罰,可在執法的任何階段提出調解要求。調解涉及一名中立調解人,幫助各方達成解決辦法。調解員不會提供案件評估,純粹協助各方達成協議。

處罰通知做出后,被處罰對象有權提交上訴法庭。上訴法庭屬于英國高等法院的大法官法庭,至此,爭議案件將進入英國司法程序。公司或個人可以選擇不向監管決策委員會陳述,而是使用FCA的快捷程序,更快地收到決策通知,以更早向上訴法庭提出訴訟。

三、英國FCA2019年監管執法處罰分析

(一)FCA監管處罰概況

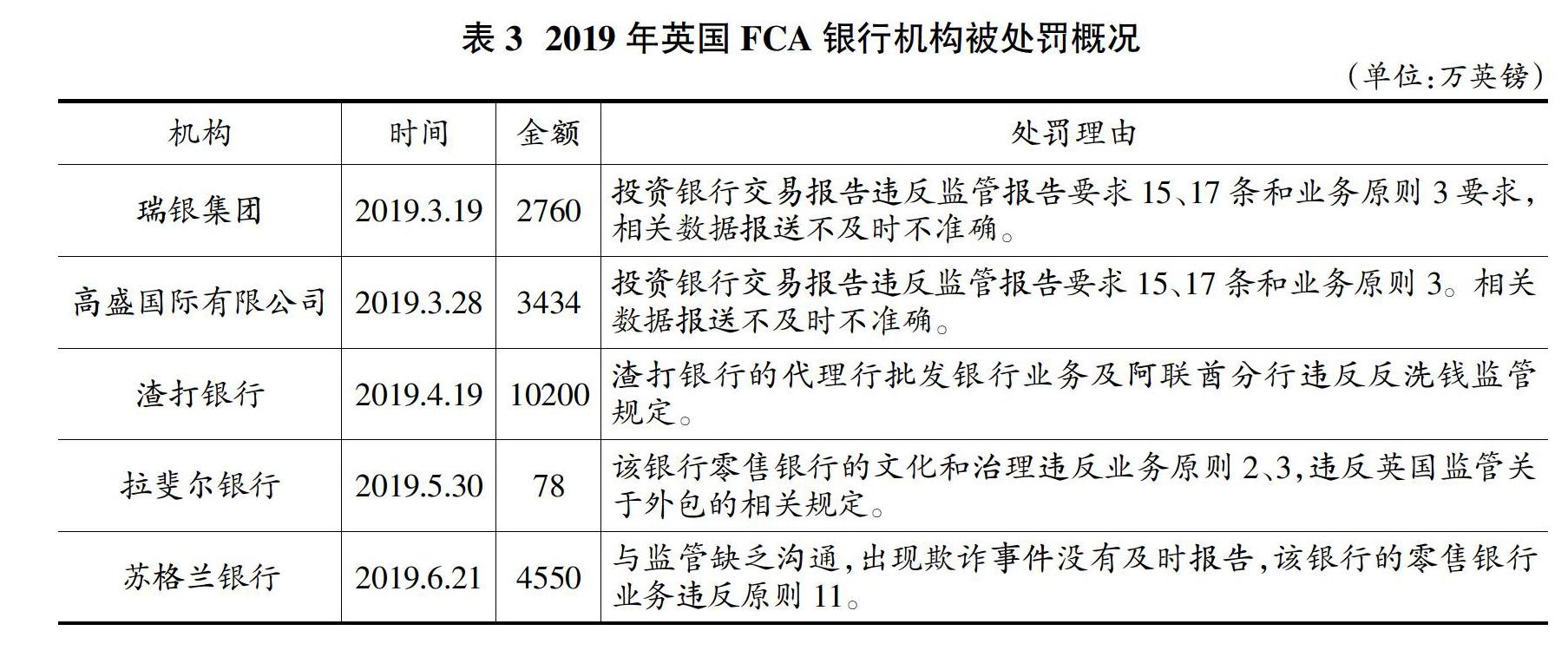

1.概況。2019年FCA開具罰單21筆、金額3.918億英鎊,折合約35.7億人民幣,其中涉及到個人處罰6筆、金額0.79億英鎊,涉及到公司處罰15筆、金額3.49億英鎊。最大的一筆公司處罰是對渣打銀行的處罰,渣打銀行因違反英國反洗錢規定被處罰1.02億英鎊;最大一筆個人處罰是對破產公司Keydata的前CEO斯圖爾特·歐文開具的7600萬英鎊罰單。

2.各行業領域執法情況。在15起涉及到公司案件中,5起其涉及到銀行機構,合計2.1億英鎊,占比超過53%(見表3);4起涉及保險公司,合計0.8億英鎊,占比21.4%;證券、資產管理公司處罰6起,合計0.228億英鎊(見表4)。

3.以業務原則作為執法依據。從違規事由來看,在15起公司違規當中,違反業務原則被處罰有10起,其中,對渣打銀行處罰根據2007年的反洗錢規定進行處罰;對兩個資產管理公司根據競爭法進行處罰;其余均按照并根據《金融服務與市場法案2000》的206條結合業務手冊的業務原則進行處罰。

(二)英國FCA監管處罰特點

從2019年的監管處罰來看,FCA采用專業判斷和前瞻分析方法,注重業務原則的落實,對違規行為進行處罰。

一是執法上以風險為本原則配置執法資源,注重辦大案要案。從英國FCA發布的2019—2020年的年度計劃來看,2019年英國FCA監管大約59000家金融機構,并負責對大約15萬金融業高管進行核準管理。截至2019年3月31日,FCA全職人員為3742人、短期雇傭人員238人,①而2019年負責監管的銀行業資產就達到8.96萬億英鎊,因此配置在銀行業監管的資源相比機構數量及資產并不算龐大。但從其監管罰單來看,2019年公開報告銀行業的案例只有5個,但每個案件的違規都屬于該領域內典型違規情節,這說明FCA執法注重根據金融風險的狀況配置執法資源,集中力量辦要案。

二是執法注重對金融風險事前防范,著重減輕違規的損害。FCA開具的罰單案件數量較少,但2018—2019年財年FCA啟動調查的案件數目就接近700件,而大部分啟動了調查程序的案件,在發出調查通知后,公司或個人為了避免后續嚴厲監管執法處罰,往往會采取措施糾正違規行為,從而實現了FCA執法事前干預的效果。

三是執法上強調處罰威懾,關注監管效果。2019年FCA涉及銀行機構的5件案件處罰金額高達2.1億英鎊,折合人民幣約18億元。被處罰機構還需要強化合規管理,抓好整改。處罰案例也會被FCA視為對全行業的監管預期,后續出現同樣的情節,將會在決定罰款五步驟當中視為具有加重情節,以提升監管效果。

四、原則監管下的FCA監管執法與處罰

(一)原則為本監管方式下的監管處罰

英國FCA采用原則為本的監管方式,注重評估金融機構和個人如何解釋適用上述的11項業務原則。與此對應的是規則為本監管方式,是指對所監管的公司及個人列舉出詳細監管要求的監管方式。 最初英國也是規則為本監管方式,2005年,FSA認識到規則為本監管方式存在規則滯后,提出向原則為本監管方式改革,強調金融機構市場自律,并在執法上采取輕觸式執法方式。實踐當中兩種監管方式并沒有截然對立,英國的原則監管也是由基本的規則和實踐準則補充,而在我國實施的規則為本監管方式,仍需要對規則進行一定程度的解釋。

2013年,FSA改組為FCA,但11項業務原則繼續沿用作為執法依據,只是執法方式轉變為嚴監管方式,并強調違規重罰。如在2019年執法當中,以原則作為執法依據并援引《金融服務與市場法案2000》206條的案例就有10起,占據公司類案件的三分之二。2018年FCA披露的13起案例當中,有9起執法依據業務原則。

(二)FCA監管執法的爭議與發展

原則監管方式的目的是闡明監管機構期望金融機構做什么,或期望金融機構如何做。因此,FCA執法階段對不當行為評估或調查時,首先著眼于對業務原則是否實現要達到的效果進行考察。鑒于11項原則都是誠信、公平、盡職等模糊性規定,這就引發了援引原則作為執法處罰依據的爭議,即使FCA根據五個步驟方法來確定罰款,但自由裁量的要素也非常大,這就對FCA監管人員提出了相當高的要求。

此外,業務原則被作為執法依據,金融機構難以確定合規與不合規之間的差異,為了實現合規,不得不投入大量資源,以滿足合規要求。但原本FCA采取原則監管,目的是要金融機構開展業務實現公平、誠信等效果即可,以減輕合規負擔,這就出現了合規負擔的悖論。

近年英國在監管執法當中向“更多基于原則的監管”(more principles-based regulation)的方向發展,這體現為FCA的執法更加強調高級管理層在取得這些合規管理成果方面的責任,如消費者的損害程度、市場秩序的擾亂、國際聲譽等。同時,給機構根據原則開展業務的靈活性,并注重監管執法的良好效果評價。

五、對我國加強商業銀行管理的啟示及建議

英國通過監管執法方法的優化,改變了國際危機前側重市場自律的監管執法方式,強調監管執法處罰威懾,并根據風險為本方式配置執法資源,以獲取更加好的監管效果。這種以市場自律為前提,監管機構推動事前風險防范方法與監管執法威懾結合的執法方法具有一定的借鑒意義。

(一)對我國銀行業監管執法的啟示

一是推動銀行加強合規管理,強化合規風險的事前防范。英國FCA高度重視金融風險事前防范,在對不當行為進行評估和調查的時候,強調對商業模式、企業文化及人員責任的審查,立足在事前就進行合規風險干預,并通過強化金融機構高管責任,積極推動金融機構合規管理的建設,最大限度發揮市場的自律作用。在未來我國加大銀行業對外開放力度背景下,應更重視各銀行機構的合規管理建設,引導銀行機構加強自律管理,強化高級管理人員及銀行總部的責任追究,通過合規在高層的責任配置方式,有效防范合規風險,提升監管的效率。

二是優化執法處罰程序。英國FCA監管人員在監管處罰上高度的自由裁量權,但設計了可以向監管決策委員會申訴的機制,并允許在提前解決爭端的情況下獲得罰款折扣,并在監管爭議解決階段設計快速解決程序及調節程序,以快速推動糾紛解決。同時,英國還建立相關信息披露和案件公示制度,對監管人員形成事實的監督。我國的監管資源有限,強監管的實施要求爭議應當快速的獲得解決,我國可以參考FCA執法處罰程序的相關做法,并引入爭議快速解決方式,優化監管執法。

三是完善案件信息的公示制度。在2017—2019年期間,銀保監會通過查處一系列的大案,有效維護了執法的權威,相關案件信息也在銀保監會官網進行公示,對銀行機構形成很好教育警示作用,但相關案件信息還是比較有限,案件的通報制度的信息渠道有限,對我國銀行機構的合規管理的監督作用還是不足。我國可以借鑒FCA的方式,加大案件信息的公示力度,將相關的違規重案作為合規管理的標準,以防銀行機構出現屢查屢犯現象。

(二)對在英中資銀行機構的建議

截至2020年6月,已經有工、農、中、建、交、招商、浦發、中信8家銀行在倫敦設立分行或子行,并有國開行、興業銀行設立代表處。中資銀行機構應當未雨綢繆,更好適應FCA的監管執法風格。

一是根據不同組織形式,采用不同的合規管理策略。當前中資銀行在組織機構上,既有分行也有子行的形式。在分行模式下,FCA不僅關注英國屬地監管規則的落實,也關注總行機構的管控力度。各中資銀行總行應根據2019年1月《中國銀保監會辦公廳關于加強中資商業銀行境外機構合規管理長效機制建設的指導意見》等監管文件,強化集團的境外合規管理體系建設,加強對在英機構支持和指導。

二是重視對FCA監管執法案例的分析研究。FCA的執法與我國監管機構存在較大的不同,雖然FCA的處罰案例沒有拘束力,但也集中反映FCA在執法和處罰當中的監管期待,對于深入把握合規要求具有很大參考意義。

三是適應FCA執法風格,回應監管關切。FCA注重對消費者行為的保護,并負責金融犯罪的監管。目前中資銀行多開展批發銀行業務為主,業務集中在銀團貸款、貿易融資、債券交易等領域,業務規模在倫敦同業市場普遍較小,受到FCA執法檢查的頻率較低。但對于FCA關注的金融犯罪如反洗錢和金融秩序管理方面如員工行為不當風險的管控,也應高度重視,投入與本機構業務規模相匹配的合規資源。

(責任編輯:孟潔)

參考文獻:

[1]Financial Conduct Authority of UK.FCA Mission:Approach to Supervision[R].London:FCA,2019.

[2]Financial Conduct Authority of UK.FCA Mission:Approach to Enforcement [R].London:FCA,2019.

[3]Financial Conduct Authority of UK.Annual Report and Accounts 2018/19 [R].London:FCA,2019.

[4]Financial Conduct Authority of UK.Penalties, remediation, and our General Principles[R].London:FCA,2020.

[5]廖岷.原則導向監管真的失效了嗎?[J].中國金融,2008(21).

[6]王家強.英國金融監管改革的思路、成效與挑戰[J].清華金融評論,2014(4).