控股股東股權質(zhì)押提高了上市公司信用風險嗎?

儲溢泉 倪建文

(1.交通銀行博士后科研工作站,上海 200336;2.上海財經(jīng)大學期刊社,上海 200433)

一、引言

近年來,中國債券市場爆發(fā)了多起債券違約事件。Wind數(shù)據(jù)庫顯示,截至2020年6月末,累計到期違約金額合計約3710億元,在違約發(fā)行人中,上市公司或其大股東占比接近三分之一,其中超過70%的發(fā)行人存在高比例股權質(zhì)押的情況。債券違約暴露的是信用風險,而信用風險自身具有較強的傳染效應(Allen and Douglas,2000;Brune and Liu,2011;Allegret et al.,2017)[3][6][2]。控股股東的股權質(zhì)押行為是否會影響到上市公司的信用風險,回答這一問題對投資者和監(jiān)管部門具有重要的現(xiàn)實意義。

控股股東以其擁有的上市公司的股權而能夠?qū)ι鲜泄镜慕?jīng)營決策與公司治理起到主導作用。由于股權鏈條的存在,控股股東可在上市公司或者集團內(nèi)部從事各種商業(yè)往來,例如關聯(lián)交易、關聯(lián)擔保、資本與債務往來,上述行為使得股權鏈條中的個體緊密地連接在一起。控股股東股權質(zhì)押行為提高了自身的信用風險,這很有可能會傳遞給上市公司,使得上市公司也面臨更高的信用風險敞口。本文就基于這樣一個視角,研究控股股東的股權質(zhì)押行為是否會提升上市公司的信用風險。

股權質(zhì)押以其簡便的審批手續(xù)與相對較大的融資規(guī)模深受股東青睞。截至2017年底,上市公司股權質(zhì)押存量規(guī)模升至7.2萬億元,占上市公司總市值的13%,而質(zhì)押比例超過40%的上市公司由于其股東股權質(zhì)押帶來的風險敞口較大,因此,股權質(zhì)押對上市公司產(chǎn)生的影響日益受到社會各界的高度關注。自2018年來,已有多家上市公司由于控股股東質(zhì)押的股票有跌破警戒線趨勢甚至被凍結(jié)、平倉等違約現(xiàn)象導致其信用債利差攀升直至無力償還本息而最終實質(zhì)違約。2018年1月16日,神霧集團終止旗下兩個上市公司合并的公告引發(fā)了股價下跌,而不久前神霧集團多項股權質(zhì)押的合同到期并未按約定償還資金贖回股票,因此神霧集團構成了實質(zhì)性違約,股份被全部凍結(jié),公司信用評級下調(diào),該結(jié)果直接導致上市子公司債券評級全面下調(diào)、利差攀升最終無力支付而造成實質(zhì)違約。為了規(guī)范上市公司股東的股權質(zhì)押行為,避免股權質(zhì)押業(yè)務脫實向虛從而引發(fā)風險,2018年3月12日,《股票質(zhì)押式回購交易及登記結(jié)算辦法》經(jīng)過兩個月的過渡期后正式實施。該《辦法》指出,單只上市公司股票質(zhì)押總比例不得超過50%,且單個證券公司接受同一個上市公司質(zhì)押比例上限為30%,并要求質(zhì)押方所在上市公司就資金用途做出披露。由此可見,控股股東股權質(zhì)押不僅給股東自身帶來重大風險,該風險還能夠傳遞,進而對上市公司產(chǎn)生諸多影響。已有文獻從控制權轉(zhuǎn)移(翟勝寶等,2017;廖珂等,2018)[34][23]、盈余管理(Huang and Xue,2016;謝德仁等,2016)[11][33]、控股股東掏空(鄭國堅等,2014;李旎和鄭國堅,2015)[38][21]等方面研究股權質(zhì)押對上市公司的影響,但是股權質(zhì)押是否會對上市公司所發(fā)行的債券產(chǎn)生影響呢?發(fā)行債券與股票是上市公司融資的兩個重要途徑,而債券的合理定價直接影響了上市公司債券的融資成本,因此控股股東質(zhì)押行為是否會對上市公司在債券市場的表現(xiàn)產(chǎn)生影響就顯得尤為重要了。基于此,本文從控股股東股權質(zhì)押的角度來研究大股東行為對上市公司債券信用利差的影響。

本文以滬深上市公司2007―2017年二級市場信用債年度數(shù)據(jù)為初始樣本,研究發(fā)現(xiàn)控股股東股權質(zhì)押的公司債券信用利差更高;在控股股東持股比例高、有關聯(lián)交易以及關聯(lián)擔保的情況下,控股股東股權質(zhì)押對上市公司債券信用利差影響更大。同時,為了緩解可能的替代性假說,本文對掏空動機、盈余管理動機以及為上市公司融資動機進行了檢驗。為緩解內(nèi)生性問題,采用PSM回歸法、工具變量法進行檢驗,上述結(jié)論仍然成立。

本文的貢獻可能在于:首先,從信用風險傳導的視角研究了控股股東股權質(zhì)押行為對上市公司的影響,在一定程度上豐富了股權質(zhì)押的文獻,為研究控股股東股權質(zhì)押與上市公司債券信用利差關系的經(jīng)濟后果提供了一個新的角度;其次,從實踐層面看,針對近期發(fā)生的多起控股股東股權質(zhì)押導致公司債券違約的事件,從邏輯上給予解釋,這不僅給處在資本市場的投資者以風險投資提示,還能為上市公司同時選擇股權質(zhì)押、信用債發(fā)行這兩種融資方式的可行性提供指引,并以期為監(jiān)管層在審核企業(yè)同時涉及股權質(zhì)押融資與信用融資時提供參考,因此具有一定的實踐意義。

二、文獻回顧

(一)股權質(zhì)押相關文獻

近年來,股權質(zhì)押在資本市場上使用頻繁,所引發(fā)的問題日漸引起投資者與監(jiān)管部門的關注。學術界關于股權質(zhì)押的已有文獻大多與股權質(zhì)押的動機與經(jīng)濟后果兩個方面相關。由于制度等因素的不同,國外股權質(zhì)押主要關注管理層的股權質(zhì)押行為,體現(xiàn)了第一類代理問題(管理層與股東間);國內(nèi)研究則主要著眼于控股股東的股權質(zhì)押以及與之相關的第二類代理問題(大股東與中小股東間)。

股權質(zhì)押的動機可以分成利益侵占、融資需求兩類。股權質(zhì)押的利益侵占動機源于它的制度特殊性,即該制度表現(xiàn)為質(zhì)押人對于股權的現(xiàn)金流收益權與投票表決權、經(jīng)營權等控制權的分離,而控制權與質(zhì)權人利益侵占行為、現(xiàn)金流權與質(zhì)權人利益侵占行為有顯著的正、負相關關系。有學者指出,股權質(zhì)押行為可能是大股東掏空上市公司損害中小股東的一種路徑,例如股權質(zhì)押可能是關聯(lián)方資金侵占的表現(xiàn)(鄭國堅等,2014;李旎和鄭國堅,2015)[38][21],也可能是變相套現(xiàn)的一種途徑(黎來芳,2005;廖珂,2018)[20][23]。除了掏空、利益侵占動機,股權質(zhì)押也可能是大股東面臨融資約束的信號(呂長江和肖成民,2006)[24]。他們發(fā)現(xiàn),當大股東面臨嚴重的融資約束時,更有可能進行股權質(zhì)押。還有學者指出,由于股權質(zhì)押的審批程序簡便、融資成本較低(謝德仁等,2016)[33],所以大股東更傾向于使用股權質(zhì)押來補充資金,而這些在面臨嚴重融資約束的民營股東上更顯著。

也有很多文獻討論了股權質(zhì)押的經(jīng)濟后果。一部分學者認為,股權質(zhì)押會導致更嚴重的代理問題進而損害公司價值;另一部分學者則發(fā)現(xiàn),股權質(zhì)押能夠在一定程度上緩解代理問題,可以起到一定的治理作用。Huang and Xue(2016)[11]發(fā)現(xiàn),股權分置改革后,大股東傾向于把自己擁有的股權進行質(zhì)押從而獲得資金,而該質(zhì)押行為觸發(fā)了大股東影響財務報告的動機從而影響公司價值。具體地,股東可能通過盈余管理來影響財務報告進而影響股價(謝德仁和廖珂,2018)[32]。Chen and Hu(2001)[8]對臺灣地區(qū)數(shù)據(jù)進行分析后指出,股權質(zhì)押導致的負面效應占據(jù)主導,表現(xiàn)為年報業(yè)績與市場表現(xiàn)的高波動性,使得公司整體風險上升。相關的股權質(zhì)押文獻還涵蓋了審計風險(翟勝寶等,2017;張俊瑞等,2017)[34][36]、會計政策(譚靜和吳燕,2013)[28]、股利與股份回購政策(Chan et al.,2018;廖珂等,2018)[7][23]、企業(yè)特質(zhì)風險(Anderson and Puleo,2015)[4]等經(jīng)濟后果。此外,也有學者發(fā)現(xiàn),控股股東為了避免股權質(zhì)押所引發(fā)的控制權轉(zhuǎn)移風險往往采取一些有利于公司價值的措施,進而對公司治理有一定的輔助作用,例如股權質(zhì)押降低了股價崩盤風險(謝德仁等,2016)[33]、提高了股東避稅動機釋放更多現(xiàn)金流(王雄元等,2018)[31]、股東外部監(jiān)督行為增強從而減少了公司盈余管理行為(譚燕和吳靜,2013)[28]等;同時也有學者發(fā)現(xiàn),控股股東股權質(zhì)押會增加公司的控制權變更風險,進而導致更高的新發(fā)行公司債券信用利差(歐陽才越等,2018)[26],而且在股價崩盤風險更高時,股權質(zhì)押對上市公司融資成本的影響更大(張雪瑩和王聰聰,2020)[37]。

(二)風險傳染相關文獻

信用傳染是用來描述一個大債權人的信用風險對其他相關債權人的影響。企業(yè)的違約是相互隨機依賴的,企業(yè)間的貿(mào)易往來和資金往來都會影響到信用風險的傳染(Allen and Douglas,2000)[3]。與違約事件相關的信用風險具有明顯的傳染特征(Brune and Liu,2011;Allegret et al.,2017)[6][2]。這種信用風險的傳染一方面可能是由銀行間的信貸網(wǎng)絡產(chǎn)生串聯(lián),另一方面也有可能是通過供應鏈因商業(yè)信用而形成的連鎖反應(Acemoglu et al.,2015)[1]。張春強等(2019)[35]基于中國債券市場的違約事件發(fā)現(xiàn),債券違約具有明顯的風險傳染效應。特別地,在企業(yè)集團內(nèi)部母子公司之間,由于存在以股權為聯(lián)接的紐帶關系,所以母子公司之間的信用風險傳遞可能更加緊密(陳林和周宗放,2010;陳林等,2011)[16][15]。

本文則基于信用風險傳染的視角,研究控股股東股權質(zhì)押是否會對上市公司的信用風險產(chǎn)生影響。

三、理論分析與假說推導

現(xiàn)有文獻更多地從控股股東股權質(zhì)押帶來控制權轉(zhuǎn)移風險(Huang and Xue,2016;翟勝寶等,2017;廖珂等,2018)[11][34][23]、掏空風險(鄭國堅等,2014;李旎和鄭國堅,2015)[38][21]以及盈余管理(會計政策選擇)等角度(譚燕和吳靜,2013)[28]研究控股股東股權質(zhì)押對上市公司的影響,但忽略了股權質(zhì)押合同本身可能觸發(fā)的股東信用風險是否會對上市公司產(chǎn)生影響。事實上,進行了股權質(zhì)押的控股股東可能面臨更高的信用風險。一直以來,質(zhì)押物作為貸款期間一種重要的風險緩釋工具已經(jīng)為大多數(shù)學者所認同(Bester,1994;平新喬和楊慕云,2009)[5][27],質(zhì)押物可以在債務人違約時使債權人有條件最大程度挽回損失、降低借款人的信用風險(Menkhoff et al.,2006)[14]。但與其他質(zhì)押貸款方式有所不同,控股股東股權質(zhì)押是控股股東以其擁有的上市公司股權作為質(zhì)押物向銀行、證券公司等金融機構貸款以緩解融資約束,股票本身作為質(zhì)押物與不動產(chǎn)等一般質(zhì)押物的差別較大,其價值受系統(tǒng)性風險或其他因素影響產(chǎn)生較大的波動性(謝德仁等,2016;廖珂等,2018)[33][23],致使質(zhì)押物價值在質(zhì)押期內(nèi)可能偏離原定的擔保價值,導致貸款回收率的不確定性上升、質(zhì)押物的信用風險緩釋作用下降。因此股票的價值波動導致了股權質(zhì)押后控股股東的信用風險提高。而控股股東的信用風險可能會傳遞給上市公司。Allen and Douglas(2000)[3]指出不同企業(yè)之間的交互關系使得風險傳染成為可能。Jarrow and Yu(2001)[12]通過建立“一級企業(yè)-二級企業(yè)”的違約模型,研究了關聯(lián)企業(yè)信用風險傳染。他們指出,二級企業(yè)的違約風險不僅僅依賴于外部宏觀經(jīng)濟因素,同樣也依賴于一級公司的信用風險。控股股東一般都能控制或影響上市公司的經(jīng)營管理,可以通過財務資金、人事任免、經(jīng)營決策對上市公司與股東間的利益收取、風險分擔做出部署,所以控股股東作為“一級企業(yè)”,其信用風險很有可能傳遞到上市公司。基于以上分析,本文提出主假說:

H1:控制其他因素影響下,控股股東股權質(zhì)押的上市公司有更高的債券信用利差。

控股股東對上市公司的風險傳染效應可能會隨著持股比例的提高而加劇。企業(yè)集團內(nèi)部母子公司之間存在以股權為主要聯(lián)結(jié)紐帶的關系,導致母子公司之間的信用風險傳遞更加緊密(陳林和周宗放,2010)[16]。控股股東持股比例越高,對上市公司影響越大,信用風險更有可能傳遞到上市公司,所以控股股東持股比例越高,其股權質(zhì)押對上市公司債券的信用利差影響越大。基于此,本文提出第二個假說:

H2:控股股東持股比例越高,其股權質(zhì)押的上市公司債券信用利差更高。

企業(yè)之間的交易越頻繁,越有可能風險傳染(Allen and Douglas,2000)[3]。控股股東與上市公司為降低交易成本、分散財務風險、實現(xiàn)規(guī)模效益往往將外部市場內(nèi)部化而進行關聯(lián)交易(Cheung et al.,2006;黃俊等,2013)[9][19]。但是,大量關聯(lián)交易的案例表明,關聯(lián)交易在降低交易成本的同時,還可能由于內(nèi)部交易信息的隱蔽性產(chǎn)生溢價,從而對上市公司產(chǎn)生不利影響,例如信用風險的提高。通過關聯(lián)交易,控股股東由于股權質(zhì)押產(chǎn)生的信用風險將更有可能傳遞給上市公司,從而加劇“感染效應”。基于此,本文提出第三個假說:

H3:在控股股東與上市公司有關聯(lián)交易時,其股權質(zhì)押的上市公司債券信用利差更高。

關聯(lián)擔保在一定程度上可以幫助公司獲得貸款、緩解由于銀企間信息不對稱或其他因素導致暫時的融資約束(李增泉等,2008)[21]。但被擔保企業(yè)一旦發(fā)生違約,擔保企業(yè)便會面臨擔保償還、資產(chǎn)凍結(jié)的后果,最終會增加擔保企業(yè)信用風險(鄭建明等,2007;陳艷利等,2014)[39][17]。由此可見,控股股東股權質(zhì)押時,股東與上市公司間的密切擔保關系也會成為二者間信用風險傳遞的一條重要路徑(納鵬杰等,2017)[25]。基于此,本文提出第四個假說:

H4:在控股股東與上市公司之間有關聯(lián)擔保時,其股權質(zhì)押的上市公司債券信用利差更高。

四、研究設計

(一)模型設計及變量定義

本文參照Jiang(2008)[13]、王雄元(2017)[30]等研究構建模型(1)以檢驗控股股東股權質(zhì)押與債券信用利差之間的關系:

本文用債券年末到期收益率減年末相同剩余期限國債收益率來衡量債券信用利差(CS)。如果上市公司該年度存在股權質(zhì)押,則Pledge取值為1,否則為0。債券特征變量(Bondcontrols)包括:債券發(fā)行規(guī)模(以億元為單位)的自然對數(shù)(BondSize);債券剩余期限的自然對數(shù)(BondTerm);債券評級(Credit),C為1,CC為2,CCC為3,BB-為4,B為5,依次類推,AAA為19。上市公司特征變量(Firmcontrols)包括:總資產(chǎn)的自然對數(shù)(Size);總資產(chǎn)收益率(ROA);銷售收入增長率(Growth);資產(chǎn)負債率(Lev);是否國有上市公司(SOE);是否經(jīng)四大審計師事務所審計(Big4)以及第一大股東持股比例(First)。另外為避免行業(yè)和年度異質(zhì)性的可能影響,本文還控制了行業(yè)和年度固定效應。

(二)樣本選取及數(shù)據(jù)來源

本文以滬深上市公司2007―2017年二級市場信用債年度數(shù)據(jù)為初始樣本,并做了如下處理:(1)因無法計算信用利差,剔除浮動利率債券;(2)剔除金融行業(yè)公司;(3)剔除被特別處理(ST)公司;(4)剔除控制變量缺失的樣本。最終得到2095個公司債券樣本。債券年度數(shù)據(jù)以及財務數(shù)據(jù)來源于CSMAR和Wind數(shù)據(jù)庫,為避免異常值的影響,本文對連續(xù)變量進行了上下1%的縮尾(winsorize)處理。

表1 描述性統(tǒng)計

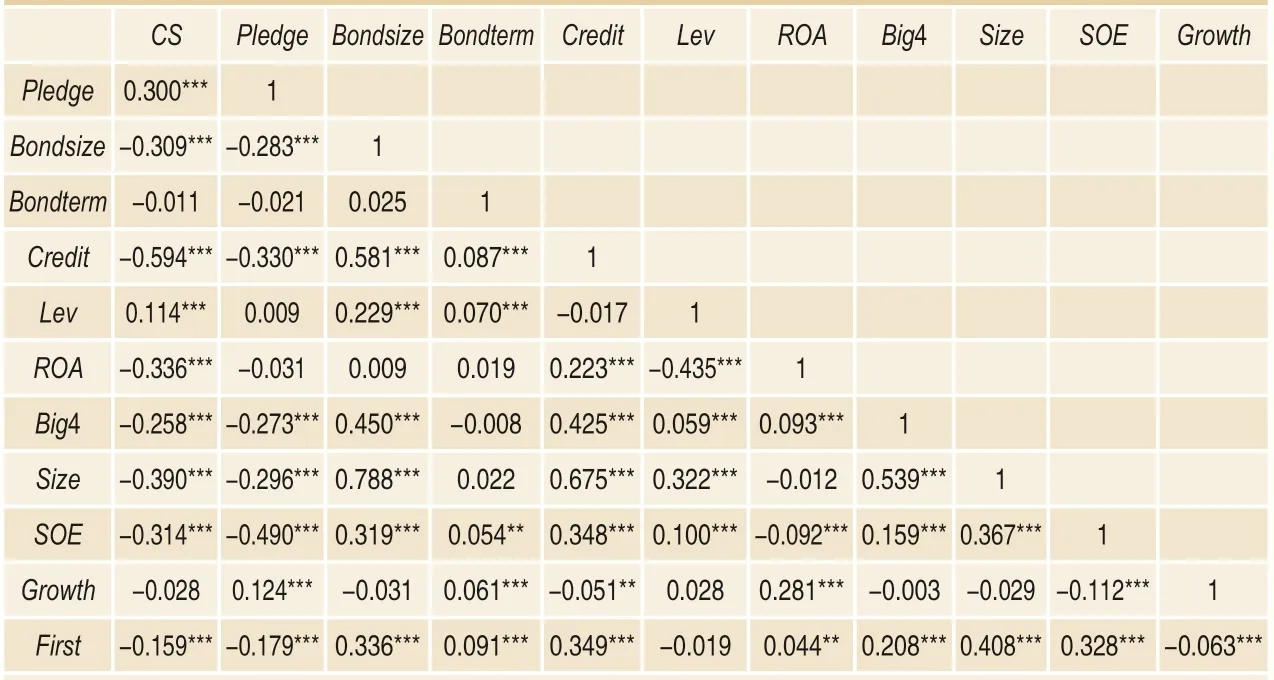

表2 變量相關系數(shù)

(三)描述性統(tǒng)計和相關性分析

變量的描述性統(tǒng)計結(jié)果如表1所示。信用利差(CS)均值為2.290,中位數(shù)為2.086,最小值為0.135,最大值為7.193,標準差是1.337。控股股東股權質(zhì)押的虛擬變量(Pledge)均值為0.316,表明樣本里有31.6%的上市公司的控股股東存在股權質(zhì)押行為。

表2報告了變量之間的相關性系數(shù),結(jié)果顯示,控股股東股權質(zhì)押與信用利差顯著正相關,表明如果控股股東存在股權質(zhì)押行為,那么上市公司流通在外債券的信用利差更高。債券發(fā)行規(guī)模越大,信用利差越低;債券評級越高,信用利差越低;公司的資產(chǎn)負債率越高,債券的信用利差越高;公司的盈利能力越強,債券的信用利差越低;經(jīng)由“四大”審計的公司的債券信用利差更低;公司規(guī)模越大,債券的信用利差越低;國有上市公司的債券信用利差更低;公司的第一大股東持股比例越高,債券的信用利差越低。

五、實證結(jié)果與分析

(一)單變量檢驗

表3報告了信用利差的單變量檢驗結(jié)果。質(zhì)押組信用利差的均值(中位數(shù))為2.881(2.734),未質(zhì)押組信用利差的均值(中位數(shù))為2.018(1.803),兩者的差異在1%水平下顯著。這表明控股股東存在股權質(zhì)押時,上市公司債券的信用利差更高。

表3 單變量檢驗

(二)多元回歸

1.主假說回歸

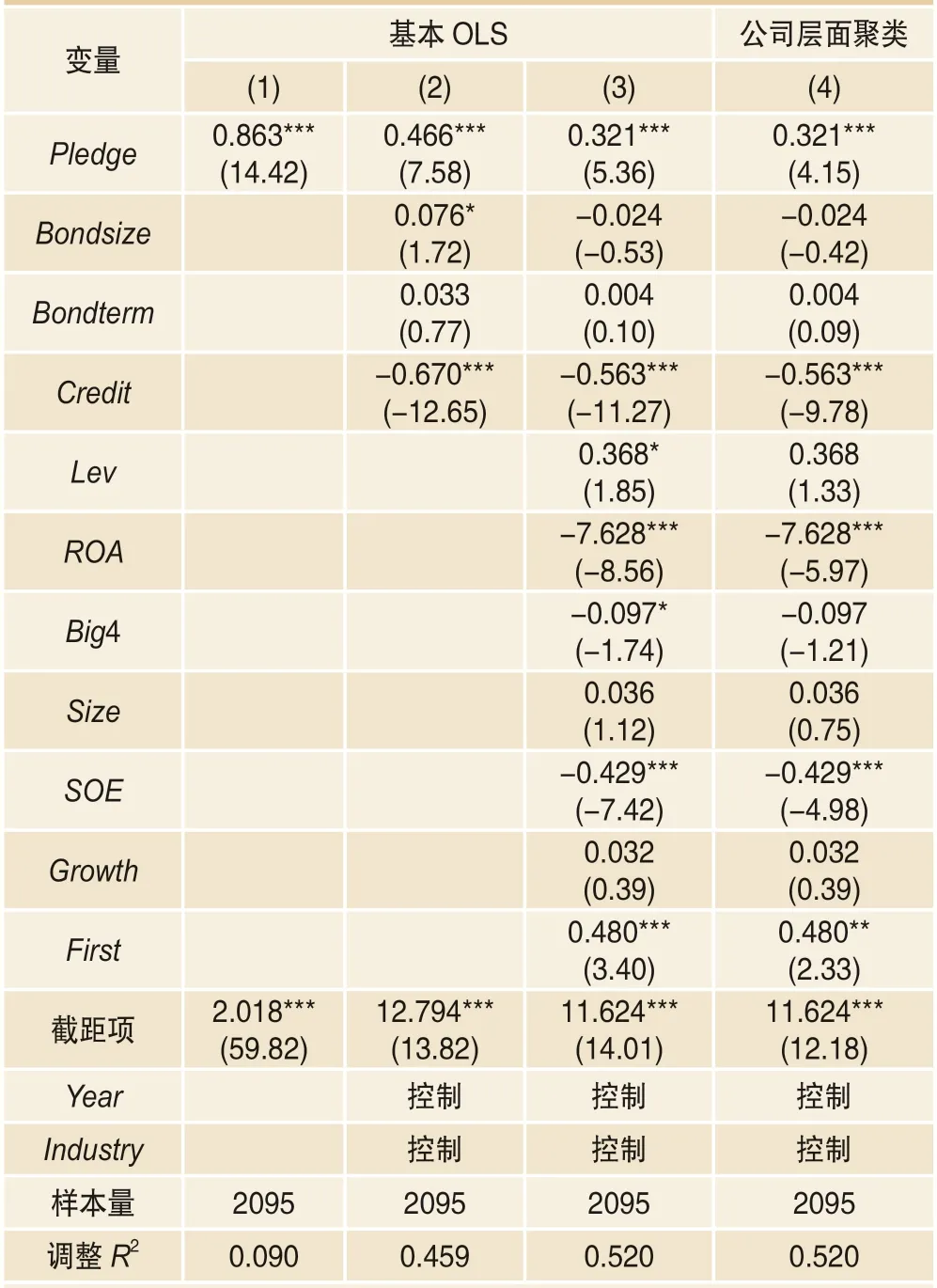

表4報告了模型(1)回歸結(jié)果。其中,被解釋變量是公司債券的信用利差(CS),主要解釋變量是是否存在控股股東股權質(zhì)押的虛擬變量(Pledge)。列(1)~(3)加入控制變量并同時對行業(yè)和年度進行控制,Pledge的系數(shù)始終顯著為正。列(4)采用公司層面聚類調(diào)整,雖然顯著性有所降低,但結(jié)論仍然不變。公司債券的信用利差對是否存在控股股東股權質(zhì)押的回歸系數(shù)為0.321,在1%水平下顯著,說明控股股東質(zhì)押上市公司股票情況的發(fā)生將導致債券二級市場中信用利差增大,增幅為0.321%(32.1個基點)。上述結(jié)果支持了本文的研究假說。

此外,債券特征變量的回歸結(jié)果顯示,債券信用評級越高,信用利差越低;公司特征變量的回歸結(jié)果顯示,公司盈利能力越強、第一大股東持股比例越低,債券信用利差越低;相比于非國有上市公司,國有上市公司的債券信用利差更低。

表4 多元回歸檢驗

2.渠道檢驗

前文假說部分提到控股股東將上市公司股權質(zhì)押后,會將自身的信用違約風險傳遞到上市公司,進而上市公司債券信用利差上升。實證結(jié)果部分表明了相比于沒有股權質(zhì)押的上市公司,有股權質(zhì)押的上市公司債券信用利差更高。那么,控股股東股權質(zhì)押是否是通過風險傳遞這一條路徑來影響上市公司債券信用利差是進一步需要回答的問題。為此,本部分從控股股東持股比例、關聯(lián)交易與關聯(lián)擔保三個角度進一步分析是否存在風險傳遞的作用機制。

(1)控股股東持股比例

本文按照控股股東持股比例是否高于行業(yè)年度中位數(shù)來區(qū)分高持股比例組和低持股比例組。表5列(1)~(2)分組回歸結(jié)果顯示,在高持股比例組,信用利差(CS)對是否股權質(zhì)押(Pledge)的回歸系數(shù)為0.526(t值4.90),在低持股比例組,信用利差(CS)對是否股權質(zhì)押(Pledge)的回歸系數(shù)為0.210(t值2.22),兩組系數(shù)差異Suest檢驗在5%水平下顯著(Chi2值為5.15,p值為0.0232)。回歸結(jié)果表明,股權質(zhì)押對上市公司債券信用利差的影響在高持股比例組更大,證實了預期。

表5 渠道檢驗

(2)關聯(lián)交易

本文對上市公司與控股股東間關聯(lián)交易是否對股權質(zhì)押后信用風險對上市公司信用利差的作用產(chǎn)生影響做了分組檢驗,表5列(3)~(4)報告了回歸結(jié)果。由結(jié)果不難看出,存在關聯(lián)交易的樣本中,控股股東股權質(zhì)押帶來的信用風險對上市公司債券信用利差的影響更顯著,而在無關聯(lián)交易的樣本中則沒有結(jié)果。這說明關聯(lián)交易是上市公司股權質(zhì)押后信用風險傳遞的重要機制。

(3)關聯(lián)擔保

本文按照上市公司與控股股東之間是否有關聯(lián)擔保對樣本進行分組。表5列(5)~(6)的分組回歸結(jié)果顯示,股權質(zhì)押對信用利差的影響僅在存在關聯(lián)擔保的樣本中顯著,這說明上市公司與控股股東之間的關聯(lián)擔保是股權質(zhì)押后信用風險傳遞的一條重要路徑。

(三)穩(wěn)健性檢驗

為了使本文的實證結(jié)果更加穩(wěn)健,本文進行了如下的穩(wěn)健性檢驗。

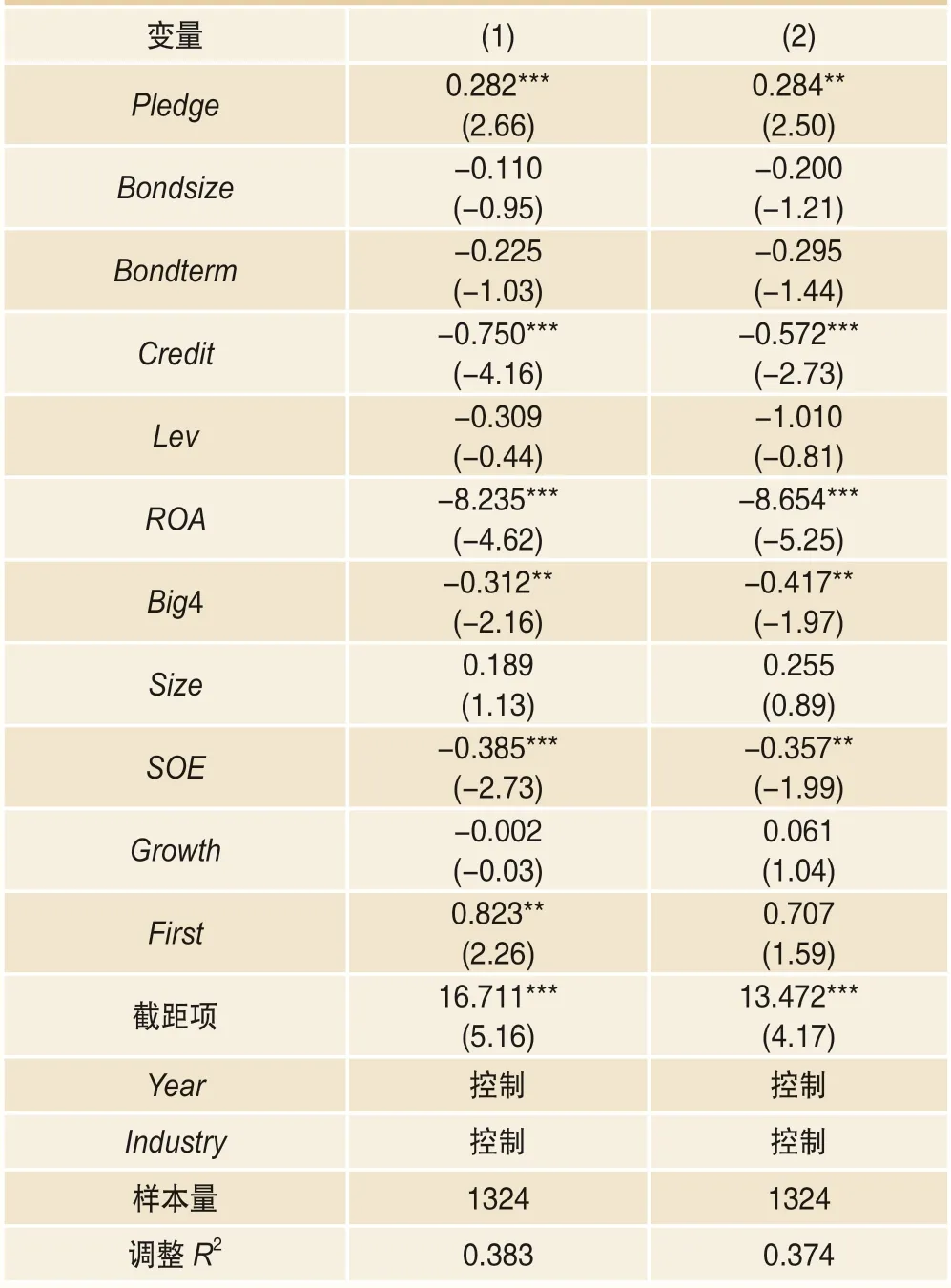

表6 PSM 回歸結(jié)果

1.內(nèi)生性問題

為了解決股票被質(zhì)押的上市公司和未被質(zhì)押的上市公司之間可能存在的系統(tǒng)性差別,本文采用了PSM配對的方法緩解這一問題。按原模型控制變量(謝德仁等,2016)[33]進行了是否有控股股東股權質(zhì)押的一一配對,共獲得662個控制樣本。PSM配對后的回歸結(jié)果如表6所示,列(1)是按照公司特征變量進行匹配后的回歸結(jié)果,列(2)是按照債券特征變量和公司特征變量進行匹配后的回歸結(jié)果,可以看到,公司控股股東股權質(zhì)押變量(Pledge)與二級市場上債券信用利差變量(CS)仍顯著正相關,配對處理后,本文的主要回歸結(jié)果不變。

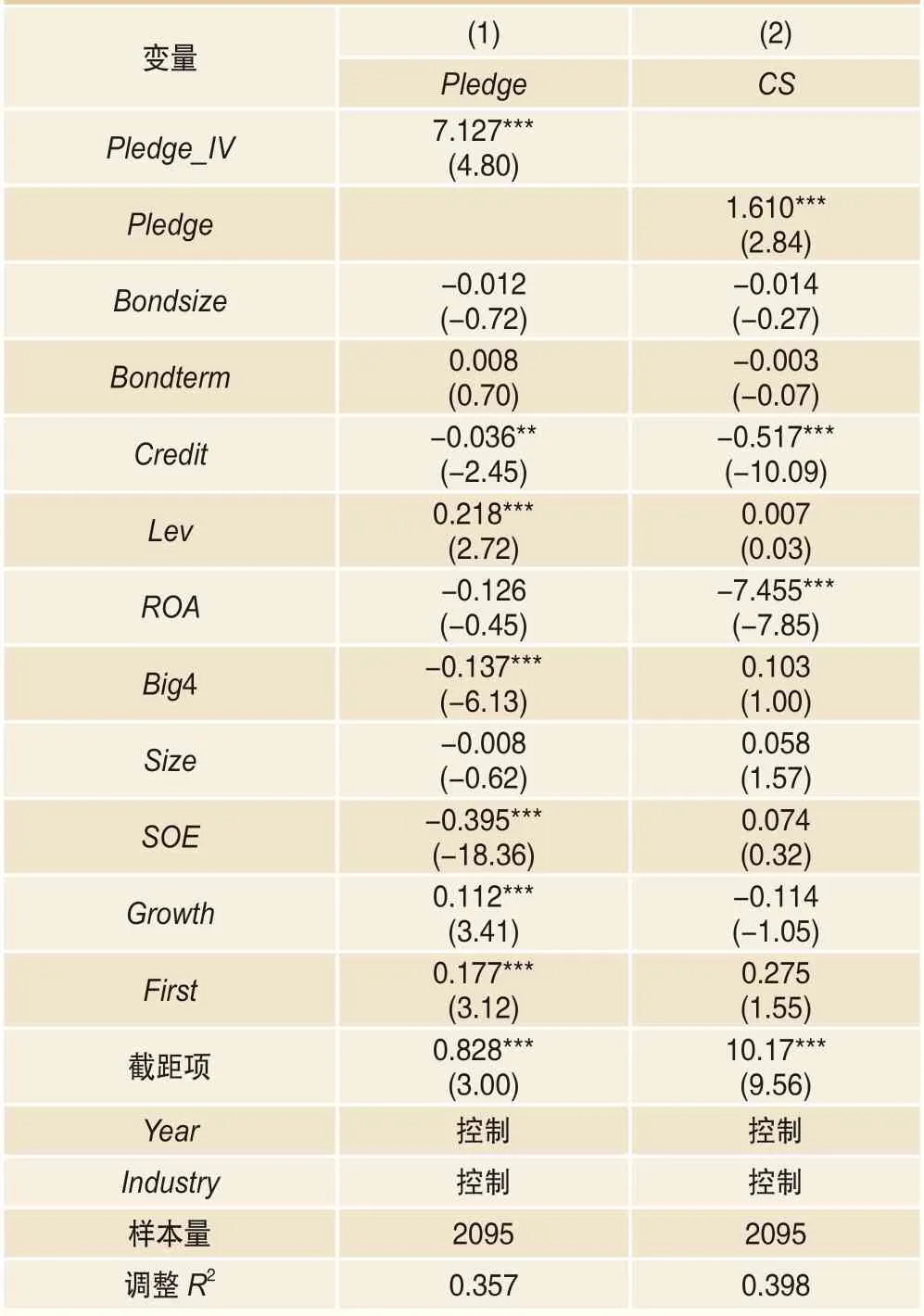

為了緩解可能存在反向因果關系而導致的內(nèi)生性問題,本文采用工具變量法對結(jié)果加以檢驗。參考已有文獻(謝德仁等,2016;張雪瑩和王聰聰,2020)[33][37]的做法,本文采用公司總部所屬省份的年度平均質(zhì)押率(Pledge_IV)作為是否質(zhì)押的工具變量。表7報告了工具變量的回歸結(jié)果。列(1)顯示了第一階段回歸中省份年度平均質(zhì)押率與上市公司是否存在股權質(zhì)押顯著正相關,列(2)顯示了第二階段回歸中信用利差與控股股東是否質(zhì)押呈仍然呈顯著的正相關關系。這說明在控制內(nèi)生性后,結(jié)論依然成立。

表7 工具變量法回歸結(jié)果

2.緩解替代性假說

已有文獻指出,控股股東股權質(zhì)押會影響上市公司信用利差,也有可能由于控股股東的掏空動機、盈余管理動機以及給上市公司融資的動機。為了緩解這些替代性假說,本文也做了進一步檢驗。

(1)緩解掏空假說

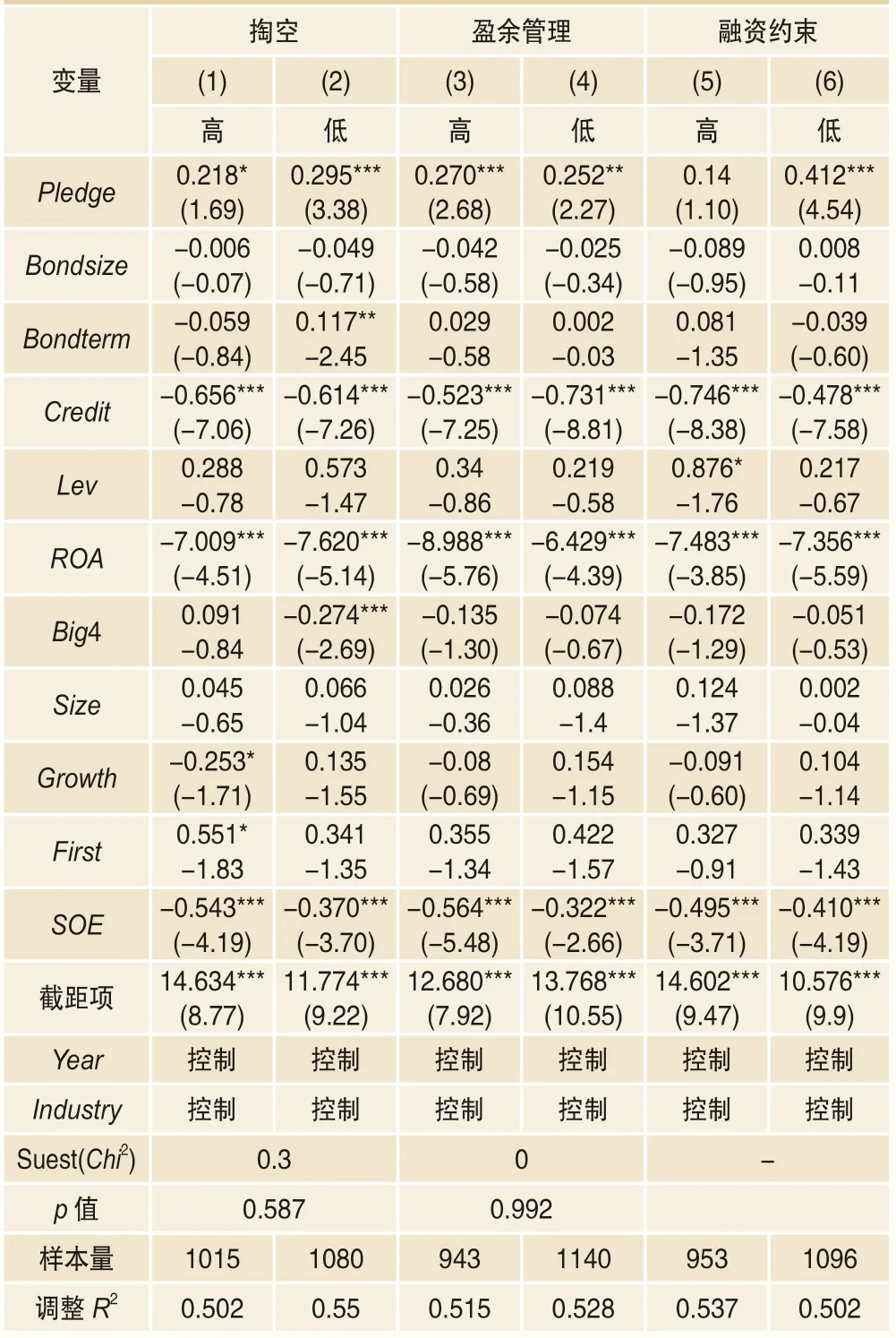

控股股東可能是以侵占上市公司利益變相收回投資(郝項超和梁琪,2009;鄭國堅等,2014)[18][38]、轉(zhuǎn)移利潤(李旎和鄭國堅,2015)[21]等掏空目的而進行股權質(zhì)押,從而使得債券信用利差上升。為緩解掏空動機導致的信用利差上升,本文借鑒王雄元等(2018)[31]的做法,采用異常應收款衡量控股股東的掏空行為,并按照當期異常應收賬款的行業(yè)年度均值分為高于均值的掏空組與低于均值的掏空組。表8列(1)~(2)回歸結(jié)果顯示,股權質(zhì)押對信用利差的影響在高、低掏空組均顯著,且在低掏空組影響程度更高,但是二者的系數(shù)差異不顯著,這說明不論是在低掏空組還是在高掏空組,股權質(zhì)押對信用利差的影響均不受影響。

表8 緩解替代性假說的影響

(2)緩解盈余管理假說

會計質(zhì)量可能會影響上市公司的信用風險(Francis et al.,2005)[10]。控股股東盈余管理行為增加了會計信息的不對稱性進而使得債券信用利差上升。進行了股權質(zhì)押的控股股東為防止其質(zhì)押股票的價值下跌從而不得不補充保證金或者質(zhì)押物的后果,往往采取盈余管理的方式粉飾財務報表(謝德仁等,2016)[33],以提高股票市場表現(xiàn)。但是,股東對會計信息的操作造成了投資者與上市公司間信息不對稱程度的加劇,投資者很難對發(fā)債公司的經(jīng)營狀況與可用于償還的資金流量作出判斷,因此要求更高的信用利差來彌補可能的風險。為緩解控股股東盈余管理產(chǎn)生的信息不對稱性對債券信用利差產(chǎn)生的影響,本文采用截面修正的Jones模型計算上市公司的盈余管理水平并按照行業(yè)與年度盈余管理中位數(shù)分組,回歸結(jié)果如表8列(3)~(4)所示。結(jié)果表明,盈余管理程度的高低并不影響本文主假說結(jié)果,即股權質(zhì)押的控股股東并非全部通過盈余管理的方式使得債券信用利差上升。

(3)緩解融資約束假說

上市公司面臨融資約束意味著可用現(xiàn)金流規(guī)模較低、資金流動性較差,未來用于償還債券本息的資金不夠充裕,因此其信用風險較高;投資者為彌補將來可能出現(xiàn)的風險而期望更高的債券風險溢價,從而致使債券的信用利差較高。為緩解融資約束對本文主要結(jié)論的干擾,本文借鑒王亮亮(2016)[29]的做法,計算當期的KZ指數(shù)作為公司面臨融資約束的程度,并按照行業(yè)、年度中位數(shù)分為高融資約束組和低融資約束組,回歸結(jié)果如表8列(5)~(6)所示,股權質(zhì)押對上市公司信用利差的正向影響僅在低融資約束組顯著。這說明融資約束并不能對本文結(jié)論產(chǎn)生影響,從而緩解了融資約束對本文假說結(jié)論的影響。

3.其他穩(wěn)健性檢驗

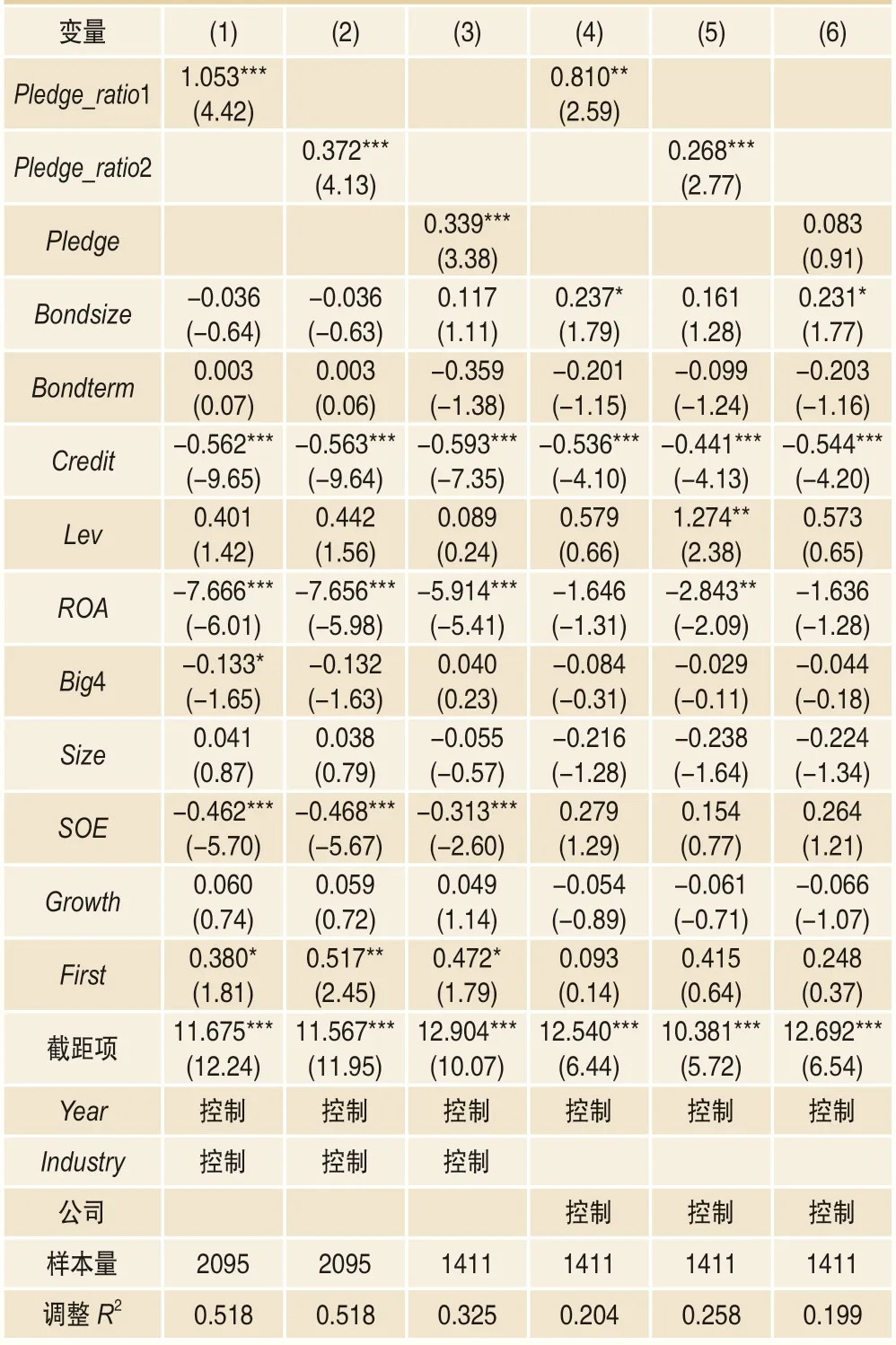

第一,借鑒謝德仁等(2016)[33]的研究,本文用控股股東股權質(zhì)押股數(shù)與上市公司總股數(shù)之比(Pledge_ratio1)、控股股東質(zhì)押股數(shù)與控股股東持股數(shù)之比(Pledge_ratio2)作為解釋變量進行穩(wěn)健性檢驗,回歸結(jié)果如表9的列(1)~(2)所示,信用利差(CS)與Pledge_ratio1/2的回歸系數(shù)在1%水平下顯著。

第二,借鑒Jiang(2008)[13]的研究,為避免公司同一年度內(nèi)多次發(fā)行債券影響結(jié)果,對這類樣本僅選取融資金額最大的樣本,回歸結(jié)果如表9的列(3)所示。信用利差(CS)與Pledge的回歸系數(shù)仍然在1%水平下顯著。

第三,控制公司固定效應。為了使結(jié)果更穩(wěn)健,本文還控制了公司固定效應,回歸結(jié)果如表9列(4)~(6)所示。可以看到,控制公司固定效應后,信用利差(CS)與Pledge_ratio1、Pledge_ratio2的回歸系數(shù)仍顯著正相關,但信用利差(CS)與Pledge的回歸系數(shù)并不顯著。

六、結(jié)論與啟示

隨著最近幾年債券違約事件發(fā)生越來越頻繁,監(jiān)管部門和資本市場都非常關注上市公司信用風險。債券違約具有傳染效應,控股股東的融資行為是否會對上市公司的信用風險產(chǎn)生影響,本文從風險傳遞的視角對這一問題進行了實證分析。主要結(jié)論如下:(1)控股股東的股權質(zhì)押行為會提升上市公司債券的信用利差;(2)在控股股東持股比例高、有關聯(lián)交易以及關聯(lián)擔保的情況下,控股股東股權質(zhì)押對上市公司債券信用利差影響更大。這能在一定程度上表明控股股東的信用風險會傳導到上市公司。本文在文獻上具有一定的增量貢獻:現(xiàn)有文獻更多地從控股股東股權質(zhì)押帶來控制權轉(zhuǎn)移風險、掏空以及盈余管理等角度研究控股股東股權質(zhì)押對上市公司的影響,本文則指出股權質(zhì)押合同本身可能觸發(fā)的股東信用風險也會影響到上市公司的信用風險。

表9 其他穩(wěn)健性檢驗

本文結(jié)論具有較強的政策含義:首先,對上市公司來說,當控股股東存在股權質(zhì)押行為時,應更多地注重自身信用風險管理,以便緩解控股股東的風險傳染效應;其次,對外部投資者來說,除了關注上市公司本身的信用風險外,也不能忽略了股東融資因素可能產(chǎn)生的影響;最后,對于監(jiān)管部門來說,應格外關注控股股東股權質(zhì)押融資的用途,不僅因為資金使用途徑?jīng)Q定了其違約風險的大小,而且因為一旦控股股東質(zhì)押有違約風險,很可能會傳遞到上市公司,加劇上市公司的風險敞口。