信息不對稱對股指期現貨市場流動性不穩定的預警研究

李延軍 賀佳寧

摘 ? 要:本文構建TVAR模型并將知情交易概率作為門限變量,研究得出知情交易概率存在雙門限值,據此將信息不對稱劃分為三個區制,發現在低區制流動性溢出效應不顯著,在中間區制流動性溢出效應開始變得顯著,在高區制流動性溢出效應明顯增強。此外,在不同信息不對稱區制下,隨著區制轉換,知情交易概率對現貨市場流動性的影響由正向變為負向,對期貨市場流動性的影響由負向變為正向。區制分析表明,知情交易概率門限值可以作為市場流動性匱乏、流動性關聯異化和市場不穩定的預警指標,通過建立知情交易概率分級預警制度,監管者可以盡早監測到市場的異常變化,盡早防范和化解風險。

關鍵詞:流動性溢出;知情交易概率;TVAR模型;預警

中圖分類號:F830.91 ?文獻標識碼:A ?文章編號:1674-2265(2020)10-0065-10

DOI:10.19647/j.cnki.37-1462/f.2020.10.011

一、引言

股指期貨于20世紀80年代誕生于美國,隨后全球主要發達國家和地區紛紛推出股指期貨。歷經長期籌備,我國股指期貨于2010年4月16日在中金所正式推出。股指期貨自誕生以來就伴隨著質疑。1987年股災之后,美國發布《布雷迪報告》將股災原因歸咎于組合保險和指數套利,然而事后學者分析指出這個結論并不準確,因為組合保險和指數套利的交易額占比相對較小,報告對期貨維持市場穩定的機制認識不清。在中國2015年股災中,從 6月15日開始,不到一個月的時間內,滬深300指數從5221點狂瀉到3663點,后續一路下跌到3025點,有些投資者將此次股災歸結于股指期貨市場的惡意做空,隨后中金所出臺了限制股指期貨交易的嚴格措施,兩市場一度處于深度貼水的狀態,股指期貨價量齊跌,流動性匱乏,市場功能的發揮受到了影響。事實上,2015年股災并不能完全歸因于股指期貨,投資者羊群行為導致的股市泡沫和流動性踩踏是股市下跌的重要原因。中美股災中均出現了股指期現貨市場的風險傳染。本質上,股票現貨和股指期貨一方為基礎金融產品,另一方為衍生金融產品,兩個市場的風險緊密關聯,且它們之間的內在聯系是股指期貨發揮市場功能的基礎,因此股指期現貨跨市場交易是需要重點監管的領域。

2020年7月11日國務院金融穩定發展委員會(簡稱金融委)第三十六次會議對資本市場長期穩定健康發展提出了更高的要求,除了金融委,中國證監會對股指期現貨市場實行集中統一的監督管理,滬深證券交易所和中金所分別對股票現貨和股指期貨的交易數據和信息進行監測。鑒于交易數據跨市場,股指期現貨跨市場監管制度的建立十分有必要,而且跨市場流動性和流動性風險監督管理制度對發揮市場功能和穩定金融市場具有重要意義。隨著金融市場的發展,有效的跨市場流動性監管不僅需要對流動性異常狀況進行管理和處罰,還需要在風險事件發生之前預警。本文從市場微觀結構角度出發,以知情交易概率作為市場信息不對稱的代理指標,研究不同信息不對稱區制下,滬深300股指期現貨流動性溢出的動態性以及知情交易概率對滬深300股指期現貨流動性的非線性影響。本文提出以知情交易概率作為預警指標,以知情交易概率門限值作為預警閾值,一方面可以直接對投資者的行為進行監測,另一方面也能對由信息不對稱引發的其他市場質量指標的變化進行預警。

二、文獻回顧與理論假設

(一)文獻回顧

流動性是證券市場上迅速、低成本地執行大量交易而不會造成價格大幅波動的能力。學者總結了寬度、深度、彈性和及時性四個維度的流動性測度方法,各個維度下測度流動性的指標比較豐富。比較而言,應用較為廣泛的是Amihud(2002)[1]提出的非流動性指標,與其他流動性指標相比,其從“價格”和“交易量”兩個尺度測度股市流動性(Goyenko等,2009;Fong等,2017)[2,3]。股指期貨與現貨在交易制度和交易方式上有一定差異,姚登寶(2019)[4]借鑒趙偉雄等(2010)[5]的期銅市場流動性指標,在Amihud(2002)[1]非流動性指標基礎上使用價格、成交量和持倉量構建股指期貨非流動性指標。隨著高頻交易的發展,對流動性的測度從年度、月度發展到更高頻的日度和日內測度,使用日內高頻數據測度能夠提供更多市場信息,如Qiao等(2019)[6]采用5分鐘高頻交易數據估計滬深300股指期現貨的流動性。

股指期現貨之間的聯動關系是目前國內外學術和實踐中討論的熱點問題,與其相關的研究主要集中于以下三個方面:第一,研究股指期貨推出對股票現貨市場的影響。羅洎和王瑩(2011)[7]以及酈金梁等(2012)[8]研究表明股指期貨推出后降低了現貨波動率,提高了現貨市場流動性;周亮(2019)[9]則認為股指期貨推出降低的是現貨市場的長期波動。第二,研究股指期現貨的價格發現和引導關系。當市場達到強式有效時,信息能同時到達期貨市場和現貨市場,由于股票市場尚未達到強式有效,因此學者一般認為期貨市場在價格發現中發揮重要作用,并且對不同期限和政策下期貨對現貨價格的引導作用進行了更加細微的分析(宋科艷,2016;許榮和劉成立,2019)[10,11]。第三,研究股指期現貨市場的波動溢出效應,波動溢出是兩市場跨市場影響的重要表現,趙慧敏等(2018)[12]和朱莉(2019)[13]研究了不同市場態勢和期限下的波動溢出效應。

現有文獻對股指期現貨聯動關系的研究大多集中于上述三方面,是對兩市場功能的研究,而股指期現貨市場流動性作為兩市場發揮功能的基礎性因素,研究兩市場流動性之間關系也具有重要意義。姚登寶等(2019)[4]使用月度數據和頻譜分析法研究滬深300股指期現貨流動性的周期性和交互敏感性。本文研究的著眼點在于信息不對稱對兩市場流動性和流動性溢出的影響,使用日內高頻數據構建日度指標,并通過TVAR模型的模型特征和門限值在更短時間內對單一市場流動性和兩市場流動性溢出的異常狀況進行預測或者預警。其中門限的含義是當門限變量處于由門限閾值確定的不同區制時,適用不同的方程,通過區制分析,可以研究非線性和動態的影響(張玉鵬和王茜,2016;劉玲等,2020;劉金全和艾昕,2020;陳忠陽和許悅,2016)[14-17]。關于TVAR模型在證券市場微觀結構研究方面的應用,Kulshrestha(2019)[18]以市場波動作為門限值,研究市場不確定性對股票市場規模指數波動率與流動性關系的影響;Wang等(2020)[19]分別以時間和市場波動作為門限變量,研究上證指數量價關系的結構性變化和非對稱效應。

(二)理論假設

根據市場微觀結構和行為金融理論,信息會影響投資者的交易決策,而投資者的交易行為最終會以流動性的形式表現出來,因此研究市場信息不對稱對市場流動性的影響能更好地認識金融市場的運行。在市場微觀結構理論中,投資者行為分為知情交易者行為和非知情交易者行為,知情交易行為的發生應至少包含兩類條件:其一是市場并非完全有效,否則資產的價格已經完全包含了信息,掌握信息的投資者也無法獲得超額收益;其二是投資者對信息的解讀是異質的,即影響證券市場的信息是錯綜復雜的,或許信息還存在一定不確定性,投資者即使基于相同的信息,做出的行為也不同。

知情交易概率(PIN)的計算由Easley等(1996)[20]在序貫交易模型的基礎上提出,但是PIN模型存在對假設參數進行估計時使用極大似然法估計的滯后性缺陷。Easley等(2012)[21]在PIN模型的基礎上,提出基于等交易量(Volume Bucket)測算的知情交易概率(VPIN),這種非參數估計方法能夠直接計算知情交易概率值,受到業內廣泛認可。知情交易概率模型中的信息被定義為與資產未來價值有關的信息,信息對證券市場的影響最終通過投資者基于掌握的信息和對信息的判斷進行決策來完成,因此知情交易概率對信息不對稱的測算并非直接分析市場上信息的數量,而是通過對投資者的交易行為進行測算。

知情交易概率的值不同,表示市場信息風險和信息不對稱程度不同,當知情交易概率值較大時,代表知情交易占比大,信息不對稱程度較高。由于中國投資者理性預期更加缺乏,羊群效應更加顯著,所以知情交易概率值高時投資者的行為與知情交易概率值低時投資者的行為可能存在差異,而投資者行為會直接影響流動性,從而導致知情交易概率對市場流動性的影響存在門限效應。市場知情交易概率是通過期貨市場高頻交易數據計算得出的,其對現貨市場流動性的影響基于期現貨市場間的高度關聯性,如投資者捕獲現貨市場信息后用于期貨交易。高揚(2014)[22]構建VAR模型對滬深300股指期現貨市場微觀結構指標之間的關系進行檢驗,其中包括兩市場流動性之間的關系,線性和非線性Granger因果關系檢驗表明兩市場流動性均存在雙向Granger因果關系,即存在雙向溢出。而由于不同的信息不對稱程度下,市場流動性狀況不同,因此我們推測流動性溢出效應也不同。據此本文提出以下假設:

假設一:知情交易概率對市場流動性的影響存在門限效應。

假設二:滬深300股指期現貨存在雙向流動性溢出,隨著信息不對稱程度加深,流動性溢出效應增強。

接下來,需要進一步回答,市場知情交易概率對未來市場流動性的影響方向。在知情交易理論模型中,知情交易者根據其掌握的好消息和壞消息與非知情交易者進行交易,知情交易者與非知情交易者之間存在的信息不對稱導致非知情交易者成為流動性的提供者,知情交易者根據擁有的信息獲利,非知情交易者則因此承擔損失。由于逆向選擇,非知情交易者會暫時退出市場,知情交易者的存在導致市場流動性供需不平衡,進而引發流動性崩潰,此時知情交易者與非知情交易者都很難獲利,因此知情交易概率對市場流動性存在負向影響,周強龍等(2015)[23]在高頻環境下研究得出同樣的結論。基于以上理論和實證研究,本文做出以下假設:

假設三:知情交易概率對股指期現貨市場流動性有預測作用,對股指期現貨市場流動性均有負向影響,而且隨著信息不對稱程度的加深,信息不對稱對流動性的負向影響增強。

根據上述三個假設,市場知情交易概率對兩市場流動性存在負向影響,市場知情概率升高將會惡化市場的流動性水平,并且在高信息不對稱區制下,兩市場流動性溢出效應增強,因此以知情交易概率門限值劃分的高信息不對稱區制內可能存在流動性匱乏、高市場不確定性和高流動性溢出,可以進一步考慮知情交易概率門限值的預警作用。Easley等(2012)[21]研究表明E-mini S&P500股指期貨市場構建的VPIN能夠對美股閃電崩盤發揮很好的預警功能;國內學者劉文文和張合金(2013)[24]、周強龍等(2015)[23]和陳國進等(2019)[25]研究表明VPIN對股指期現貨市場的影響和極端走勢的預警作用顯著,因此本文提出以下假設:

假設四:知情交易概率的門限值能對市場流動性匱乏和市場不穩定的狀況進行預警。

在文獻回顧中,本文對流動性測度方法、股指期現貨聯動關系和門限模型的應用進行了綜述,發現學者多研究兩市場波動之間的關系,兩市場流動性之間的關系尚沒有定論。本文借鑒學者對市場流動性的測度方法和TVAR模型以門限變量劃分區制的方法,并對信息不對稱與流動性、流動性溢出之間的關系做了理論假設和實證分析。相比已有研究,潛在貢獻如下:第一,使用信息不對稱的代理指標知情交易概率作為門限變量,將信息不對稱程度分為不同的區制,以避免傳統區間效應檢驗中主觀設定門限值的弊端,通過統計方法來估計門限值,是已有文獻使用波動率或宏觀經濟變量作為門限變量的補充。第二,通過對模型的門限值和區制進行分析,表明在信息不對稱程度更高的區制下,滬深300股指期現貨存在流動性溢出,結合高區制所覆蓋的時間范圍,得出使用知情交易概率門限值作為市場不穩定的預警閾值的結論。

三、模型、變量與數據

(一)TVAR模型

多區制VAR模型主要包括馬爾科夫轉換向量自回歸模型(MSVAR)、平滑轉移向量自回歸模型(STVAR)以及門限向量自回歸模型(TVAR),多區制VAR模型在研究時間序列的非對稱性和動態特征上具有很大優勢。其中,TVAR模型的門限變量既可以是外生變量,也可以是內生變量,門限值可以設置為一個或多個,每一個區制都可以通過門限變量的門限值來確定邊界,能夠明確區制轉換過程。因此,本文使用TVAR模型進行研究,不僅關注不同區制下模型系數矩陣的變化和系數顯著性變化,還關注門限變量的門限值本身。

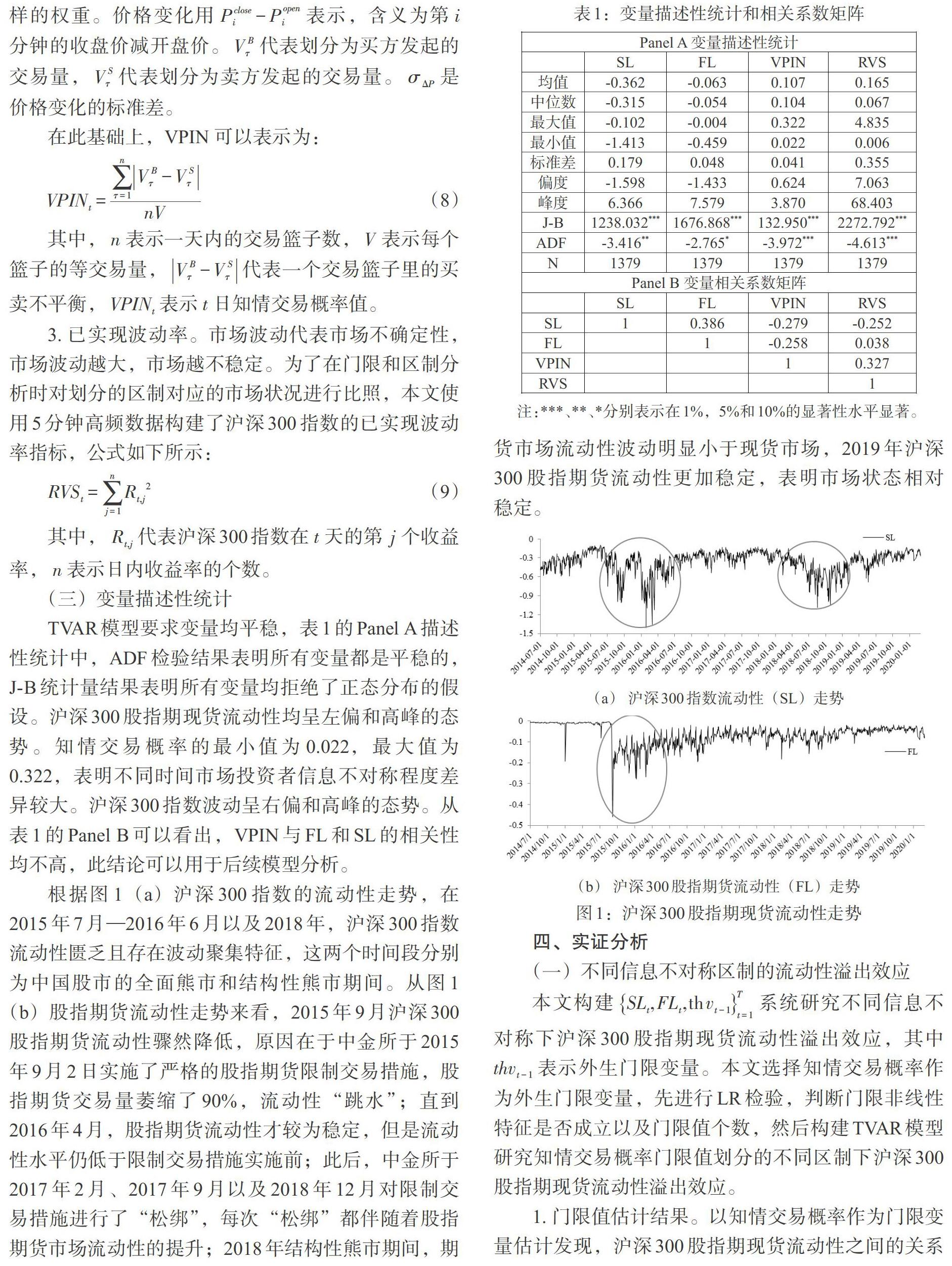

(三)變量描述性統計

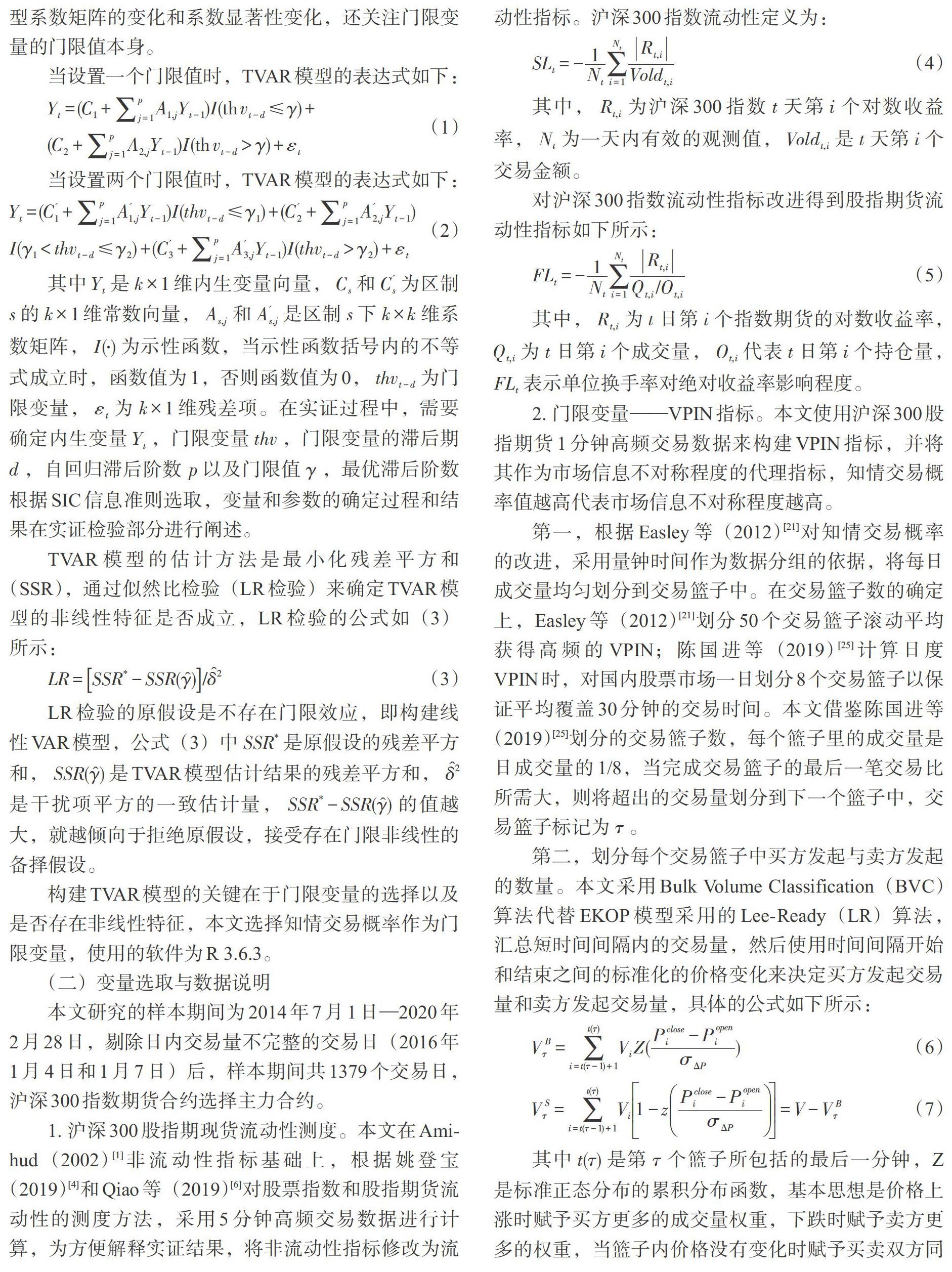

TVAR模型要求變量均平穩,表1的Panel A描述性統計中,ADF檢驗結果表明所有變量都是平穩的,J-B統計量結果表明所有變量均拒絕了正態分布的假設。滬深300股指期現貨流動性均呈左偏和高峰的態勢。知情交易概率的最小值為0.022,最大值為0.322,表明不同時間市場投資者信息不對稱程度差異較大。滬深300指數波動呈右偏和高峰的態勢。從表1的Panel B可以看出,VPIN與FL和SL的相關性均不高,此結論可以用于后續模型分析。

根據圖1(a)滬深300指數的流動性走勢,在2015年7月—2016年6月以及2018年,滬深300指數流動性匱乏且存在波動聚集特征,這兩個時間段分別為中國股市的全面熊市和結構性熊市期間。從圖1(b)股指期貨流動性走勢來看,2015年9月滬深300股指期貨流動性驟然降低,原因在于中金所于2015年9月2日實施了嚴格的股指期貨限制交易措施,股指期貨交易量萎縮了90%,流動性“跳水”;直到2016年4月,股指期貨流動性才較為穩定,但是流動性水平仍低于限制交易措施實施前;此后,中金所于2017年2月、2017年9月以及2018年12月對限制交易措施進行了“松綁”,每次“松綁”都伴隨著股指期貨市場流動性的提升;2018年結構性熊市期間,期貨市場流動性波動明顯小于現貨市場,2019年滬深300股指期貨流動性更加穩定,表明市場狀態相對穩定。

四、實證分析

(一)不同信息不對稱區制的流動性溢出效應

本文構建[SLt,FLt,thvt-1Tt=1]系統研究不同信息不對稱下滬深300股指期現貨流動性溢出效應,其中[thvt-1]表示外生門限變量。本文選擇知情交易概率作為外生門限變量,先進行LR檢驗,判斷門限非線性特征是否成立以及門限值個數,然后構建TVAR模型研究知情交易概率門限值劃分的不同區制下滬深300股指期現貨流動性溢出效應。

1. 門限值估計結果。以知情交易概率作為門限變量估計發現,滬深300股指期現貨流動性之間的關系發生了非線性變動,且1個門限值和2個門限值都通過了LR檢驗(見表2)。本文選擇2個門限值,將全樣本分為三個區制。

2.區制分析。圖2為知情交易概率作為門限變量的區制轉換圖①,表2中的雙門限值從小到大分別在圖2中標記為thv-VPIN1和thv-VPIN2,將信息不對稱程度劃分為低、中、高三個區制,分別為區制(1)、區制(2)和區制(3),為了能直觀展示區制所覆蓋的時間和市場態勢之間的關系,本文也在圖2中增加了滬深300指數波動率走勢(RVS)。在區制轉換中主要關注兩方面:一方面是知情交易概率日度動態值和知情交易概率門限值,當知情交易概率值升高時,表示市場信息不對稱程度升高,當知情交易概率值極端高時,市場投資者行為異常,極有可能引發市場流動性匱乏和異常波動;另一方面是知情交易概率門限值劃分的區制對應的時期、市場穩定性和市場流動性狀況。區制(3)信息不對稱程度最高,覆蓋的時間范圍為2014年12月—2016年7月、2018年1月—2018年12月以及2020年1月—2020年2月(使用矩形方框進行了標識),包含了2015年股市危機之前的股市暴漲、2015年受杠桿因素影響的股市危機、2018年受中美貿易戰影響的結構性熊市以及2020年初受新冠肺炎疫情影響的股市大跌。相應地,這些區間內滬深300指數波動率(RVS)較高,表明通過TVAR模型確定的知情交易概率門限值能將市場不穩定的時間識別出來。區制(2)的時間范圍與區制(3)相差不大,區制(1)覆蓋了2014年7月—2014年11月、2016年8月—2017年12月以及2019年,這些區間內股市較為平穩,RVS相對較低。

3. 不同信息不對稱區制下的流動性溢出實證結果。表3為知情交易概率門限值劃分的不同信息不對稱區制下,滬深300股指期現貨流動性溢出的回歸結果。在區制(1),SL方程中僅有SL的滯后解釋變量顯著,FL方程中同樣只有FL的滯后解釋變量顯著,這表明在經濟意義上,當市場信息不對稱程度較低時,滬深300股指期現貨流動性不存在溢出效應。區制(2)SL方程中FL(-2)在10%的顯著性水平下顯著,FL方程中SL滯后解釋變量不顯著,表明存在期貨流動性向現貨流動性的微弱負向溢出效應。在區制(3),SL方程中FL(-1)在5%的顯著性水平下顯著,FL方程中SL(-1)在1%的顯著性水平顯著,由此可以推斷在知情交易概率較高時,即市場投資者信息不對稱程度高時,滬深300股指期現貨流動性存在雙向的正向溢出效應,這一結果表明在高信息不對稱區制下,一個市場流動性匱乏會引發兩市場流動性風險的傳染。基于此結論,監管者既要監測單個市場的流動性狀況,也要監測跨市場流動性風險的傳染。此外,發生風險傳染時,監管者針對一個市場制定的政策對另外一個市場也會產生影響。根據區制(3)下滬深300股指期現貨市場流動性存在雙向溢出的結論,結合區制分析中高信息不對稱區制對應的時間和市場波動狀況,推斷出滬深300股指期現貨流動性溢出發生在市場波動大、不穩定時期,也證明了假設二和假設四是正確的。

(二)檢驗知情交易概率對流動性的影響

為檢驗知情交易概率對滬深300股指期現貨流動性的影響,建立[SLt,VPINtTt=1]和[FLt,VPINtTt=1]兩個VAR系統,并均以內生變量[VPINt-1]作為門限變量。在VPIN顯著的區制內,流動性包含滯后的VPIN信息,或者說滯后的VPIN能夠對SL和FL 進行預測。在不同區制下,知情交易概率與流動性之間的關系發生變化,表明作為區制邊界的門限值具有重要作用。在兩個系統中,主要分析SL方程、FL方程中知情交易概率對流動性的影響。

1.門限值估計結果。表4為兩個TVAR系統的非線性檢驗結果,結果表明兩個系統中1個門限值和2個門限值均通過了LR檢驗,因此均選擇2個門限值,將全樣本劃分為3個區制。

2.知情交易概率對滬深300指數流動性的非線性影響。表5為知情交易概率對滬深300指數流動性影響的回歸結果。在3個區制下,SL方程中均包含了VPIN滯后解釋變量的顯著項。在區制(1)和區制(2)下,顯著項均為VPIN(-6),滯后階數表明在這兩個區制內知情交易概率對滬深300指數流動性的影響是周度的,這是因為知情交易概率以股指期貨市場交易數據構建,而投資者在期貨市場的交易又以現貨市場未來資產價格相關信息為基礎,因此由期貨市場構建的信息不對稱指標對周度未來現貨市場流動性有影響。在低信息不對稱的區制(1)中的影響為正向,因為此時信息透明度較高,知情交易者對信息持有異質信念,不會過度消耗市場流動性。在區制(2)影響為負向,在高信息不對稱的區制(3),顯著項為VPIN(-3)和VPIN(-5),綜合兩個解釋變量的系數值來看影響為負向,與區制(2)的VPIN(-6)負向影響相比,滯后階數變小,負系數值變大且顯著性增強,表明知情交易概率跨越0.127的門限值后,知情交易行為消耗了市場流動性,跨越0.150的門限后,對流動性的消耗更為顯著,滯后階數變小是因為信息不對稱程度越高,投機者的短期投機行為越活躍,并且現貨市場存在賣空限制,容易形成羊群效應,從而更容易導致流動性崩潰。根據上述分析,知情交易概率對滬深300指數流動性有預測作用,知情交易概率值升高代表未來現貨市場流動性的惡化。

3. 知情交易概率對股指期貨流動性的非線性影響。表6為知情交易概率對股指期貨流動性影響的回歸結果。在區制(1),方程FL中VPIN的滯后解釋變量均不顯著,表明此時知情交易概率對期貨流動性幾乎沒有影響。在區制(2),VPIN(-1)、VPIN(-2)、VPIN(-3)和VPIN(-4)的系數均在1%的顯著性水平顯著,總體來看知情交易概率對流動性有負向影響。而在區制(3),VPIN(-1)、VPIN(-2)和VPIN(-5)的系數值為正,表明在極端信息不對稱情形下,知情交易概率反而對期貨市場流動性有正向影響,這可能歸因于期貨市場買空和賣空的雙向交易機制。股指期貨市場參與者分為套期保值者、套利者和投機者,基于股指期貨T+0的交易制度,在極端信息不對稱情形下,投機者能夠在短期內頻繁進行買賣操作,為股指期貨市場提供流動性。在2015年股市危機中,投機者確實為股指期貨提供了流動性,中金所為限制投機實行限制股指期貨交易的政策后,市場處于深度貼水狀態,增加了現貨市場的拋壓。

總而言之,知情交易概率對滬深300股指期現貨流動性存在非線性影響的結果證明了假設一。對于假設三,不同信息不對稱下知情交易概率對兩市場流動性的影響更為復雜,知情交易概率的預測作用主要表現在對現貨市場流動性的預測上,因為當知情交易概率值跨越0.127的門限,其對現貨流動性的影響一直保持為負向,信息不對稱增加必然會導致現貨市場流動性惡化。

五、穩健性檢驗

(一)三變量TVAR模型

為檢驗第四部分實證結果的穩健性,本文構建了三變量TVAR模型,將VPIN作為內生變量,建立的系統為[SLt,FLt,VPINtTt=1],將門限變量設置為[VPINt-1],先進行非線性檢驗,然后對三變量TVAR模型進行實證分析。

1. 門限值估計結果。表7中1個門限值和2個門限值均通過了LR檢驗,對于三變量TVAR模型,選擇2個門限值進行實證分析。VPIN的兩個門限值分別為0.137和0.148,與第四部分VPIN作為外生門限變量時的結果(0.136和0.146)相差不大,表明門限值確定的穩健性。

2. 三變量TVAR模型實證結果。三變量TVAR模型結果與第四部分實證結果相比,有如下結論:第一,在穩健性檢驗中,知情交易概率跨越第一個門限值后,即在區制(2)和區制(3),跨市場流動性溢出效應變得顯著,這與第四部分不同信息不對稱區制下的流動性溢出實證結果相同。第二,穩健性檢驗中知情交易概率對滬深300指數流動性的影響與第四部分表5的結果基本一致,在區制(2)和區制(3)下均表現為負向影響,區別在于穩健性檢驗結果表明區制(1)知情交易概率對滬深300指數沒有影響,而表5結果表明區制(1)時有正向影響,可能是模型中知情交易概率滯后階數不同。第三,穩健性檢驗中知情交易概率對股指期貨流動的影響與第四部分表6的結果基本一致。

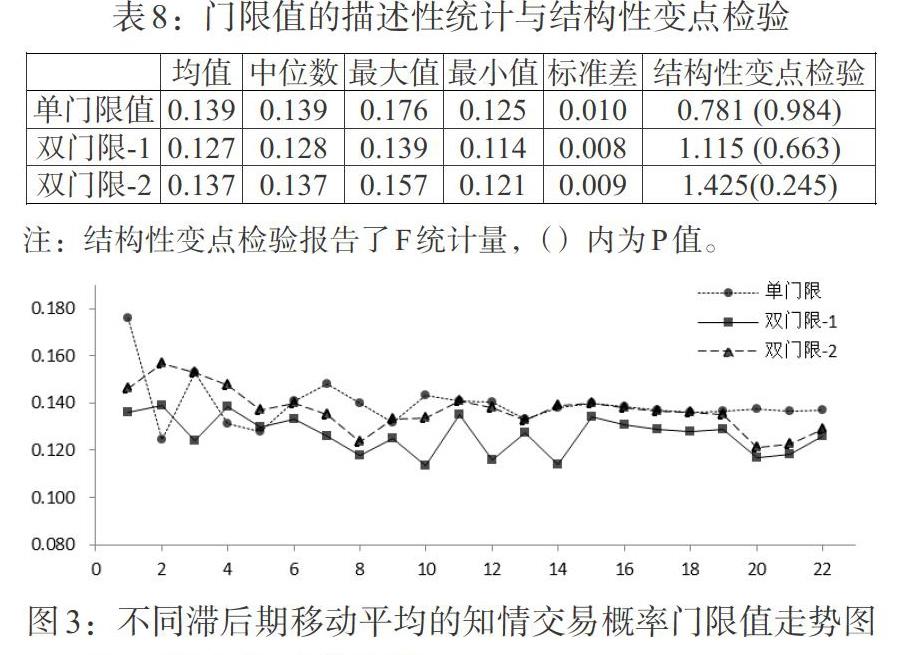

(二)進一步選擇門限變量VPIN的滯后階數

上述分析均選擇滯后一階的知情交易概率作為門限變量,雖然在三變量TVAR模型中證實了知情交易概率門限值的穩健性,但這是基于主觀的判斷。本文以滯后2日—22日的知情交易概率移動平均值作為門限變量,對知情交易概率門限值的預警作用做進一步檢驗。圖3中的門限值結果均通過了LR檢驗,并且不同門限變量下,均為中間區制開始存在流動性溢出效應,高區制下流動性溢出更加顯著(受篇幅所限,非線性檢驗和回歸結果不再列示)。表8為對圖3中門限值的描述性統計和結構性變點檢驗,不同滯后期門限變量的同類門限值標準差較小,結構性變點檢驗進一步表明不同滯后期的同類門限值并未發生結構性變化,說明受移動平均方法的影響,雖然隨著移動平均滯后期的拉長,模型識別的門限值呈下降趨勢,但是并不影響知情交易概率作為預警指標的可靠性。

根據知情交易概率存在雙門限值,可以建立知情交易概率分級預警制度,并且根據預警指標的滯后階數選擇不同的預警閾值,將測度的知情交易概率指標與預設的預警閾值范圍進行比較,當知情交易概率超過第一個閾值時,輸出存在中風險,當知情交易概率超過第二個閾值時,輸出存在高風險。因為當知情交易概率達到第一個門限值時,流動性溢出效應不是特別明顯,監管者對證券市場采取一定措施可以防止市場過度高漲和過度萎縮,及早防范和化解風險;而當市場達到極端信息不對稱時,市場波動過大,流動性極端匱乏,很容易導致股市崩盤。

六、結論與政策建議

本文在VAR框架下檢驗滬深300股指期現貨流動性溢出效應和知情交易概率對滬深300股指期現貨流動性的影響,傳統的VAR方法只能解釋靜態的流動性溢出,因此本文引入TVAR模型方法,研究不同信息不對稱下滬深300股指期現貨流動性溢出的動態性。本文的研究結果是:第一,與學者認為滬深300股指期現貨價格、收益和波動存在長期高正相關的結論不同,本文的研究結果表明滬深300股指期現貨流動性溢出效應顯著發生于高信息不對稱區制,低信息不對稱下,兩市場不存在顯著的流動性溢出。第二,關于知情交易概率對滬深300股指期現貨流動性的影響,研究表明知情交易概率的上升代表現貨市場流動性惡化,而在極端信息不對稱下,受股指期貨雙向交易制度的影響,知情交易概率對股指期貨流動性的影響為正向。第三,以知情交易概率作為流動性匱乏、流動性溢出以及市場不穩定的預警指標具有可行性和可靠性,且知情交易概率門限值可以作為預警閾值。

研究結果對于監管者建立流動性跨市場監管制度和投資者更好理解證券市場的信息結構和信息風險具有重要意義。監管者需要兼顧宏微觀審慎監管,可以將知情交易概率納入流動性跨市場監管體系中,建立知情交易概率分級預警制度,當知情交易概率值達到第一個預警閾值時,啟動預警機制,監管者要及時關注證券市場流動性的變化,監測操縱和擾亂市場的行為,找到市場態勢變化的原因,通過實施相應的政策和市場操作進行調整,盡早防范和化解風險,避免知情交易概率達到第二個預警閾值后發生流動性過度匱乏和市場過度波動。對于投資者,知情交易概率指標可以作為投資者流動性風險管理和投資博弈的參考指標;對于非知情交易者,知情交易概率指標可以用于分析市場上其他投資者的行為。

注:

①圖2中,VPINt-1對應RVSt,并以t期的日期作為橫坐標,本文研究t-1期的知情交易概率對t期市場流動性、流動性溢出與市場穩定性的影響,這樣處理可以更準確地識別三個區制所對應的時間。

參考文獻:

[1]Amihud Y. 2002. Illiquidity and Stock Returns: Cross-section and Time-series Effects [J].Journal of Financial Markets,25(1).

[2]Goyenko R Y,Holden C W,Trzcinka C A. 2009. Do Liquidity Measures Measure Liquidity? [J].Journal of Financial Economics,92(2).

[3]Fong K Y L,Holden C W,Trzcinka C. 2017. What are the Best Liquidity Proxies for Global Research? [J].Review of Finance,(4).

[4]姚登寶.股指期貨、現貨市場流動性之間的周期聯動效應 [J].浙江工商大學學報,2019,(2).

[5]趙偉雄,何建敏,賈萬敬.我國期銅市場流動性與貨幣供給關系的實證研究 [J].數理統計與管理,2010,29(4).

[6]Qiao G,Teng Y,et al. 2019. The Cross-Market Dynamic Effects of Liquidity on Volatility:Evidence from Chinese Stock Index and Futures Markets [J].Applied Economics,52(1).

[7]羅洎,王瑩.股指期貨對證券市場波動性和流動性的影響——基于中國市場的經驗研究 [J].宏觀經濟研究,2011,(6).

[8]酈金梁,雷曜,李樹憬.市場深度、流動性和波動率——滬深300股票指數期貨啟動對現貨市場的影響 [J].金融研究,2012,(6).

[9]周亮.股指期貨上市對股市波動率的影響——基于雙重差分模型的分析 [J].西南大學學報(自然科學版),2019,41(3).

[10]宋科艷.我國股指期貨與指數現貨價格引導關系研究——基于非對稱門限協整模型的分析 [J].財經問題研究,2016,(9).

[11]許榮,劉成立.限制交易政策如何影響期現關系?——對股指期貨價格發現功能的實證檢驗 [J].金融研究,2019,(2).

[12]趙慧敏,陳曉倩,黃嵩.中國股指期貨和現貨市場信息傳導關系在牛熊市中的異化現象 [J].系統工程理論與實踐,2018,38(4).

[13]朱莉.滬深300股指期現貨市場信息溢出的因果檢驗——基于股指期貨市場政策頻繁調整期的數據 [J].金融理論與實踐,2019,(8).

[14]張玉鵬,王茜.政策不確定性的非線性宏觀經濟效應及其影響機制研究 [J].財貿經濟,2016,(4).

[15]劉玲,陳樂一,李玉雙.全球經濟政策不確定性與中國糧食價格——基于非對稱性視角的分析 [J].農業技術經濟,2020,(5).

[16]劉金全,艾昕.經濟政策不確定性視角下宏觀杠桿的調控效應及其策略選擇 [J].改革,2020,(3).

[17]陳忠陽,許悅.我國金融壓力指數的構建與應用研究 [J].當代經濟科學,2016,38(1).

[18]Kulshrestha K, Bhaduri S N. 2019. The Joint Dynamics of Liquidity and Volatility Across Small-and Large-index Indian Funds [J].Journal of Emerging Market Finance, 18(2).

[19]Wang P,Ho T,Li Y. 2020. The Price-Volume Relationship of the Shanghai Stock Index: Structural Change and the Threshold Effect of Volatility [J]. Sustainability,12(8).

[20]Easley D,Nicholas K,et al. 1996. Liquidity,Information,and Infrequently Traded Stocks [J].Journal of Finance, 51(4).

[21]Easley D,Prado M,O'Hara M. 2012. Flow Toxicity and Liquidity in a High-frequency World [J].Review of Financial Studies,25(5).

[22]高揚.股指期現貨市場間流動性、波動率與交易活躍度考察 [J].統計與決策,2014,(22).

[23]周強龍,朱燕建,賈璐熙.市場知情交易概率、流動性與波動性——來自中國股指期貨市場的經驗證據 [J].金融研究,2015,(5).

[24]劉文文,張合金.測量高頻交易領域中的指令流毒性——基于我國滬深300指數期貨的實證研究 [J].中國經濟問題,2013,(1).

[25]陳國進,張潤澤等.知情交易、信息不確定性與股票風險溢價 [J].管理科學學報,2019,22(4).