三重隱患之下 “韭零后”難逃的基金陷阱

陳鄧新

在3·15前夕,電腦報接到部分基民投訴,通過調查發現,基民巨虧背后或有人為因素:基金公司不依照合同約定投資,真的合規嗎?互聯網代銷平臺,揭示基金風險真的到位了嗎?社交網絡上的“基金大神”都乃何方神圣?

春節后,曾被熱捧的多只明星基金出現20%~30%的大幅虧損,與之對應的是基民們的苦不堪言。在此情景下,催生的 “韭零后”這個新名詞,就很能說明問題:基金,年前有多風光,年后就有多悲傷。

在基金圈不按合同行事是常態

“要不,我也去閑魚變賣家當得了。”楊盛鶴如是說。

1993年出生的楊盛鶴是一名網站編輯,于2020年年底買入易方達中小盤混合基金,年前年后呈現冰火兩重天的格局,令楊盛鶴的情緒異常低落。

而據閑魚官方2021年3月12日表示,僅一周內就有20多萬人涌入閑魚,表示“基金虧了”求回血。

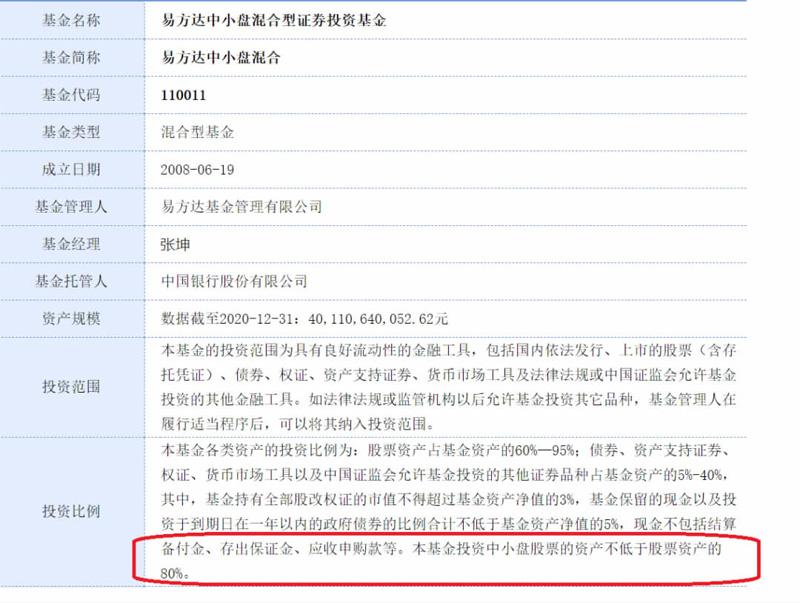

約定的投資范圍與比例

“這么多基金抱團在幾十只股票上,一跌大家都開跑,除了基金公司,其他都是受害人。”楊盛鶴抱怨道,“買之前都沒有想過賣不出去嗎?”

對此,知名大V“唐史主任司馬遷”有過精辟論述:“拿別人錢賺自己績效的人,砸起來是不會心疼的。”

楊盛鶴告訴電腦報,其自身的確存在理財水平不高的問題,然而基金公司或也難辭其咎,“明明定位中小盤,怎么買了那么多大盤股?”

楊盛鶴的質疑并非毫無道理,電腦報調查發現基金行業中的確存在“掛羊頭賣狗肉”的現象:既有大小盤錯配,冠以大盤之名,買了一堆小盤股,或冠以中小盤之名,買了一堆大盤股;亦有主題混淆,定位科技卻去買白酒股,或定位高端制造卻去買銀行股……

不可否認,基金圈長期存在知行不合一。

A股市值排行榜

譬如,張坤執掌的易方達中小盤混合基金,其投資范圍為股票資產占基金資產的60%~95%,且投資中小盤股票的資產不低于股票資產的80%,這意味該基金需要將48%~76%的倉位配置中小盤股票。

而據易方達中小盤混合基金2020年第四季度前十大重倉股顯示,合計持倉占比高達67.39%,其中千億元以上市值的有5家,500億元~1000億元有3家,300億元~500億元有2家,從市值角度來看,前十大重倉股似乎跟中小盤的聯系并不緊密。

不過,有市場人士告訴電腦報,中小盤是一個模糊的概念,隨著時間推移這一概念也在悄然生變,僅看前十大重倉股難下定論,畢竟行業沒有標準答案。

為此,電腦報下載了易方達中小盤混合基金的基金合同(2008版、2020版),赫然發現對中小盤股票的界定方法都為“基金管理人每季度末對中國A股市場的股票按流通市值自小到大進行排序,累計流通市值占A股總流通市值2/3的股票,稱為中小盤股票”。

按照這個定義,電腦報在同花順中進行了A股市值排名。截至2021年3月15日上午11:15,A股共有4213只股票在進行交易,2/3對標的正是流通市值為64.62億元的中原環保。

換而言之,前十大重倉股沒有一只是中小盤股票,更為關鍵的是對中小盤股票的配置未達到48%的最低標準。

“基金因所持有股票價格的相對變化而導致中小盤股票投資比例低于基金合同規定的范圍,本基金管理人將根據市場情況,本著投資者利益最大化的原則,適時予以調整,最長不超過3個月。”

回溯易方達中小盤混合基金過往的前十大重倉股,很明顯這條規定長期未執行。

重慶敬友律師事務所合伙人周玉婕律師告訴電腦報:“依據《中華人民共和國證券投資基金法》第一百四十五條規定,基金管理人在履行職責的過程中,違反基金合同約定,給基金財產或者基金份額持有人造成損害的,應當對行為依法承擔賠償責任。”

某私募投資部經理陳聽濤持告訴電腦報:“基金風格漂移并非今日才有,根本原因是為了績效考核,如若不能與時俱進則可能掉隊。”

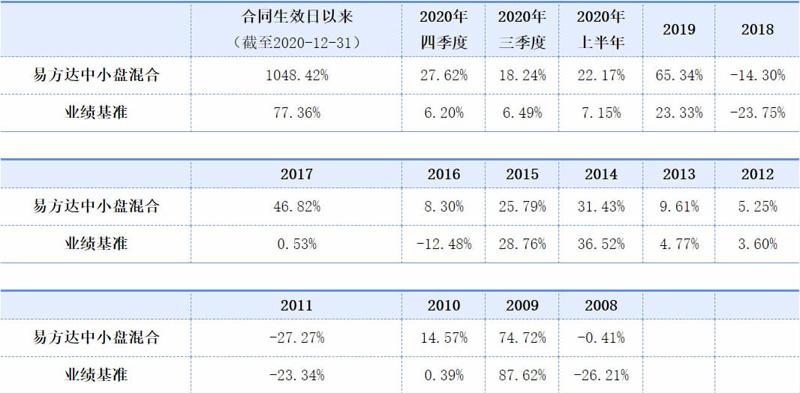

事實上,截至2020年12月31日,易方達中小盤混合基金的累計凈值增長率為1048.42%,而其業績基準僅有77.36%。

被刻意淡化風險預警

除了對基金投資范圍有異議,部分虧損的基民對支付寶、理財通等互聯網代銷平臺也有所不滿,大學生秦芃就是其中一員。

正在蘇州讀大二的秦芃告訴電腦報,自己什么都不懂,就是一枚理財小白,在某手機APP中看到首頁推薦的基金收益率很高,稀里糊涂就買了。

過去漲得好,不意味著未來繼續漲。

這個道理秦芃起初并不知道,遭受市場“毒打”之后才恍然大悟。“平臺難道只管賣基金,不管預警?”

一名互聯網代銷平臺從業者告訴電腦報:“基金的過往業績及其凈值高低,并不預示其未來業績表現,基金管理人管理的其他基金的業績也不構成本基金業績表現的保證,投資者在作出基金投資決策時應認同‘買者自負原則,在作出基金投資決策后,基金運營狀況與基金凈值變化導致的投資風險及虧損,由投資者自行承擔。”

該從業者進一步指出,其實主流平臺在基金購買頁面都有風險提示,不會置投資者的利益不顧,且在購買之前投資者要進行風險評測,低風險承受能力的投資者不能購買高風險的產品,平臺盡到了風險教育的責任。

對此,秦芃也予以承認,不過其依然認為有可改進之處,譬如有的風險提示就擺在底部不太容易留意到。

“字小就不說了,還用的灰色,一點不醒目,怪我咯?”秦芃表示平臺的誠意值得商榷,“難道不該用紅色?不該放到醒目的位置?”

與秦芃一樣,張淑梅也認為互聯網代銷平臺風險提示不足。

張淑梅即是基民又是股民,雙重身份之下,對風險提示有不一樣的深刻認知:“我用的是申銀萬國,一登錄APP,經常彈出對某某股票較大漲幅的風險預警,不管我買沒買過這只股票都會彈窗,而買基金就幾乎都沒有這種強提示。當基金抱團越來越緊密之時,平臺賣得可歡了,真的什么都不用做嗎?”

“我在商場買衣服,出了問題不找商場理論,難不成要跑去制衣工廠要說法?”張淑梅進一步解釋道,有的基金貼著××平臺精選或金選的標簽,對風險提示理應更為上心,不能輕易撇清關系。

周玉婕律師告訴電腦報:“依據《公開募集證券投資基金銷售機構監督管理辦法》,基金銷售機構未向投資人充分提示投資風險并誤導其購買與其風險承擔能力不相當的基金產品的,處十萬元以上三十萬元以下罰款;情節嚴重的,責令其停止基金服務業務。”

不過,周玉婕律師也指出,不同人群對“充分提示投資風險”的認知存在不同的理解,這個概念尚存在模糊空間,不過當下有的平臺使用“稀缺”“神器”這種基金推介表述,易使投資人忽視風險,平臺急需規范。

中銀萬國的風險提示

對此,麻袋研究院高級研究員蘇筱芮在接受媒體采訪時表示:“基金代銷的管理規范需要從資格準入類逐步向業務流程類進階,在銷售渠道、銷售流程、銷售人員等方面實施更為細致的規范。”

野生的大神多是“無證上崗”

相比平臺,雪球、B站、小紅書等社交網絡上的“基金大神”爭議更大,這些“基金大神”多數都名不副實。

譬如,雪球上的“老股民的老研究”,一聽名字就感覺是高手,其分享了大量基金買賣的策略,力薦粉絲買入諾安成長混合基金。

然而,電腦報調查發現,其最早于2018年5月4日才開始在雪球發布內容,算下來投資經驗不足三年,與“老股民”的稱號格格不入。

更為重要的是,其2019年11月發帖顯示,尚在大學讀書。

再譬如,B站上的“二狗學長好”,于2019年3月4日發布第一條視頻,一直分享的是大學生活,涉及獎學金、宿舍、學習狀況等,直到2020年7月21日開始更新基金類視頻,彼時其才22歲。

“我是一個極度熱愛投資的大學生,目前的平均基金收益率百分之四十三。”這是“二狗學長好”在2020年11月透露的身份信息。這并非個例,據DT財經調查顯示,小紅書上輸出高熱度基金內容最多的5位用戶中,有4位的創號初衷并非分享基金信息,他們分別是母嬰博主、勵志博主和美妝博主。

換而言之,“基金大神”普遍存在缺乏資質的問題。

周玉婕律師告訴電腦報:“上述行為涉及公募基金投資顧問的業務范疇,而依據《中華人民共和國證券投資基金法》第九十七條規定,從事公開募集基金的銷售、銷售支付、份額登記、估值、投資顧問、評價、信息技術系統服務等基金服務業務的機構,應當按照國務院證券監督管理機構的規定進行注冊或者備案。”

對此,灃京資本基金經理吳悅風表示:“持牌背景不代表一切,我從來沒有說只有持牌才能做好基金推薦。但是現實中,你都不會讓沒有學歷背景和豐富診斷經驗的醫生給你看病,但是你可能讓一個沒有學歷持證和經歷的素人給你推股票和基金。”

事實上,“基金大神”的專業性的確存疑。

對此,身處西南某重鎮城市的白領李林蕓深有體會,其從一名大神處學到一門“七日炒基法”:追熱點基金,持有七天,到期之后必須贖回。

為何是七天?基金為了防止投資者短線炒作,一般規定持有天數小于等于六天時,贖回費率高達1.5%,到了七天贖回費率就降為0.5%,足有3倍的差額。

這個打法的本質就是高拋低吸,把基金當作股票來炒,最終李林蕓虧了錢。

有老基民表示這個打法是錯誤的:“我們買基金都是長線持有,沒想到被別人玩成了短線品種,而且還是盲盤,這簡直是裝了彈簧,瘋狂跳動的韭菜啊。”

總的來看,基民虧損是多方面造成的,既有自身理財水平不足,也有部分基金公司未依照合同執行從而放大了風險,還有互聯網代銷機構的風險提示有待改進,更有社交網絡沒有持牌背景的“基金大神”鼓噪與誤導。

從這個角度來看,如若不多方位監管到位,一地“基”毛的現狀談何改變。

(應受訪者要求,文中楊盛鶴、秦芃、張淑梅、李林蕓均為化名)