跨國公司國際營運資金管理研究

沈燕

【摘? 要】跨國公司的跨國屬性使得其尤其關注營運資金的管理,加上礦采行業的經營與國際金價及全球經濟走勢息息相關,使得經營者和投資者更加關注其財務報表反映出的營運資金管理績效。論文以紫金礦業為例,從營運資金結構、基于要素和基于渠道的營運資金管理3個方面分析了其營運資金管理的績效,同時結合礦采行業的特性和近年來國際金價的變動解釋了指標變動的原因,并據此提出了改進的建議,可為同類礦采企業的經營提供一定的借鑒。

【Abstract】The transnational nature of multinational corporations makes them pay special attention to the management of working capital. In addition, the operation of mining industry is closely related to the international gold price and the trend of global economy, which makes operators and investors pay more attention to the performance of working capital management reflected in their financial statements. Taking Zijin Mining Company as an example, this paper analyzes the performance of working capital management from three aspects: working capital structure, working capital management based on elements and working capital management based on channels, at the same time, combines the characteristics of mining industry and the change of international gold price in recent years to explain the reason of the index change, and puts forward some suggestions for improvement. It can provide some reference for the management of similar mining enterprises.

【關鍵詞】跨國公司;國際營運資金管理;紫金礦業

【Keywords】multinational corporations; international working capital management; Zijin Mining

【中圖分類號】F276.7? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ?【文獻標志碼】A? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ? ?【文章編號】1673-1069(2021)08-0012-04

1 引言

國際營運資金管理是指國際企業對營運資金的管理,是國際企業財務管理中非常重要的一個環節。因其銜接企業的供產銷各個環節,使得營運資金運轉的高效靈活直接決定了企業是否能夠快速運轉,并在競爭中獲得競爭優勢。跨國公司的營運資金管理受到了學者和企業的普遍重視。

根據中國企業聯合會和中國企業家協會發布的“2020中國100大跨國公司榜單” ,紫金礦業集團股份有限公司以海外資產611.95億元排名第40位,跨國指數53.02%,是具有代表性的中國本土跨國公司。同時,其所處的有色金屬礦采行業也是關系國計民生和國家安全的重要的原材料產業,受到政府的重視和投資者的高度關注,是證券市場上的一個特殊板塊。對有色金屬礦采行業的代表性跨國上市公司營運資本的研究具有重大的現實意義。

2 國際營運資金管理理論基礎

2.1 基于要素的營運資金管理理論

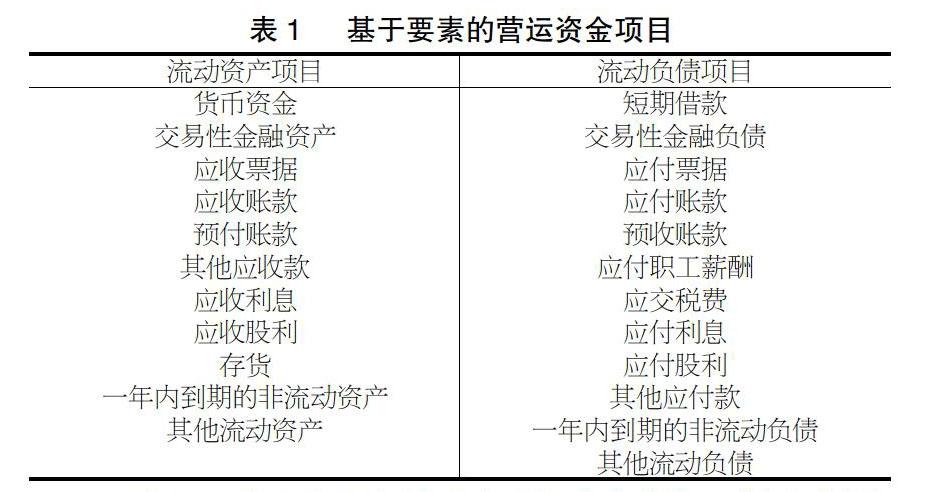

按照構成要素可以將營運資金分為2部分,分別為流動資產和流動負債。其具體內容如表1所示。同時,以“要素管理”為切入點的營運資金分類,必然要具體到營運資金的會計科目并以其中的關鍵要素進行管理(鄒武平,2012)。

當分析流動資產和負債的會計構成要素時,我們更關注對存貨、應收賬款和應付賬款等重要項目的管理。圖1顯示了基于要素的營運資金管理績效評價的主要指標。

我們從圖1看出,存貨周轉期、應收賬款周轉期和應付賬款周轉期這3個方面構成了營運資金評價指標的3個方面。其計算公式如表2所示。

①存貨周轉期。存貨是企業生存和發展中的一個重要因素,對企業有著極為重要的意義。一方面,存貨貫穿了企業生產經營銷售的各個環節,是串聯原材料和產品的重要部分;另一方面,沒有銷售出去的存貨會占用庫存和資金,增加企業成本。因此,如何設置合理的存貨數量、如何高效地安排存貨的生產和管理是企業非常重要的課題。②應收賬款周轉期。應收賬款周轉期衡量了一個企業賣出貨物后的收賬能力,應收賬款周轉期越短,說明企業收回賬款的能力越強,資金被對方占用的時間越短。同時,減少應收賬款周轉期還可以節省資金的機會成本,將資金投入更好的項目中去,增加資金的使用效率。為提高收賬能力,企業往往會制定信用政策來鼓勵客戶盡快還款,但同時也會因此產生信用折扣。如何在信用折扣和資金占用的機會成本之間抉擇,也是企業要考慮的問題。③應付賬款周轉期。應付賬款周轉期衡量的是企業無償占用上游企業供貨款的期限的指標,應付賬款周轉期越長,企業便越晚支付貨款。這是對供貨商資金的占用,其大小往往取決于企業的市場地位和信譽等。一家市場占有率高、話語權大、信譽良好的企業往往可以占用更多的供貨商貨款,從而有利于資金的周轉。④營運資金周轉期。基于要素的營運資金周轉期即為以上3個周轉期之和。

2.2 基于渠道的營運資金管理理論

不同于基于要素的營運資金管理方法,基于渠道的營運資金管理的評級方法區分了投資活動和經營活動。而經營活動又以價值鏈和供應鏈的節點為劃分標準,將企業生命周期劃分為采購活動、生產活動和營銷活動,并分別形成采購渠道營運資金周轉期、生產渠道營運資金周轉期和營銷渠道營運資金周轉期(王竹泉,2007)。其關系如圖2所示。

①采購渠道的營運資金。材料采購是企業生產經營活動的基礎,采購渠道的營運資金管理關注的是企業與上游企業的關系。上游企業向企業供應原材料并產生了各類應付賬款和預付賬款等款項,因此,采購渠道的營運資金就包括這些采購活動中產生的科目。計算公式為:采購渠道營運資金=原材料存貨+預付賬款-應付賬款-應付票據。②生產渠道的營運資金。原材料的采購完成之后,即開始下一步的生產加工,這一步中又包含著大量的營運資本。生產渠道的營運資金具體來說有以下內容:產品尚未完工而形成的半成品、礦采行業挖掘出來沒有賣出的礦產、需支付給生產工人的薪酬等(王竹泉等,2015)。計算公式為:生產渠道營運資金=在產品存貨+其他應收款-其他應付款-應付職工薪酬。③營銷渠道的營運資金。營銷活動中礦采行業往往采用的是“一手交錢,一手交金”的買賣方式,但同時也會針對有色金屬的大客戶提供一定程度的信用額度,也不免產生一些預收賬款、應交稅費等項目。在此基礎上形成了營銷渠道的營運資金(王竹泉等,2015)。計算公式為:營銷渠道營運資金=產成品存貨+應收票據+應收賬款-應交稅費-預收賬款。④基于渠道的營運資金管理績效評價公式。從渠道出發,以上下游企業、客戶關系等為重點,整體統籌規劃企業營運資本,更加適應現代企業的營運資金績效評價方案。其具體公式如表3所示。

3 紫金礦業營運資金管理分析

3.1 公司背景

紫金礦業集團股份有限公司是以金銅等基本金屬礦產資源勘查和開采為主要業務的大型跨國礦業集團。截至目前,紫金礦業是中國最大的礦產金生產企業和第2大礦產銅生產企業,并位于全球黃金生產企業第3位和全球有色金屬生產企業第9位。除了擁有國內14個省區的多個礦業項目,紫金礦業還在海外12個國家擁有包括塞爾維亞波爾銅礦、剛果(金)卡莫阿銅礦、哥倫比亞武里蒂卡金礦在內的一批大型礦山,使得其海外資源儲量和礦產品產量超過集團總量的一半,利潤貢獻率在集團占比超過1/3,海外業務成為其至關重要的一部分業務。但同時,行業特性帶來的金屬價格風險和安全環保風險、海外經驗帶來的匯兌風險和政策風險等一系列風險無不對其高效經營提出了重大的挑戰。

3.2 營運資金結構管理分析

本文通過對紫金礦業2015-2019年近5年以來財務報表數據的分析對其營運資本結構及其變化作出分析,具體內容如下:

表4為紫金礦業2015-2019年營運資金中流動資產的具體項目,表5為2015-2019年營運資金中流動資產具體項目的變動表。

從上表可以看出,紫金礦業的流動資產中存貨占比較大,一度達到一半以上,并保持在50%上下波動,占用流動資金100億以上。另外,貨幣資金占比達到20%以上,維持50億以上的水平,比重也較高。應收賬款和預付賬款占比相當并各自保持較為穩定的比重,其中預付賬款略高于應收賬款。

從紫金礦業流動資產的結構來看,較高的存貨占比有其行業經營的特性,即礦采行業的經營模式通常是先購置礦山進行開采,轉而尋找買家銷售產品,這樣的行業特性使得其往往維持著較高的存貨水平,才得以在行業競爭中獲取競爭優勢。但同時,從財務分析的角度來看,存貨比重較高增加了經營風險,降低了經營效率。貨幣資金占比較高極可能造成資金的浪費,但同時也保障了流動性。對于應收賬款和預付賬款,保持著比例4%左右的水平也是由其行業特性決定的,“一手交錢,一手交金”。

表6為紫金礦業2015-2019年營運資金中流動負債的具體項目,表7為2015-2019年營運資金中流動負債具體項目的變動表。

根據上表,紫金礦業流動負債的具體項目中,短期借款占比逐年上升,從2015年的17.11%逐漸上漲到2019年的43.28%,2019年短期借款144.41億元。較高的短期借款將使得企業面臨較高的經營風險,若不能及時地償還借款,可能會影響企業的信譽、損失利息費用,甚至可能面臨訴訟等負面事件。因此,高額的短期借款也向企業運營提出了較大的挑戰,這要求企業必須要有足夠的產生現金流的能力。同時應付賬款占比13%左右,保持著40億元以上的水平。較高的應付賬款,對比表5較低的應收賬款,反映了紫金礦業在供應鏈的上游企業和下游企業中均占有較大的優勢。其他流動負債里面包含1年內到期的非流動負債和其他應付款,占比也較高。除了其他應付款占比反映的供應鏈優勢地位,1年內到期的非流

動負債占比也反映了企業面臨較大的還款壓力。

綜合表4~表7來看,2015-2019年紫金礦業的凈營運資本小于0,這表明其采用的是零運營成本的策略,降低了融資成本的同時,通過占用上下游企業和債務人資金的方式,達到了最大化使用資金的效果。

3.3 基于要素的營運資金管理分析

3.3.1 存貨周轉率

根據表8可知,紫金礦業存貨周轉期逐年增長,2019年增至8.75,即存貨平均1年周轉8.75次。5年平均水平為7.21,大于行業平均水平5.78。這反映了紫金礦業在存貨管理上效率不斷提高,且高于行業平均水平。

3.3.2 應收賬款周轉率

從表9可以看出,紫金礦業的應收賬款周轉率在近5年內不斷增長,并在2019年達到139.3次。5年平均水平為97.83,遠高于行業平均11.52。可見,紫金礦業在應收賬款管理方面的高效率和其在供應鏈中絕對的優勢地位。也正是因為采取了這種高效的營運管理模式,使得紫金礦業可以維持零營運成本的策略。

3.3.3 應付賬款周轉率

從表10可以看出,紫金礦業的應付賬款周轉率在5年內不斷提高,2019年為27.03次,5年平均水平略高于行業平均。應付賬款周轉率反映了企業占用上游企業資金的程度。相對于應收賬款周轉率來說,應付賬款周轉率已經大大低于應收,表明紫金礦業在占用資金方面保持了很大的優越性。但相對于行業平均來說還有一定的提升空間。

3.3.4 流動資產周轉率

表11反映了紫金礦業2015-2019年流動資產周轉率的變動情況,紫金礦業的流動資產周轉率是行業平均的3~4倍,遠遠高于行業平均水平,且有逐年上升的趨勢。2019年其值為4.61次,意味著紫金礦業2019年流動資產平均周轉了4.61次,這反映了紫金礦業優秀的流動資產規劃和營運資本管理。

3.4 基于渠道的營運資金管理分析

3.4.1 采購渠道管理過程分析

由采購渠道營運資金周轉期的計算公式可知,其反映的是應收項目合計數大于應付項目合計數的數值,即占用的供應商資金的時間。由表12可以看出,2015-2019年該數值由負轉正,2019年為6.98,反映了紫金礦業對上游企業所具有的較強的話語權,側面反映了其良好的信譽和企業形象。

3.4.2 生產渠道管理過程分析

由表13可得,紫金礦業在不斷提高生產渠道營運資金的使用效率,不斷減少生產渠道周轉期,作為一家礦采企業,減少在產品存貨和其他應收款,是其降低生產渠道營運資金周轉期的一條有效的途徑。同時,應積極維護渠道關系,將上游供應商和下游經銷商等納入關系中,利用信息共享定制需求,以求達到產成品存貨為零的最佳狀態。

3.4.3 營銷渠道管理過程分析

根據表14可以得出,紫金礦業的營銷渠道周轉期有增加的趨勢,受國際金價的下沉壓力以及國際有色金屬市場的不景氣影響,營運資金周轉的壓力在營銷渠道反映出來。要想提高營銷渠道周轉率,要從客戶關系的維護和拓展出發,及時收回貨款,減少存貨暴露風險。

3.4.4 經營活動管理過程分析

綜上內容,結合表15和圖3可以看出,采購渠道周轉期和營銷渠道周轉期反方向變動,其影響也相互抵消。經營活動營運資金周轉期基本與營銷渠道周轉期同方向變動,呈波動上升的趨勢。這也足以見得紫金礦業在營銷渠道方面有待進一步提高,同時要加強各個渠道之間的配合和統籌。

4 結論

本文對跨國企業的營運資金管理進行了分析,主要從3個方面進行,首先對其營運資本的結構進行了分析,其次分別基于要素的角度和基于渠道的角度對營運資金的管理績效進行了分析。紫金礦業作為一家超大型跨國礦采企業,其流動資產主要集中在存貨和貨幣資金上,有其自身行業的特性,但同時也應當積極尋求增加這些流動資產的收益性。其流動負債主要集中在短期借款和應付賬款方面,這使得企業暴露較大的風險頭寸,有一定的經營風險和流動性風險,但同時也表明了紫金礦業作為全國最大的黃金礦采企業和第二大銅礦采企業的話語權和信譽。基于要素的營運資金管理績效分析來看,紫金礦業的存貨周轉率、應收賬款周轉率和流動資產周轉率均高于行業平均水平,具有較大的優勢,一方面是因為其本身的經營優勢,一方面和其70%的業務集中于黃金礦采業務也有關。同時應付賬款周轉率高于行業平均,也顯示了紫金礦業在供應鏈上的優勢地位。基于渠道的營運資金管理績效分析來看,紫金礦業的資金主要集中于采購渠道和營銷渠道,應當積極推進庫存建設,建立好客戶關系,開創新思路,創新化管理銷售模式,以優質服務為中心,以客戶需求為導向,集約化管理營運資金。僅以本文,希望對紫金礦業的營運資金管理有所幫助,并為我國礦采行業提供有價值的參考。

【參考文獻】

【1】鄒武平.基于財務報表的企業營運資金管理績效分析——以南寧糖業為例[J].財會通訊,2012(16):16-18.

【2】王竹泉,逢詠梅,孫建強.國內外營運資金管理研究的回顧與展望[J].會計研究,2007(2):85-90.

【3】王竹泉,孫瑩,王秀華,等.中國上市公司營運資金管理調查[J].會計研究,2015(12):67-74.

【4】馬明德.紫金礦業基于財務分析的管理改進研究[D].蘭州:蘭州大學,2017.

【5】張明曉.華電國際營運資金管理績效研究[D].青島:中國海洋大學,2015.

【6】吳昕.建筑業營運資金管理績效問題研究[D].福州:福州大學,2017.