我國人壽保險行業轉型發展研究

覃姣莉

廣西大學 廣西南寧 530004

2017年5月16日,《中國保監會關于規范人身保險公司產品開發設計行為的通知》(保監人身險〔134〕號)(簡稱“134號文件”)出臺,要求壽險公司從源頭上規范產品開發設計,將人身保險業務回歸保障本源。政策出臺后,影響深遠,結束了以中短存續期產品搶占市場的時代,人壽保險行業正式進入轉型軌道。

1 人壽保險行業轉型發展面臨的問題

由于歷史錯誤,我國人壽保險業務停辦了20年,改革開放后,于1982年恢復經營。1982年至2020年,我國保費收入從159萬增長到3.17萬億元,年復合增長率達到46.48%,一路高歌猛進。期間,壽險行業務無序增長,金融風險持續累積,出于防范系統性金融風險的要求,必須通過監管手段強力扭轉不利形勢,因而出臺了“134號文件”。在強監管的高壓下,人壽保險業被迫緊急轉型。在四年多的轉型過程中,呈現出不少問題,主要表現為以下四個方面。

1.1 保費增速放緩

2014年8月10日,國務院印發《關于加快發展現代保險服務業的若干意見》(國發〔2014〕29號),提出到2020年,保險深度(保費收入/國內生產總值)提高到5%,保險密度(保費收入/總人口)達到3500元/人,將保險發展由行業意愿上升為國家意志,人壽保險行業乘著政策利好的東風進入了快速發展時期,2015年保費收入增速突破20%關口,達到24.97%;2016年達到了頂峰,為36.44%。2017年監管要求保險回歸保障本源后,當年的保費收入增速迅速下降到20.33%,增速接近腰斬。2018年保費增速直線下降到0.85%,近乎沒有增長。經過一年的調整,2019年保費增速提升至12.84%。2020年受新冠疫情的影響,增速回落至6.9%。總體上,轉型后,人壽保險業保費收入增速有較大幅度的下降,具體詳見圖1。

圖1 2014-2020年保費收入情況

1.2 營銷人員銳減

保險業作為金融三大支柱之一,受重視的程度一直不如銀行和證券。曾經一度,因為公眾對保險業的誤解,保險營銷被等同于欺騙行為,保險營銷人員的市場地位普遍較低。而在保險業中,財產險的交強險業務被國家強制要求購買,營銷相對容易,誤解相對較少。壽險沒有國家強制要求購買的險種,且交費期限較長,被誤解的程度更深,營銷更加困難,營銷人員處境艱難。

2013-2016年,壽險行業大規模銷售中短存續期產品,且產品收益基本達到預期,營銷人員逐漸被客戶認可和接受,市場地位有一定程度的提升,同時,營銷人員收入較為穩定、可觀。進入轉型階段后,普通保險營銷人員的技能明顯無法達到銷售保障型險種的要求,銷售成功率大幅降低,無法保證穩定的收入來源,出現了保險營銷人員大規模離職的現象[1]。

1.3 銀行渠道合作意愿減弱

壽險公司與銀行合作銷售壽險產品已經成為各個壽險公司的一項主要經營策略,由于監管規定,壽險公司人員不允許在銀行網點駐點銷售產品,只能由銀行網點客戶經理和柜員自行銷售,所以合作的模式是銀行銷售壽險產品,從中獲取中間業務收入。雖然銀行和保險同屬金融系統,但是銀行和保險的產品、經營方式和服務方式等都存在較大的區別。在產品上,銀行的產品更加簡單、收益更加具體,也更加容易展示。壽險產品涉及保險費率、保險責任、后期服務等,保險條款內容多,對專業性有更高的要求。因而,在主打中短存續期產品的時期,銀行和壽險公司的合作也達到了頂峰,歷年開門紅期間,通過銀行代理銷售中短存續期產品,日銷售額達到幾億元在行業中已經屢見不鮮[2]。

轉型主打保障型險種后,銀行網點客戶經理和柜員無法在短時間內掌握保險專業知識和銷售技能,不能很好地詮釋保障型險種的保障功能和回答客戶提出的疑問,銷售意愿大幅降低。

1.4 客戶流失

我國的經濟水平、教育水平和壽險行業的發展水平,都直接決定了公眾對保險保障功能認識水平不高。2013-2016年通過銀行、保險營銷人員大量銷售中短存續期產品,積攢了一定的客戶數量,但是這些客戶僅建立在獲得資金收益而不是獲得保險保障的基礎上,所以,當中短存續期產品停止銷售后,這部分客戶自然流失[3]。

2 人壽保險行業轉型難的原因分析

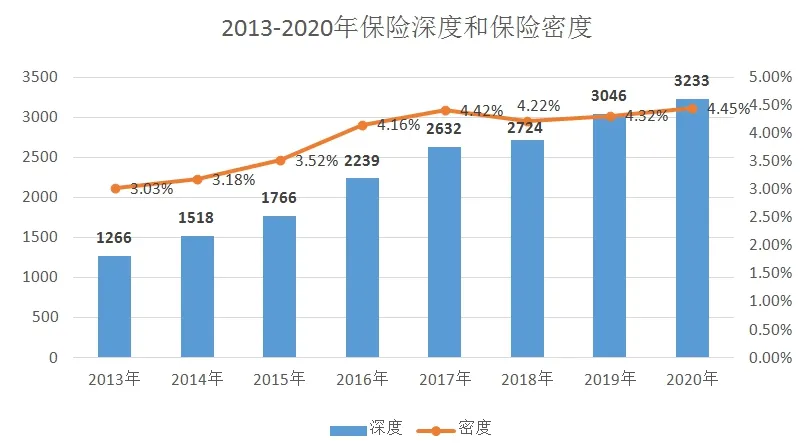

2013-2017年,無論是保險深度還是保險密度,均是穩步提升,且增速明顯。2018年保險深度下降了0.2%,保險密度雖然有微弱的提升,但是剔除通貨膨脹因素后,實際保險密度也是下降。2019年保險深度有微弱提升,保險密度突破3000元;2020年的保險深度為4.45%,保險密度3233元,未能如期實現2014年出臺《關于加快發展現代保險服務業的若干意見》時提出的目標,具體詳見圖2。

圖2 2013-2020年保險深度和保險密度

究其原因,新冠肺炎疫情沖擊是一方面,但主要原因還是轉型后,四年多時間里壽險行業一直處在轉型的困境中,未能取得實質性轉型成效。當前,轉型難已經成為人壽保險行業共同面對的一個問題,主要存在以下四方面的原因。

2.1 產品設計滯后

突如其來的“保險回歸保障”強監管要求,使絕對大多數壽險公司措手不及,尤其是中小型壽險公司,甚至出現產品短缺的現象。壽險產品設計必須符合生命周期規律,且要求將產品費率、現價等向中國銀保監會報備,審核通過后才可上市銷售。更重要的是,我國壽險行業發展較晚,加上前期主要銷售中短存續期產品,缺乏對保障型產品的充分研究。保障型產品研發需要經過市場調研和客戶端驗證,并在驗證的基礎上不斷和修正,才能研發出更加適合公眾的產品,期間需要一定的時間。成熟的保障型壽險市場上,應該針對不同收入層次的人群,開發不同類型的保障型險種。目前,我國保險精算人才匱乏,不能滿足保障型險種開發設計的需求,影響了產品開發時效。同時,公眾保障意識不強,市場驗證效果大打折扣,時間也被拉長。存在以上這些因素,面對突如其來的轉型要求,導致產品設計跟不上,從源頭上制約了轉型的效果[4]。

2.2 營銷人員技能不匹配

營銷人員銷售中短存續期產品時,所面對的客戶群體都是追求資金收益,營銷人員可以按照公司設計好的產品宣傳資料版本向客戶演示即可。同時,直觀的預期收益演示,客戶接受程度也比較高。相對而言,保障型險種的保險條款復雜許多,產品涉及更多的保障范圍,客戶擁有更多的權利,也承擔更多的義務,普通營銷人員很難精確地解釋保障型險種條款的金融專業術語、醫學疾病術語等。保障型險種是對未來的條件承諾,不如中短存續期險種的未來固定收益承諾直觀,客戶理解和接受程度將受到一定影響。以當前壽險市場上大部分營銷人員的能力,無法很好地闡述客戶的權利和義務,以及詮釋保障型險種的益處,導致營銷人員缺乏銷售自信,銷售受阻。

2.3 銀行合作渠道專業化程度較低

銀行主要是由網點客戶經理和柜員銷售壽險產品,當前,銀行已經從單純經營存貸款業務向多元化轉變,中間業務產品比較多,銀行網點客戶經理和柜員學習本行的產品已經竭盡全力,甚至占用比較多的個人休息時間,無暇顧及壽險公司保障型險種的學習。與此同時,保障型險種內容涉及面廣、專業性強、計算方式相對復雜,即使銀行網點客戶經理和柜員通過擠出時間自學,也難以快速掌握。以上兩種原因,均導致銀行人員銷售保障型險種專業能力不強。

2.4 客戶認識不足

我國公眾有傳統的儲蓄習慣,儲蓄自有資金以備不時之需已經有幾千年的歷史,根深蒂固。現今,通過保險分擔風險的意識還比較薄弱,所以,客戶更傾向于創造財富增加儲蓄,而不是考慮運用杠桿原理利用較低的成本獲得較高的保障。尤其是壽險市場上存在不規范銷售行為,個別營銷人員對客戶承諾保障范圍之外的責任,導致客戶出險后,無法進行理賠,發生投訴和司法案件,降低客戶對保障型險種的認可度。

3 人壽保險行業轉型難應對策略

轉型難并不代表轉型發展的思路錯誤,相反,審視我國壽險行業前期的發展模式,不難發現部分壽險公司有野蠻發展的趨勢,存在各種風險隱患,如果不堅決貫徹轉型發展,壽險行業將不可避免地走向歧途。通過以上對轉型難的原因分析,我國壽險行業可以通過以下四種方式扭轉轉型難的局面。

3.1 深入研究產品開發設計

壽險產品是轉型的種子,只有種子好,才能結出好果實。壽險公司必須放緩步子,潛心研究產品設計,充分考慮公司的情況,切實開展市場調研,實施市場驗證,才能開發設計出符合公司發展方向、滿足客戶保障需求、與客戶購買能力相匹配的產品。這要求壽險公司切忌急功近利,重視長期利益,必須投入費用支持市場調研,讓產品落地即能生根。對于當前全行業存在保險精算師匱乏的現象,壽險公司必須重視人才價值,通過有競爭力的薪酬待遇吸引人才加入壽險行業。與此同時,通過補償考試費用、加薪、晉升等手段,鼓勵內部員工積極參加保險精算師考試,充實產品開發部人力,發揮人才知識力量,從源頭上促進轉型順利進行。產品開發設計必須是一個持續不斷的過程,在收集市場調研結果和市場驗證的反饋后,及時對當前銷售的產品升級改造,已達到最優狀態。同時,需要善于發現客戶需求,推出個性化保障產品,改善供給結構,在壽險行業中形成差異化,形成百花綻放的效果,避免同質惡性競爭。

3.2 加大營銷人員管理

改變單純利用營銷人員創造保費收入的過時觀念,將營銷人員當成公司的重要資源,開展系統化招聘、錄用和管理。完善營銷人員基本管理辦法,包括營銷人員的組織與管理、營銷人員的招聘與離職、營銷人員的福利、營銷人員的待遇、營銷人員的考核。增強營銷人員的歸屬感和忠誠度,保障營銷人員的福利和待遇。在營銷人員穩定的基礎上,加大營銷人員系統性培訓,包括保險基礎知識、基礎法律知識、營銷技巧、溝通方式、產品培訓。尤其是加大保障型產品相關知識的培訓,比如金融專業術語、醫學專業術語等。增強營銷人員銷售自信,提高成功率。

為避免出現銷售風險,必須建立健全營銷人員違法違規處置管理辦法,從源頭上規范銷售行為,避免因個別銷售人員的行為不規范,影響壽險行業的正面形象,阻礙轉型進度。

3.3 改變與銀行渠道的合作方式

壽險公司必須改變以往粗糙的合作方式,實行一行一策,個性化定制銷售方案。首先,與銀行進行溝通,確認銀行主打產品需求,根據銀行的需求對銷售產品進行篩選,實行不同銀行主打不同產品。一個銀行主推兩三款產品,減少銀行人員學習和記憶負擔。其次,由壽險公司提供培訓,提高培訓專業力度和系統性。再次,建立壽險公司銀保渠道客戶經理銀行營業網點負責制,確保溝通及時、到位。互通有無,客戶共享,壽險公司與銀行形成互利共贏的局面,增強銀行的合作意愿,才能保持長期有效的合作。

3.4 加強保障型產品宣導

保險的初衷是提供“一方有難八方支援”的保障服務,壽險公司必須借助國家政策支持的東風,加強宣導,形成公眾共識。一是壽險公司通過7.8保險公眾宣傳日、客戶節等活動,為客戶普及更多的保險知識。二是制作宣傳海報、制作媒體廣告時,加強保險保障功能的宣傳。三是通過理賠案例宣傳,用具體案例展示壽險以較少的保費獲得較高保險保障的杠桿功能。

4 結語

壽險行業轉型發展不僅僅涉及壽險公司,還有與之緊密相關的營銷人員、合作渠道和客戶等,壽險公司必須統攬全局,進行問題分析研究,協調各方,減少影響,加快轉型步伐。我國的壽險主體已經達到九十多家,行業競爭日趨激烈,壽險公司應該制定轉型發展戰略,在充分研究外部環境和內部因素的基礎上,分析自身擁有的資源和能力,制定轉型戰略目標。同時,利用機會和優勢,避免威脅和減少劣勢,舉全公司上下之力,達成轉型目標,增加競爭優勢。壽險行業是由各個壽險公司組成,只有壽險公司順利轉型,保險回歸保障的目標才能實現。

轉型難是一個過程,當前各壽險公司仍然處在轉型的陣痛期中,但是縱觀整個壽險行業,發展狀況已經取得很大的改觀。堅持貫徹轉型發展要求,秉承保險保障的理念,是壽險行業拓開未來之路的不二法寶。