亨通光電:光纖價格觸底海洋業務可期

周少鵬

市場方面,四季度已過一半,賣方明年的投資策略報告陸續出爐。招商證券認為,2022年A股在流動性、盈利能力等方面相比前兩年要放緩,還需靜待新的機會。

流動性方面,2022年,居民資金向“含權理財”轉移的趨勢仍在,但在流動性明顯寬松之前,增量資金節奏較前兩年有所放緩。在房住不炒深入人心背景下,公募仍是A股主要增量,經測算,A股在2022年將會有6400億以上的凈增量資金。

不過,由于A股流通市值明顯增大,A股的換手率中樞將會保持相對較低狀態。另外一方面,機構重倉的股票估值處在歷史較高的位置,A股的行情將會呈現從喧囂到平淡的態勢,仍有局部的結構性的投資機會,但是幅度可能很難像過去三年一樣如此的波瀾壯闊。

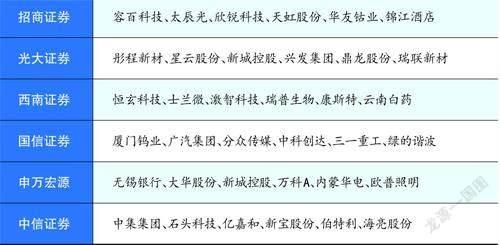

本期券商最新報告重點推薦個股一覽

盈利方面,2022年宏觀經濟形勢呈現前低后穩的態勢,出口面臨高基數下的下行壓力,投融資需求有待穩增長政策進一步推出,企業盈利增速在上半年保持下行態勢,觸發逆周期政策更加積極,新增社融增速預計在三季度前后轉正,帶來盈利預期上行。整體A股盈利增速仍將延續逐季放緩的趨勢,不過進入下半年后放緩趨勢會收斂,預計全年全部A股和非金融及兩油盈利同比增速測算值分別為3.2%/0.9%。消費、信息科技和金融盈利增速相對穩定。因此,A股整體呈現“前穩后升”的態勢。

招商證券建議,根據A股所處的階段,2022年大盤風格相對占優;主線沿著“逆周期”和“順科技”兩個方向布局。逆周期政策布局“流動性改善”“穩社融”、“新基建(能源基建與數字)”、“穩地產”、“促銷費”;科技領域關注“元宇宙+VR”以及AIOT應用落地(智能駕駛+工業互聯網)。

每期金股:亨通光電

亨通光電(600487)的業務有銅導體、光通信、海洋通信、特種電纜等,看起來很多,歸納起來就兩個,一個是通信網絡,主要是光通信,另一個是能源互聯,主要是各種電纜光纜。公司未來的看點有兩個:1)光纖價格見底,需求企穩,隨著行業供需關系改善,光纖光纜業務業績彈性可期;2)深度布局多年的海洋業務發展迅猛,公司行業地位突出,具備核心競爭優勢,未來有望充分受益海上風電建設。

行業基本面觸底

光通信是公司的傳統業務,子業務主要是光棒光纖光纜。亨通的股價轉折點在2017年末,除了2018年整個市場因去杠桿出現調整外,更大的原因在于光纖行業基本面出了問題。一方面是受光纖價格持續上漲的影響,行業新進入者多,在3G和4G階段大幅新建產能。另一方面,2018年后國內4G建設進入尾聲,需求增長放緩,而彼時5G建設還未興起。供需錯配下,光纖的產能需求比在2019年一度接近2倍,中移動當年的光纖招標價格直接腰斬。

從2019年至2021年上半年,劣質光纜和高成本的光纖光棒產能在長達兩年半的承壓期中逐步出清,國家統計局披露的光纖廠商數量下降明顯,供給端收縮。而2020年開始,國內5G進入大規模建設周期,需求端也在走穩。

今年10月中移動的光纜集采開標,1.4225億芯公里,量增加了20%,均價飆升至64元/芯公里,同比增長58%。總體來看,中標結果量價齊升,側面佐證了行業基本面觸底。光纖對應下游的5G、物聯網、AI等均為當下高景氣產業,在它們拉動下,行業有望迎來新一輪高景氣周期。公司在此次集采中中標份額約14%,行業排名第三位。該筆訂單將在明年的業績中體現,據招商證券測算,預計明年將帶來4億元的利潤增幅。

海洋業務發展迅猛

亨通在海洋電力方面布局了很長時間,在國內保持領先地位。2019年更是并購了華為海洋,使得海洋業務具備從產品到系統集成再到整體解決方案的全產業鏈能力。

公司的海洋業務最大的看點是十四五海上風電場大規模擴容,年初華西證券根據各地十四五規劃容量,估算2022年-2025年年均裝機容量有望超過5GW,最近海上風電規劃提速,漳州提出50GW的海上風電大基地開發方案。要知道2020年國內海上新增風電裝機容量也才3.06GW。

公司在海上風電場建設擁有核心競爭力。工程端,公司擁有國內最大直徑的海上風電單樁嵌巖機和覆蓋海上風電場建設的多條施工船(目前6條,計劃新增一條),在海上風電市場具備核心競爭力。產品端,國內海纜市場競爭格局很穩定,中天、亨通和東方三家合計市占率超過90%,其中中天市占率最高,達到44%,但是在海光纜方面布局較少,公司在海光纜方面獨具優勢,海光纜現在只有4家公司能做,華為海洋的市場份額在15%左右,成本比競爭對手低25%。

2016年以來海洋業務實現了高速增長,收入規模從4.1億元做到了2020年的33.14億元,實際上2020年海洋業務是48億元,只不過是亨通海洋供貨華為海洋,內部有一個抵消。今年上半年海洋業務實現收入28.63億元,同比翻倍,仍然保持強勁增長勢頭。

目前公司在手的海纜+工程訂單40多億,基本能滿足明年的生產,還有一些跟蹤項目,預計訂單年底還會增加。整個海洋板塊的毛利率在40%左右,比光通信的毛利率高,未來若能做起來,公司盈利能力會強化。