永輝救贖

周宇浩

上市11年以來,永輝將首度迎來第一個“虧損年度”。在2021年財報預測中,永輝超市表示:預計去年凈虧損39.3億元。

就在2020年,永輝還實現了17.94億元的凈利潤,卻在短短1年之內,就深陷虧損漩渦。

崩塌往往是一步步開始的。2021年1季度,永輝凈利潤為2 332萬元,同比“斷崖式”大跌98.51%。對此,永輝創始人張軒松表示:“公司的管理沒做好……也希望市場給一點時間。”

不過,市場沒有給永輝太多喘息的機會。2021年一季報發出后,永輝市值應聲下跌至500億元,如今市值不足350億元,與高峰時的1 100億元已相去甚遠。

永輝亟需一場救贖。

如張軒松所言,市場競爭激烈,永輝之外,商超股更是一片哀嚎:武漢中百集團2021年預虧2 300萬~3 200萬元;華聯綜超預虧2.96億元;人人樂預虧8.3億~8.8億元。

實際上,作為超市業龍頭之一,永輝超市一直有著巨大野心,從“半邊天”網站到永輝云創再到倉儲店,永輝從未遠離新零售戰場,并將新零售視為轉型期的“救命稻草”。

只可惜,新零售或成為壓倒永輝的最后一根稻草,永輝又將如何自救?

永輝一度是連鎖商超賽道的“優等生”。

張軒松領導下的永輝超市,曾是商超轉型的“先驅”:2000年,在一眾本土商超都對生鮮產品“避而遠之”時,張軒松另辟蹊徑,開出第一家永輝生鮮食品超市。

與其他超市不同,永輝超市的生鮮區經營面積占總體面積的一半以上,曾經農貿市場的蔬菜水果走進了超市,永輝便成為了彼時“農改超”政策的領軍企業。

在發力生鮮的基礎上,永輝還在采購、內部管理等方面持續創新,例如組建專業“買手團隊”,深入全國建立生鮮農產品統采和區域直采體系;內部采用“合伙人機制+賽馬機制”,調動員工積極性。

顯然,永輝基于生鮮品類不斷深耕,打造產品差異化優勢,又在采銷、管理體系上持續迭代,對外吸取先進經驗。

在曾經的連鎖商超中,永輝無疑是學習能力拔尖的學生。

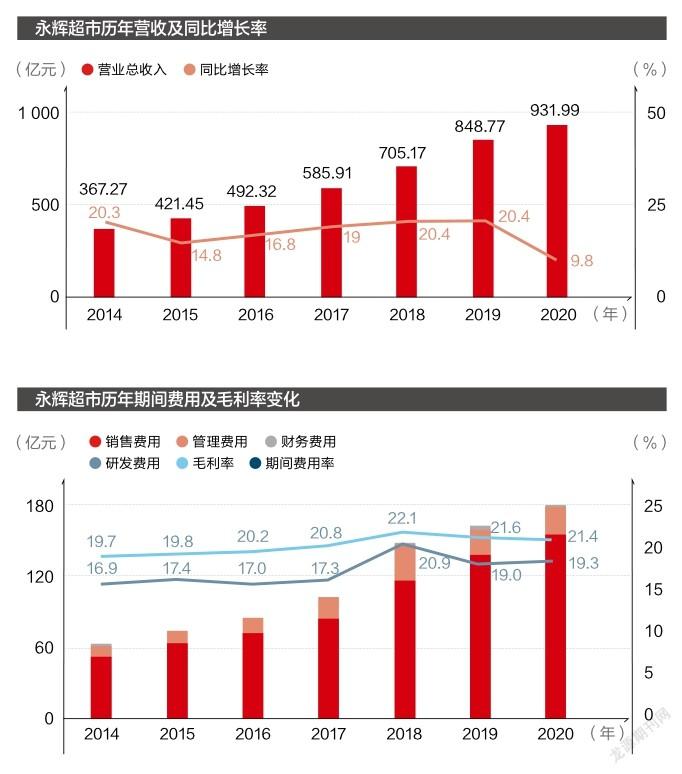

2010年,門店數量達到100家的永輝超市正式登陸A股;2010-2014年,永輝超市年營業收入增長率均在20%以上,一躍成為連鎖商超的龍頭企業。

故事至此,已是一段佳話,不過優等生心存野望。

在永輝年收入持續攀升時,國內的電商行業更是一片升騰:2013年天貓“雙11”銷售額超過350億元;2014年阿里、京東紛紛在美上市;2015年生活服務電商崛起……

零售電商業如火如荼,永輝也坐不住了。2012年2月,永輝集團副董事長篤定地表示:“永輝將會大力發展電商。”

于是乎,2013年3月,永輝建立了全國電子商務總部;同年4月,永輝電商網站“半邊天”上線;次年1月,永輝推出O2O商業平臺“永輝微店”;2015年6月,永輝線上業務部門“永輝云創”成立……

同時,在供應鏈及門店管理上,永輝更早早地開啟了數字化布局:啟動核心業務系統ERP、探索移動商務O2O營運模式、引進JOYA自助購物系統……

多點開花,但效果如何?

2015年,永輝總裁李建波表示,希望在未來3年,永輝的電商業務在總營收的占比能達到5%。

不過,理想很豐滿,現實很骨感。永輝為線上化業務付出了慘重代價。2021年,永輝超市全年科技投入6.7億元,線上業務虧損達8.4億元。

斥巨資投入線上業務,永輝的零售業態也持續變陣,但在新零售、社交電商等商業模式創新的浪潮中,永輝始終沒能踩準節奏。

在云創業務成立7年時間里,永輝的技術、供應鏈管理等能力仍存短板,而面對消費與場景需求的急劇變化,永輝已經跟不上互聯網巨頭們前進的腳步。

曾經不斷創新的“優等生”永輝,如今亦是有心無力。

在2017-2020年的3年間,永輝線上收入占比未超過10%,即便在疫情嚴重、居民掀起線上購物潮之時,永輝的單季度線上收入占比都未曾超過15%。

對比之下,盒馬的線上收入占比一度超過70%;前置倉系叮咚買菜自誕生起就建立在線上化的基礎上。

永輝已經“掉隊”。

城頭變幻大王旗,永輝云創的7年前行并非一無所獲,但在內部管理與市場環境的急劇變化下,永輝始終沒能找對新零售的路。

“優等生”永輝不缺資源和支持,缺的是可持續發展的方向。

在新零售創新的道路上,永輝摸索出超級物種、永輝生活、永輝mini等多業態,線上還有到家業務“永輝買菜”;在外部,永輝獲得京東、騰訊的資本加持,市值一度超過千億元。

但高光時刻總是曇花一現。

學習盒馬、效仿七鮮,高峰時期的永輝超級物種超過80家門店,走進超級物種,貨架上擺滿了琳瑯滿目的零食、日用百貨等,生鮮區有散稱的蔬菜、水果和活鮮,也有自制的雞腿、豬蹄等熟食。

SKU看似一應俱全,但亮點何在?

盒馬成立之初主打99元/只的波士頓龍蝦,支付結算時只接受盒馬App,這一度成為盒馬早期的標簽。反觀超級物種,雖然貴為新零售業態,但缺少了商品、技術端的新標簽。

門店困境背后,其組織管理也暗藏隱憂。

2018年時,永輝超市與云創業務正式剝離,張軒松與其兄張軒寧解除了長達8年的“股東一致行動協議”,這也讓張家兩兄弟的矛盾公開化。

在線上化方面,張軒松堅持認為永輝要發展“到家業務”,而張軒寧則認為“餐飲+超市+App”的模式更勝一籌。

兄弟二人理念不合,這一度導致永輝和云創的業態高度重合,永輝買菜App和永輝生活App同維競爭,相互內耗、資源浪費,流量被分散。

更何況,張軒寧主導的永輝云創決定自建“數據帝國”。自建“數據帝國”一方面意味著對自家商品及用戶數據的保護,另一方面卻意味著“固步自封”。

在拿下京東、騰訊融資后,外界一度認為永輝將與二者在供應鏈、流量等方面建立深入合作,但曾有騰訊消息人士表示,“永輝什么都想自己干。”

反差也出現在這里,例如主打燒烤食材的新零售平臺鍋圈食匯,在流量端采取開放態度,目前已經相繼接入美團、餓了么等第三方平臺。

進展緩慢的永輝超市,直到近兩年才將大部分門店接入京東到家。

永輝超市一路創新,卻由于技術、內部管理等因素而接連栽跟頭;在持續摸索“新零售”的道路上,永輝抓住了大量商業模式創新的線索,但始終沒有找準清晰的定位與正確道路。

2016-2019年,永輝云創累計虧損超26億元;2021年,“關店”是永輝發展的關鍵詞之一,2021年8月,永輝超市決定在全國關閉86家門店,包括36家永輝生活及10家超級物種店。

云創業務已是一地雞毛,在跟風互聯網巨頭“重虧損”的策略之下,缺乏互聯網思維的永輝,并沒有找到新零售創新的關鍵點。

張軒松曾表示,“不能說弄個App就是新零售”,更進一步,新零售的“新”不僅是技術工具的進步,更是采銷環節、流通鏈路和組織管理等全方位的迭代。

新零售真正的鏈路創新,對永輝而言將是“傷筋動骨”般的巨大變陣。

在探索線上化的過程中,永輝無疑遭遇了“小敗局”。但實際上,面對急劇變化的零售市場,對于在生鮮供應鏈上有一定基礎的永輝超市而言,要打出鮮明的“自我標簽”也絕非不可能。

亡羊補牢,猶未晚矣。

2020年下半年起,巨頭入場社區團購,激烈變局零售市場。

在2021年的永輝半年度業績說明會上,張軒松也表示,(社區團購)電商加劇了競爭的嚴峻形勢。

競爭的焦慮感來源于社區團購要改變傳統零售鏈路。社區團購在上游深耕源頭直供,在履約基礎設施上采用“社會化協作”模式,在下游通過“預售自提”模式實現以銷定采。

在社區團購的模式下,由于流通成本、庫存成本及履約成本的降低,最終呈現在商品端,社區團購打出了產品性價比優勢。

社區團購以“性價比”大殺四方,而永輝為守住陣地,嘗試從倉儲店模式突圍。

2021年5月,永輝首家倉儲店正式開業。2個月后,該門店月銷售額突破2 000萬元,同比漲幅超10倍;截至2021年8月,永輝已開出49家倉儲店,覆蓋15個省區。

相比于傳統商超和會員店,永輝倉儲店采取貨架式裝修,且不收取會員費,并宣傳“每件都是批發價”,產品價格極具競爭力。

例如,在永輝福州奧體倉儲店,西瓜1公斤售價1.98元,豬瘦肉1公斤售價21.6元。

在產品價格優勢之下,消費者自然會為其投票,尤其在福州,永輝的消費者基礎深厚,其倉儲店的客流也逐漸水漲船高。

永輝倉儲店“拿捏”了價格優勢,但提升性價比能力是一場長跑。

有數據顯示,永輝倉儲店的綜合毛利率并不高,約為10%;對此,永輝財務總監吳莉敏表示,倉儲店模式主要是通過讓利吸引客戶,通過銷量增長以及成本的降低實現盈利。

與此同時,永輝超市2021年第三季度財報顯示,永輝庫存為77.13億元,相較2021年年初減少了29.12%;同時,永輝正積極落實“調結構、降庫存”的戰略方針。

實際上,產品低價可以通過多方因素來實現,性價比是一方面,讓利補貼是一方面,折價銷售往期存貨也是一方面。

這其中,只有性價比是最長期主義的模式。

不可否認,性價比是對企業供銷綜合管理能力的體現,這涉及到深入改造傳統流通鏈路、建設并發展自有品牌、優化生鮮品類履約費用、精確預測進銷存數據等。

在性價比能力的建設上,永輝也有新的嘗試。早在2018年,永輝就曾推出自有品牌“超級U選”,在2022年春節期間,永輝部分預制菜品牌銷售額增長超過60%,自有品牌的銷售增長甚至超過177%。

自有品牌無疑是“抓手”之一,但永輝的供應鏈升級還是長路漫漫。

另外,在性價比優勢之上,永輝也更有實力發展數字化能力,他們曾提到:下一個10年,永輝將全面推進“科技永輝、數字賦能”戰略。

不過,數字化所涉及的科學化管理與扁平化組織的思維升級,對于永輝來說又是一道新的關卡。

顯然,永輝超市大象轉身不易,涉及供應鏈、組織管理的長期建設,對永輝而言是開啟下一個10年最關鍵的一條道路。

永輝的“救贖”必將是一場持久戰。

(本文來源于公眾號IT老友記。)