國債期貨市場發展的國際比較與啟示

我國國債期貨市場十年來運行平穩、功能發揮良好、產品品種豐富、市場應用場景廣泛。不過較海外成熟市場存在著投資者結構期現市場不匹配、對外開放水平不高、市場規模相對較小等問題。國際市場建設與運行的比較,對推動我國國債期貨市場的發展和完善具有借鑒意義。

國債期貨市場是中國重要的金融衍生品市場之一,發揮著利率風險管理、價格發現、優化資源配置、促進經濟增長等作用。本文通過回顧全球國債期貨市場發展歷程、深入分析其他主要國家國債期貨市場運行現狀,發現我國國債期貨市場建設成績斐然,十年來市場運行平穩、功能發揮良好、產品品種豐富、市場應用場景廣泛;但較海外成熟市場存在著投資者結構期現市場不匹配、對外開放水平不高、市場規模相對較小等問題。國際市場建設與運行的比較,對推動我國國債期貨市場的發展和完善具有借鑒意義。

國債期貨市場發展歷程

國債期貨最早在20世紀70年代產生于美國,是特定經濟環境下金融創新的產物。當時,受石油危機和布雷頓森林體系崩潰的影響,利率波動頻繁且劇烈,市場對規避利率風險有著強烈的訴求。1976年,芝加哥商品交易所首次推出了91天期國庫券期貨合約。繼美國之后,英國、日本、法國等發達國家也先后在20世紀80年代開啟了各自的國債期貨市場建設。我國國債期貨的發展歷程最早可以追溯到20世紀90年代初,由上交所對國債期貨交易進行了初次嘗試。自2013年重新啟動國債期貨交易至今,我國國債期貨市場已經運行了十年。

境內外國債期貨市場現狀比較

產品體系

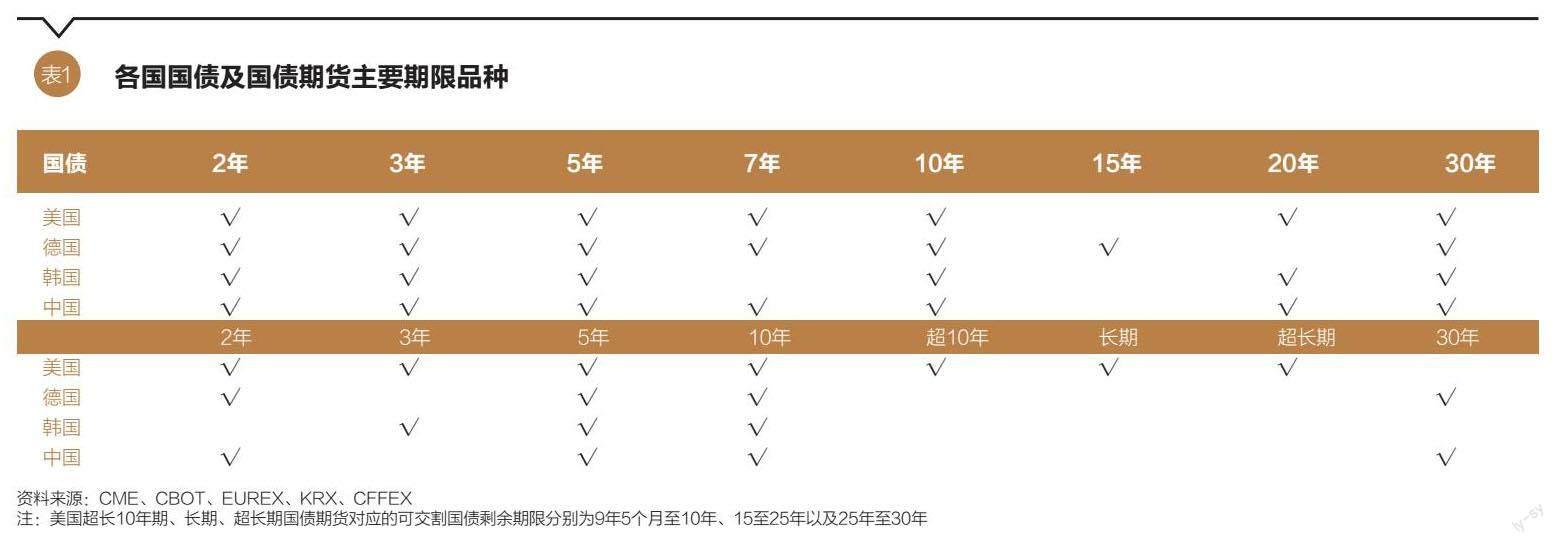

本文選取了國債期貨全球成交占比靠前的美國、德國市場和海外投資者占比較高的韓國市場與我國的國債期現貨市場進行品種比較,發現除了韓國暫時沒有上市超長期國債期貨之外,各國的國債現貨和期貨的期限分布大同小異,短期、中期、長期和超長期國債及國債期貨皆有涉及。

我國國債期貨市場從2013年重啟至今,也基本形成了覆蓋各期限利率風險管理需求的短期、中期、長期、超長期產品體系,在這一方面達到了與大多數國際成熟市場相當的水平。

市場規模

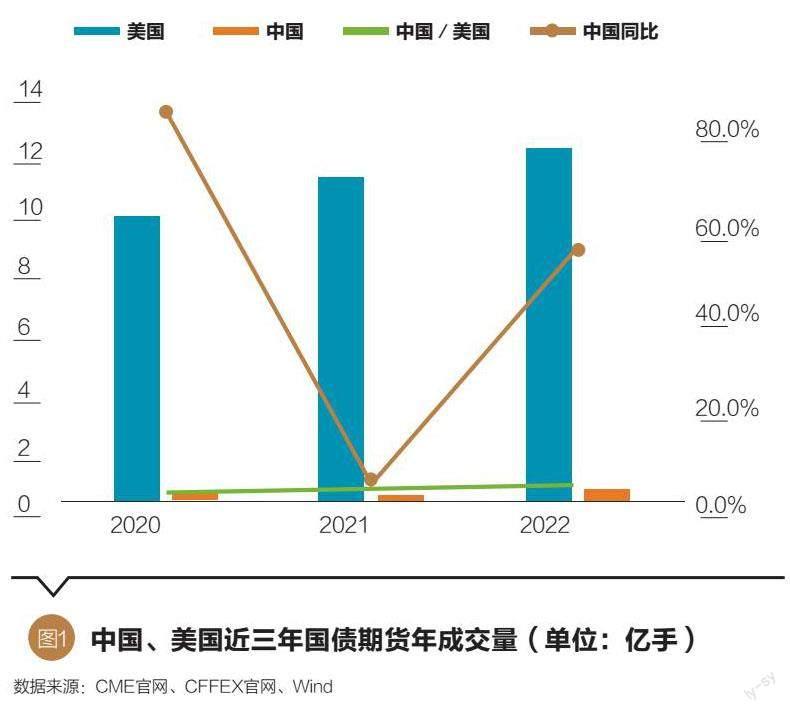

絕對規模方面,我國2022年全年國債期貨成交量3900萬手。雖只占到美國國債期貨11.88億手成交量的3.28%,但市場規模增長趨勢良好,2020年和2022年成交量的同比增長幅度均超過了50%。

相對規模方面,參照金融理論中用于衡量金融發展水平的指標構建方法,我們采用期貨市場發展狀態與經濟增長的相互關系指標(即國債期貨成交額與國內生產總值的比值)來衡量國債期貨市場的發展水平。美國和德國2022年國債期貨全年成交額占GDP的比重分別為5.2、1.62,而在我國這一比值僅為0.38。就與美國市場的差距而言,究其原因,美國擁有全球最大的債券市場,其中美國國債占其債券市場的四成有余,抵押貸款相關證券占比次之,國債和證券化資產的套期保值需求貢獻了一定規模的國債期貨成交量;另據SIFMA披露的數據顯示,截至2022年底,境外投資者持有約23%的美國國債,美國國債期貨的大規模成交量也少不了全球投資者的貢獻。即便如此,與另一發達國家德國市場比較而言,我國的國債期貨市場與實體經濟的相關率依舊較低,與成熟國家市場差距較大,這也說明我國國債期貨市場還有較大的規模上升空間。

參與者結構

第一,美國國債及國債期貨參與者結構

CFTC將金融市場上須報告的大型交易商分為四個主要類別,分別是資產管理機構、杠桿基金、中介商和其他須報告成員。據CFTC最新公布的持倉報告數據顯示,截至2023年5月9日,國債期貨(不包括超長期國債期貨)的參與主體主要由資產管理機構和杠桿基金兩部分構成,二者占據了整個市場三分之二以上的持倉規模。拆分持倉方向來看,多頭頭寸和空頭頭寸的投資者構成略有不同。空頭頭寸中,除資產管理機構占據36%的份額外,杠桿基金頭寸占比31%排名第二,而多頭頭寸中資產管理機構和杠桿基金占比分別為67%、4%,這可能與杠桿基金的策略更多涉及在市場內部和跨市場進行套利或投機有關。此外,我們觀察到包含大型銀行在內的中介商頭寸占整個市場頭寸的比例并不高,且其空頭頭寸15%的占比要明顯大于多頭頭寸3%的占比,但這一占比情況與美國銀行業金融機構國債持有比例7%基本相匹配。

第二,韓國國債及國債期貨參與者結構

韓國的國債期貨市場起源于1999年,市場成熟程度雖不及發達國家,但其海外投資者占比很高。由于5年期國債期貨成交極其不活躍,我們選取了韓國3年期和10年期國債期貨自2022年初至今的,按不同投資者統計的國債期貨成交額構成來衡量韓國的國債期貨參與者結構。統計發現,金融投資機構和海外投資者是韓國國債期貨市場的主要參與者,占據了市場近90%的成交額;3年期、10年期國債期貨海外投資者成交占比分別為43%、52%。韓國國債期貨市場海外投資者的高占比,既得益于1997年亞洲金融危機后韓國債券市場的開放,又緣于國債期貨具有稅負、杠桿、流動性等方面的優勢。對外開放極大促進了市場規模的增大和流動性的提升,但也加劇了市場波動的風險。

第三,中國國債及國債期貨參與者結構

據中國金融期貨交易所披露的數據顯示,2013年我國國債期貨市場機構成交占比不足20%,持倉占比不到40%。隨著券商、資管公司等機構投資者的參與程度越來越高,國債期貨市場機構持倉占比和成交占比分別于2014年、2019年首次超過了自然人。2019年5月,中金所公布了具備國債期貨做市資格的券商名單,同意8家交易系統較為穩定、風控制度較為完善的券商成為國債期貨做市商,增強了交易流動性;2020年2月,證監會發布關于銀保機構參與國債期貨交易的公告,同意符合條件的商業銀行以及具備投資管理能力的保險機構參與以風險管理為目的的國債期貨交易;2020年6月,銀保監辦印發了《保險資金參與國債期貨交易規定》等文件,為保險資金參與國債期貨交易提供了制度依循。我國國債期貨投資者構成逐漸多元化,機構投資者的成交和持倉占比進一步提升,2022年分別占到了75.47%、91.39%的成交和持倉比例。

功能與應用

國際上普遍將國債期貨的功能劃分為兩大類:核心功能(利率風險管理、價格發現)和附屬功能(優化資源配置、促進國債一級發行)。現有研究通過實證分析證明了我國國債期貨市場價格發現和利率風險管理功能有效。同時,有研究認為活躍的交易、商業銀行的參與有利于價格發現功能的完善。可見,一個交易活躍、投資者期現貨市場構成匹配的國債期貨市場能夠更好地發揮其核心功能,這也是我國國債期貨市場建設發展過程中需要進一步努力的方向。

在發揮核心功能的基礎之上,國債期貨在促進國債一級市場發行、增強二級市場流動性、降低企業融資成本、服務中長期資金轉型發展、維護宏觀金融穩定等方面也發揮了重要作用。在國債期貨的具體應用方面,各種套期保值、量化交易策略逐漸豐富,套期保值范圍也從傳統的對沖利率債、信用債利率風險向對沖優先股等類利率產品利率風險上拓展,極大提升了市場的活躍度。

我國國債期貨市場發展建設啟示

進一步完善產品體系

30年期國債期貨的推出邁出了我國國債期貨品種擴容的重要一步,促進了國債收益率曲線的長端建設。但比照美國等海外市場的國債期貨品種構成來看,我國的國債期貨產品體系依然有完善的空間。目前,中金所10年期、30年期國債期貨對應的可交割國債剩余期限分別是6.5年至10年、25年至30年,雖能基本滿足長端和超長端資產利率風險對沖需求,但期限的設置精度還不夠高。可在30年期國債期貨平穩運行一段時間后,參考美國產品體系考慮進一步補充中長期國債期貨細分期限品種,滿足市場對于國債收益率曲線10年到期點、20年到期點的期貨合約需求。當然,國內配置型的機構,例如銀行持有的債券多放入持有到期賬戶的特點,使得很多老券無法在市場交易或許也是導致我國10年附近期貨合約沒有設置像美國那么多品種的原因。

改善參與者結構

截至2023年3月31日,商業銀行是國債市場的最大參與者,整體的國債持有比例高達69%。保險機構雖只持有不到3%的國債份額,但債券投資卻占到了保險業整體資金運用的很大比例。可見,我國國債期貨市場的參與者雖然在朝著多元化的方向發展,但與現貨市場的投資者結構差異較大,銀行等國債主要持有機構的利率風險暴露可能還比較高。

商業銀行、保險公司、養老基金等配置型機構投資者參與國債期貨市場的廣度和深度不足,一方面,可能是由于我國剛剛推出30年期國債期貨,這些具有超長端利率風險管理需求的機構才在逐漸提高國債期貨市場參與度。另一方面,可能是這類機構參與國債期貨市場受到的限制較多,比如準入門檻和交易目的方面的限制。具體而言,商業銀行和保險機構參與國債期貨交易須經證監會、財政部、人民銀行和銀保監批準,目前僅以試點的方式展開且數量很少。同時,證監會〔2020〕12號文《關于商業銀行、保險機構參與中國金融期貨交易所國債期貨交易的公告》規定,銀保資金參與國債期貨交易的目的只限于風險管理而不能用于套利或投機。美國、歐盟等境外市場對銀保資金從事衍生品交易也要求以風險管理為主要目的,但除套期保值外也覆蓋了收益增強交易、替代交易等更為廣義的風險管理方式。我國的衍生品監管在堅持審慎監管的原則下,也可嘗試進一步放寬對銀保資金參與期貨等衍生品交易的目的的限制,公開業務試點資格審批細則,穩步擴大試點范圍,改善市場投資者結構。

促進對外開放

截至2023年3月底,境外機構持有9%的國債份額,是我國國債持有占比第二大的一類投資者。鑒于境外機構持有一定比例的中國國債,逐步開放國債期貨市場也是必然趨勢,能夠滿足境外投資者的利率風險管理需求,進而推動境外機構更高比例的人民幣債券配置,提升人民幣國際化水平。同時,境外投資者的入市也能豐富投資者構成,分散系統性風險、緩解市場波動;對擴大我國國債期貨市場規模、活躍成交也將大有裨益。

事實上,中國衍生品市場的對外開放一直在穩步推進中。2021年10月,證監會公告新增允許合格境外投資者交易商品期貨、商品期權、股指期權合約三個衍生品品種,并表示將持續開展評估,適時推進更多品種的衍生品對外開放。2023年1月,作為在華外資銀行的渣打銀行宣布獲準參與國債期貨交易,豐富了國債期貨市場的參與主體。借鑒韓國市場的國債現貨和期貨市場開放經驗,加強對海外資金的監控和管理至關重要,韓國的外國投資管理系統(FIMS)很好地承擔了這一職能,使得韓國國債期貨市場在海外投資者占比不斷提升的情況下依然運行良好。我國國債期貨市場在引入境外機構投資者的過程中也應進行嚴格的資金限制和監控,維護市場穩定。

總結與展望

在吸取早期國債期貨試點啟示和借鑒全球成熟市場建設經驗的基礎上,我國國債期貨市場歷經十年發展,已經具備了產品體系較為完善、投資者構成豐富、市場功能發揮良好等特征。以成交量來衡量的市場規模近五年增長了近兩倍,在2022年達到了約3900萬手的成交量。比起量的增長,我國的國債期貨市場建設更關注質的提升。未來,我國的國債期貨市場建設或可朝著進一步豐富產品體系、改善投資者結構、持續推動對外開放的方向發展,結合市場實際需求,走出一條有中國特色的發展道路。

(程昊為安信證券固定收益部副總經理兼投資總監,陳吉就讀于中國社會科學院大學。本文編輯/王茅)