并購行情有望開啟 三大線索挖掘機會

A股市場的并購重組業務發展離不開監管政策的支持和引導。縱觀歷次政策周期中上證綜指和創業板指的漲跌變化可以發現,并購重組政策的頒布也對A股市場均產生較大影響。

2011年8月,證監會首次明確“借殼上市”的認定標準,開始了政策周期中的“初始發展階段”。2012年11月,A股IPO暫停,市場開始預期并購重組業務增加,逐步定價并購重組行情。在此階段,上證綜指實現了探底與止跌,而創業板指則從2012年12月開始一路上漲,走出獨立行情。

2014年5月第二次“國九條”的發布標志著政策周期進入“鼓勵寬松階段”,上證綜指和創業板指雙雙迎來大漲,特別是創業板指在短短13個月內暴漲211%,并購重組的政策刺激不容忽視。

圖一:歷年并購重組政策頒布時點與指數變化

2016年6月“最嚴借殼標準”出臺,標志著政策周期進入“調整收縮階段”,與之前兩個階段不同的是,兩大股指的漲幅在該階段受到了不小的抑制,特別是創業板指甚至首次出現了持續弱勢的表現,最后跌至2014年牛市開啟前的水平。

隨著2018年下半年后政策方向的再次調整,兩大指數也隨之觸底回升。在“謹慎放寬階段”,市場迎來溫和環境,指數走勢分化不再顯著。

行業個股具體影響如何?

據國泰君安統計,在2015年政策寬松期間,A股涉及發行股份的并購重組共計346例,錄得歷史峰值。從行業來看,當年并購重組發生最多的在傳媒、計算機和電子等TMT行業,以及醫藥生物等成長型行業。從板塊來看,并購重組集中在中小板和創業板,占比約63%;期間,創業板表現突出,2015年1-5月累計超額收益達58%。

值得關注的是,2015年1-5月,計算機、傳媒、電子和醫藥生物行業累計超額收益率達133%、96%、77%和47%,大幅跑贏上證綜指,“并購牛市”效應極為顯著。而到2016年6月政策收緊時,這一類企業的并購重組也遭到最為嚴格的限制,傳媒和計算機行業遭受政策負面沖擊。在2018年政策穩妥調整后,滬深300指數表現相對較好,這體現出當時的并購重組政策對于大型企業偏向較多,創業板在2019年表現良好更多受注冊制改革的催化而非并購重組。

從個股層面來看,外延式并購重組的爆發也為企業提供了新的業績增長點,彌補了部分公司內生發展動力的不足。與未參與并購重組的公司相比,參與過并購的A股企業業績增厚明顯。

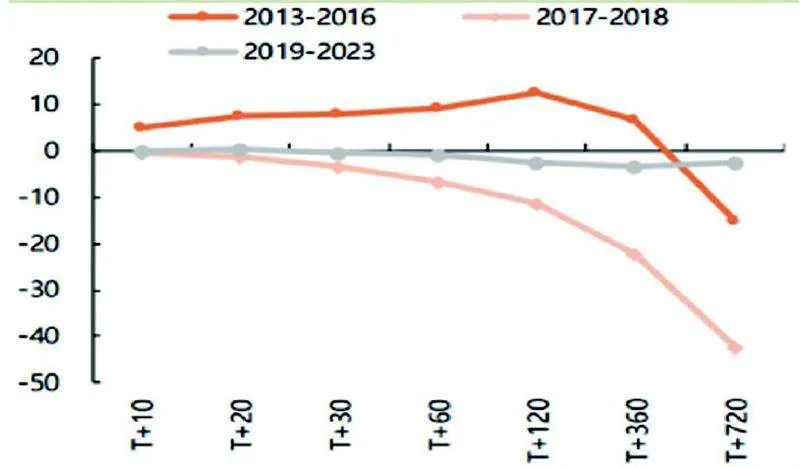

不過需要注意的是,并非所有重組事件均能為個股帶來超額收益。平安證券的統計結果顯示,2013-2016年、2017-2018年、2019-2023年,上市公司重大重組首次披露日,個股較大盤取得超額收益的概率分別為60%左右、40%左右、50%左右,也反映出2017-2018年監管強化后,市場對于重組事件的超額定價更趨理性(見圖二)。

其次,隨著時間拉長,市場對重組事件的定價更加回歸基本面,前期高收益可能會有所回吐。以2013-2016年重大重組事件為樣本,上市公司重大重組首次披露日后120日,個股較大盤的超額收益中位數會逐步回落(見圖三)。

圖二:重大重組事件首次披露日后N日取得超額收益的概率量、價背離(%)

圖三:重大重組事件首次披露日后N日超額收益的中位數

平安證券指出,2024年啟動的新一輪并購周期,起點開始于2月監管層座談會強調活躍并購重組,但目前市場對并購重組的行情定價還未開啟,對于個股的重組事件定價則表現分化,今年以來約五成的個股在首次披露日后15日實現上漲。

三大線索挖掘潛在機會

隨著新一輪并購重組浪潮的到來,當下應積極關注潛在的并購重組提速跡象,沿政策導向與并購需求挖掘潛在的投資機會。開源證券建議,可以結合行業屬性、公司質地、輿情信息三條線索,尋找A股具備并購潛力的企業。

一、行業屬性:

1)預期高增長的新興行業:近年科技并購始終保持較高熱度,其中以芯片制造、生物工程、材料科學等為代表的高新技術企業成為并購市場上的熱門標的,新興行業良好的盈利前景預期提高了企業并購擴張的意愿;

2)細分市場增長受限,謀求“雙主業”的行業:在經濟增長放緩的影響下,部分公司所處行業的空間天花板提前到來,開始在新興產業尋找新增長點,通過并購重組形成“雙主業”的產業格局;

3)集中度相對較低的行業:通過并購實現新產品、新客戶和新市場拓展,提高市占率;

4)產能過剩的行業:如此前主要由政府推動的水泥、鋼鐵等產能過剩行業的并購。

二、公司質地:

1)市值管理訴求:主業盈利能力下滑且破發的公司通過外延式的并購重組才能真正扭轉市值壓力;

2)資金實力:2019年注冊制改革后IPO超募現象明顯增多,此前實現超募且目前貨幣資產比重較高的上市公司應具備更強的資金支付能力。

三、輿情信息:

1)公告明確提及并購意向:借助互動易平臺、投資者關系活動記錄表、財報等明確透露出有并購意向的上市公司;

2)有相關資本運作動作:出現儲血式定增、設立并購/產業基金、與PE戰略合作等動向的上市公司。