A股大波動行情中的股指期權基礎策略

市場行情較大波動來臨時,權益類衍生品中,股指期權作為重要的風險管理工具可以成為投資者參與交易時的優選。國慶前后,在宏觀、地產、資本市場政策組合加碼推出的刺激下,主要A股指數均迎來了大漲,來到年內新高,直接再加倉股票現貨或股指期貨合約可能面臨較大的追高虧損風險。運用股指期權構建備兌開倉或買入認沽期權保護性策略、牛市價差策略等可以幫助投資者在大波動行情中盡量降低風險,同時捕捉指數繼續上漲的收益。

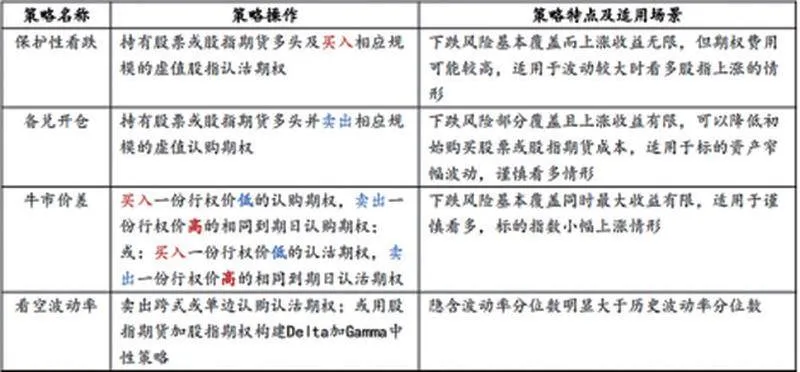

股指期權交易策略

(一)股指期權在大波動行情中的功能作用

在股票指數迅速大漲,波動極大的行情中,股指期權一方面可以作為保險工具保護投資者在投資現貨股票或股指期貨多頭時的下跌風險,另一方面可以作為間接投資工具構建看多股票上漲的組合捕捉收益。在當下環境中,A股主要指數均在短期內達到了年內新高,投資者若還想參與后面的交易,推薦考慮運用保護性看跌、備兌開倉,以及牛市價差等策略來管理波動較大行情中的風險。

(二)保護性看跌及備兌開倉

與對沖較為相似的,同時在期權和期貨或者股票現貨資產上持有同等規模頭寸的策略包含保護性看跌或備兌開倉策略。保護性看跌策略更容易理解,在持有股指期貨多頭的同時,買入股指認沽期權,使得指數下跌時在期權頭寸上的盈利能補償期貨頭寸上的虧損,因此稱作保護性看跌。保護性看跌期權策略在交易中需要注意選擇執行價格與期貨點位相近的期權開倉,保護效果會更好,其具體損益圖與僅買入一份看漲期權類似,損失有限而收益無限。

保護性看跌期權一般應用于已持有股票現貨資產或股指期貨多頭,需要對沖下跌風險時使用,如果僅看漲股票指數,可以直接買入看漲期權,占用資金成本和風險更低,但由于當前波動率處于高位,僅單邊買入期權費用已經偏高,一般選擇虛值認沽期權買入或同時再賣出一份股指期權構建價差策略。

與之不同,備兌開倉策略在持有股票或股指期貨的同時賣出虛值認購期權,可以增厚小幅上漲的收益,也可用權利金補償股指下跌的損失。但備兌開倉策略在標的指數急劇下跌時由于賣空期權的權利金相對較少,無法很好地覆蓋下跌帶來的損失,而標的指數急劇上漲時,又只能獲取有限的上漲收益,因此更加適用于市場波動較小時的行情。

(三)價差策略

對于同一標的資產的期權,買入并賣出兩份不同行權價的認購期權獲買入并賣出兩份不同行權價的認沽期權,均可以構建價差組合,分為熊市價差和牛市價差。牛市價差策略可以用買入行權價低的認購期權并賣出行權價高的認購期權構建,也可以等價形式用認沽期權構建,其收益曲線表現一致,風險和收益均有限,整體適用于謹慎看多標的行情。價差策略可以對沖單一購買期權的成本,因此在已經累積較大漲幅,謹慎看多股票市場未來漲勢時,價差策略花費的權利金較少,風險可控,是投資者的優選。

(四)波動率策cii+zD6tfpwxGXRXVygs0A==略

基于BSM定價模型,在到期時間、股票價格、無風險利率等參數已知條件下,波動率對期權的定價影響明顯,因此在期權策略中有專門以做多或做空波動率為方向進行的操作。對于看多波動率的策略,在期權頭寸上為凈多頭,而看空波動率的策略則為凈空頭。

在波動率策略中,通常需要保持期權組合的delta中性,以使得組合價值盡量少地受到除波動率變動以外的標的價格變化影響。而若要保持delta中性,價格變動時delta的變動可能使得投資者需要頻繁調整組合頭寸,因此更好的對策是同時保持delta和gamma中性,則delta中性在標的價格變化中可以保持穩定。

在構建波動率策略時,我們需要區分兩個概念,一個是隱含波動率,一個是歷史波動率。隱含波動率是根據現在的期權價格、資產價格、到期時間等已知變量反推算得到的,市場隱含在期權中的對于標的資產波動率的預期。而歷史波動率是歷史發生、真實可查的標的資產波動率。相較于直接分別比對隱含波動率和歷史波動率,將二者結合比較會更有利于判斷是否使用波動率策略。具體地來說,我們可以選擇一個樣本周期,一年,或者三年等,計算得出目前的隱含波動率在樣本期內所處分位數,并計算10天、20天、60天的歷史波動率目前所處分位數,比較二者的差距。若當前期權隱含波動率處于較高分位數,而歷史波動率處于正常或偏低水平,則說明期權波動率可能被高估,相反則期權波動率可能被低估,則能夠進行下一步相應波動率策略的操作。

構建波動率策略分為買入或賣出波動率。買入波動率策略在標的價格大幅波動時受益,也在時間衰退時受損,賣出波動率則相反。當前市場波動較大,隱含波動率及歷史波動率均處于高位,因此賣出波動率應當為勝率更大的選擇。

股指期權交易策略的優勢

(一)對比股指期貨的成本優勢

股指期貨的保證金機制決定了做多或做空合約均需要維持12%左右的保證金,一手占用十萬以上的資金,而股指期權買權無需繳納保證金,僅賣方需要支付保證金。平值股指期權權利金當前價格為數百點左右,合約乘數為100,因此相較而言具有成本優勢。

(二)平倉方式多樣化

股指期權的平倉方式有多種,既可以在到期前買/賣合約平倉,也可以持有至到期,到期后可以行權也可以放棄行權。中金所的滬深300、上證50和中證1000股指期權到期交割為現金交割,上交所、深交所的ETF股指期權到期則為現金交割,豐富的品種可以供投資者根據需求進行選擇。

節后歸來,A股市場行情仍呈現出交易放量的趨勢,但首日漲勢高開回落,預計后續全面大漲行情有所減緩、分化。在較高點位上,投資者若還想捕捉后續上漲的盈利,可以在建倉股指期貨多頭的同時買入虛值認沽期權對沖下跌風險。而由于波動率放大,股指期權當前權利金較高,出于減少對沖成本的考量,也可選擇賣出虛值認購期權進行對沖。此外,投資者若構建牛市價差組合,可以替代股指期貨或股票現貨,直接用股指期權組合獲取謹慎看多A股市場的收益,風險與收益較為平衡。而僅從波動率角度觀察,當前中金所三類股指期權的平值期權隱含波動率均處于高位,可以運用股指期貨加期權的組合構建Delta+Gamma中性策略做空波動率來獲取波動率高位下降,逐漸平緩帶來的收益。

表:期權主要交易策略歸納