中國資產重估牛?

不久前的1月,市場討論最多的還是有沒有“春季躁動”,但近期,隨著以港股為代表的中國資產持續走強,市場上關于中國資產重估的樂觀情緒逐步發酵。

2025年以來,隨著DeepSeek等中國科技企業的崛起,外資機構紛紛重新審視中國資產的估值,尤其是科技企業的估值。如果以主要市場看,港股是這輪中國資產走強的引領者,而恒生科技指數則是C位了。

難道,新一輪“中國資產重估牛”正在形成?

DeepSeek引發中國資產上漲

近期,市場上有一個段子,大致是:2025年,中美互換故事,中國接棒了美國的AI大旗,美國接棒了中國的改革敘事,中國突然成了AI領頭羊,美國則成了提高政府效率的典范。

確實,從春節放假前DeepSeek的突然走火為起點,經過春節假期期間港股及美股的一些中概股走強發酵,關于中國資產重估的討論也多了起來。

受此影響投資者情緒大幅提振,AI相關板塊引領A股及港股指數層面上行,春節假期以來(2.3至2.14)上證指數上漲3.0%,偏成長風格的科創50和創業板指分別上漲7.1%和7.3%,港股表現出更佳的上行彈性,恒生科技在此期間上漲17.0%。

幾個月前,市場還飽受“信心不足”的困擾,大家瘋狂“避險”生怕虧錢;但自從2025年春節后,隨著國產AI大模型DeepSeek的橫空出世,市場突然畫風一轉:外資機構集體唱多,科技股連續上升。

例如,德意志銀行認為,2025年將成為全球投資界重新認知中國競爭力的關鍵一年,預計中國股票的“估值折價”將逐漸消失。高盛、瑞銀、摩根士丹利等機構也紛紛看多中國市場。

難怪有人開玩笑說:“以前是‘中丐互憐’,現在是‘中概互連’。”

這種轉變背后,核心邏輯是中國資產的價值重估,通俗點兒說,就是全球資本突然意識到,DeepSeek讓他們發現原來中國科技這么強,之前的估值可能給低了!

DeepSeek戳破了外資兩個長期存在的“偏見”:一是,“中國只會山寨,不會原創”;二是,“中國AI離不開美國算力”,即被卡脖子。

此外,蔡崇信已經確認,蘋果公司與阿里巴巴達成合作,計劃將阿里云的通義千問大模型集成至蘋果AppleIntelligence在中國的AI服務中。

如果以主要市場看,港股是這輪中國資產走強的引領者,而恒生科技指數則是主要指數中的C位了。

雖然2月13日沖高后尾盤跳水,令不少投資者以為港股要做雙頂,但次日港股重拾升勢,全天都很強勢,截至收盤,當日恒生指數上漲3.69%,今年累漲12.76%,恒生科技指數當日上漲5.56%,今年累漲23.68%。

以阿里、騰訊、京東、小米、中芯國際等近期頻繁刷新歷史新高或者階段新高的個股為重要成分股的恒生科技指數已經超過了24年國慶期間的高點,恒生指數等也距離不遠。

相比這下,A股走勢顯然要弱一些,截至2月14日收盤,滬指今年累計還略微下跌0.15%,深證成指和創業板指則是略漲超3%,走得最好的是北證50,今年累漲18.60%。

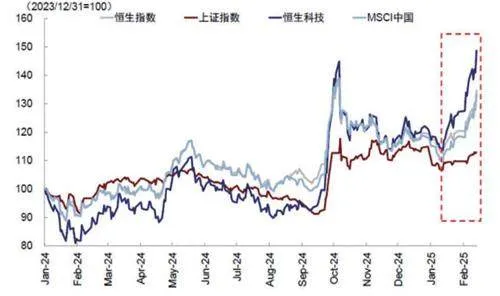

實際上,港股和A股走勢出現顯著差異是從1月中旬開始,1月中旬以來港股大漲并明顯跑贏A股。(見圖一)

圖一:1月中旬以來港股大漲并明顯跑贏A股

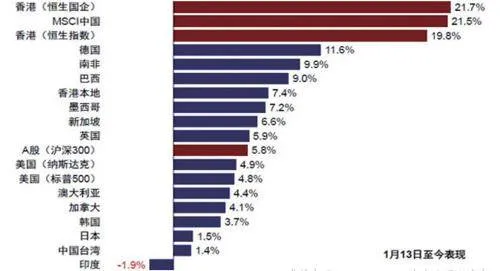

其實,1月中旬以來(截至2月14日),港股不僅遙遙領先A股,還遙遙領先全球其它主要股市。根據中金公司統計,1月13日以來(DeepSeekR1模型發布后的第一個交易日),恒生指數上漲近20%,領先第二的德國股市超過8個百分點。(見圖二)

圖二:港股市場領漲全球

港股的上漲趨勢并沒有結束,截至筆者落筆的2月18日上午盤中,港股的主要幾個指數,恒生指數、恒生科技指數、恒生國企指數已經比齊齊刷下了這輪行情的階段新高。(見圖三)

圖三:恒生科技指數去年9月初至2月18日盤中的K 線走勢

中國資產“價值重估牛”

但冷靜下來看,本輪以港股為代表的中國國資產走強就能說是中國資產牛嗎?

很難做是或否的結論,但只看指數很容易掩蓋市場的真相。

春節后以港股尤其是恒生科技指數引領的快速上漲,很容易讓大家聯想到去年924那一輪同樣快速的上漲行情。根據中金公司的報告,對比二者,我們可以發現,相同點在于都是情緒驅動且交易型資金主導,但不同點是本輪行情更加聚焦在圍繞AI的科技板塊,結構性更顯著,也解釋了港股內部金融周期板塊和A股市場的大幅落后。

相同點:情緒驅動為主,交易和被動資金主導。驅動力上,本輪大漲和924行情均主要受情緒驅動,9月24日至10月7日短短兩周,總量政策和預期轉變驅動恒生指數大漲21.6%,其中風險溢價貢獻19.8%。本輪大漲的主要催化是DeepSeek“破圈”帶來對科技和整體中國資產的重估情緒,春節假期以來兩周,恒生指數上漲11.8%,中金公司測算其中風險溢價貢獻10.2%。

資金面上,港股兩輪反彈均以交易和被動型資金為主,主動資金回流有限。(此處插一句關于A股的,根據民生策略的報告,上周A股個人是階段主要買入力量,北上與ETF均有所撤離。)

回到港股,不可否認的是,上述兩個特征也是反彈初期的必然現象,畢竟初期以預期為主,交易和被動資金比長線資金行動也更快。但是,如果預期在后續無法兌現,甚至還不斷低于預期,就會使得透支的情緒回吐,導致涌入的交易和被動資金再度流出,長線資金也難以流入,這也是10月初市場從高點回調后所發生的情形。

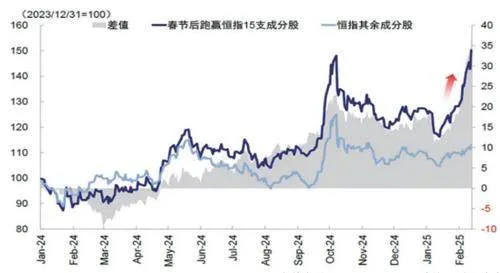

不同點:相比924行情以金融地產周期為主且更廣的反彈基礎,本輪上漲基礎更窄地聚焦在科技領域。一方面,在547只港股通樣本中,本輪只有20%的個股跑贏指數,且主要集中在科技消費和AI醫療領域,老經濟和傳統板塊多數落后;924行情有超過60%的個股跑贏指數,且以金融地產等順周期板塊為主。

另一方面,恒生指數成分股中,跑贏指數的15支成分股(占比18%)在此期間上漲24%,風險溢價貢獻18%,貢獻恒指同期11.8%漲幅的七成,風險溢價也創去年10月初以來新低。其余68支成分股僅上漲5.8%,其分化可見一斑。(見圖四)

圖四:恒生指數內部多數成分股漲幅不明顯

根據中金公司觀點,本質上,本輪港股反彈仍是一個典型的結構市,意味著投資者要跑贏指數需要在配置上更聚焦才行。

就A股看,內部卻出現了明顯的分化行情,TMT板塊一枝獨秀。民生策略認為,未來對于A股而言,與AI直接相關的以外的行業能否出現修復更值得關注,而從科技資產的重估擴散到其他資產的重估可能才是未來A股跑贏的關鍵。目前耐心等待基本面的變化,未來國內基本面的改善信號出現是A股行情擴散的重要驅動。

而中泰證券則認為,DeepSeek帶來的更多的是主題性和結構性機會,而非“宏大敘事”下的“總量性”與“趨勢性”機會。就基本面而言,“打破美國科技霸權,大國科技重估”的宏大敘事目前并不扎實。一方面,Deep‐Seek本身是算力限制下的工程效率優化。另外,Deep‐Seek技術開源,能夠快速被其他廠商復制。模型的研發與算力并不相悖,在各廠商模型處于同一起跑線時,算力等瓶頸又會再度出現。市場方面,科技板塊后續走勢能否承接AI這一敘事的核心在于相關行業是否能持續不斷拿出新的能讓市場眼前一亮的“黑科技成果”。

中金公司也表示,要進一步擴散到整體市場,需要:

1)科技改變和解決了整體宏觀去杠桿和收縮問題,形成全要素生產率和自然利率的大幅走高,但這一趨勢較為長期;

2)宏觀總量政策配合加碼,兩會是重要觀察窗口,不過,近期關稅壓力減輕、經濟數據不弱以及DeepSeek在產業上帶來的興奮,是否會導致政策進展趨緩,需要觀察。

筆者認為,是不是牛市現階段難以下定論,但暫時認為是“春季躁動”或許更穩妥。若是港、A市場的中國資產整體牛,不會沒有上車機會;若只是“春季躁動”,那短期過熱的板塊也沒必要追高,反倒是一些還在低位的板塊或許存在補漲機會,下一篇文章我們將以這個思路挖掘可能的機會。