如何理解信貸數(shù)據(jù)與真實需求的關系

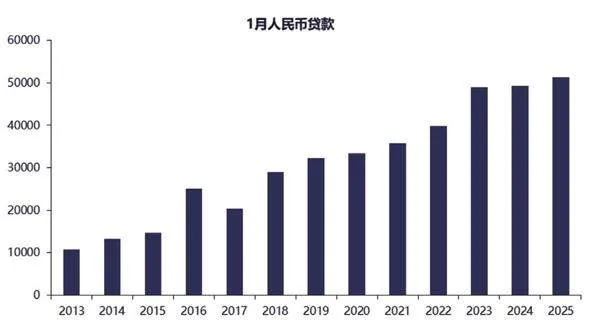

2025年2月14日,人民銀行發(fā)布了1月金融數(shù)據(jù),迎來了信貸開門紅。1月人民幣貸款實現(xiàn)5.13萬億元,社會融資規(guī)模7.06萬億元,分別同比多增2100億元和5833億元,在上年同期的高基數(shù)上實現(xiàn)了同比多增,對公貸款好于零售貸款,金融企業(yè)貸款新增47800億元,同比多增9200億元。社融存量同比增速也回升至8.0%。金融數(shù)據(jù)超出了市場一致預期。在信貸開門紅的背景下,市場對實體經(jīng)濟的期待也有所增強,風險偏好出現(xiàn)回暖。

1月信貸表現(xiàn)較好,從此前票據(jù)利率的走勢就可以觀察到:春節(jié)假期在1月下旬,銀行普遍在1月中上旬提前投放信貸,中旬反而出現(xiàn)出票的現(xiàn)象,票據(jù)利率有所上行,這表明在春節(jié)前多數(shù)銀行已經(jīng)完成了信貸投放任務。結構上來看,企業(yè)貸款好于居民貸款。金融企業(yè)貸款新增47800億元,同比多增9200億元,其中短期貸款、中長期貸款分別新增17400億元和34600億元,同比分別多增2800億元和1500億元。企業(yè)貸款明顯多增,主要是前期銀行進行了充足的項目儲備,出于“早投放、早受益”的經(jīng)營考慮靠前投放。1月居民貸款新增4438億元,同比少增5363億元。1月居民貸款新增4438億元,同比少增5363億元。居民端同比來看稍弱,主要還是由于春節(jié)日期錯位的影響。在2024年降低存量貸款利率后,居民提前還款現(xiàn)象有明顯緩解,疊加春節(jié)前后部分一、二線城市二手房成交活躍,因此剔除春節(jié)錯位的影響,居民的實際信貸需求是有所改善的。

社融存量增速也有所回升,一是信貸的支持,二是年初以來政府債券發(fā)行較快,二者共同對社融形成支撐。政府債券融資6933億元,同比多增3986億元。2024年上半年專項債在項目約束下發(fā)行偏慢,2024年年末,專項債發(fā)行、審批的管理機制進行了優(yōu)化完善,專項債投向領域有所擴大、專項債券項目“自審自發(fā)”開始試點,因此2025年年初專項債發(fā)行規(guī)模同比增加。此外,國債的發(fā)行也有所前置。

金融數(shù)據(jù)和實體經(jīng)濟數(shù)據(jù)是一體兩面、互相印證的。當實體企業(yè)或居民部門信心提升,融資增加時,首先體現(xiàn)為金融數(shù)據(jù)的走強;企業(yè)或居民將信貸資金用于投資、生產(chǎn)、消費,進而暢通實體經(jīng)濟的內(nèi)生循環(huán),最終體現(xiàn)為經(jīng)濟的全面好轉,這就是金融數(shù)據(jù)領先性的邏輯。此外,相比于生產(chǎn)、投資、消費等數(shù)據(jù)統(tǒng)計過程中的逐級上報、匯總,金融數(shù)據(jù)統(tǒng)計相對簡便、數(shù)據(jù)質量也較高,因此獲得了市場的重點關注。

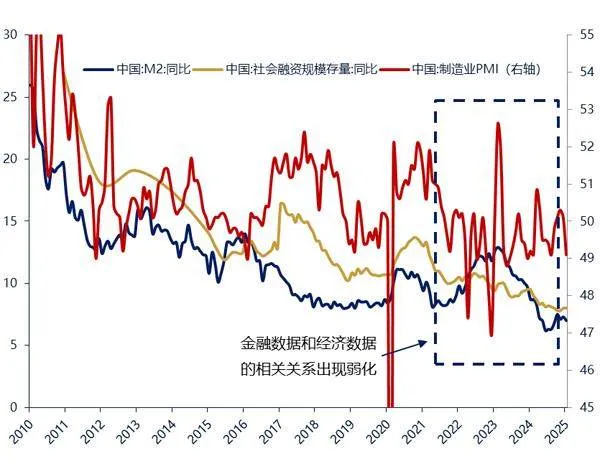

然而金融數(shù)據(jù)與實體經(jīng)濟的關系并非一成不變,金融數(shù)據(jù)有效性的強弱也隨時間不斷發(fā)生變化。金融能否有效指示實體經(jīng)濟狀態(tài),關鍵是需要厘清數(shù)據(jù)中隱含的真實融資需求,在不同的環(huán)境下,需要觀察金融數(shù)據(jù)的不同側面。

2010年之前,經(jīng)濟杠桿率較低,融資需求持續(xù)受到抑制,當政策放開,信貸總量上漲時,信貸數(shù)據(jù)本身就體現(xiàn)了真實融資需求的上漲。因此這一階段傳統(tǒng)的信貸數(shù)據(jù)對經(jīng)濟的領先和指示意義較好。例如2008年年末在“四萬億”政策推出后,以地方政府和地產(chǎn)部門為融資主體,信貸快速擴張,2009年1月出現(xiàn)天量信貸數(shù)據(jù),權益市場也在2008年年末和2009年年初基本確認見底,隨后大幅回升。

從2010年開始,到2018年資管新規(guī)落地之間的這一時間階段,傳統(tǒng)信貸數(shù)據(jù)依然對實體經(jīng)濟起到一定的領先和指示意義,但由于表內(nèi)信貸受到各類監(jiān)管指標限制,表外影子銀行相關指標的指示意義更強。影子銀行是監(jiān)管收緊背景下對表內(nèi)融資的替代。2010年后,經(jīng)濟確認好轉,監(jiān)管開始轉而關注地產(chǎn)價格上漲和地方政府融資平臺快速擴張帶來的潛在金融風險,開始對地產(chǎn)行業(yè)和地方政府融資平臺展開調控,表內(nèi)信貸開始受到限制。但前期地產(chǎn)、城投相關融資尚未到期、需要接續(xù),銀證合作、銀信合作等表外通道業(yè)務應運而生,統(tǒng)稱為影子銀行業(yè)務。影子銀行融資體現(xiàn)了實體經(jīng)濟最邊際的融資需求,指標的靈敏性和有效性都較強。在這一階段,社會融資規(guī)模增速和M2增速的差值這一指標體現(xiàn)了表外影子銀行的規(guī)模增速,逐步受到市場關注。

2018年后,一方面,資管新規(guī)全面落地,影子銀行業(yè)務逐步收縮,相關指標的觀察意義弱化;另一方面,實體經(jīng)濟杠桿率已經(jīng)處于相對較高水平,信貸多增并不一定代表真實融資需求的增加,信貸對經(jīng)濟的領先性和指示意義有所弱化。信貸多增有很大一部分是政策驅動下的供給增加所致,而非企業(yè)、居民真實融資意愿的回暖,體現(xiàn)為信貸數(shù)據(jù)的量升價降。例如2022年至2023年,信貸和M2高增,但實體經(jīng)濟相對偏弱,也引起了一些關于“空轉”的討論。

圖1 信貸實現(xiàn)開門紅

圖2 近年來金融數(shù)據(jù)和經(jīng)濟數(shù)據(jù)的相關關系出現(xiàn)弱化

近兩年,貨幣管理部門對于信貸的要求存在變化,也影響了金融數(shù)據(jù)的分析框架。2022年至2023年信貸和經(jīng)濟關系一度有所背離,政策更加強調金融運轉的效率。2023年10月中央金融工作會議中明確指出,要“盤活被低效占用的金融資源,提高資金使用效率”。人民銀行落實中央金融工作會議要求,在2023年11月的《貨幣政策執(zhí)行報告》中指出,要“深入理解盤活存量資金的內(nèi)涵和作用,科學看待信貸總量和信貸結構的變化”,“不僅增量信貸能支持實體經(jīng)濟,盤活低效存量貸款也有助于經(jīng)濟增長。”貨幣管理部門弱化了對于信貸總量的要求,提高了對于信貸質量的要求。

不過,2024年底以來,央行對信貸投放的要求又有所加強。2024年11月的《貨幣政策執(zhí)行報告》中,要求在“防范資金沉淀空轉的同時……深入挖掘有效信貸需求”。2024年四季度貨幣政策例會要求“引導金融機構加大貨幣信貸投放力度”,這都體現(xiàn)了人民銀行在2024年四季度后在防空轉的同時,又邊際增加了對于信貸總量的要求。

貨幣政策的變化,增加了金融數(shù)據(jù)分析的復雜性。一方面,信貸下行并不一定代表經(jīng)濟走弱,2023年年底到2024年三季度,貨幣管理部門的主要訴求是信貸盤活存量、提高效率,在金融擠水分的要求下,央行進行了一系列政策操作,存款自律機制在2024年4月開始禁止銀行的手工補息行為,這導致部分套利貸款和高息貸款共同消失,信貸增速持續(xù)下行。金融擠水分導致信貸走弱,同時也帶來了信貸和經(jīng)濟結構的優(yōu)化。

另一方面,信貸高增也不一定意味著經(jīng)濟全面企穩(wěn)走強,2024年四季度以來,貨幣管理部門對于信貸總量的訴求提高,1月信貸實現(xiàn)了開門紅。但信貸開門紅能否轉化為實體經(jīng)濟的全面持續(xù)回暖,還要關注信貸數(shù)據(jù)的持續(xù)性以及真實融資需求變化。

結合近期高頻經(jīng)濟數(shù)據(jù)來看,春節(jié)期間消費、出行相關數(shù)據(jù)較好,春節(jié)前后地產(chǎn)二手房成交同比明顯好轉。整體來看,年初信貸超預期無疑是一個積極的信號,有利于經(jīng)濟實現(xiàn)開門紅,提振市場信心。

(段辰菊、王安東分別為國壽安保基金管理有限公司研究總監(jiān)、研究員)