資產(chǎn)負(fù)債表債務(wù)法下企業(yè)所得稅簡便核算模式探究

【摘 要】 本文設(shè)計(jì)了企業(yè)所得稅簡便核算模式,在該模式下,企業(yè)只要掌握基礎(chǔ)數(shù)據(jù),并將其輸入到設(shè)定表格中,便可自動地計(jì)算出當(dāng)期所得稅費(fèi)用及相應(yīng)的遞延所得稅資產(chǎn)、遞延所得稅負(fù)債,使最難掌握的新所得稅法及新企業(yè)會計(jì)準(zhǔn)則下資產(chǎn)負(fù)債表債務(wù)法核算所得稅的復(fù)雜問題簡單化,使企業(yè)能以最簡便的方法操作所得稅會計(jì)處理。

【關(guān)鍵詞】 所得稅;核算模式;探究

《企業(yè)會計(jì)準(zhǔn)則第18號——所得稅》要求企業(yè)以資產(chǎn)負(fù)債表債務(wù)法核算所得稅,使多數(shù)人在學(xué)習(xí)新準(zhǔn)則時(shí)感到難以理解,因?yàn)椴缓美斫猓趯?shí)務(wù)操作中更覺無從下手,所得稅會計(jì)處理成為新準(zhǔn)則實(shí)施中難度最大的工作之一。從稅收會計(jì)的角度看,企業(yè)所得稅是一項(xiàng)直接稅,牽涉到企業(yè)計(jì)稅收入、稅前抵扣項(xiàng)目的確認(rèn)、稅收優(yōu)惠等的不同規(guī)定,企業(yè)所得稅是計(jì)算最復(fù)雜、難度最大的涉稅事項(xiàng)。特別是新企業(yè)所得稅法的出臺,原內(nèi)外資企業(yè)所得稅兩稅合并,統(tǒng)一規(guī)范稅前扣除項(xiàng)目與扣除標(biāo)準(zhǔn),與原稅法存在著較大的差別。新會計(jì)準(zhǔn)則已于2007年1月1日在上市公司率先執(zhí)行,2009年將過渡到所有大中型企業(yè)執(zhí)行,新所得稅法也于2008年1月1日起在所有企業(yè)執(zhí)行。新準(zhǔn)則并新所得稅法下如何進(jìn)行所得稅會計(jì)處理,企業(yè)覺得是兩難相碰,無從下手。筆者常常思考:如何讓企業(yè)以最簡便的方法操作所得稅會計(jì)處理?能否通過設(shè)定核算模式,將復(fù)雜的問題簡單化?該核算模式下,企業(yè)日常只要掌握基礎(chǔ)數(shù)據(jù)資料,輸入到設(shè)定表格中便可自動地計(jì)算出當(dāng)期所得稅費(fèi)用及相應(yīng)的遞延所得稅資產(chǎn)、遞延所得稅負(fù)債。以下是對該核算模式的探究,該模式適用于一般企業(yè)共有的涉稅事項(xiàng),至于特殊涉稅事項(xiàng)的企業(yè),在本文中無法一一列出,企業(yè)可根據(jù)該方法推斷核算。

一、正確理解新準(zhǔn)則所得稅理念的變化

《企業(yè)會計(jì)準(zhǔn)則第18號——所得稅》準(zhǔn)則,要求企業(yè)在取得資產(chǎn)或負(fù)債時(shí),應(yīng)確認(rèn)其計(jì)稅基礎(chǔ),資產(chǎn)、負(fù)債的賬面價(jià)值與計(jì)算基礎(chǔ)產(chǎn)生差異的,要求確認(rèn)所產(chǎn)生的遞延所得稅資產(chǎn)與遞延所得稅負(fù)債,這是一種以資產(chǎn)負(fù)債表為基礎(chǔ)核算本期所得稅費(fèi)用的方法,稱為資產(chǎn)負(fù)債表債務(wù)法。新準(zhǔn)則下所得稅的資產(chǎn)負(fù)債表債務(wù)法與原準(zhǔn)則納稅影響會計(jì)法的債務(wù)法最大的區(qū)別在于前者體現(xiàn)了資產(chǎn)負(fù)債觀,從資產(chǎn)負(fù)債表出發(fā),引入“暫時(shí)性差異”概念,通過比較資產(chǎn)負(fù)債表上列示的資產(chǎn)、負(fù)債按照會計(jì)準(zhǔn)則規(guī)定確定的賬面價(jià)值與按照稅法規(guī)定確定的計(jì)稅基礎(chǔ)之間的差異即為“暫時(shí)性差異”,反映的是到某一時(shí)點(diǎn)止的累計(jì)差異金額,并能反映對未來的影響。而后者則體現(xiàn)收入費(fèi)用觀,是從損益表出發(fā),采用“時(shí)間性差異”的概念,反映的是一個(gè)會計(jì)期間產(chǎn)生的差異,不能直接反映對未來的影響。利潤表的納稅影響會計(jì)法所形成的差異有時(shí)間性差異與永久性差異之分。

暫時(shí)性差異與時(shí)間性差異的關(guān)系是:所有的時(shí)間性差異都是暫時(shí)性差異——可以理解為從利潤表角度形成時(shí)間性差異,從資產(chǎn)負(fù)債表角度形成暫時(shí)性差異。但某些暫時(shí)性差異不是時(shí)間性差異,因?yàn)闀簳r(shí)性差異還包括計(jì)入權(quán)益的交易或事項(xiàng)及企業(yè)合并的影響,如可供出售金融資產(chǎn)持有期間公允價(jià)值變動損益計(jì)入資本公積,不影響利潤表,不構(gòu)成時(shí)間性差異,但形成暫時(shí)性差異。另外,還應(yīng)注意,從利潤表角度考慮的永久性差異,不形成暫時(shí)性差異,如稅法規(guī)定國債利息收入免所得稅,形成永久性差異,不形成暫時(shí)性差異。

二、正確把握新準(zhǔn)則下所得稅核算的一般程序

在新準(zhǔn)則采用資產(chǎn)負(fù)債表債務(wù)法下核算所得稅,企業(yè)應(yīng)于每一資產(chǎn)負(fù)債表日進(jìn)行所得稅核算,一般的核算程序?yàn)椋?br/>

(一)確定資產(chǎn)、負(fù)債的賬面價(jià)值

按照新會計(jì)準(zhǔn)則規(guī)定確定企業(yè)資產(chǎn)負(fù)債表中除遞延所得稅資產(chǎn)和遞延所得稅負(fù)債外的其他資產(chǎn)和負(fù)債的賬面價(jià)值。該步驟可直接從資產(chǎn)負(fù)債表日資產(chǎn)負(fù)債表項(xiàng)目取數(shù),較為簡便。

(二)確定資產(chǎn)、負(fù)債的計(jì)稅基礎(chǔ)

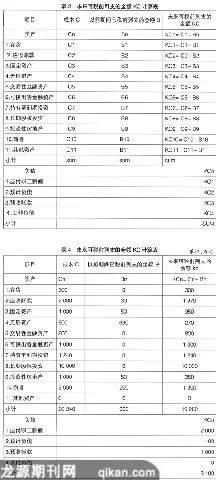

按照新準(zhǔn)則中對于資產(chǎn)和負(fù)債計(jì)稅基礎(chǔ)的確定方法,以新所得稅法為基礎(chǔ),確定資產(chǎn)負(fù)債表中有關(guān)資產(chǎn)、負(fù)債的計(jì)稅基礎(chǔ)(計(jì)算公式:資產(chǎn)的計(jì)稅基礎(chǔ)=未來可稅前扣除的金額;負(fù)債的計(jì)稅基礎(chǔ)=負(fù)債賬面價(jià)值-未來可稅前抵扣金額)。因?yàn)槠髽I(yè)會計(jì)準(zhǔn)則與所得稅法對收入及費(fèi)用的確認(rèn)與計(jì)量存在較大差異,按照企業(yè)會計(jì)準(zhǔn)則核算的資產(chǎn)負(fù)債賬面價(jià)值與按照所得稅法核算的資產(chǎn)負(fù)債計(jì)稅基礎(chǔ)將存在很大差異,因此該步驟為所得稅核算的難點(diǎn),通過“表1-新準(zhǔn)則新稅法下資產(chǎn)負(fù)債賬面價(jià)值與計(jì)稅基礎(chǔ)主要差異列示表”、“表2-未來可稅前列支的金額計(jì)算表”可幫助核算。

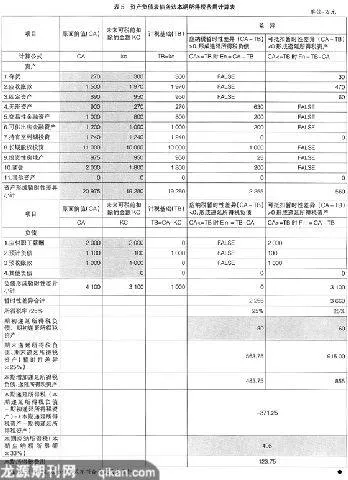

(三)確定當(dāng)期遞延所得稅

通過比較賬面價(jià)值與計(jì)稅基礎(chǔ),確定暫時(shí)性差異,從而確認(rèn)遞延所得稅資產(chǎn)及負(fù)債,計(jì)算出當(dāng)期遞延所得稅。即比較資產(chǎn)、負(fù)債的賬面價(jià)值和其相對應(yīng)的計(jì)稅基礎(chǔ)之間的差異,分析其性質(zhì),除新準(zhǔn)則所規(guī)定的特殊情況外,分別歸類為應(yīng)納稅暫時(shí)性差異和可抵扣暫時(shí)性差異,并乘以新稅法規(guī)定的所得稅率(即以有關(guān)暫時(shí)性差異預(yù)期轉(zhuǎn)回期間適用的稅率為基礎(chǔ)),確定資產(chǎn)負(fù)債表日遞延所得稅資產(chǎn)/負(fù)債的余額,與期初遞延所得稅資產(chǎn)/負(fù)債的余額相比,倒算當(dāng)期應(yīng)予確認(rèn)的遞延所得稅資產(chǎn)/負(fù)債或應(yīng)于轉(zhuǎn)銷的金額(計(jì)算公式為:本期增加遞延所得稅資產(chǎn)/負(fù)債=期末遞延所得稅資產(chǎn)/負(fù)債-期初遞延所得稅資產(chǎn)/負(fù)債),然后確定當(dāng)期遞延所得稅(計(jì)算公式為:本期遞延所得稅=本期增加遞延所得稅負(fù)債-本期增加遞延所得稅資產(chǎn))。本步驟在“表3-資產(chǎn)負(fù)債表債務(wù)法本期所得稅費(fèi)用計(jì)算表”中通過設(shè)定程序與公式可以自動計(jì)算。

(四)計(jì)算當(dāng)期應(yīng)交所得稅

按照新所得稅法規(guī)定計(jì)算確定當(dāng)期應(yīng)納稅所得額,乘以相應(yīng)的所得稅稅率后確定為當(dāng)期應(yīng)交所得稅(當(dāng)期所得稅)。該步驟以稅務(wù)部門設(shè)定的《企業(yè)所得稅年度納稅申報(bào)表》計(jì)算申報(bào)的當(dāng)期應(yīng)納所得稅額為據(jù)。

(五)確定利潤表中的所得稅費(fèi)用

計(jì)算公式:所得稅費(fèi)用=當(dāng)期所得稅+當(dāng)期遞延所得稅。該步驟在“表3-資產(chǎn)負(fù)債表債務(wù)法本期所得稅費(fèi)用計(jì)算表”中可自動計(jì)算。

從以上新準(zhǔn)則下所得稅核算的步驟看,主要難點(diǎn)在于核算資產(chǎn)、負(fù)債的計(jì)稅基礎(chǔ)。下面重點(diǎn)關(guān)注資產(chǎn)、負(fù)債計(jì)稅基礎(chǔ)的核算。

三、資產(chǎn)、負(fù)債計(jì)稅基礎(chǔ)的簡便核算

資產(chǎn)的計(jì)稅基礎(chǔ)指的是在企業(yè)持續(xù)持有及最終處置某項(xiàng)資產(chǎn)的一定期間內(nèi),該資產(chǎn)按照稅法規(guī)定可以稅前抵扣的金額,也即該資產(chǎn)取得時(shí)的成本減去以前期間按照稅法規(guī)定已經(jīng)稅前抵扣的金額后的余額。

負(fù)債的計(jì)稅基礎(chǔ)則指負(fù)債的賬面價(jià)值減去未來期間計(jì)算應(yīng)納稅所得額時(shí)按照稅法規(guī)定可予抵扣的金額。

資產(chǎn)或負(fù)債的賬面價(jià)值與其計(jì)稅基礎(chǔ)之間的差異,即暫時(shí)性差異。資產(chǎn)的賬面價(jià)值大于其計(jì)稅基礎(chǔ)或者負(fù)債的賬面價(jià)值小于其計(jì)稅基礎(chǔ)部分,產(chǎn)生應(yīng)納稅暫時(shí)性差異,該部分差異在未來期間將導(dǎo)致產(chǎn)生應(yīng)稅金額,形成遞延所得稅負(fù)債,也就是企業(yè)當(dāng)期和以前期間應(yīng)交未交的所得稅;而資產(chǎn)的賬面價(jià)值小于其計(jì)稅基礎(chǔ)或者負(fù)債的賬面價(jià)值大于其計(jì)稅基礎(chǔ)部分,產(chǎn)生可抵扣暫時(shí)性差異,該部分差異在未來期間將導(dǎo)致產(chǎn)生可抵扣金額,形成遞延所得稅資產(chǎn),即企業(yè)已支付的所得稅超過應(yīng)支付的部分。

新企業(yè)會計(jì)準(zhǔn)則與新企業(yè)所得稅法同時(shí)實(shí)施的情況下,進(jìn)一步加大了企業(yè)會計(jì)處理與稅法的差異與難度。據(jù)不完全統(tǒng)計(jì),目前企業(yè)會計(jì)準(zhǔn)則與新所得稅法的差異多達(dá)上百項(xiàng),既有稅法規(guī)定扣除或優(yōu)惠等形成的一次性永久性差異,又有因會計(jì)處理與稅法規(guī)定不同而引起的跨若干年度的暫時(shí)性差異,差異的影響范圍涉及所有的企業(yè)。“表1-新準(zhǔn)則新稅法下資產(chǎn)負(fù)債賬面價(jià)值與計(jì)稅基礎(chǔ)主要差異列示表”列示新會計(jì)準(zhǔn)則及所得稅法下企業(yè)帶有共性的資產(chǎn)負(fù)債賬面價(jià)值與計(jì)稅基礎(chǔ)的主要差異,企業(yè)可參照該差異表核算資產(chǎn)負(fù)債的賬面價(jià)值及計(jì)稅基礎(chǔ)。要核算資產(chǎn)負(fù)債的計(jì)稅基礎(chǔ),必須先要核算每一資產(chǎn)、負(fù)債的未來可稅前扣除的金額KC。

企業(yè)參照表1列示差異核算每一資產(chǎn)、負(fù)債的未來可稅前扣除的金額KC,企業(yè)日常需要作大量的所得稅備查簿,在備查簿記錄每一資產(chǎn)/負(fù)債初始成本及已稅前扣除金額(基礎(chǔ)數(shù)據(jù)),進(jìn)而推算資產(chǎn)、負(fù)債可稅前列支的金額。見表2計(jì)算。

在表2輸入資產(chǎn)初始成本C及以前期間已稅前列支的金額B,即可自動計(jì)算資產(chǎn)未來可稅前列支的金額KC,至于負(fù)債可直接根據(jù)其性質(zhì)判斷其未來可稅前列支的金額。

四、按照所得稅核算步驟設(shè)定核算模式直接計(jì)算當(dāng)期所得稅費(fèi)用

本文所探討的所得稅核算模式表3(見表3-資產(chǎn)負(fù)債表債務(wù)法本期所得稅費(fèi)用計(jì)算表)主要掌握以下三組數(shù)據(jù),即可自動核算本期所得稅費(fèi)用:

第一,未來可稅前扣除的金額KC——即參照表1列示的資產(chǎn)負(fù)債賬面價(jià)值與計(jì)稅基礎(chǔ)主要差異,在表2中核算每一資產(chǎn)負(fù)債的未來可稅前扣除的金額KC;

第二,賬面價(jià)值CA——即直接從資產(chǎn)負(fù)債表取數(shù)每一資產(chǎn)負(fù)債的賬面價(jià)值CA,包括期初遞延所得稅資產(chǎn)A、期初遞延所得稅負(fù)債B;

第三,本期應(yīng)交所得稅SDS——按照稅務(wù)部門規(guī)定《企業(yè)所得稅納稅申報(bào)表》計(jì)算的本期應(yīng)交所得稅。

把以上三組數(shù)據(jù),直接填列在下表3相應(yīng)的位置,通過表中設(shè)定公式,即可自動直接計(jì)算當(dāng)期遞延所得稅資產(chǎn)/負(fù)債、當(dāng)期所得稅費(fèi)用。

表3可在電子表格上設(shè)定的公式,設(shè)定公式時(shí)主要注意,“根據(jù)資產(chǎn)的賬面價(jià)值CA大于計(jì)稅基礎(chǔ)或負(fù)債賬面價(jià)值小于其計(jì)稅基礎(chǔ)時(shí),形成應(yīng)納稅暫時(shí)性差異;反之形成可抵扣暫時(shí)性差異”的原理,設(shè)定判斷函數(shù)公式,自動判斷,結(jié)果符合條件即計(jì)算填列該行,不符合條件則顯示FALSE。這樣僅需將表3中有陰影的格子數(shù)據(jù)填列(數(shù)據(jù)來源如上述),即可自動計(jì)算出當(dāng)期所得稅費(fèi)用。

會計(jì)分錄為:

借:所得稅費(fèi)用

遞延所得稅資產(chǎn)(增加,減少為貸方)

貸:應(yīng)交稅金-應(yīng)交所得稅

遞延所得稅負(fù)債(增加,減少為借方)

利用以上核算模式計(jì)算企業(yè)當(dāng)期所得稅費(fèi)用,企業(yè)因確認(rèn)遞延所得稅資產(chǎn)/負(fù)債產(chǎn)生的遞延所得稅,直接計(jì)入當(dāng)期所得稅費(fèi)用,但如果存在下列情況,則應(yīng)注意對表3計(jì)算結(jié)果進(jìn)行調(diào)整:

一是某項(xiàng)交易按照會計(jì)準(zhǔn)則規(guī)定計(jì)入所有者權(quán)益的,其產(chǎn)生的遞延所得稅資產(chǎn)/負(fù)債及其變化應(yīng)計(jì)入所有者權(quán)益,不構(gòu)成利潤表的遞延所得稅費(fèi)用。如可1d66ef6b7c81f449d7b732d35ce49187fce1c38aa4dc7dbf0fd938388ebaaa24供出售金融資產(chǎn)的公允價(jià)值變動損益計(jì)入資本公積,其公允價(jià)值變動損益引起的遞延所得稅資產(chǎn)/負(fù)債也應(yīng)計(jì)入資本公積。

二是表中所得稅率按照新企業(yè)所得稅法中一般企業(yè)適用的25%所得稅率計(jì)算,不同的企業(yè)(如高新技術(shù)企業(yè))適用不同的稅率或是稅法變動導(dǎo)致所得稅率變動,企業(yè)應(yīng)當(dāng)采用與收回資產(chǎn)或清償債務(wù)的預(yù)期方式相一致的稅率,對已確認(rèn)的遞延所得稅資產(chǎn)/負(fù)債按照新的稅率進(jìn)行重新計(jì)量。

三是若存在按照稅法規(guī)定可以結(jié)轉(zhuǎn)以后年度的可抵扣虧損和稅款抵減,應(yīng)視同可抵扣暫時(shí)性差異處理,即以很可能取得的應(yīng)納稅所得額為限,確認(rèn)相應(yīng)的遞延所得稅資產(chǎn),同時(shí)減少確認(rèn)當(dāng)期所得稅費(fèi)用。

五、所得稅簡便核算模式運(yùn)用舉例

【例】設(shè)甲企業(yè)本期應(yīng)納稅所得額SDS=1 500萬元,本年開始適用所得稅率25%,去年適用33%所得稅率。期初遞延所得稅資產(chǎn)A=60萬元,期初遞延所得稅資產(chǎn)負(fù)債B=80萬元。按照所得稅準(zhǔn)則,根據(jù)以下給出的條件,核算本期所得稅費(fèi)用,并作會計(jì)分錄。

(1)企業(yè)存貨成本300萬元,期末計(jì)提減值準(zhǔn)備30萬元。

(2)應(yīng)收賬款2 000萬元,計(jì)提壞賬準(zhǔn)備500萬元,允許稅前扣除壞賬30萬元。

(3)固定資產(chǎn)成本1 000萬元,會計(jì)按照10年使用年限,凈殘值為0,已計(jì)提折舊100萬元,計(jì)提減值準(zhǔn)備10萬元,稅收按照20年計(jì)提折舊可稅前抵扣,已計(jì)提折舊50萬元。

(4)企業(yè)當(dāng)期發(fā)生研發(fā)支出總額1 000萬元,其中資本化600元。

企業(yè)當(dāng)期取得一項(xiàng)使用壽命不確定的無形資產(chǎn),成本300萬元,稅務(wù)按照10年攤銷。

(5)買入股票800萬元作為交易性金融資產(chǎn),期末公允價(jià)值

1000萬元。

(6)可供出售金融資產(chǎn)1 000萬元,期末公允價(jià)值1 200萬元。

(7)持有至到期投資國債1 200萬元,本期計(jì)提利息收入40萬元。

(8)長期股權(quán)投資成本10 000萬元,權(quán)益法核算,投資收益適用的所得稅稅率為25%,被投資單位適用15%的所得稅率,當(dāng)期被投資單位實(shí)現(xiàn)的凈利潤中投資企業(yè)按持股比例50%計(jì)算確定應(yīng)享有1000萬元。

(9)企業(yè)的一房屋出租,成本為1 000萬元,使用年限為40年,凈殘值為0,直線法計(jì)提折舊,假定稅法規(guī)定的折舊年限為20年。企業(yè)采用成本模式核算投資性房地產(chǎn)。

(10)企業(yè)商譽(yù)賬面價(jià)值2 000萬元,本期未提減值,假定稅法按照10年攤銷。

(11)企業(yè)當(dāng)期確認(rèn)以現(xiàn)金結(jié)算的股份支付2 000萬元,假定按照稅法規(guī)定于行權(quán)時(shí)可稅前扣除。

(12)預(yù)計(jì)本期應(yīng)計(jì)提售后服務(wù)義務(wù)費(fèi)用100萬元。

預(yù)計(jì)本期應(yīng)承擔(dān)債務(wù)擔(dān)保損失1 000萬元。

(13)期末予收賬款1 000萬元,稅收假定收到時(shí)確認(rèn)收入。

本【例】利用本文探討的表格模式計(jì)算所得稅費(fèi)用步驟如下:

1.參照表1分析差異并利用表2計(jì)算未來可稅前列支的金額KC(見表4)。

2.將賬面價(jià)值CA、未來可稅前列支的金額KC、期初遞延所得稅資產(chǎn)A、期初遞延所得稅負(fù)債B、當(dāng)期應(yīng)納所得稅SDS數(shù)據(jù)填列入表3中相對應(yīng)位置,本表自動計(jì)算出當(dāng)期所得稅費(fèi)用、遞延所得稅資產(chǎn)、遞延所得稅負(fù)債本期發(fā)生額(見表5【例】)。

3.根據(jù)表4【例】中計(jì)算得出數(shù)據(jù)編制會計(jì)分錄:

所得稅費(fèi)用會計(jì)分錄:

借:所得稅費(fèi)用 1 237 500

遞延所得稅資產(chǎn)8 550 000

貸:應(yīng)交稅金——應(yīng)交所得稅4 950 000

遞延所得稅負(fù)債4 837 500

4.對特殊情況進(jìn)行會計(jì)分錄調(diào)整:

本例中應(yīng)調(diào)整可供出售金融資產(chǎn)公允價(jià)值變動損益確認(rèn)的應(yīng)納稅暫時(shí)性差異的所得稅影響應(yīng)計(jì)入資本公積(從原計(jì)入所得稅費(fèi)用調(diào)整出來):

借:資本公積——其他資本公積800 000 (2 000 000×25%)

貸:所得稅費(fèi)用800 000 (2 000 000×25%)

調(diào)整后本期所得稅費(fèi)用為43.70萬元(123.75-80),遞延所得稅資產(chǎn)期末余額為915萬元;遞延所得稅負(fù)債期末余額為563.75萬元。

綜上,本文所探討新會計(jì)準(zhǔn)則、新所得稅法下企業(yè)所得稅會計(jì)較為簡便的計(jì)算方法,可幫助操作者快速理解與操作所得稅的核算,企業(yè)可根據(jù)所涉及的特殊涉稅事項(xiàng)利用本表格式與方法進(jìn)一步設(shè)定,即可簡便、快捷、正確地計(jì)算所得稅。

【主要參考文獻(xiàn)】

[1] 《企業(yè)會計(jì)準(zhǔn)則2006》——財(cái)政部制定.經(jīng)濟(jì)科學(xué)出版社.

[2] 《企業(yè)會計(jì)準(zhǔn)則——應(yīng)用指南2006》——財(cái)政部制定.中國財(cái)政經(jīng)濟(jì)出版社.

[3] 《企業(yè)會計(jì)準(zhǔn)則講解2006》——財(cái)政部會計(jì)司編寫組.人民出版社.