新會計準(zhǔn)則下杜邦財務(wù)分析法的應(yīng)用

孫建波 葉志瑾

2007年1月1日,我國正式執(zhí)行新修訂頒布的《企業(yè)會計準(zhǔn)則》,新企業(yè)會計準(zhǔn)則的執(zhí)行適應(yīng)了市場經(jīng)濟(jì)條件下對會計信息需求多元化的需要以及經(jīng)濟(jì)全球化下會計準(zhǔn)則國際趨同的世界潮流,它是會計界的重大突破,其中關(guān)于財務(wù)報表列報的變動和相關(guān)列示項目的變動極大改變了財務(wù)報表的內(nèi)容和結(jié)構(gòu),由此對基于財務(wù)報表數(shù)據(jù)的財務(wù)分析產(chǎn)生較大的影響。對財務(wù)報表綜合分析的方法有很多,杜邦財務(wù)分析體系(Du Pont System)是其中的一種,它是利用財務(wù)報表中的關(guān)聯(lián)指標(biāo),建立財務(wù)比率綜合分析模型,對企業(yè)營運能力、償債能力、周轉(zhuǎn)能力及盈利能力進(jìn)行綜合分析以全面評價財務(wù)狀況和經(jīng)營成果的一種分析方法。

一、新會計準(zhǔn)則對財務(wù)報表分析的影響

新會計準(zhǔn)則與舊會計準(zhǔn)則相比較不論在會計信息質(zhì)量方面,還是在財務(wù)報表結(jié)構(gòu)和內(nèi)容方面有很大的改變和突破,財務(wù)分析是基于財務(wù)報表數(shù)據(jù)的基礎(chǔ)上進(jìn)行的分析,所以新會計準(zhǔn)則的頒布對財務(wù)報表分析必然產(chǎn)生較大的影響。本文僅對新會計準(zhǔn)則中涉及到杜邦財務(wù)分析體系中的財務(wù)數(shù)據(jù)項目的變化對財務(wù)報表分析的項目進(jìn)行初步探討。

(一)資產(chǎn)負(fù)債表的變動對財務(wù)分析的影響。

資產(chǎn)負(fù)債表的變動對財務(wù)分析的影響主要從資產(chǎn)負(fù)債表列示項目變動和資產(chǎn)負(fù)債表結(jié)構(gòu)兩個方面來分析:

1.資產(chǎn)負(fù)債表列示項目變動。

新會計準(zhǔn)則下資產(chǎn)負(fù)債表的列示重在遵循真實性、重要性,充分反映企業(yè)資產(chǎn)公允價值的原則,單獨列示一些舊會計準(zhǔn)則中不存在或者沒有單獨列示的項目,如:交易性金融資產(chǎn)、可供出售金融資產(chǎn)、持有至到期投資、投資性房地產(chǎn)、交易性金融負(fù)債、專項應(yīng)付款、遞延所得稅負(fù)債等,這些項目的增減變動直接影響著杜邦財務(wù)分析法的應(yīng)用。

2.資產(chǎn)負(fù)債表結(jié)構(gòu)變動。

新會計準(zhǔn)則規(guī)定,資產(chǎn)負(fù)債表中資產(chǎn)和負(fù)債項目應(yīng)根據(jù)流動性與非流動性列示,先列報流動性強(qiáng)的資產(chǎn)或負(fù)債,再列報流動性弱的資產(chǎn)或負(fù)債,充分體現(xiàn)實質(zhì)重于形式原則,對于財務(wù)分析中的一些指標(biāo)提供了更加合理的計算基礎(chǔ)。

(二)利潤表的變動對財務(wù)分析的影響。

利潤表的變動對財務(wù)分析的影響主要從利潤表的列示項目變動、費用采用“功能法”列報、直接計入利潤的利得和損失單獨列示三個方面來分析:

1.利潤表列示項目變動。

基于我國企業(yè)多元化經(jīng)營的日益增強(qiáng),主營業(yè)務(wù)和其他業(yè)務(wù)劃分不明顯甚至無法劃分,新會計準(zhǔn)則規(guī)定利潤表不再區(qū)分主營業(yè)務(wù)和其他業(yè)務(wù),這些業(yè)務(wù)產(chǎn)生的收入、成本統(tǒng)一在營業(yè)收入和營業(yè)成本中反映。這一規(guī)定符合我國企業(yè)經(jīng)營的實際情況,有利于收入的準(zhǔn)確確認(rèn)。

2.費用采用“功能法”列報。

新會計準(zhǔn)則規(guī)定,對于費用的列報不再采用“成果法”,應(yīng)采用“功能法”列報,即按照費用在企業(yè)所發(fā)揮的功能進(jìn)行分類列報,分為從事經(jīng)營業(yè)務(wù)發(fā)生的營業(yè)成本、管理費用、銷售費用和財務(wù)費用等,并將營業(yè)成本與其他費用分開披露。

3.直接計入利潤的利得和損失單獨列示。

《新企業(yè)會計準(zhǔn)則第30號——財務(wù)報表列報》規(guī)定:“對直接計入利潤的利得和損失要單獨列示,所以利潤表中對‘公允價值變動損益、‘資產(chǎn)減值損失、‘非流動資產(chǎn)處置損益項目單獨列示,在應(yīng)用杜邦財務(wù)分析法對企業(yè)財務(wù)報表分析時一定要考慮它們對相關(guān)比率的影響。”

二、新會計準(zhǔn)則下杜邦財務(wù)分析體系介紹

杜邦財務(wù)分析體系以凈資產(chǎn)收益率為主線,將企業(yè)某一時期的經(jīng)營成果、資產(chǎn)周轉(zhuǎn)情況、資產(chǎn)負(fù)債情況、成本費用結(jié)構(gòu)以及資產(chǎn)營運狀況全面聯(lián)系在一起,層層分解,逐步深入,構(gòu)成一個完整的分析體系,它能夠較好地全面評價企業(yè)的經(jīng)營狀況及所有者權(quán)益回報水平,及時幫助管理者發(fā)現(xiàn)企業(yè)財務(wù)和經(jīng)營管理中存在的問題,為改善企業(yè)經(jīng)營管理提供有價值的信息。利用杜邦財務(wù)分析法進(jìn)行綜合分析可把各項財務(wù)指標(biāo)間的關(guān)系繪制成杜邦分析體系圖,如圖1所示:

圖1 杜邦財務(wù)分析體系

從圖1得知:凈資產(chǎn)收益率與企業(yè)的盈利能力、資產(chǎn)周轉(zhuǎn)能力、成本費用結(jié)構(gòu)以及流動資產(chǎn)和非流動資產(chǎn)結(jié)構(gòu)等指標(biāo)有著密切的聯(lián)系,這些因素共同構(gòu)成一個相互依存的系統(tǒng),只有把這個系統(tǒng)內(nèi)各個因素的關(guān)系安排好、協(xié)調(diào)好,才能使凈資產(chǎn)收益率達(dá)到最大,從而實現(xiàn)股東權(quán)益最大化。執(zhí)行新會計準(zhǔn)則后,杜邦財務(wù)分析體系中涉及了一些新會計準(zhǔn)則中新增加或單獨列示的項目,比如:營業(yè)凈利率=凈利潤÷營業(yè)收入,其中:凈利潤=收入總額-成本費用總額。在計算收入總額時,與舊會計準(zhǔn)則相比要考慮公允價值變動收益及投資收益,在計算成本費用總額時要考慮資產(chǎn)減值損失及投資損失。又如:總資產(chǎn)周轉(zhuǎn)率=營業(yè)收入÷資產(chǎn)總額,其中:資產(chǎn)總額=流動資產(chǎn)+非流動資產(chǎn)。

在計算資產(chǎn)總額時,要考慮新會計準(zhǔn)則中單獨列示的交易性金融資產(chǎn)、可供出售金融資產(chǎn)、持有至到期投資、投資性房地產(chǎn)、開發(fā)支出、商譽(yù)等科目。一般而言,流動資產(chǎn)直接反映企業(yè)的償債能力和變現(xiàn)能力,非流動資產(chǎn)反映企業(yè)的經(jīng)營規(guī)模和長期發(fā)展?jié)摿Γ瑑烧咧g應(yīng)有一個合理的結(jié)構(gòu)比率。

三、新會計準(zhǔn)則下杜邦財務(wù)分析法的應(yīng)用

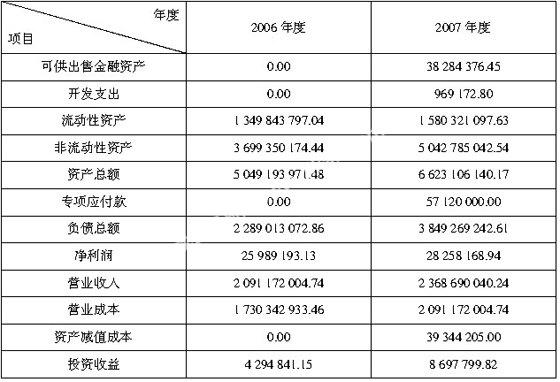

某石化股份有限公司是一家石油化工企業(yè),主要生產(chǎn)燒堿、氯、氟和聚氯乙烯等系列化工原料及加工產(chǎn)品。公司于2007年1月1日起正式按照新企業(yè)會計準(zhǔn)則編制2007年度企業(yè)會計報表,以下是該公司2006年度、2007年度的財務(wù)報表主要數(shù)據(jù),具體見表1:

表1:基礎(chǔ)數(shù)據(jù)表單位:元

基于以上基礎(chǔ)數(shù)據(jù),按照杜邦財務(wù)分析體系計算各具體指標(biāo),結(jié)果見表2:

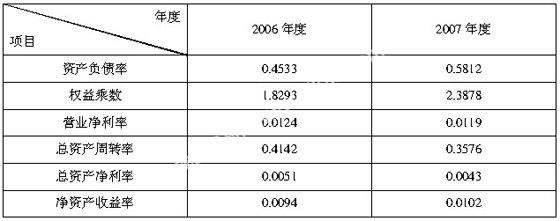

表2:杜邦財務(wù)分析各項指標(biāo)

下面結(jié)合該公司杜邦財務(wù)分析體系的各個指標(biāo)計算結(jié)果,分析新會計準(zhǔn)則下杜邦財務(wù)分析法的實際應(yīng)用情況:凈資產(chǎn)收益率是一個綜合性財務(wù)分析指標(biāo),它是衡量企業(yè)利用資產(chǎn)獲取利潤能力的指標(biāo),由于它充分考慮了籌資方式對企業(yè)獲利能力的影響,因此它所反映的獲利能力是企業(yè)經(jīng)營能力、財務(wù)決策和籌資方式等多種因素綜合作用的結(jié)果。該公司的凈資產(chǎn)收益率從2006年的0.0094增加至2007年的0.0102,由于凈資產(chǎn)收益率是總資產(chǎn)收益率與權(quán)益乘數(shù)共同作用的結(jié)果,下面對凈資產(chǎn)收益率進(jìn)行具體分解分析:

(一)對總資產(chǎn)凈利率的分析。

由圖1及表2得知:

凈資產(chǎn)收益率=總資產(chǎn)凈利率×權(quán)益乘數(shù)

2006年:0.0094=0.0051×1.8293

2007年:0.0102=0.0043×2.3878

經(jīng)過分解得知,凈資產(chǎn)收益率的增加是公司全部資產(chǎn)利用情況(總資產(chǎn)凈利率下降)及資產(chǎn)對負(fù)債的保障程度,即資本結(jié)構(gòu)的改變(權(quán)益乘數(shù)上升)共同作用的結(jié)果。我們繼續(xù)對總資產(chǎn)凈利率進(jìn)行分解:

總資產(chǎn)凈利率=營業(yè)凈利率×總資產(chǎn)周轉(zhuǎn)率

2006年:0.0051=0.0124×0.4142

2007年:0.0043=0.0119×0.3576

經(jīng)過分解表明,總資產(chǎn)凈利率的下降是營業(yè)凈利率下降及總資產(chǎn)周轉(zhuǎn)率下降共同作用的結(jié)果。下面繼續(xù)對營業(yè)凈利率及總資產(chǎn)周轉(zhuǎn)率進(jìn)行分解:

(1)營業(yè)凈利率=凈利潤÷營業(yè)收入

2006年:

0.0124=25 989 193.13÷2 091 172 004.74

2007年:

0.0119=28 258 168.94÷2 368 690 040.24

該公司凈利潤及營業(yè)收入2007均比2006年有所提高,由于凈利潤增加的幅度(8.73%)小于營業(yè)收入增加的幅度(13.27%),所以營業(yè)凈利率2007年與2006年相比反而下降了0.0005。分析其原因主要是成本費用過高,其中營業(yè)成本增加360 829 071.28元,期間費用增加64 290 103.63元,執(zhí)行新會計準(zhǔn)則后2007年資產(chǎn)減值損失為39 344 205.00元。

(2)總資產(chǎn)周轉(zhuǎn)率=營業(yè)收入÷資產(chǎn)總額

2006年:

0.4142=2 091 172 004.74÷5 049 193 971.48

2007年:

0.3576=2 368 690 040.24÷6 623 106 140.17

從上式得知公司營業(yè)收入、資產(chǎn)總額2007均比2006年有所提高,營業(yè)收入增加13.27%,小于資產(chǎn)總額增加的幅度(31.17%),所以總資產(chǎn)周轉(zhuǎn)率2007年比2006年下降了0.566,這個數(shù)據(jù)充分說明總資產(chǎn)利用不充分,另外由于執(zhí)行新會計準(zhǔn)則非流動性資產(chǎn)增加使得總資產(chǎn)利用率下降,比如可供出售金融資產(chǎn)為3 828.35萬元,開發(fā)支出為96.92萬元,無形資產(chǎn)增加1.14億元,商譽(yù)為2.74億元。

總之,通過以上的分解分析總資產(chǎn)收益率下降有兩方面原因:一是成本費用的大幅度增加導(dǎo)致凈利潤增加幅度遠(yuǎn)遠(yuǎn)小于營業(yè)收入,以致營業(yè)凈利下降0.005;二是由于執(zhí)行新會計準(zhǔn)則增加了可供出售金融資產(chǎn)、開發(fā)支出、商譽(yù)等單獨列示的資產(chǎn),非流動性資產(chǎn)遠(yuǎn)遠(yuǎn)多于流動性資產(chǎn),較多非盈利性資產(chǎn)最終導(dǎo)致總資產(chǎn)周轉(zhuǎn)率過低。

(二)對權(quán)益乘數(shù)的分析。

由圖1及表2得知:

權(quán)益乘數(shù)=1÷(1-資產(chǎn)負(fù)債率)

2006年:1.8293=1÷(1-0.4533)

2007年:2.3878=1÷(1-0.5812)

經(jīng)過分解得知,權(quán)益乘數(shù)2007年與2006年相比增加0.5585主要是資產(chǎn)負(fù)債率增加所致,權(quán)益乘數(shù)反映了財務(wù)杠桿對利潤水平的影響,權(quán)益乘數(shù)越大,企業(yè)負(fù)債程度越高,債務(wù)償還能力越差,財務(wù)風(fēng)險程度也就越高。下面對資產(chǎn)負(fù)債率進(jìn)行分解分析:

資產(chǎn)負(fù)債率=負(fù)債總額÷資產(chǎn)總額

2006年:

0.4533=2 289 013 072.86÷5 049 193 971.48

2007年:

0.5812=3 849 269 242.61÷6 623 106 140.17

由上式得知,資產(chǎn)負(fù)債率2007年比2006年上升0.1279,這反映該公司資產(chǎn)對負(fù)債的保障程度增大,企業(yè)的資本結(jié)構(gòu)有所變化,但是該公司的資產(chǎn)負(fù)債率總體水平不高,公司沒有充分利用好財務(wù)杠桿這把雙刃劍,在負(fù)債經(jīng)營方面過于保守,特別是流動負(fù)債過低。從企業(yè)經(jīng)營角度來說,雖然企業(yè)財務(wù)風(fēng)險程度較低,但是資產(chǎn)負(fù)債率過低導(dǎo)致權(quán)益乘數(shù)不大,最終會導(dǎo)致凈資產(chǎn)收益率過低。歸根結(jié)底還是會損害股東、投資人以及經(jīng)營者的利益,所以企業(yè)經(jīng)營者應(yīng)審時度勢,在進(jìn)行借入資本決策時充分估計預(yù)期利潤和潛在風(fēng)險,權(quán)衡二者利弊,作出正確決策。

四、結(jié)束語

杜邦財務(wù)分析法是利用幾種主要財務(wù)比率之間的內(nèi)在聯(lián)系來綜合分析并反映企業(yè)的財務(wù)狀況、經(jīng)營成果,從而評價企業(yè)經(jīng)營業(yè)績的一種經(jīng)典方法。杜邦財務(wù)分析體系的實際應(yīng)用,關(guān)鍵不在于指標(biāo)的計算而在于對指標(biāo)的理解和運用。通過對杜邦體系自上而下的分析,不僅可以揭示企業(yè)各項財務(wù)指標(biāo)間的結(jié)構(gòu)關(guān)系、查明各項指標(biāo)變動的影響因素,而且還可以為決策者節(jié)約成本、優(yōu)化資金結(jié)構(gòu)、提高資金周轉(zhuǎn)能力、提高資產(chǎn)管理能力以及樹立風(fēng)險意識提供思路。所以,我們要積極倡導(dǎo)將杜邦財務(wù)分析體系運用到企業(yè)財務(wù)分析實際當(dāng)中去,更好的幫助企業(yè)經(jīng)營管理者全面評價企業(yè)的總體財務(wù)狀況以及經(jīng)營成果。

(作者單位:中石化齊魯分公司氯

堿廠、西南石油大學(xué)研究生院)