避稅天堂冬日降臨

斯 通

未來避稅天堂稅收政策可能發(fā)生的驟變,對(duì)于計(jì)劃海外注冊(cè)和已經(jīng)在海外注冊(cè)的眾多中國公司而言,影響巨大。

全

球金融危機(jī)已使各國認(rèn)識(shí)到了金融監(jiān)管的重要性。在4月2日閉幕的20國集團(tuán)(G20)倫敦峰會(huì)達(dá)成的6項(xiàng)主要成果中,就包括了同意對(duì)避稅天堂實(shí)施制裁,并公布黑名單。

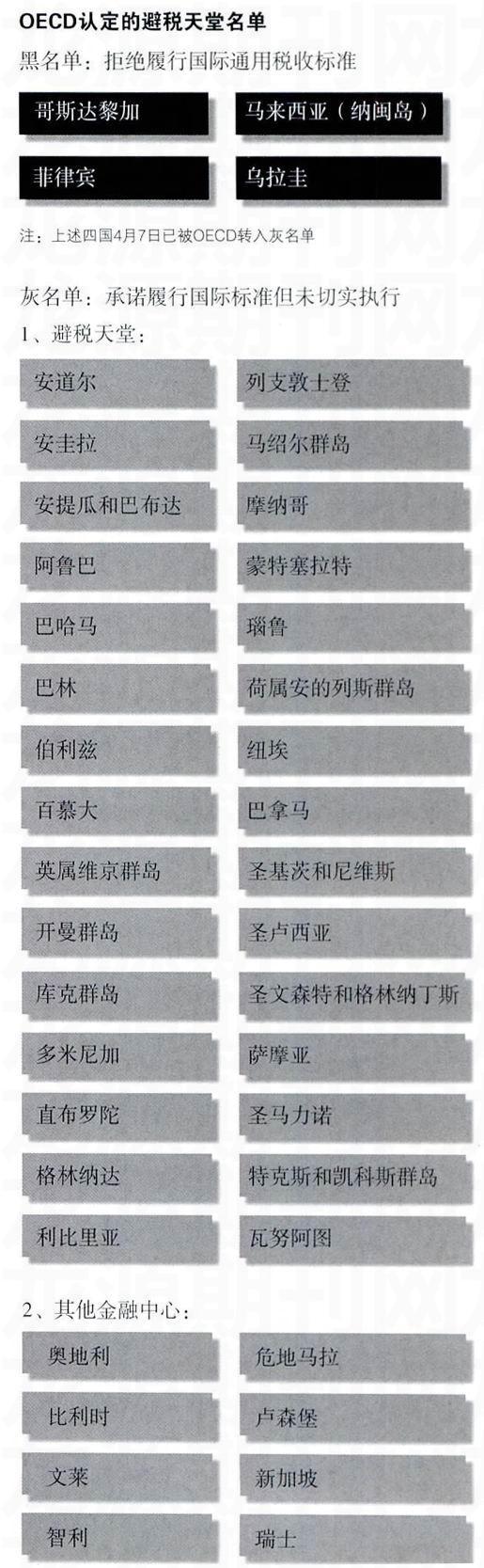

同日,經(jīng)濟(jì)合作與發(fā)展組織(OECD)宣布,哥斯達(dá)黎加、馬來西亞、菲律賓及烏拉圭因拒絕履行國際通用稅收標(biāo)準(zhǔn),而被列入黑名單。它們可能面臨來自國際社會(huì)的嚴(yán)厲制裁,比如,被排除在國際貨幣基金組織和世界銀行的融資安排之外。

瑞士、盧森堡、新加坡和百慕大、英屬維爾京群島(BVI)、開曼群島等38個(gè)國家和地區(qū)被列入灰名單,OECD指其承諾在銀行保密制度或稅務(wù)信息交換方面做出努力,但并未切實(shí)執(zhí)行。OECD還將包括中國(不含港澳)、美國、英國、德國、法國、俄羅斯等40個(gè)國家和地區(qū)列入白名單,即實(shí)質(zhì)履行國際標(biāo)準(zhǔn)。

值得關(guān)注的是,OECD3月的一份報(bào)告曾包含涉及46個(gè)“在執(zhí)行國際認(rèn)可標(biāo)準(zhǔn)方面進(jìn)步不足”的國家或地區(qū)的名單——它們簽署的符合國際認(rèn)可稅收標(biāo)準(zhǔn)的協(xié)議少于12個(gè)。這份名單中除4月2日的黑名單和灰名單涉及的42個(gè)國家或地區(qū)外,還包括英屬格恩西島和澤西島——這兩個(gè)地區(qū)簽署的相關(guān)協(xié)議各為10個(gè),后來均被列入白名單。香港和澳門則在中國強(qiáng)烈反對(duì)、美國總統(tǒng)奧巴馬介入斡旋后“缺席”。

而在強(qiáng)大壓力下,黑名單四國4月7日已作出相關(guān)承諾,將在年內(nèi)提出相關(guān)法案,消除在執(zhí)行國際認(rèn)可稅收標(biāo)準(zhǔn)方面的障礙,并將國際標(biāo)準(zhǔn)納入現(xiàn)有法律和條約。OECD隨即將其轉(zhuǎn)入灰名單。

罪與罰

避稅天堂亦即避稅港(tax haven),國際社會(huì)對(duì)此并無確定的定義。其通常指那些征收零稅率或極低的稅率、稅制非常不透明,并拒絕對(duì)其他國家的稅收機(jī)關(guān)提供稅務(wù)信息的國家或地區(qū)。

OECD在1998年的一份文件中提出了一套參考標(biāo)準(zhǔn),并得到國際認(rèn)可。該標(biāo)準(zhǔn)稱,評(píng)判的出發(fā)點(diǎn)是一國或地區(qū)對(duì)相關(guān)收入不征稅或只實(shí)行很低的有效稅率;在此基礎(chǔ)上,如該國或地區(qū)以能夠作為他國居民逃避國內(nèi)納稅的場所自我宣傳(或被認(rèn)為提供了這樣的場所),或嚴(yán)格限制他國從本國獲取稅收信息的能力,滿足以上兩點(diǎn)中任意一點(diǎn),都可認(rèn)定為避稅天堂。

因此,避稅天堂又可分為兩類:一種是該國或地區(qū)有效稅率為零或只有零稅率、缺乏有效的稅務(wù)信息交換,且沒有實(shí)質(zhì)性經(jīng)營活動(dòng)的要求,如英屬維爾京群島。另一種是稅率較低但稅收征管透明度高,并有銀行保密制度,如瑞士(OECD灰名單將瑞士等8個(gè)國家列為“其他金融中心”)。

從全球范圍來看,避稅天堂多是一些島嶼或港口,以及少數(shù)沿海和內(nèi)陸小國。自上世紀(jì)50年代異軍突起以來,避稅天堂在國際資本流動(dòng)中作用日益顯著。瑞士、盧森堡、新加坡已成為世界三大私人財(cái)富中心,開曼群島是全球第五大銀行中心。而面積僅153平方公里、人口不足3萬的BVI已發(fā)展成為全世界著名的國際商業(yè)公司中心,保守估計(jì)有70萬家空殼公司在該地注冊(cè)成立。

由于監(jiān)管寬松、高度保密性、稅務(wù)負(fù)擔(dān)輕、無外匯管制等特點(diǎn),避稅天堂成為了注冊(cè)離岸公司的樂土。離岸公司是指在境外注冊(cè),注冊(cè)地和經(jīng)營地分離的公司,這也是其享受稅收優(yōu)惠的先決條件。

在避稅天堂注冊(cè)離岸公司程序非常簡單,公司可以把注冊(cè)資本移作他用,公司設(shè)立發(fā)起人不要求是當(dāng)?shù)鼐用窕驀瘢瑹o需向當(dāng)?shù)囟悇?wù)局提供財(cái)務(wù)報(bào)表。很多離岸法區(qū)都有明文規(guī)定:公司的股東資料、股權(quán)比例、收益狀況等信息,享有保密權(quán)利。當(dāng)?shù)卣魇展驹O(shè)立時(shí)的費(fèi)用和年度費(fèi)用外,基本不征所得稅和資本利得稅或稅率極低。以BVI為例,在那里設(shè)立注冊(cè)資本在5萬美元以下的公司,最低注冊(cè)費(fèi)僅為300美元,加上牌照費(fèi)、手續(xù)費(fèi),當(dāng)?shù)卣偣彩杖?80美元,此后每年只要交600美元的營業(yè)執(zhí)照續(xù)費(fèi)即可。此外,普遍對(duì)豁免公司沒有外匯管制,外匯出入自由。

許多外國投資者在當(dāng)?shù)厣暾?qǐng)?jiān)O(shè)立一家新公司或購買一個(gè)殼公司,但公司的實(shí)質(zhì)性經(jīng)營活動(dòng)并不在此進(jìn)行。經(jīng)由離岸公司,一是可以通過關(guān)聯(lián)交易把相關(guān)企業(yè)的利潤或資產(chǎn)轉(zhuǎn)移到避稅地,從而實(shí)現(xiàn)避稅;二是避免居民納稅人的全面應(yīng)稅義務(wù)。

避稅天堂直接導(dǎo)致許多國家正常稅收的巨額流失,助長資本非合理性外逃和瘋狂吸納全球資產(chǎn),甚至成為非法洗錢的重要場所。同時(shí),它們之間有害的稅收競爭破壞了市場公平。

據(jù)OECD估計(jì),全球出于避稅目的而轉(zhuǎn)移至離岸金融中心和避稅天堂的資產(chǎn)在1.7萬億美元至11.5萬億美元之間。國際團(tuán)體稅收正義網(wǎng)絡(luò)組織保守估計(jì),全球每年因此流失稅款2500億美元。而美國參議院最近的一份報(bào)告顯示,由于美國企業(yè)在海外避稅天堂的避稅行為,美國每年損失的稅收收入可能高達(dá)1000億美元。

中國企業(yè)扎堆

近年來,中國企業(yè)對(duì)離岸化表現(xiàn)出巨大的熱情。很多民營企業(yè)海外上市之前都會(huì)去避稅天堂注冊(cè),比如匯源果汁就是一家注冊(cè)于開曼群島的公司。若按離岸公司歸屬地統(tǒng)計(jì),來自BVI的最多,其中包括國美電器、盛大網(wǎng)絡(luò)等。商務(wù)部統(tǒng)計(jì)顯示,有近20萬家在BVI注冊(cè)的公司與中國企業(yè)有關(guān)。中國聯(lián)通等大型國企紅籌股上市前,同樣也采取這種方式。

究其原因,由于中國大陸對(duì)居民的全球收入征稅的規(guī)定,除同國外離岸活動(dòng)相同的主要以避稅為目的之外,還有以下原因:

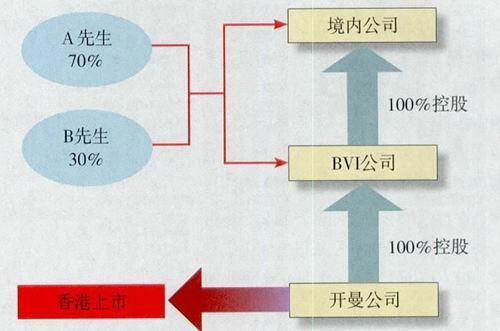

其一,資本運(yùn)作和海外上市。借道避稅天堂設(shè)立殼公司,再將境內(nèi)股權(quán)或資產(chǎn)注入,之后以境外殼公司名義申請(qǐng)?jiān)谙愀邸⒚绹⑿录悠碌鹊睾M馍鲜小4祟惓晒Π咐H多。

1992年10月9日,中國第一家在紐約交易所掛牌的股票——華晨汽車,于當(dāng)年6月在百慕大注冊(cè);境外上市的首家中國民營企業(yè)鷹牌控股在新加坡上市時(shí),其注冊(cè)地在開曼群島;1995年,惠州僑興通過在香港注冊(cè)的一家公司到BVI注冊(cè)成立了僑興環(huán)球,以僑興環(huán)球的名義回購僑興集團(tuán)90%的股權(quán),并于1999年2月17日成為在美國納斯達(dá)克上市的第一家中國民企;2000年1月31日,在百慕大注冊(cè)的裕興科技作為在香港創(chuàng)業(yè)板上市的第一家內(nèi)地民企,募集資金4.2億港元。

這種曲線上市可避開國內(nèi)繁雜的審批程序和規(guī)則,以及嚴(yán)格的外匯管制。企業(yè)將在海外資本市場募集的外匯先放在離岸公司,根據(jù)國內(nèi)企業(yè)實(shí)際經(jīng)營的需要,逐次將資金匯往國內(nèi)。離岸公司的另一好處是,當(dāng)公司股權(quán)結(jié)構(gòu)發(fā)生變更時(shí),無需像在中國成立的獨(dú)資或合資企業(yè)那樣,要經(jīng)過中國有關(guān)部門的審批。

很多時(shí)候,中國企業(yè)在海外上市曲線中的“拐點(diǎn)”不止一個(gè),而可能在多個(gè)避稅地注冊(cè)多個(gè)殼公司。在國內(nèi)資產(chǎn)注入海外殼公司的過程中,伴隨的是層層交錯(cuò)的控股關(guān)系、撲朔迷離的資產(chǎn)置換。外界難窺其詳,卻便于企業(yè)內(nèi)部進(jìn)行關(guān)聯(lián)交易。

其二,便利風(fēng)險(xiǎn)投資的退出。與先有境外上市想法后才注冊(cè)離岸公司的企業(yè)相比,接受國外風(fēng)投的許多高科技企業(yè)在創(chuàng)建之初就在BVI等地注冊(cè)離岸公司,以便企業(yè)公開上市后繞開中國國內(nèi)的諸多問題,方便風(fēng)投獲利套現(xiàn)。1992年進(jìn)入中國風(fēng)投市場的IDG就以離岸公司作為投資方的資金中轉(zhuǎn)站,將其投資的搜狐等相繼在美國納斯達(dá)克上市。

專家還指,部分中國企業(yè)利用離岸公司來中國設(shè)立外商投資企業(yè),就是為了享受相應(yīng)的優(yōu)惠待遇,即通常所稱的“假外資”。據(jù)不完全統(tǒng)計(jì),中國企業(yè)通過離岸公司變身為“外資”的企業(yè)有20余萬家,其中不乏一些龍頭企業(yè)。近年來自離岸公司的投資構(gòu)成了中國引用外資的一個(gè)重要組成部分,同時(shí)也是中國外商投資來源地中一些避稅天堂位居前列的主要原因之一——2008年,BVI以近160億美元對(duì)華投資僅次于香港,位列第二。隨著新企業(yè)所得稅法的實(shí)施,利用中國獨(dú)有的內(nèi)外資兩套所得稅套取稅收利益的政策環(huán)境已不復(fù)存在,但通過避稅地避稅,仍是中國企業(yè)避稅的重要方式。