影響中國外匯儲備規模因素的實證分析

郎參參

摘要:截至2009年3月底,中國外匯儲備余額達到19 537.41億美元,自2006年10月突破萬億外匯儲備以來增長了近一倍。巨額的外匯儲備,固然是綜合國力的體現,不過持續過快增長,也給經濟帶來了眾多負面影響,特別是本次世界金融危機,給我國外匯儲備帶了巨額損失。基于中國經濟發展現狀,利用Eviews統計軟件對1984—2008年中國外匯儲備規模影響因素的統計數據進行回歸分析,從實證角度揭示了中國外匯儲備規模的決定機制,并對優化外匯儲備規模提出了相應的政策建議。

關鍵詞:中國;外匯儲備;決定機制;回歸分析

中圖分類號:F832.63文獻標志碼:A文章編號:1673-291X(2009)23-0097-03

一、研究背景

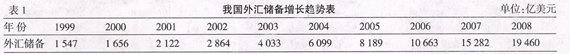

我國外匯儲備余額早在2006年9月末就突破萬億美元,至2009年3月,中國外匯儲備余額達到了19 537.41億美元。歷年外匯儲備表顯示,在1979年之前,我國外匯儲備從來沒有超過10億美元,甚至在幾個年頭還是負值。但隨著我國啟動改革開放,經濟持續增長,貿易高速發展,以及我國長年內需不足,導致外匯儲備一直保持增長態勢,且增長的速度快,強度大,詳見下表:

從表1中可以看出,1999—2000年,由于亞洲經濟危機的沖擊,我國外貿出口增長緩慢,資本流入增長較少;但2001年以后我國的外匯儲備增速加大,2003年突破千億美元,進入2006年,在我國實行新的人民幣匯率形成機制之后,外匯儲備增長速度不但未減反而繼續上升,第一季度增加562億美元,總規模超過日本,居世界首位,2007—2008年,外匯儲備更是以每年近5 000億的增速增長。

美國《紐約時報》的社論曾用“中國的里程碑”來評論中國萬億外匯儲備。中國坐擁萬億美元外匯儲備,是國力的具體表現,也為保障國民經濟的穩定發展提供上佳的安全系數,尤其是對日后中國放寬資本金,推進人民幣自由兌換,可起護航作用。近兩萬億美元巨額儲備,意味著我國有著充裕的國際支付能力,在一定程度上也彰顯了我國足以影響世界的經濟實力。但是,如果外匯儲備構成不合理或者增長超過適度區間,就不可避免地降低資源使用效率,甚至給經濟發展帶來不小的挑戰。

二、模型建立及分析預測

目前,國內外理論界普遍采用因素分析法進行適度外匯儲備規模的確定,在國際有關外匯儲備規模理論和實踐的基礎上,結合我國的經濟實際,考慮代表性變量:外匯儲備(FR)、出口規模(IP)、貿易差額(IOP)、年均匯價(A)、實際利用外資情況(BD)、外債余額(DEB)。由于個別因素2008年的數據還未公布,所以選取數據區間為1984年至2007年。建立回歸模型,分析這些因素對中國外匯儲備規模的影響及其影響力大小,模型形式為:

FR=α+β1IP+β2IOP+β3A+β4BD+β5DEB

(一)模型的參數估計

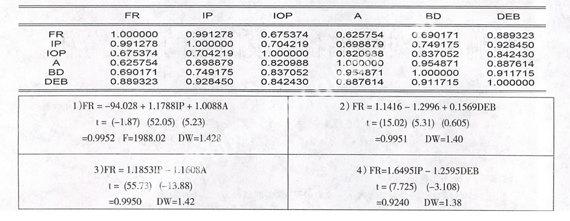

利用Eviews軟件對模型進行OLS估計,最初結果如下:

FR=25.925 + 1.183IP + 0.577IOP - 1.103 A + 0.316 BD - 0.255DEB

由于R2近似等于1,而且F=906.464,遠大于F0.05(5,16)=2.85,故可以認為我國外匯儲備規模與上述5個解釋變量間總體線性關系顯著,但是變量IOP、BD、DEB的參數估計值的t檢驗值較小,未能通過檢驗,故可以認為解釋變量間存在多重共線性。

另外,外債余額(DEB)的系數為負值,與實際的經濟意義相悖,表明模型中各解釋變量存在嚴重的多重共線性。

(二)消除多重共線性(逐步回歸法)

1.運用Eviews軟件,計算出各變量間的簡單相關系數

從下面的相關系數矩陣中可以看出,各解釋變量間存在著一定的相關關系,其中FR與IP的相關系數最高,達到0.9913;BD與A的相關系數為0.9548;IP與DEB的相關系數為0.9284。

2.確定初始模型

運用OLS方法逐一求FR對各個解釋變量的回歸,對結果進行分析,得出外匯儲備(FR)與出口總額(IP)的線性關系最強,效果最好,因此,選擇初始回歸模型結果為:

FR = -599.7237 +1.104153IP

3.逐步代入解釋變量IOP、A、BD、DEB 進行回歸

經過逐步回歸,得出幾例比較好的回歸結果,如下所示:

結合t值、P值、可決系數R2、F值、DW值等綜合指標的考慮,得出模型(1)為最優回歸模型,并且解釋變量的符號符合實際的經濟含義,從而我們得到的最優模型為:

FR = -94.082 + 1.1788 IP - 1.0088 A

即:當年出口額、年平均匯價對我國外匯儲備的影響系數分別為1.178887、1.008839,常數項為-94.082。并且模型顯著通過了各項統計學檢驗。

(三)經濟分析

1.基于上面的回歸模型,出口總額(IP)是中國外匯儲備增長的決定因素,出口總額每增加1個單位,將引起外匯儲備增加1.1788個單位。我國的出口總額從1984年的261.40億美元連年上升至2008年14 285.5億美元,增速相當迅猛。由于國內消費需求擴大緩慢,因此只能依靠連年保持30%以上的出口增速來支撐國民經濟的高速運行,這就導致了經常項目順差的不斷擴大。

2.匯率(A)變動也是影響中國外匯儲備規模的決定因素,結合回歸模型進行分析,另一個重要因素是匯率水平的變動,自1994年外匯管理體制改革以來,中國實行“以市場供求為基礎的,單一的、有管理的浮動匯率制度”。人民幣匯率是有管理的,這意味著必要時中央銀行可以入市人民幣匯率進行適當干預。一般地,中央銀行在外匯市場上干預的目的在于減少匯率大幅度波動給實質經濟發展帶來的干擾,而非改變匯率的長期走勢。目前,人民幣匯率逐漸走低,吸引國際游資的進入,從而在一定程度上導致了外匯儲備的增加。

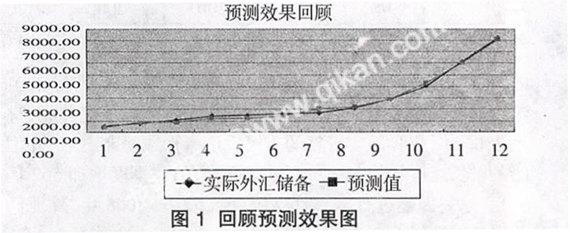

(四)模型預測

前文得出的回歸模型:FR = -94.082 + 1.178887IP - 1.008839A

首先,對模型進行回顧預測,預測區間為1996年至2007年,將各年的出口總額和平均匯價代入模型,得出逐年的外匯儲備預測值,再將預測值與實際值進行對比,擬合效果如圖1,模型的預測效果相當不錯。

其次,利用有條件的預測方法對2008年的外匯儲備進行預測,并與實際的數據進行對比。2008年中國出口額14 285.5億美元;平均匯價為:694.44。將其代入到回歸方程,得到2008年中國外匯儲備的預測值為:16 051.91。2008年底我國實際外匯儲備額為19 460.3億美元,實際值比預測值高出了3 409億美元,這說明如果按照模型預測的增長趨勢,2008年我國外匯儲備增長速度還是非常快的,遠遠超過了歷史平均水平。

三、我國巨額外匯儲備的正、負效應

首先,從積極方面看,快速增長的外匯儲備將進一步提高我國的對外清償能力,增強貨幣當局對人民幣匯率的干預能力,同時為正在進行的貿易和金融改革(特別是資本賬戶自由化改革)提供有利的條件,減少這些改革可能產生的金融風險。另外,自1997年東亞金融危機以來,除少數年份外,我國國內需求總體上較為疲軟,甚至在較長時期內為通貨緊縮所困擾。過去幾年里,通過外匯儲備積累而實現的基礎貨幣供給,對于緩解通貨緊縮壓力產生了非常重要的積極影響。