大盤見底的兩大前提

薛樹東

本周大盤展開二次探底,此前極為有限的反彈成果頃刻之間化為烏有,深成指創下了新低,滬市2100點也岌岌可危,并創出389億的地量水平。如果從技術角度理解,似乎有些勉強,但這至少是一個說法或者一個解釋,從下圖中明顯發現,二次探底創新低存在合理性,因為股指要進行突破下降通道上軌的確認走勢,以此次下降通道的斜率上看,創一下新低屬正常的技術走勢。此外,我們重點強調過,歷史上的大型底部從來沒有整數關口,這是技術上的隱患,現在兩個低點都是2100點,感覺還是不踏實,因此,再破一下2100點也并非完全是壞事。

此前始自2100點的反彈,總共上漲了70多點,時間也就是6、7個交易日,如此“短命的”反彈,似乎讓多頭有些不甘心,但我們認為這是必然的結果。可以肯定的是,如此短暫的時間和有限的空間里,市場所累積超跌反彈動力顯然還沒完全釋放。但我們必須承認,這是一次存量資金運作的超跌技術型反彈,每天滬市600億左右的成交水平說明,場外資金入市意愿極低,沒有場外資金的支持,靠存量資金肯定走不了多遠。更重要的是,不能有干擾因素,一旦出現利空因素,反彈戛然而止似乎并不奇怪。

在本欄的預期中,如果一切順利,此次技術反彈的空間應該在150點左右,存在上摸雙頭頸線位的潛力,反彈之后會出現二次探底,并在本月下旬擊穿2100點,找到中期底部,展開迎接十八大的行情。但現實是殘酷的,券商、保險等權重板塊的重挫,導致超跌反彈終止,提前進入二次探底之旅。特別值得注意的是,券商板塊下跌的誘因居然來自于民間對中信證券的利空傳聞,雖然公司做出澄清,但依舊是于事無補。可以試想一下,一個莫須有的利空傳聞都可以把市場打的滿地找牙,大盤和投資者信心的脆弱程度可見一斑。

很多人會問:大盤什么位置、什么時候才能找到底部?回答這個問題確實很難,我們只能給出思考的邏輯和見底的路徑。首先,大盤技術面和估值面已經具備見底的基礎,技術角度看,07年6124點以來,大盤已經熊了近五年,09年8月3478點以來已經調整了37個月了,跌幅分別高達66%和40%,應該說從時間和空間角度看,市場具備見大型底部的技術面基礎。

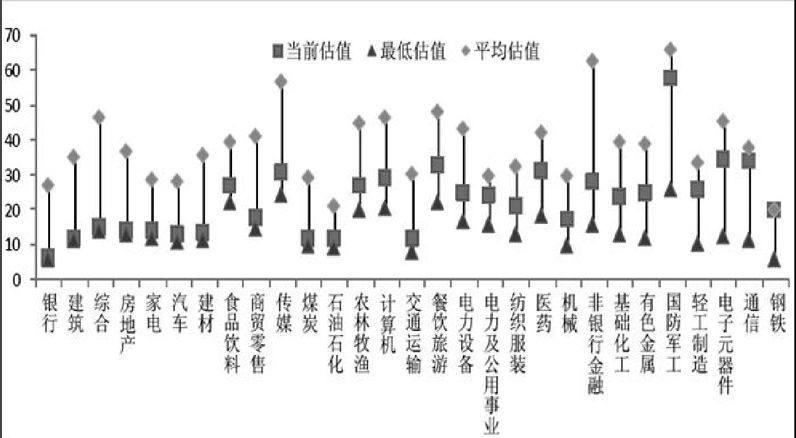

從估值角度看,股價已經足夠便宜,滬深300的市盈率僅有10倍,全部A股的估值已接近歷史的最低水平,不足歷史平均水平的一半。與此同時,從行業市盈率的估值情況看,所有行業低于歷史平均水平,一些行業已經是歷史最低(見下圖)。但需要指出的是,估值足夠低是大盤見大底的必要條件,但絕不是充分條件。比如說,本周浦發銀行公布中報,每股收益0.92元,增長33%,股價7塊多,動態市盈率僅四倍多,市盈率低的離譜,即使明年業績跌去一半,市盈率也就8、9倍。但即使這樣的股票公布中報后照跌不誤,大家可以為浦發銀行下跌找出各種各樣的理由,也可以把你可能想到的所有利空都加上,但有一點可以肯定,如果業績仍保持不錯增速、市盈率只有四倍的股票還要跌的話,這個市場一定出問題了。

通過上述分析不難發現,技術面和估值面完全具備見中期以上級別底部的必要條件,但這不是充分條件。估值面和技術面就在那里擺著,為什么看空市場的輿論占據壓倒性優勢?這說明市場本身糾錯功能已經嚴重弱化,更沒有靠自己本身的力量發動大級別行情的能力。因此我們認為,政策救市和經濟見底是大盤見底的兩大前提。

對于政策救市的必要性和迫切性,我們近期報告反復做出過分析,股市熊成這樣,并不完全是市場本身和外圍環境的問題,而更多是市場制度性問題。從市場本身而言,確實存在很多垃圾股、績差股,影響著市場的穩定和投資信心,但一些老的績差股票的出現與當年股市為國企改革服務的定位有關,新的績差股同樣存在上市審核不嚴的情況,新股發審本身就是制度問題。近年來股市依舊是上市公司的提款機,發行市盈率上百倍屢見不鮮,上市后全部是二級市場投資者買單,這都是制度的原因。如果說是全球金融環境的影響,那就更說不過去了,A股市場近年來連續熊冠全球,IPO倒是年年世界第一。近期反差更為明顯,全球股市都在反彈,唯獨A股還是一副熊樣子。

再比如大小非問題,統計數據顯示,2012年以來,先后有796家上市公司共計進行了2631宗減持,減持市值達到了468.5億元。創業板更是成為減持先鋒,今年以來減持金額已經達到了53.2億元,其中高管減持就達到了16.8億元。股市如此低迷,大小非依然堅決套現,股市成為名符其實的套現場,這和搶基本上已沒什么區別。10月566億元解禁洪峰將至,屆時即使股價低估,想必產業資本恐依然是減大于增,二級市場投資者對此毫無辦法,沒有制度調整,孰能抑制大小非的套現沖動,員工持股計劃想來有名無實,大小非的成本極其低廉,加上成本遠低于二級市場的PE、VC,一旦解禁,他們的眼睛基本上是血紅色的,這雙充滿饑渴的紅眼緊盯著滿盤皆綠的股市。

市場已經發生了很嚴重的信心危機,任何人都不能回避,必須正視這場危機,才能真正解決問題,否則,會發生更大的危機,屆時將難以收拾。解決問題的手段只有靠政策,而且必須是實質性、有效性的強力政策。政策的唯一宗旨是保護二級市場投資者的利益,讓他們真正在市場當中賺到錢。

一直以來,二級市場投資者為股市、為經濟建設、為國企改革、為經濟轉型付出的夠多了,他們理所應當獲得應有的回報。而現實是這么多年來絕大多數投資者虧損累累,不僅僅是中小投資人,甚至包括絕大多數機構在內,因為投資股市,財富嚴重縮水,現在人們談股色變,跌到2100點還有人逃離股市,股市投資者結算資金余額已不足7000億,持續減少的趨勢并未改變,而二級市場的流通市值高達17萬億,我們面對著這冷酷的數字,還不知道問題所在嗎?毫不夸張地說,如果不盡快救市,整個證券業存在生存危局的風險。

與此同時,改革要讓位于市場穩定,一切改革沒有穩定的市場基礎,是很難行得通的,特別是有關擴容、建立做空機制或者多層次的市場等改革,應該在牛市當中再推出。比如說轉融通,現在被加緊推進,浦發銀行四倍市盈率都被拋售,現在大規模推出轉融通,不知道會不會引發藍籌股被做空,這不是誤解,正是因為制度有缺陷,才會讓市場本身的功能失效,市場已經到了下跌不需要理由,甚至是沒有理由找理由下跌的地步。比如說:期指建好空頭倉位,然后融券做空中石油、中國平安等權重股,結果是現貨市場將進一步被期指綁架。這個時候如果不把市場維穩作為首要任務,甚至是唯一任務,那結果不言自明。

中國經濟與股市從來沒有緊密的正相關關系,但在全球經濟一體化、股市對外開放的今天,我們相信股市與經濟的聯系會越來越緊密。從目前股市本質的制約因素上看,經濟見底對股市穩定的重要性也是比較大的,如果經濟見底信號出現,投資者預期企業盈利不再下滑,至少會產生股價估值修復的動力。雖然GDP下滑趨勢依然未改,但我們預期三季度止跌回升的可能依然較大,即使這是階段性的見底回升,但對市場會產生鼓舞。

本周溫總理指出,近幾個月,特別是7月以來,經濟運行正在出現一些積極變化。一是投資、消費穩定增長,內需支撐作用進一步增強。二是東部地區規模以上工業增速在緩慢回升。三是勞動力市場總體平穩。1-7月城鎮新增就業人數812萬人。四是結構調整成效顯現。目前總的是輕工業比重工業好,高新技術產業比傳統產業好,區域發展協調性也在進一步增強,反映出結構調整正出現"倒逼機制"的效應。五是物價漲幅繼續回落,貨幣政策運用空間增大。金融對經濟的支持作用在加大。

政策已經在“預調微調”的口號下進入了一輪新的放松周期。隨著通脹的下行,以及經濟增長的低迷,政策放松的力度正在持續加大。而基建投資(特別是鐵路公路投資)的大幅加快表明政策放松已開始實質性的發力。受到基建投資的拉動,總投資增長正在小幅加快。同時,經濟增長的環比增速也在低位企穩,并未進一步惡化,令GDP環比增速在3季度明顯回升。如果股市能夠提前反映這一預期的話,中報風險釋放完畢后,大盤存在轉機的可能。

樂觀地預計,大盤二次探底完成后,有望借助十八大的春風,展開一波次中級以上級別的反彈行情。但真正扭轉大盤趨勢,只能靠政策救市,三季度如果經濟階段性見底,有助于反彈行情的展開以及拓展向上空間。總之,市場產生底部的前提條件是政策救市和經濟見底。馬上將進入8月下旬,中報風險進入到最后的釋放階段,進入九月,將是難得的業績真空期,這有助于股市出現反彈,加上十八大的“助力”以及經濟見底的預期,9月行情可以有些樂觀的預期。因此,操作上建議在8月下旬逢低布局超跌的績優成長股,等待9月份的收獲。

(作者系深圳芙浪特首席策略師)