基于風險調整的中國商業銀行效率評價研究

岳 華 張曉民

(華東師范大學金融與統計學院,上海 200241)

基于風險調整的中國商業銀行效率評價研究

岳 華 張曉民

(華東師范大學金融與統計學院,上海 200241)

針對商業銀行效率評價現有研究中存在的對風險考慮不足、風險度量方法與監管準則不相適應等缺陷,采用因子分析與DEA模型相結合的效率評價方法,重新測度商業銀行效率。這一數量評價方法能夠有效契合我國銀行業監管準則,避免各類風險的遺漏或重復計量,實現將風險因素全面計入商業銀行效率評價,突破已有研究只采取風險近似的局限性。提高商業銀行效率的政策建議:嚴格控制銀行風險水平;提高國際業務的管理能力;通過兼并收購促進銀行業發展;鼓勵金融創新;提高政府監管的有效性。

銀行效率;風險度量;因子分析;DEA模型

一、引言

商業銀行是金融市場中最為重要的資金集散機構,其效率高低不僅關系到金融資源能否有效配置,還會影響國民經濟健康穩定的發展。2008年美國次貸危機以來,全球金融市場持續動蕩,無論是金融機構還是監管當局均對風險管理給予了前所未有的重視。客觀、公正地評價商業銀行效率,強調風險與收益的均衡,已成為引導商業銀行審慎經營的必然要求。

在現有的商業銀行效率評價研究中,普遍存在以下四個方面的不足:其一,直接將風險因素忽略,或僅考慮單一風險,其效率評價方法不能對商業銀行面臨的風險進行全面、有效的度量;其二,即使考慮了多種風險因素,在選擇評價指標時隨意性較強,其度量方法與政府監管不一致,評價方法的有效依據不足,認可度較差;其三,沒有對各種風險指標進行一致化處理與有效剔除,導致風險因素的重復或錯誤計量。其四,單純追求評價模型的復雜性,忽視因此帶來的模型風險,評價的公正性不能得到普遍認可。

針對以上問題,本文參考銀監會于2006年頒布的《商業銀行風險監管核心指標(試行)》和2010年公布的針對商業銀行的腕骨監管指標體系(CARPALs),將風險度量建立在政府監管的基礎之上,采用因子分析與DEA模型相結合,通過對各財務指標的一致化處理等方法,剔除數據中的重復信息,為每家商業銀行計算一個風險總評值,全面度量商業銀行風險。最后,本文從銀行業規模經濟等角度,診斷商業銀行低效率的原因,并基于此給出引導商業銀行提高效率的建議。

二、銀行業監管與風險度量

將風險因素計入商業銀行評價體系是客觀、公平地評價其效率的必然要求。在金融市場中,商業銀行面臨復雜風險,而以往商業銀行效率評價研究在衡量風險時,往往僅選取單一風險或加總少數幾類風險來代表商業銀行所面臨的整體風險,這樣的簡化已不能滿足當今持續動蕩的市場環境對銀行效率評價的要求。

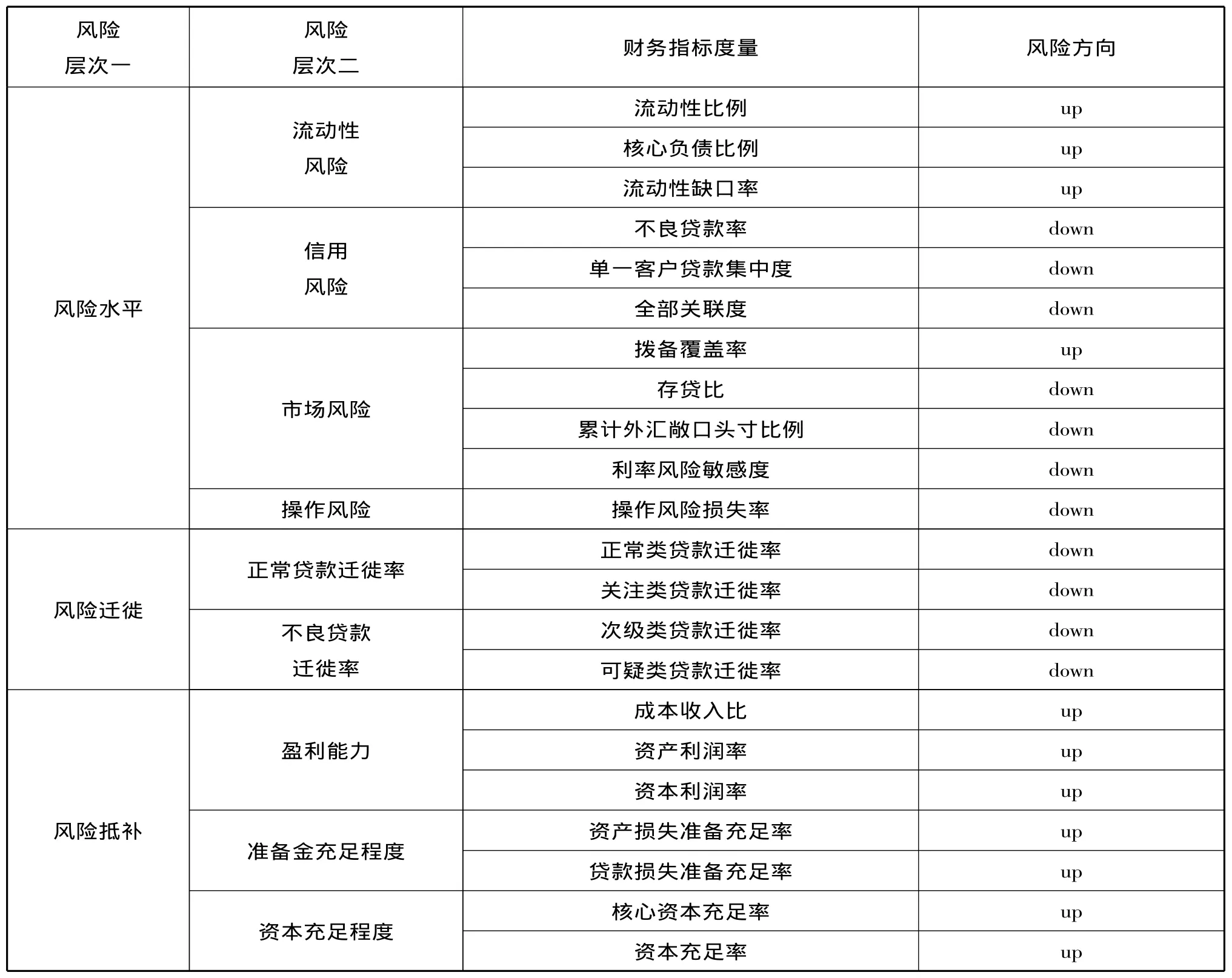

為了給出一個標準化的風險評估方法,強調其規范性,本文將風險度量建立在政府監管的基礎之上,并參考銀監會在2006年公布的《商業銀行風險監管核心指標(試行)》和2010年公布的腕骨監管指標體系(CARPALs),將商業銀行風險劃歸為風險水平、風險遷徙、風險抵補三個層次。具體指標參見表1。

需要說明的是,本文為各財務指標定義了風險方向,其中極大型指標含義是銀行此指標越大則對應的風險暴露越小,極小型指標含義是銀行此指標越小則相應的風險暴露也越小。對于一個極小型指標Xi,min,取其倒數,即可將其轉變為一個極大化指標,即進行一致化處理。另外,這里對極大型、極小型指標的轉換不能采用取負值的方法,否則會導致評價過程中銀行某一方面成功的風險管控隱藏其他方面風險的暴露。

基于可得到的數據,本文的實證分析部分實際選取的指標包括衡量商業銀行流動性風險的本、外流動性比例,衡量信用風險的不良貸款率,衡量貸款損失計提充足情況的撥備覆蓋率,衡量杠桿效應的存貸比,衡量風險遷徙的正常類貸款遷徙率、次級類貸款遷徙率,衡量風險抵補的成本收入比、資產利潤率、資本利潤率、資產損失準備充足率、貸款損失準備充足率、資本充足率和核心資本充足率。其中,不良貸款率、正常類貸款遷徙率、次級類貸款遷徙率、存貸比等四個指標需要先進行一致化處理,將其變為一個極大型指標。此處進行一致化處理的目的同樣為防止評價過程中銀行某一方面成功的風險管控隱藏其他方面風險的暴露。

表1 風險度量指標

三、商業銀行效率評價的DEA模型及實證分析

(一)效率評價指標的預處理

在前文中,本文選取了大量財務指標用以綜合反映商業銀行的風險狀況。然而,這些指標都僅能從一個側面反映商業銀行的某類風險,且針對同一類別風險,可能存在多個評價指標,因而各指標之間必然存在信息的重復。為了剔除重復信息,從而給出一個商業銀行的風險總評值,本文使用因子分析(FA)模型,把一些具有錯綜復雜關系的變量歸結為少數幾個綜合因子。

(二)銀行效率評價的DEA模型

本文選用DEA模型作為評價商業銀行效率的工具,主要考慮:(1)DEA可自如處理多投入和多產出情況,且即使在小樣本的情況下,DEA仍能給出滿意的結果;①Fotios Pasiouras.(2008)“Estimating the technical and scale efficiency of Greek commercial banks:The impact of credit risk,off-balance sheet activitives,and international operations”,Research in International Business and Finance vol.22,pp.301 –418.相比之下,三種參數方法均需要大樣本的觀測值,否則估計出的結果誤差較大。(2)DEA無須對各種統計量的分布做任何的假設,也無須知道前沿生產函數的具體形式。(3)DEA評價結果與量綱選取無關,由于各商業銀行規模差距較大,若使用回歸等計量方法則可能遇到嚴重的異方差問題。不過,DEA方法也存在不能有效處理異常數據、評價結果區分度較低等缺點。考慮到我國商業銀行的統計數據相對較少,如若直接對商業銀行生產函數進行估計存在較強的主觀性,因此DEA方法是適宜我國商業銀行效率評價的有效方法。

在現有DEA方法中,較為常見的三類模型為CCR模型、VRS模型以及多階段DEA模型。CCR模型只有當所有的商業銀行都在適當的規模時才是適用的,顯然不符合現實情況;多階段DEA模型能深入商業銀行的內部運作過程及過程間的關聯關系,但由于模型本身復雜性增加,易于受到人為因素的操縱,存在較大的模型風險,其公正性、透明性難以被認可。因此,本文選取以投入為導向的VRS模型作為評價商業銀行效率的技術方法。

(三)樣本選取

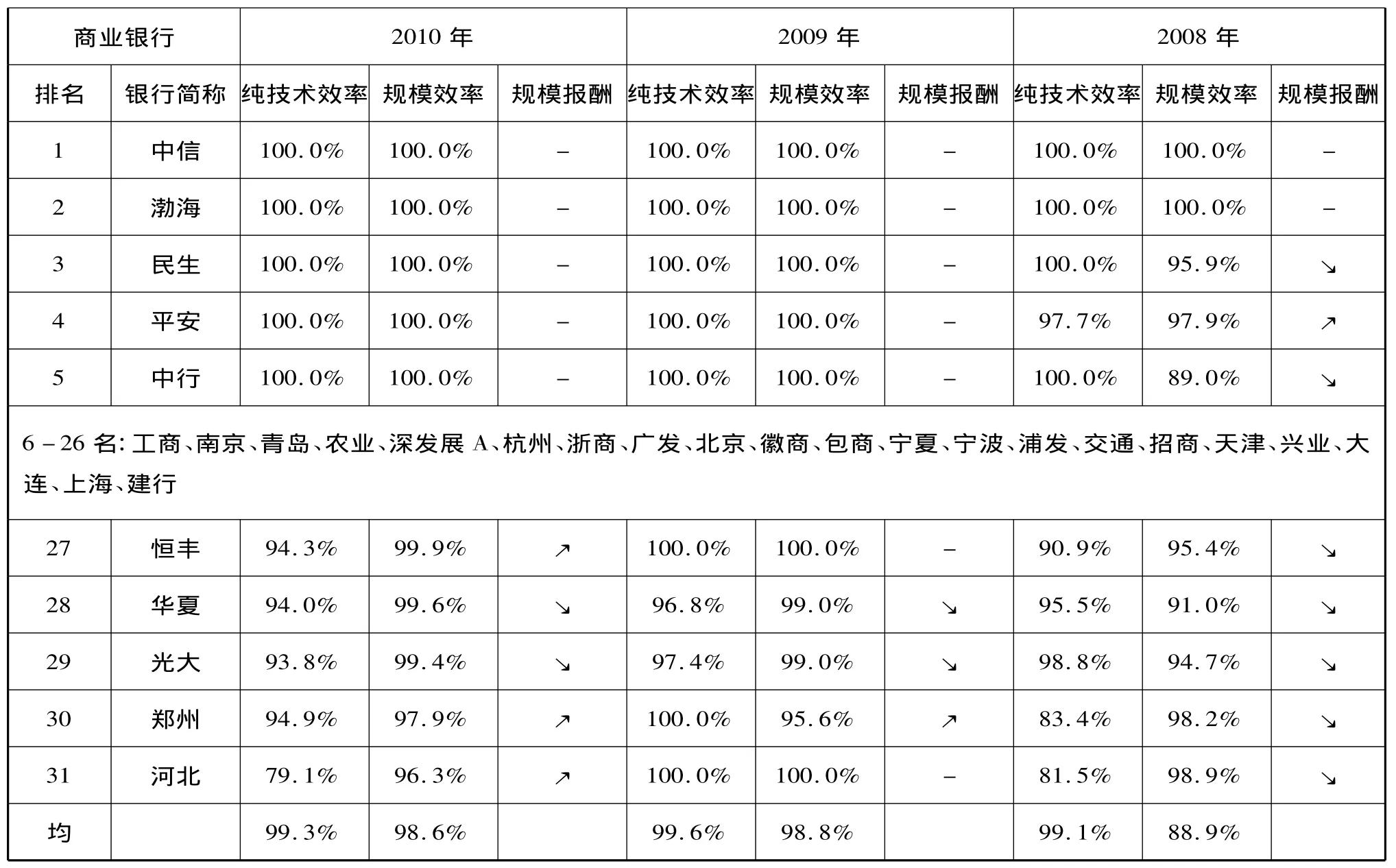

根據我國商業銀行的分類,本文選取的樣本包括5家國有商業銀行、12家股份制商業銀行和14家城市商業銀行,共計31家商業銀行(見表2)。這些銀行2010年底資產總計占我國上述三類商業銀行總資產的96.29%,足以代表商業銀行的行業狀況。本文數據來源為31家商業銀行2008-2010年的年度財務報表。

(四)投入——產出變量選取

商業銀行的經營方式是負債經營,因此選取的第一個投入變量為總負債,它屬于靜態的成本;銀行在經營過程中,必然要產生各種費用,因此選取營業成本作為第二個投入變量,它屬于動態的成本。以上兩個變量均屬于財務指標,為了全面體現商業銀行的實際投入,選取營業網點數量這一非財務指標作為第三個投入變量。

商業銀行作為盈利性機構追求利潤最大化,但凈利潤是一個純粹依靠資本運作等方式便可以操縱的指標,因此并不適合采用凈利潤來評價商業銀行效率,此處也是多數研究陷入誤區之故。銀行經營的目標應為資產價值的最大化,且利潤增加最終會反映到總資產價值的增加,因此選取銀行總資產作為第一個產出指標;考慮到商業銀行是為市場提供資金流動性的主要金融機構,其對國民經濟的貢獻也應該計入效率評價,因此選取貸款總額作為第二個產出變量;全面評價商業銀行當年經營的績效,必須考量其風險控制能力,商業銀行當期經營過程中所積累的風險實際需要下一期來應對。也就是說,我們可以通過對銀行當期經營風險的測算來預測其未來經營狀況。因此,選取我們通過因子分析所得到的商業銀行風險總評值作為第三個產出變量。

(五)我國商業銀行效率實證結果分析

1.我國商業銀行總體效率水平及排名情況。表2給出了2008至2010年間31家商業銀行效率評價的結果。需要說明的是,純技術效率值與規模效率值相乘即得商業銀行綜合效率,本文所給排名的依據為3年的綜合效率評價結果。

從表2可以看出,在2008至2010年間,銀行效率排行榜的前三名均為股份制商業銀行,其中中信銀行、渤海銀行在三年間均處于生產前沿面上;排名最后的河北銀行則在三年間出現了較大波動。

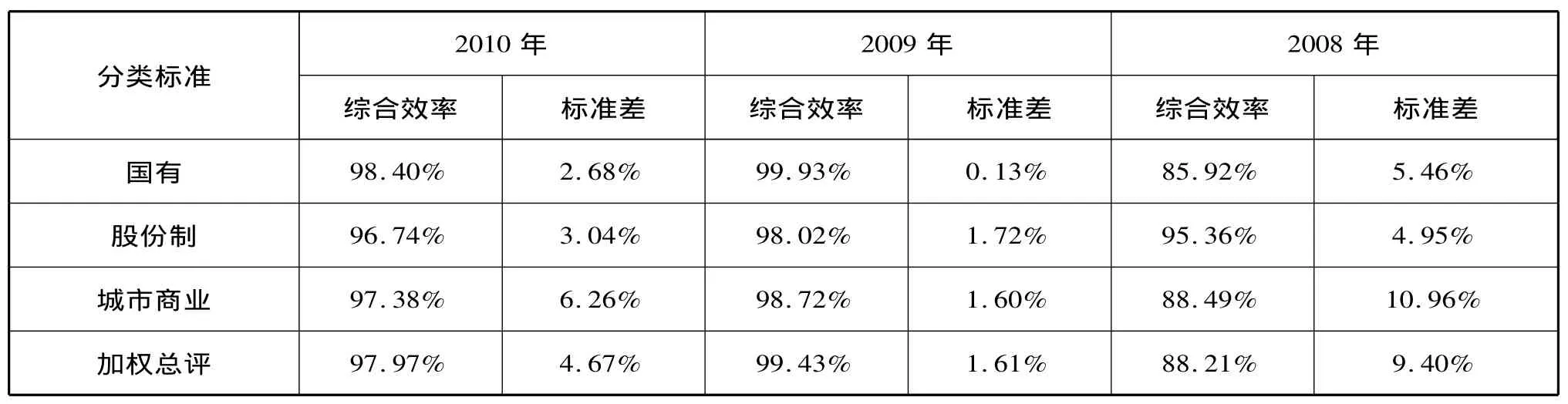

2.我國三類銀行的效率分析。從表2和表3可以看出,我國商業銀行總體效率水平在2008至2009年有了明顯的提升。2008年31家商業銀行的資產加權效率為88.21%,說明以銀行業中最佳表現機構為參照,我國商業銀行約有11.79%的資源被浪費掉。而且,這一資源浪費是由規模效率低下所造成的:2008年銀行業技術效率平均值高達99.1%,而規模效率值僅為88.9%;2009年得資產加權效率達到99.43%,說明絕大多數的銀行都位于或接近位于生產前沿面;2010年銀行效率出現小幅下降,加權平均值為97.97%。需要提醒的是,這里的效率評價值都是相對效率,參照物為當年表現最佳的標桿銀行。

表2 我國商業銀行效率狀況及排名情況

表3 三類銀行效率的分類統計

表3顯示,在2009、2010年份,三類銀行綜合效率的均值基本持平,國有銀行略占優勢,說明三類商業銀行的效率并無顯著性差異。然而,在2008、2010年份,城市商業銀行的標準差明顯高于國有銀行和股份制商業銀行,這說明各城市商業銀行的經營績效差別較大,不適宜對其一概而論,這一結果也從側面為銀監會于2011年提出的“城商行退出機制”提供了依據。

3.我國商業銀行規模經濟問題。在2008至2010年間,規模報酬遞減的銀行數遠大于遞增銀行數,每年約有40%-70%的銀行規模報酬遞減,且在2009至2010年這一格局基本保持不變(2009、2010年規模報酬遞增銀行數均為5家、規模報酬遞減銀行數則分別為10家和12家)。這說明,我國銀行業整體趨勢為規模報酬遞減。

另外,以2008年為例,31家商業銀行中規模在5萬億以上的銀行平均效率明顯低于5萬億以下的銀行。這是由于大銀行往往經營更多的海外業務或涉外業務,在全球性金融危機背景下,其經營效率顯著下降。這些大銀行的低效率經營會對我國銀行業整體資源配置情況產生不利影響。我國商業銀行應對國際金融危機能力薄弱、對外業務經營能力低下成為導致銀行低效率的一大隱患。

四、政策建議

根據我國各商業銀行的現狀,以及因子分析與DEA模型的實證分析,本文基于風險調整的中國商業銀行效率提高與改善,提出以下五點建議:

第一,嚴格控制銀行風險水平。在當前國際金融市場持續動蕩的情況下,商業銀行應當嚴格控制自身風險,倡導審慎經營理念,加強對自身資產的管理,并建立相應機構,專門進行風險管理。

第二,提高國際業務的管理能力。商業銀行在積極擴展國際業務的同時,應把重點放在防控風險和提高業務水平上,特別是風險管理的理念,必須始終貫穿于經營戰略之中。

第三,通過兼并收購促進銀行業發展。對于經營狀況相對較好且規模報酬遞增的商業銀行,可以通過兼并收購,快速擴大自身規模,實現規模經濟;對于經營相對較差的商業銀行,特別是某些低效率的城市商業銀行,應主動尋求與績優商業銀行的合作,發揮各自優勢,彌補自身不足,實現金融資源的有效配置,產生“1+1>2”的效果。

第四,鼓勵金融創新。技術進步是提高商業銀行長期競爭力的重要因素。商業銀行可以通過開發新的金融產品,開拓新市場,增加新的盈利來源,降低交易成本,進而提高經營效率。

第五,提高政府監管的有效性。政府應當完善銀行監管的立法工作,建立風險預警機制,通過敦促商業銀行開展壓力測試等手段,促進商業銀行的審慎經營。

F830.33

A

1003-4145[2012]04-0153-04

2011-12-02

岳 華,女,華東師范大學金融與統計學院副教授,金融學博士后。張曉民,男,華東師范大學金融與統計學院金融學系學生。

本文系“國家大學生創新訓練計劃項目”與“上海大學生創新活動計劃項目”的階段性成果。

(責任編輯:欒曉平E-mail:luanxiaoping@163.com)