企業商業模式概述及保險集團的例證

李照光

國際管理學大師德魯克稱:當今企業之間的競爭,不是不同產品之間的競爭,而是商業模式之間的競爭

商業模式受到企業家和投資家的高度重視,是創投公司評判創業企業的重要標準之一。國際管理學大師德魯克稱:當今企業之間的競爭,不是不同產品之間的競爭,而是商業模式之間的競爭。

一、企業商業模式

商業模式的定義至今在學術界還未有統一的認識。Ramon Casadesus-Masanell(2013)認為:商業模式是一個企業的邏輯,描述企業如何運營、如何為它的利益相關者創造和抓住價值。Zott&Amit(2010)則認為:商業模式是一系列相互依賴活動組成的體系,從核心企業擴展到多個邊界;這一行為制度使得企業和他的相關伙伴企業共同去創造價值的分享價值。

當前大家比較認可的觀點是Osterwalder(2005)所講的:商業模式是一種包含了一系列要素及其關系的概念性工具,用以闡明某個特定實體的商業邏輯,它描述了公司所能為客戶提供的價值以及公司的內部結構、合作伙伴網絡和關系資本等用以實現這一價值并產生可持續盈利收入的要素組合。

㈠商業模式的兩個特征

1、商業模式是一個系統層面的概念而不僅僅是一個單一的組成因素

如收入模式(廣告收入、注冊費、服務費等),向客戶提供的價值(在價格上競爭、在質量上競爭),組織結構(自成體系的業務單元、整合的網絡能力)等,這些都是商業模式的重要組成部分,但并非全部。

2、商業模式的組成部分之間必須有內在聯系

這個內在聯系把各組成部分有機地關聯起來,使他們相互支持和互補,共同作用,形成一個良性的循環。

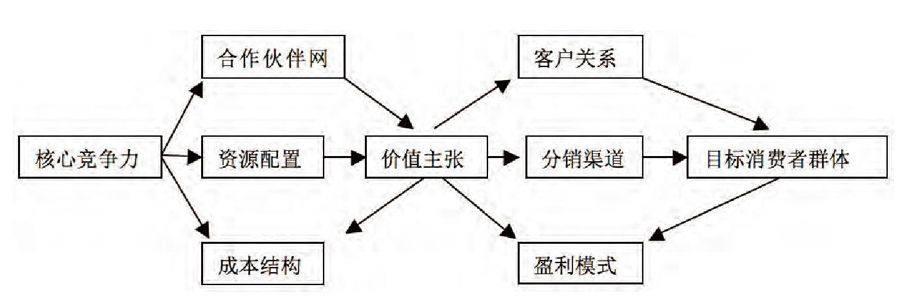

㈡商業模式要素

Osterwalder的九要素模型

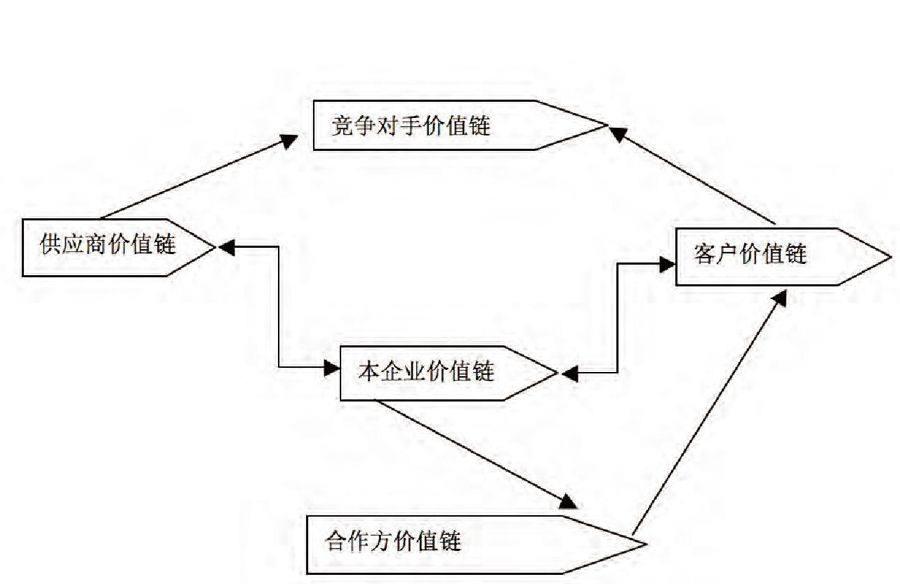

㈢商業模式的設計工具——價值鏈分析

1、價值鏈是把業務分解成戰略上的相互關聯的價值創造活動的一個工具,是其他渠道成員,如供應商、分銷商和客戶完成的一個更大的活動的一部分。關于價值鏈有三種不同的觀點:一是重視價值鏈中各種活動之間的關系管理;二是關注競爭優勢的構建;三是關注從供應商到最終客戶的產品流信息,以便減少缺陷和庫存,加速到達市場的時間,提升客戶的滿意度。

2、價值鏈分析

3、保險業價值鏈演變

傳統保險業的價值鏈主要包括產品研發,市場和品牌推廣,保單銷售,承保,理賠管理和客戶支持,再保管理和投資管理等多個環節。

全球領先的保險集團基于價值鏈的戰略選擇的本質在于對價值鏈各環節的選擇和組合,表現為整合與進一步發展、共享與內化、外包等多種類型,以探索新的商業模式。

價值鏈整合與專業化發展產生了產品專家,外包產生了平臺/交易專家,共享與內化產生了渠道專家。

⑴產品專家:聚焦于產品創新和價值增值服務的創造,具備卓越的、基于客戶數據的精算技能和深層客戶分類知識,重新整合保險價值鏈,并與整個保險價值鏈結成合作伙伴。

⑵平臺專家:具有市場導向的商業模式,以客戶需求為中心的解決方案導向方法,提供客戶所需的架構、維護和相關服務,規模經濟是關鍵。

⑶渠道專家:聚焦于客戶需求、理解客戶,不僅限于保險產品銷售,而是聚焦于客戶需要,通過多渠道和方法,擴展可能的銷售渠道,探索與保險產品相關的附加服務。

二、保險集團的商業模式

隨著全球保險業進入漸進性產業演變的成熟階段,整個行業的增長也趨于放緩,傳統保險價值鏈和原有模式正在受到質疑和挑戰,保險價值鏈也在發生著演變,逐步被分解成獨立的價值片段。

為了適應客戶價值主張的變化,保險集團不得不通過在分解后的保險價值鏈上進行重新定位,設計新的商業模式,以在未來激烈的競爭中取勝。由于價值鏈是設計新商業模式過程中考慮得重要因素,因此保險集團實際上的新商業模式與前述三種保險價值鏈定位基本一致。

㈠第一類:渠道專家和價值鏈整合模式

綜合性(金融)保險集團為了充分利用其龐大的客戶群基礎,以強勢品牌為立足點,發揮渠道優勢,都選擇了渠道專家和價值鏈整合模式。選擇這種模式的保險集團必須是產品專家,同時具備強大的價值鏈整合能力。

綜合性金融保險集團通過交叉銷售各種金融產品和服務,將業務線擴展到其他金融業務領域(如養老基金、投資基金、資產管理、貸款、儲蓄、甚至租賃和信用卡等等),為客戶提供全方位、一站式的金融服務,以期更好地滿足客戶多樣化的金融服務需求的同時,在不同業務間產生協同效應。這類保險集團的盈利模式是:利潤=承保利潤+其他金融服務利潤(如利差)+投資利潤。這種盈利模式的關鍵成功因素是承保業務與其他金融服務之間產生協同效應。

綜合性保險集團通過發展保險關聯產品和服務,將業務擴展到與保險業相關聯的產業(如與意外險相關聯的救援救助業、與健康險相關聯的醫療產業等等),向客戶提供保險與關聯綜合服務。這類保險集團的盈利模式是:利潤=承保利潤+保險相關服務利潤+投資利潤。這種盈利模式的關鍵成功因素是承保業務與保險關聯服務之間產生協同效應。

㈡第二類:平臺專家模式

在保險業外包需求的刺激下,還產生了一批專業化平臺公司(如專業保險代理公司、專業理賠公司、專業再保險公司、專業模型公司等)。其中,全球領先的保險經紀集團(如Aon-Benfield、MMC、Willis等三大集團)通過為(再)保險客戶提供(再)保險市場研究與分析、保單銷售和客戶技術支持及咨詢等外包服務,逐步發展成為平臺專家,以滿足客戶的外包需求。保險經紀集團的盈利模式是:利潤=保險經紀業務+咨詢服務利潤。這種盈利模式的關鍵成功因素是以保險經紀業務為基礎的高增值咨詢服務。

㈢第三類:產品專家模式

產品專家模式是將資源、能力和業務聚焦于某個細分市場(如RGA聚焦于壽險再保險市場、安泰聚焦于健康險市場),能夠為客戶提供更好地專業化服務。這類保險集團的盈利模式是:利潤=承保利潤+投資利潤。這種盈利模式的關鍵成功因素是產品創新和穩健投資之間的平衡。

㈣第四類:投資模式

除了以上所述三種類型商業模式外,實際上還有一種商業模式,那就是投資型保險集團的代表——伯克希爾-哈撒韋集團采取的一種與眾不同的價值鏈整合模式——以“零成本”保險資金為核心的產融投資價值鏈模式,即以保險業務的浮存金為股票投資提供零成本資金,而股票投資的收益又轉化為實業投資的資本金,實業投資的利潤成為保險業務擴張的流動性后盾。這類保險集團的盈利模式是:利潤=承保利潤+投資利潤。這種盈利模式的關鍵成功因素是嚴格的低成本承保、流動性和高收益投資。

三、保險集團商業模式案例

㈠安盛集團——渠道專家和價值鏈整合模式

安盛集團的新商業模式是價值鏈整合商業模式的典型代表,即向客戶(包括個人、小型、中型和大型企業)提供范圍廣泛的金融保障產品和服務,包括滿足客戶生命周期內的保險、保障、儲蓄、退休計劃、財務規劃等需求。

為了實現全方位金融服務模式,安盛希望鞏固、增強、發展內生增長,保留現有客戶并吸引新客戶,保證集團能夠抓住真正的外部增長機會,將發展努力集中于更有盈利性的部門,集團尋求鞏固在發達市場和高增長市場的地位。

安盛設置了五條運營優先權或稱變革催化劑——即五個增長引擎:

1、產品創新:是差異化的源泉,反映了安盛每當在其市場引進新產品時希望提供價值增值的渴望。

2、核心業務專長:安盛的目標是以最優價格提供最好的服務。

3、渠道管理:是差異化的第二個源泉,反映了安盛通過減少渠道管理壓力增加銷售業績的渴望。

4、服務質量:是安盛不斷追求的目標。

5、效率:安盛致力于減少運營成本和改善運營質量。

為了實現卓越運營,安盛傾聽客戶聲音,采用了員工持續的流程改進計劃。全球戰略是利用集團規模和網絡,鼓勵本地化發展和開發協同效應。

㈡AON(怡安奔福集團)——平臺專家模式

AON是平臺專家模式的典型代表,他們認為其優勢就是聚集客戶,由戰略客戶管理人和客戶關系管理人與客戶合作,共同理解客戶的獨特需求,通過在保險產品、功能和客戶行業等方面提供專業化解決方案,滿足客戶需求,實現與客戶業務的無縫連接。

㈢RGA——產品專家模式

RGA集中于壽險再保險業務,目前在全球壽險再保險的市場份額已經躍居第三位,僅次于慕再和瑞再。其遠景是成為以客戶未來發展需求為導向的全球領先的壽險再保險人。其使命是,利用在壽險再保險的專業技能,提供創新解決方案,提高交易便利性;對客戶的需求做出有效而快速的響應;雇傭有潛力的員工,為他們創造高效環境;為股東提供持續增長和盈利。

㈣伯克希爾集團——投資模式

伯克希爾集團是最為成功的投資型金融保險集團,其業務分布廣泛(涵蓋財產保險與再保險、公用事業與能源、鐵路運輸、金融、制造、服務和零售業等)而且相關度不高。其中,保險業是其組合的核心,為證券投資提供了低成本的資金,而證券投資獲得的收益又成為其實業投資(公司收購)的資本金,最后實業投資的利潤為保險業務擴張提供了堅實的后盾,在這個后盾的推動下,保費收入與浮存額進一步擴張,證券投資業務有了更充足的資金,然后是更大規模的實業投資。在這個產融價值鏈的循環中,伯克希爾的資產和收益都在快速增長著。

㈤瑞士再保險集團——(再)保險金融創新模式

作為領先的全球再保險人,瑞再為管理資本和風險提供再保險產品和金融服務。瑞再2007年提出新戰略,認識到全球風險轉移市場的環境正在快速演變,為贏得持續的盈利性增長,瑞再努力革新商業模式,采取更加整合的業務處理流程,著眼于擴大客戶基礎和有效率的風險轉移解決方案范圍。

瑞再的商業模式是,瑞再捕捉到對于融傳統再保險產品和保險相關資本市場工具集于一體的解決方案的市場需求,希望在創新解決方案的開發中扮演主要角色,新的商業模式有助于為客戶提供巨大的風險承保能力及更多的解決方案。

㈥慕尼黑再保險集團——“一體化風險管理模式”

早在2000年,慕再集團制定的公司新世紀戰略規劃就提出21世紀的慕再集團要成為風險的統一體,主要內容是慕再集團要承擔各種風險,并通過技術手段來管理控制風險,最后將該風險轉化為集團的保費收入。這就需要慕再集團能夠掌握所有風險部門的關鍵增值階段;直接接觸市場上的所有客戶并且針對不同客戶需求專門定制風險解決方案。慕再能夠把市場上的小風險和大風險平衡為中等風險并利用再保險、直接保險和資產管理業務進行風險轉變。