2013~2014年洗滌用品市場發展運行分析

中國商業聯合會副會長 王耀

2013~2014年洗滌用品市場發展運行分析

中國商業聯合會副會長 王耀

1. 宏觀經濟形勢分析

1.1 經濟增長由快速轉向中高速軌道

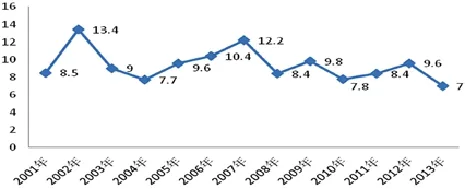

改革開放30多年來,中國經濟實現了快速增長。1979年至2011年,我國GDP年均增長9.9%,2001年至2011年,GDP年均增長10.4%。

經濟快速增長的同時所帶來的產能過剩、環境污染、產業結構不合理等問題和矛盾突出,加大了經濟下行的壓力。2014年前三季度,我國GDP增速分別為7.4%、7.5%和7.3%。其中,三季度增速創2009年第一季度以來的新低(圖1)。

圖1 2009年第一季度至2014年第三季度GDP同比增速(按可比價格)數據來源:國家統計局

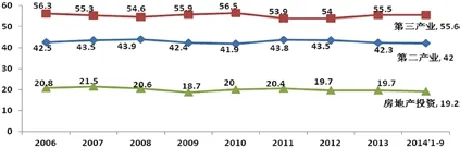

經濟增長對投資,尤其是房地產投資的依賴性較大,從1983年至2013年,我國GDP、國內消費增速和投資增速基本保持同步,呈現出投資增、GDP增,投資減、GDP減的態勢(圖2)。

圖2 1983~2013年我國GDP、投資和消費增速對比(%)數據來源:國家統計局

2001~2012年全社會固定資產投資年均增長高22.8%,期間最高達30%,期間GDP也保持快速增長,多數年份增速在10%以上,最高增速在2007年達到14.2%。

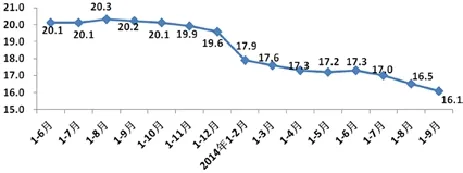

2012年以來投資增速開始減速穩行,2012年增長20.3%,比2011年減慢3.5個百分點,2013年增長19.3%,減慢1個百分點。2014年前9個月,投資增速降至16.1%,繼續放緩(圖3)。

圖3 2013年上半年至2014年第三季度我國城鎮固定資產投資增速(%)數據來源:國家統計局

與此同時,我國GDP增速也呈現出明顯放緩的態勢:2012年和2013年增速均為7.7%,2014年前三季度僅增長7.4%,增速上年同期低0.3個百分點。其中,第三季度增速進一步降為7.3%,是2009年第二季度以來的最低水平,經濟增長下行態勢明顯(圖4)。

圖4 2001~2013年我國GDP同比增速(%)數據來源:國家統計局

圖4 2001~2013年我國GDP同比增速(%)數據來源:國家統計局

但從經濟增速水平看,前三季度依舊處于合理區間,波動幅度小,平穩健康運行態勢明顯,并且數字背后亮點頻現。前三季度,最終消費對經濟增長的貢獻率為48.5%,超過投資;服務業增加值占比46.7%,繼續超過第二產業;高新技術產業和裝備制造業增速分別為12.3%和11.1%,明顯高于工業平均增速;單位國內生產總值能耗下降4.6%等,呈現出一系列新變化新態勢,在這種新變化和新態勢下,中國經濟也正在從過去的高速增長轉為中高速增長。

1.2 固定資產投資增速持續下滑,投資中房地產扮演重要角色

2013年我國固定資產投資(城鎮) 43.6萬億,房地產投資 8.6萬億,占比為19.72%。房地產投資中,住宅投資5.9萬億元,占房地產投資的比重為68.6%,占固定資產投資(城鎮)的比重為13.5%;占GDP的比重為10.39%。

2014年1~9月,我國城鎮固定資產投資降至16.1%,其中仍有19.2%是房地產投資,相比2013年全年變化不是很大(圖5)。

圖5 第二產業、第三產業、房地產投資占全社會固定資產投資的比重數據來源:國家統計局

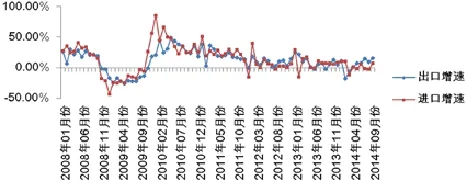

1.3 前三季度進出口總額同比增長3.3%,增速大幅下滑

根據國家統計局的數據,2014年1~9月,我國進出口總額為31626億美元,同比增長3.3%,增速較上年同期低4.4個百分點。其中,出口16971億美元,增長5.1%,增速較上年同期低2.9個百分點;進口14655億美元,增長1.3%,增速較上年同期低6個百分點(圖6)。

圖6 2008~2014年我國進出口貿易增速數據來源:國家統計局

1.4 居民收入、消費增速減慢

經濟增長速度的減慢,必然帶來居民收入增長速度的減慢;而收入增速的減慢,又必然伴隨著消費增速的減慢。

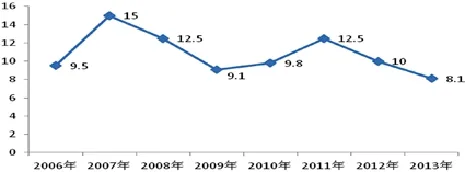

1979~2011年城鎮居民人均可支配收入年均實際增長7.4%,2001~2011年年均實際增長9.5%;2013年,實際增長7%;2014年1~9月實際增長6.9%(圖7)。城鎮居民人均現金消費性支出2012年增長10%,比2011年減慢2.5個百分點,2013年增長8.1%,比2012年減慢1.9個百分點(圖8)。

圖7 2001~2013年我國城鎮居民人均可支配收入實際增速(%)數據來源:國家統計局

圖8 2006~2013年我國城鎮居民人均現金消費支出增速(%)數據來源:國家統計局

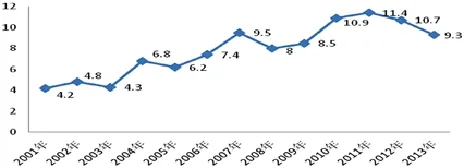

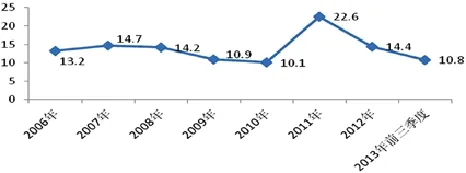

1979~2011年農村居民人均純收入年均實際增長7.4%,2001~2011年年均實際增長7.4%。2013年實際增長9.3%,2014年1~9月實際增長9.7%(圖9)。2012年,農村居民人均現金消費支出增長14.4%,比2011年減慢8.2個百分點,2013年前三季度農村居民人均現金消費支出增長10.8%,比2012年同期減慢1.6個百分點(圖10)。

圖9 2001~2013年我國農村居民人均純收入實際增速(%)數據來源:國家統計局

1.5 CPI下滑明顯

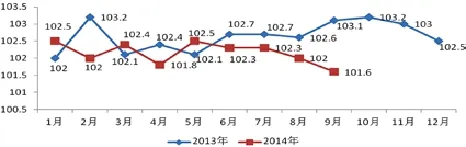

2014年前三季度,居民消費價格同比上漲2.1%,漲幅比上半年回落0.2個百分點(圖11)。其中,城市上漲2.2%,農村上漲1.9%。分類別看,食品價格同比上漲3.3%,煙酒及用品下降0.6%,衣著上漲2.4%,家庭設備用品及維修服務上漲1.2%,醫療保健和個人用品上漲1.2%,交通和通信上漲0.1%,娛樂教育文化用品及服務上漲2.2%,居住上漲2.3%。在食品價格中,糧食價格上漲3.1%,油脂價格下降5.0%,豬肉價格下降4.5%,鮮菜價格下降1.3%。

圖10 2006~2013年我國農村居民人均現金支出增速(%)數據來源:國家統計局

圖11 2013~2014年我國居民消費價格指數(上年同期=100)數據來源:國家統計局

圖12 2006~2014年我國社會消費品零售總額增速(%)數據來源:國家統計局

1.6 消費品市場增速為2006年以來最低水平

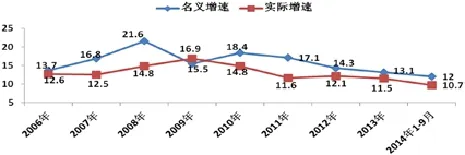

2014年1~9月份,社會消費品零售總額189151億元,同比名義增長12.0%;扣除價格因素,實際增長10.7%。名義及實際增速均為2006年以來的最低值。

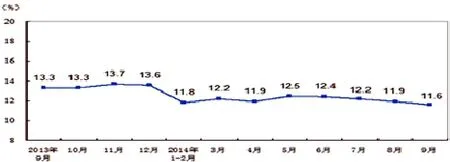

2014年9月份社會消費品零售總額23042億元,同比名義增長11.6%(扣除價格因素實際增長10.8%,見圖13)。其中,限額以上單位消費品零售額11582億元,增長8.5%。按經營單位所在地分,城鎮消費品零售額同比增長11.4%,鄉村消費品零售額增長12.5%;按消費形態分,餐飲收入同比增長8.7%,商品零售增長11.9%。

圖13 2014年1~9月份社會消費品零售總額增速數據來源:國家統計局

1.7 公務性消費快速下降

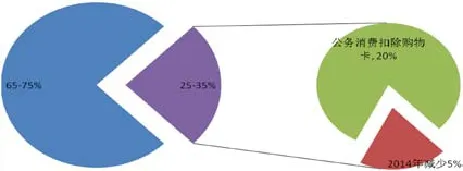

根據國家統計局2001年《城鄉居民購買力》研究報告,2001年社會消費品零售總額中公款性消費約占32.8%(圖14)。據測算,2013年社會消費品零售總額中,公務性消費(或者說非居民性消費)占40%以上。

2013年“兩會”后的新聞發布會上,總理李克強講到,在他的任期內,三公經費將會只減不增。 黨的十八大以后,中央出臺了八項規定、六項禁令、《黨政機關厲行節約反對浪費條例》等,嚴厲控制“三公”消費,懲治腐敗。為此,2013年中央國家機關“三公”經費減少了35%,31個省份本級公務接待費減少了26%。

1.8 大型、高端零售企業低位持續下滑

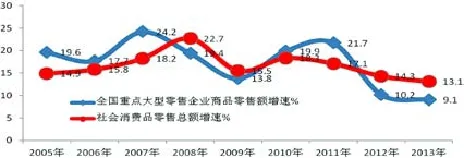

受公款消費得到有效遏制和網絡購物快速增長的影響,2013年大型、高端零售企業零售額增速較以前大幅下滑。

據中華全國商業信息中心統計,2012年,全國重點大型零售企業實現零售額同比增長10.2%,比2011年下滑11.5個百分點;2013年,全國重點大型零售企業實現零售額同比增長9.1%,增速較上年放緩1.1個百分點,創1999年以來最低增速(圖15)。

2014年前十個月,全國重點大型零售企業零售額的增速僅為0.2%,大幅低于社會消費品零售總額的增速(圖16)。

圖14 我國公款性消費結構數據來源:國家統計局,中華全國商業信息中心

圖15 2005~2013年社會消費品零售總額和大型零售企業商品零售額增速對比數據來源:國家統計局,中華全國商業信息中心

圖16 2014年1~10月社會消費品零售總額和大型零售企業商品零售額增速對比數據來源:國家統計局,中華全國商業信息中心

1.9 多數商品銷售增速大幅放緩

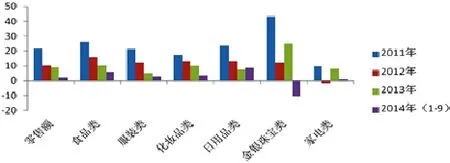

根據中華全國商業信息中心的統計數據,2014年前三季度全國重點大型零售企業零售額累計增長2.1%,增速較上年同期下滑7.7個百分點。其中,食品類商品零售額累計增長6.1%,增速較上年同期下滑3.9個百分點;服裝類商品零售額同比增長2.7%,增速較去年同期低3.5個百分點;家電類商品零售額同比增長0.8%,增速較上年同期放緩6.8個百分點;金銀珠寶類商品零售額同比下降10.4%,與上年同期水平相差39.0個百分點;化妝品零售額同比增長3.5%,增速較上年同期放緩8.2個百分點;日用品零售額同比增長8.8%,增速較上年同期增長1.4個百分點(圖17)。

圖17 2011~2014年全國重點大型零售企業主要商品零售額增速(%)注:本文中的圖表未標明來源的數據均來自中華全國商業信息中心。

2. 全國重點大型零售企業洗滌用品銷售分析

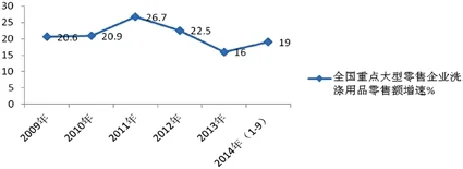

2.1 大型零售企業洗滌用品銷售增速有所回升

根據中華全國商業信息中心的統計,2014年1~9月全國重點大型零售企業洗滌用品類商品零售額同比增長19.0%,增速相比2013年提高了3.0個百分點。2011年以來,其增速連續兩年下滑后首次反彈(圖18)。但相比2012年之前的銷售增速,2014年前三季度的增速依舊處于相對較低的水平。

圖18 2009~2014年前三季度全國重點大型零售企業洗滌用品零售額增速(%)

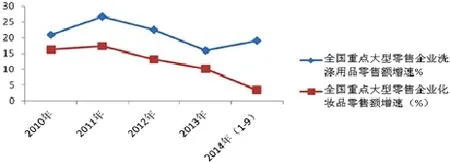

洗滌用品和化妝品作為日化的兩部分,二者的市場表現一向具有緊密的關聯性。但從近兩年的銷售增速上看,化妝品的銷售增速卻呈現明顯放緩的態勢,而洗滌用品表現相對強勁(圖19)。2014年前三季度限額以上企業(單位)化妝品類商品零售額同比增長10.8%,較上年同期低2.3個百分點,較上年全年低2.5個百分點;全國重點大型零售企業化妝品零售額同比增長3.5%,增速較上年同期大幅下降8.2個百分點,較上年全年低6.6個百分點。

圖19 2010~2014年前三季度全國重點大型零售企業洗滌用品和化妝品零售額增速對比

與此同時,洗滌用品的銷售增速2010年至2013年的運行情況與化妝品保持一致,特別是從2011年至2013年也表現出連續兩年增速下滑的態勢。但在2014年前三季度,二者出現了明顯的差異,洗滌用品銷售增速反彈回升,而化妝品銷售增速則繼續下滑,二者增速的差距也進一步拉大到15.5個百分點(圖20)。

圖20 全國重點大型零售企業洗滌用品銷售增速快于化妝品銷售增速

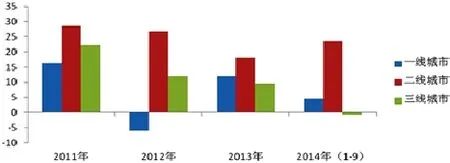

2.2 二線城市銷售增速繼續處于相對較高水平

從分線城市來看,二線城市大型零售企業的洗滌用品銷售增速繼續保持相對較高的水平,且增速相比2013年提升了5.7個百分點,達到23.7%。相比之下,一線城市和三線城市大型零售企業的洗滌用品銷售增速則相對較低,其中一線城市銷售增速僅為4.5%,與二線城市增速相差19.2個百分點,且比其2013年的增速水平還低了7.5個百分點。三線城市大型零售企業洗滌用品零售額同比下降了0.6%,與二線城市相比低24.3個百分點,而且是近些年來首次銷售額出現同比下降的情況(圖21)。

圖21 2011~2014年前三季度分線城市大型零售企業洗滌用品零售額增速(%)

2.3 合成洗衣粉銷量與上年持平,香皂銷量增速回升明顯

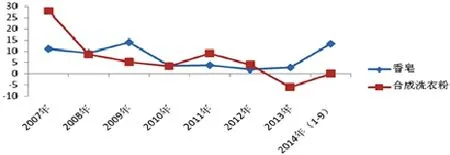

從洗滌用品主要品類的銷售情況看,根據中華全國商業信息中心對全國重點大型零售企業香皂和合成洗衣粉的銷售量統計,2014年前三季度全國重點大型零售企業主要香皂和合成洗衣粉銷量同比分別增長13.4%和0.0%,增速相比2013年均有明顯回升(圖22)。

但是,相比較之下,香皂市場的回升態勢明顯,且是2010年以來的最高;而合成洗衣粉銷售在近年來洗衣液市場快速擴張的沖擊下,銷售持續處于低位。

圖22 2007~2014年前三季度全國重點大型零售企業香皂和合成洗衣粉銷量增速(%)

3. 優勢品牌發展情況分析

3.1 品牌集中度相對較高,但出現不同幅度的下降

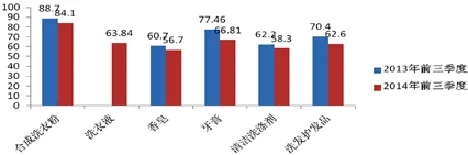

根據中華全國商業信息中心對全國重點大型零售企業主要洗滌用品的銷售統計,2014年前三季度全國重點大型零售企業合成洗衣粉銷售前十位品牌市場綜合占有率合計為84.1%,香皂為56.7%,牙膏為66.81%,清潔洗滌劑為58.3%,洗發護發品為62.6%,洗衣液為63.84%,均處于比較高的水平(圖23)。

圖23 全國重點大型零售企業主要洗滌用品前十位品牌市場綜合占有率合計(%)

然而,與2013年同期相比,合成洗衣粉前十位品牌的市場綜合占有率合計下降了4.6個百分點,香皂下降4個百分點,牙膏下降10.65個百分點,清潔洗滌劑下降3.9個百分點,洗發護發品下降7.8個百分點。

由此可以看出,雖然洗滌用品市場集中度水平較高,但市場競爭正在提升,特別是在商品發展較為成熟的情況下,優勢品牌之間競爭的激烈程度會進一步加劇。

3.2 一線城市集中度水平最低

一線城市的消費者收入水平高,對新鮮事物和高端產品的接受程度也較高,相比二、三線城市,其對品牌的選擇范圍更大、消費也更為分散。因此,一線市場的集中度水平明顯低于二、三線城市市場。據中華全國商業信息中心對全國分線城市大型零售企業的統計,2014年前三季度,一線城市清潔洗滌劑銷售前十位品牌的市場綜合占有率合計僅為44.9%,市場集中度最低;與之相反,二三線城市清潔洗滌劑銷售前十位品牌的市場綜合占有率合計達64.4%,在洗滌用品各品類中的集中度最高(圖24)。

圖24 2014年前三季度主要洗滌用品銷售前十位品牌市場綜合占有率合計(%)

3.3 東部地區市場集中度水平低于其他地區

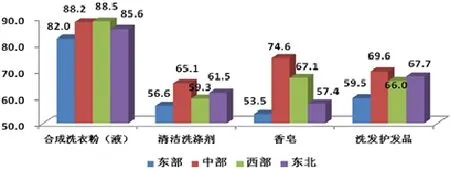

分地區看,在各主要洗滌用品中,東部地區的品牌集中度均處于較低的水平,2014年1~9月份,東部地區大型零售企業合成洗衣粉銷售前十位品牌市場綜合占有率合計為82.0%,低于中部的88.2%、西部的88.5%和東北的85.6%。同樣地,東部地區大型零售企業清潔洗滌劑、香皂、洗發護發品銷售前十位品牌的市場綜合占有率合計分別為56.6%、53.5%和59.5%,均低于同類產品其他地區的集中度水平(圖25)。

圖25 2014年前三季度分地區大型零售企業主要洗滌用品銷售前十位品牌市場綜合占有率合計(%)

3.4 領先品牌間市場綜合占有率的差距縮小

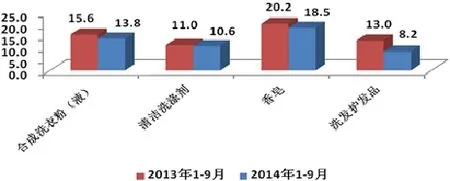

2014年1~9月,全國重點大型零售企業主要洗滌用品銷售前十優勢品牌的市場競爭趨于激烈,排名第一的品牌市場綜合占有率領先第十名品牌的差距明顯縮小。其中,合成洗衣粉從上年的15.6個百分點降至2014年的13.8個百分點,清潔洗滌劑從上年的11.0個百分點降至2014年的10.6個百分點,香皂從上年的20.2個百分點降至2014年的18.5個百分點,洗發護發品從上年的13.0個百分點降至2014年的8.2個百分點(圖26)。

圖26 主要洗滌用品銷售額第一位品牌與第十位品牌之差(百分點)

3.5 主要日化巨頭占據洗滌用品市場大部分份額

在2014年全國重點大型零售企業合成洗衣粉銷售前二十位品牌中,寶潔公司的品牌份額合計達到27.4%,納愛斯集團合計為23.0%,聯合利華合計為16.5%,立白集團合計為13.8%(表1)。四大日化巨頭合計占據合成洗衣粉市場份額的80.7%。

表1 2013~2014年主要洗滌用品企業市場占有率

在清潔洗滌劑銷售居前二十位的品牌中,納愛斯集團市場占有率合計為13.7%,立白集團合計為13.3%,威萊集團合計占比12.1%,聯合利華合計為4.7%,寶潔合計為2.8%。六大企業合計為46.6%。

在香皂銷售居前二十位品牌中,寶潔的品牌份額合計達到38.7%,聯合利華合計為22.5%,納愛斯集團合計為8.7%,立白集團合計為3.8%。四大巨頭合計市場份額為73.7%。

在洗發護發品銷售前二十位的品牌中,寶潔公司的品牌份額合計達到48.3%,聯合利華合計為22.2%,納愛斯集團合計為1.9%。三大巨頭在洗發護發市場的品牌集中度合計高達72.4%。

從品牌所屬企業來看,我國的洗滌用品市場基本被寶潔、聯合利華、納愛斯、立白、威萊等日化集團所壟斷。但從趨勢上看,本土品牌市場份額還是表現出不斷增長的態勢。特別是在合成洗衣粉市場,納愛斯和立白集團的市場份額相比2013年均有不同幅度的提升,而外資品牌份額則出現一定下滑。

3.6 外資品牌在香皂以外的品類中優勢減弱

相比以往,近些年來外資品牌在洗化市場的份額則出現下降的趨勢,優勢在不斷減弱。根據中華全國商業信息中心的統計,2014年前三季度,全國重點大型零售企業銷售的主要洗滌用品中,除香皂外,其余商品外資品牌的市場份額相比2013年均有不同程度的下滑。其中,在合成洗衣粉市場,2014年前三季度較上年同期減少了11.1個百分點;在清潔洗滌劑市場,2014年前三季度較上年同期減少了0.5個百分點;在洗發護發品市場,2014年前三季度較上年同期減少了9.3個百分點(圖27)。

圖27 主要洗滌產品外資品牌銷售份額注:以全國重點大型零售企業每個品類銷售前二十品牌作為研究對象

4. 網上銷售情況分析

現以洗衣液為例,對洗滌用品的網上銷售情況進行分析。以下數據基于北京歐特歐國際咨詢有限公司對我國2014年1~8月份洗衣液網絡銷售的監測結果。

4.1 洗衣液的網上銷售集中在東部沿海省市

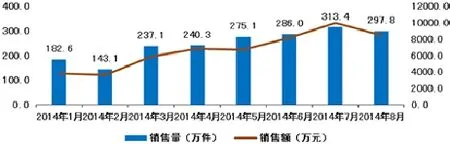

2014年1~8月份,我國洗衣液產品網上零售額和銷售量均呈逐月遞增的趨勢,前八個月零售額合計達到5.3億元(圖28)。其中,廣東、北京、浙江、江蘇四省市銷售占比均在10%以上(表2)。這表明,洗衣液的網絡成交額主要集中在東部沿海省市,地域特征明顯。

表2 2014年1~8月份洗衣液網上銷售額區域分布

圖28 2014年1~8月份洗衣液網上零售額和零售量數據來源:北京歐特歐國際咨詢有限公司

4.2 線上線下前十品牌重合度高達70%

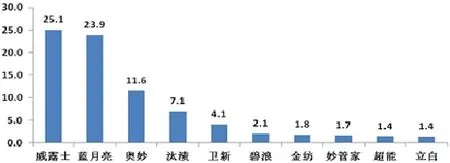

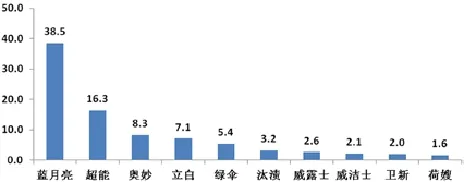

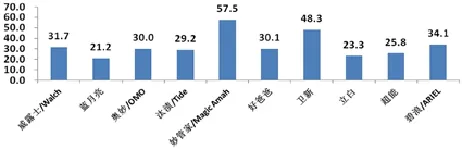

2014年1~8月份,網上銷售額位居前十位的洗衣液品牌依次是威露士、藍月亮、奧妙、汰漬、衛新、碧浪、金紡、妙管家、超能和立白,市場份額合計為80.2%(圖29),顯示其市場集中度水平較高。而在同期,全國重點大型零售企業洗衣液銷售前十位品牌依次是藍月亮、超能、奧妙、立白、綠傘、汰漬、威露士、威潔士和荷嫂(圖30),與網上銷售額前十位品牌的重合度高達70%。

4.3 網上洗衣液銷售中單價在0~40元和40~80元商品銷售額占比較高

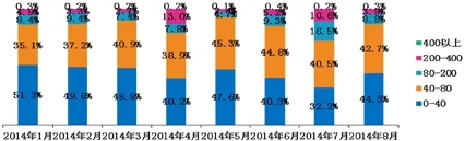

從1~8月份網上洗衣液的銷售數據看,單價在0~40元和40~80元商品銷售額占比明顯較高,合計在80%以上(圖31)。其中,在8月份銷售的前十位品牌中,平均單價為28元,售價最高的是妙管家,平均單價為57.5元;最低的為藍月亮,平均單價為21.2元(圖32)。

圖29 2014年1~8月份洗衣液網上銷售額位居前十位的品牌數據來源:北京歐特歐國際咨詢有限公司

圖30 2014年1~8月份全國重點大型零售企業洗衣液銷售前十位品牌數據來源:中華全國商業信息中心

圖31 2014年1~8月份洗衣液網絡零售不同價格區間銷售額占比數據來源:北京歐特歐國際咨詢有限公司

圖32 2014年8月份洗衣液網絡零售額排名前十位品牌均價數據來源:北京歐特歐國際咨詢有限公司

5. 洗滌用品市場發展的思路

5.1 轉變思維,放大目標市場

改革開放36年來,雖然我國的城市衛生環境、社區衛生環境、家庭衛生環境和個人衛生環境等硬件環境都有了明顯的提升和改善,但在軟環境上變化比較小,特別是觀念上還比較落后。在當前政府推動偉大中國夢的背景下,環境衛生作為國家面子、個人衛生作為自己的面子,要取得有效的提升和改善,就必須徹底改變落后的觀念、改變社會環境,更加重視保持環境和個人衛生。

對于洗滌用品企業來講,傳統市場競爭激烈的現實已經擺在面前,目標群體單一集中在家庭,競爭方式主要集中在比功能、比價格、比成本、比廣告。這些做法均已經明顯落后于當前社會發展和消費需求。因此,企業應當轉變思維,放大目標市場。

5.2 互聯網成功在于思維方式改變

互聯網銷售的出現及其成功得益于科技的進步和商品供給的極大豐富。另一方面,也是更重要的方面,是得益于互聯網思維。

在當前的互聯網銷售市場中,天貓和京東兩家已經占據了超過7成的市場份額。總結二者可以發現,“平臺+流量”是其共性。在當前商品供給極大豐富的社會,一個容量巨大的互聯網平臺足夠容納各種商品,而打破時間、空間限制的立體化的低價、便利的營銷理念,吸引了巨大的流量,從而造就了互聯網銷售的成功。

這種“平臺+流量”的模式就是互聯網銷售成功的核心。電子商務提供了一個虛擬體驗的購物平臺,提供一個體驗舞臺(平臺),主題鮮明,打動觀眾的節目,吸引更多觀眾參與(流量)。

5.3 開展讓消費者參與的“體驗營銷”

隨著商品的極大豐富和互聯網的快速發展,二十世紀50年代至80年代的商品短缺時代和80年代至90年代末的渠道短缺時代均已經成為歷史(圖33)。目前,我國零售業的發展已經步入了消費者為王的時代。

圖33 我國零售業發展的三個階段

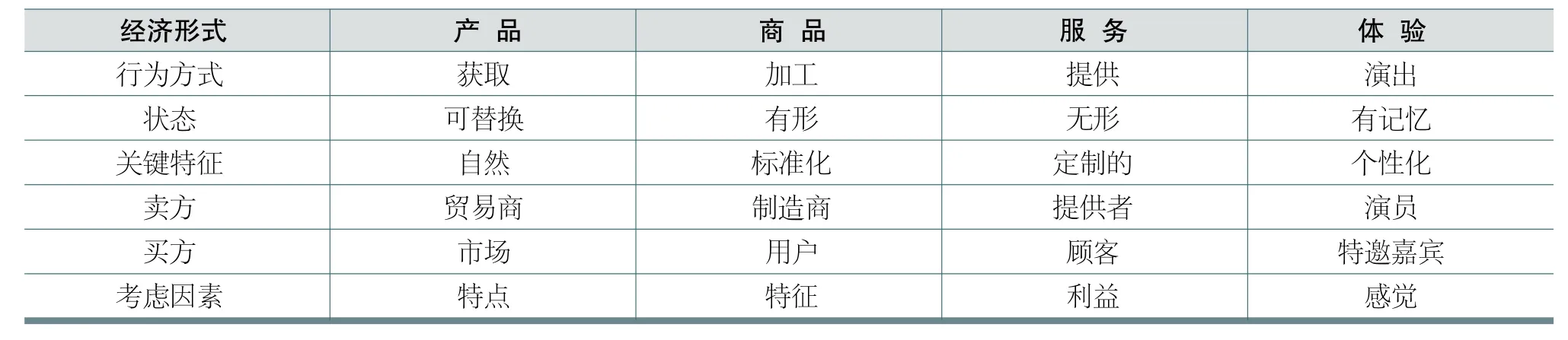

表3 四種經濟形式比較

因此,隨著零售主體的變化,企業也必須改變傳統的思維模式,過去以廣告、促銷為主要的銷售模式必須改變,當前的消費者更加個性化,更加注重體驗。

在當前互聯網快速發展的沖擊下,實體銷售出現了明顯的下滑,很多零售企業出現了門可羅雀的現象。但是,諸如上海歡樂谷的鬼節、上海的M&M巧克力豆店、北京南鑼鼓巷現場制作的手工糖果專家以及北京的宜家等零售企業則依舊保持銷售景氣。這其中的關鍵就在于體驗。

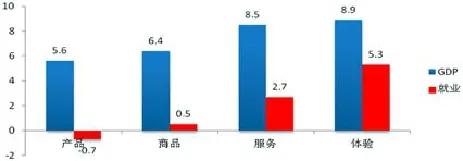

美國未來學家阿爾文 . 托夫勒1970年在《未來的沖擊》中談到:“服務業最終還是會超過制造業,體驗生產又會超過服務業。”2001年12月,央視《對話》節目中講到,“服務經濟將逐步轉向體驗經濟,人們會創造越來越多與體驗有關的經濟活動,商家將靠提供體驗服務提高競爭力及獲得更高的市場回報。”據統計,1959年~1996年美國GDP與就業增長中,體驗所貢獻的比例明顯高于商品和服務(圖34)。與傳統營銷以商品為核心、關注商品本身價值有所不同,體驗式營銷更加關注消費者的感覺以及享受商品所帶來愉悅,注重體驗的過程。

圖34 1959年~1996年美國GDP與就業增長 %資料來源:美國勞工統計局

5.4 體驗營銷:體驗過程留下美好的回憶

體驗營銷更加關注銷售的全過程。它包括:售前,肯定有一個明確的主體;售中,有感覺、視覺等方面的沖擊,有主題場景陳列讓消費者產生思考、聯想,對產品和服務產生關聯,最后付出行動;售后,能夠讓消費者留下記憶,同時有情感交流和服務。

以北京的黃太吉為例,其主題是“吃煎餅、喝豆漿,思考人生”。通過免費WIFI 、紅茶,從視覺、味道,聽覺,觸覺,感覺全方位體驗不同:心靈雞湯小票語錄,外星人講座,O2O微信的營銷,成為一個迎合年輕人平臺,虛實結合創造大的客流(流量)。同樣,在IKEA,通過利用整合不同子主題形成完整主題,每個主題讓人產生聯想和記憶。

今天,單純依靠商品和服務已經無法滿足消費者的需求。消費者需要通過創造驚喜的體驗(快樂,知識,美景,休閑)、留下美好的回憶。