美國反向抵押貸款的制度評估及經驗借鑒

尹 航

當前我國已經步入人口快速老齡化國家的行列,2013年60周歲以上老年人口數量突破2億大關,預計到2050年,我國老年人口總數將超過4億,人口老齡化水平將提高到30%以上。②吳玉韶主編:《老齡藍皮書:中國老齡事業發展報告(2013)》,北京:社會科學文獻出版社2013年版。這對我國尚不健全的社會養老體系構成了嚴峻的挑戰,發展多種養老方式刻不容緩。國務院印發的《關于加快發展養老服務業的若干意見》(國發[2013]35號)中,提出“開展老年人住房反向抵押養老保險試點”。這即是作為西方國家比較成熟的養老模式,住房反向抵押貸款(housing reverse mortgage loan)或俗稱的“以房養老”(house-for-pension)制度將固定資產盤活為現金流,在我國尚處于探索的階段。本文試圖通過對較為成熟和全面的美國反向抵押貸款制度的比較研究,對我國該項業務的試行及相關政策制定、產品完善有所借鑒和啟示。

一、反向抵押貸款制度的概念內涵及特征探析

根據美國《銀行法》的有關規定,反向抵押貸款是指一定年齡(一般為退休年齡)的老年人以自有產權的房屋作為抵押,由金融機構向其提供貸款,將房屋價值全部或部分轉換成現金,一次性或定期向借款人發放;貸款機構獲得以房屋所有權作為保證的該項貸款的累積利息和本金,當借款人死亡或出售該房屋,以及永久性地離開自己的住所時,該貸款到期并需要償還。由于其與普通的住房按揭貸款在貸款余額和資金流向上正好相反,故也被稱為“逆按揭”。反向抵押貸款制度特別適合于解決退休老人房產富有而現金拮據(house rich and cash poor)的窘困局面,因此在發達國家成為一種行之有效的養老方式。

反向抵押貸款借貸關系一般具有以下特征:①只有符合一定年齡要求的老年人才有資格申請,一般為60歲以上,這也是該項業務存在的目的所在,即解決老年人的養老問題。②借款人必須擁有符合貸款要求住房的獨立產權,且房產價值不應過低。這樣貸款方才可以在協議期滿獲得房產產權之后,通過轉讓或處置獲取資金收入用以抵消借款人的全部本息,如果在扣除相關費用后還有剩余,則該剩余部分資金仍歸借款人(或繼承人)所有。③ 協議簽訂以后,貸款方獲得的是房屋的抵押權,而借款人仍可無限期地住在原有房屋內,所獲貸款用以改善其晚年生活質量。④反向抵押貸款是無追索權的,即如協議終止后貸款的本息超過了房產的殘值,借款人沒有義務將超出部分返還貸款提供機構,貸款提供機構也無權就此向借款人索償,這就將借款人的風險縮小到了最低。⑤借款人(或繼承人)可按照協議規定解除協議,償付所借本息,換回房產的抵押權。這種抵押權的贖回在有些國家要支付一定的違約費用。⑥反向抵押貸款的最高限額是用貸款相對于房產價值的一個比率(loan-to-value,LTV)和被抵押房產價值的積來表示的。

二、反向抵押貸款制度在美國的發展歷程及主要類型

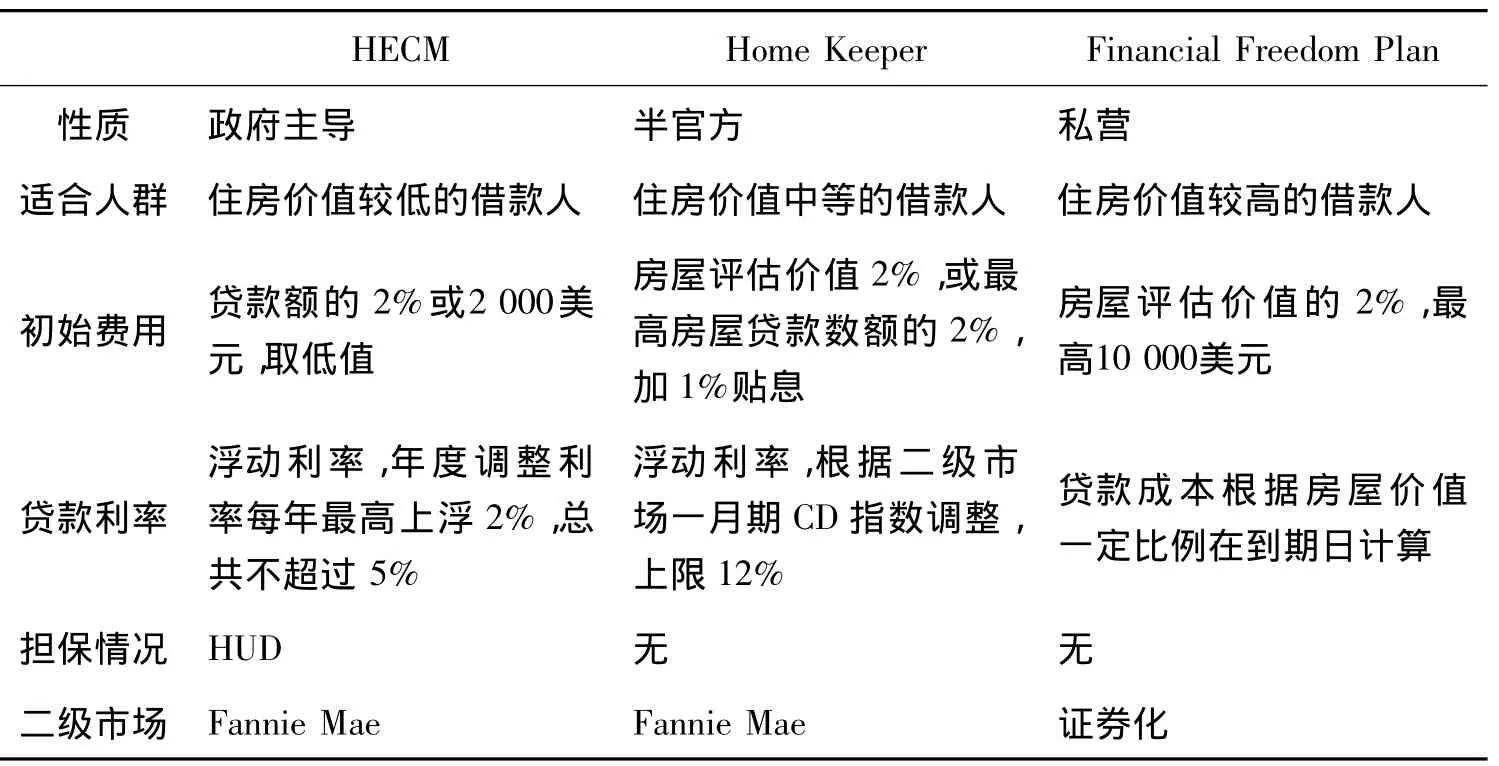

反向抵押貸款最早起源于荷蘭,而真正的發展和成熟是在美國。20世紀80年代,為解決大量“二戰”后出生的美國人的養老保障問題,美國成立了國家住房資產價值轉換中心(NCHEC),專門向老年消費者進行反向抵押貸款產品知識的宣傳和國民理財教育。①柴效武、胡平:《美國反向抵押貸款發展歷程及對我國的啟迪》,載《經濟與管理研究》2010年第4期。1984年美國Homestead公司冒險性地發行了一款反向抵押貸款產品,允許借款人一直居住在已抵押的住房內,②Anthony DePalma,“Tapping Equity for Retirement Income,”New York Times,Sept.16,1984.這具有里程碑意義的產品成為之后美國政府反向抵押貸款保險計劃的基礎。1987年,聯邦政府頒布《1987年國家住房法案》,國會授權聯邦住宅和城市開發部(HUD)設計了住房價值轉換抵押貸款示范項目(HECMs),且由聯邦住房管理局(FHA)為此項目提供風險擔保。1989年,美國住房按揭貸款聯合會(即房利美Fannie Mae),大量在資本市場上融資,并出資購買所有合格的HECMs貸款,為反向抵押貸款構建了一個盤活資本的二級市場,大大增加了該產品的流動性;并于1995年推出了自己的反向抵押貸款產品Home Keeper。雷曼兄弟銀行的財務自由老年基金公司也推出了針對高端客戶(住房凈值超過40萬美元)的反向抵押貸款業務,即財務獨立計劃(Financial Freedom Plan)。以上三種產品幾乎占據了當今美國反向抵押貸款市場的全部,其中HECM貸款統治了90%乃至更高的市場份額。

表2 美國反向抵押貸款主要類型比較①柴效武:《反向抵押貸款制度》,杭州:浙江大學出版社2008年版。

本文以最具普遍性和代表性的HECM來解釋美國反向抵押貸款制度的操作要點:

(1)借款人條件。要成為HECM的借款人必須滿足以下條件:①(Age)年齡在62周歲以上;② (Ownship)借款人必須擁有房屋的產權;③(Principal residence)借款人必須以該房屋為首要居住地;④(Sole mortgage)任何其他的抵押貸款必須在協議終結前付清,借款人可以用HECM貸款來償還其他貸款;⑤(Property standards)房屋的物業標準必須符合FHA的規定。

(2)借款人責任。在協議生效后,借款人需要按照協議要求完成一些持續性的責任:①(Principal residence)借款人必須繼續把該物業作為首要居住地,如果有共同借款人(co-borrowers),至少有一個借款人必須占用該物業作為主要居住地。如借款人居住在別處超過12個月,反向抵押貸款可能即時到期并應付,如借款人不能滿足償還貸款的要求,貸款方可取消抵押品贖回權。②(Taxes&insurance)借款人需要及時繳納所有的財產稅和房主的保險,否則貸款方可取消抵押品贖回權。③(Maintenance)借款人有責任使該物業保持良好的維修狀態,如房屋失修且借款人不能按照要求及時維修,反向抵押貸款可能即時到期,而貸款方最終可取消抵押品贖回權。

(3)借款人保護措施。①(Right to remain in the home)只要遵循以上三條借款人責任,借款人可以無限期地住在訪物業中,而不管貸款余額有多大的變動;如果借款人死亡,幸存的共同借款人也擁有無限期居住的權利,當然前提也是遵循三條借款人責任。②(FHA-approved lender)只有FHA才有權指定機構進行HECM貸款。③ (Non-recourse)如貸款余額大于當協議終結時的房屋價值,貸款方無權從借款人其他財產(或遺產)中追索其超出部分,FHA保險即設計用于平衡該超出的貸款余額。④(No prepayment penalty)借款人可隨時歸還全部或部分貸款,而不用繳納提前還款罰金。⑤ (Counseling)借款人必須接受由FHA指定的第三方機構的輔導。⑥(Disclosures)FHA要求相關機構進行廣泛的信息披露。

(4)清償條件。HECM貸款可在以下任意事件發生時到期并要求償還。①(Death)借款人死亡。② (Move-out)借款人永久搬離。③ (Extended absence)借款人不實際居住在該物業超過12個月。④ (Sale or gift of the property)借款人將該物業出售或贈送給第三方。⑤(Failure to fulfill obligations)借款人未能履行前述的三條應盡責任。

(5)費用情況。HECM貸款所產生的費用主要包括前期成本和協議期間產生的費用。其中前期成本主要有:①(Upfront MIP)FHA要求提供不可退款的前期抵押保險費,相當于房產評估價值(或可申請的FHA貸款限額,以較低者為準)的2%(HECM Standard)或 0.01%(HECM Saver)。② (Origination Fee)貸款方可收取房產價值在125 000美元以下2 500美元以上的申請費,超過125 000美元至200 000美元部分收取房產價值的2%,超過200 000美元的部分收取1%,但以6 000美元為封頂。③(Closing Costs)在前期交易過程中產生如評估、檢索、調查、檢查、抵押稅、信用檢查等第三方費用一般由貸款資金進行支付,減少了借款人實際收到的金額。④(Counseling Fee)一開始HUD資助輔導機構向借款人提供免費咨詢,但這一預算資金在2011年被削減。因此很多輔導機構開始收取費用,HUD仍然要求費用合理,并向兩倍于貧困線以下的借款人免收費用。

表3 HECM申請費示例 (單位:美元)

協議期間產生的費用主要有:①(Monthly MIP)FHA收取年度貸款余額的1.25%作用按揭保險費,每月進行計算并累加進貸款余額中。②(Servicing Fee)和其他傳統的按揭貸款一樣,服務費用被嵌入到利率中,每月服務商在應計利息記入二級市場投資者賬戶前收取其0.3%—1.44%作為發送借款人賬戶報表、發放貸款資金以及確保借款人跟上貸款要求的服務費用,同時也用來彌補房利美承擔的財務風險。③(Interest)利息是每月計算的,并被累計入貸款余額中,當協議到期,利息將全部支付給貸款投資者。

三、美國反向抵押貸款制度的評估及主要經驗教訓

1.反向抵押貸款總體上被證明是改善老年人福利、提高生活質量的有效方式

最先對反向抵押貸款的潛在市場需求進行研究的是Venti和Wise,他們利用SIPP(Survey of Income and Program Participation)的數據深入分析了美國老年人的資產結構,發現大部分老年人的主要生活來源是養老金,住房是他們唯一可以用以增加消費的資產,如果參與年金式住房反向抵押貸款,可以使老年人的現有收入增加10%。①S.F.Venti and D.A.Wise,“Aging and the Income Value of Housing Wealth,”Working Paper,No.3547.National Bureau of Economic Research,1990.Gibbs研究認為老年人通過參與反向抵押貸款,釋放固化在住房上的資產價值,可以獲得更多的長期護理費用。②A.Gibbs,“Substantial but Limited Asset:the Role of Housing Wealth in Paying for Residential Care in J Morton,”[C]in Financing elderly people in Independent Sector Homes:The future,London:Age concern Institute of Gerontology,1992.Merrill等研究認為美國的貧困老年人通過參與HECM可以增加29%的貧困線收入水平。③S.R.Merrill,M.Finkel,N.K.Kutty,“Potential Beneficiaries from Reverse Mortgage Products for Elderly Homeowners:An Analysis of American Housing Survey Date,”[J] Journal of the American Real Estate and Urban Economics Association,No.2,2003.Shan研究指出近兩年美國反向抵押貸款市場快速擴張,隨著老齡化的加劇此產品需求呈繼續增長趨勢。④H.Shan,“Reversing the Trend:The Recent Expansion of the Reverse Mortgage Market,”[J]Real Estate Economics,Vol.39,No.4,2011.2006年AARP(美國退休人員協會)的調查結果顯示,絕大多數的借款人對反向抵押貸款表示滿意,認為其滿足了他們的金融需求(83%),幫助了他們留在家里(79%),提高他們的生活質量(87%),并給予他們心靈安慰(94%)。①available at http://assets.aarp.org/rgcenter/consume/2007_22_revmortgage.pdf.

2.即使潛在需求巨大,美國反向抵押貸款市場仍發展緩慢且相當脆弱

截至2010年,在美國大約2 400萬62歲及以上的家庭戶主,房屋資產構成了這些老年戶主資本凈值的很大比例。據預計,2011年美國老年戶主擁有約超過3萬億美元的房屋凈值。盡管潛在需求巨大,可事實上僅有2%—3%的符合資格的美國家庭選擇了反向抵押貸款,這遠遠低于專家之前的預期。

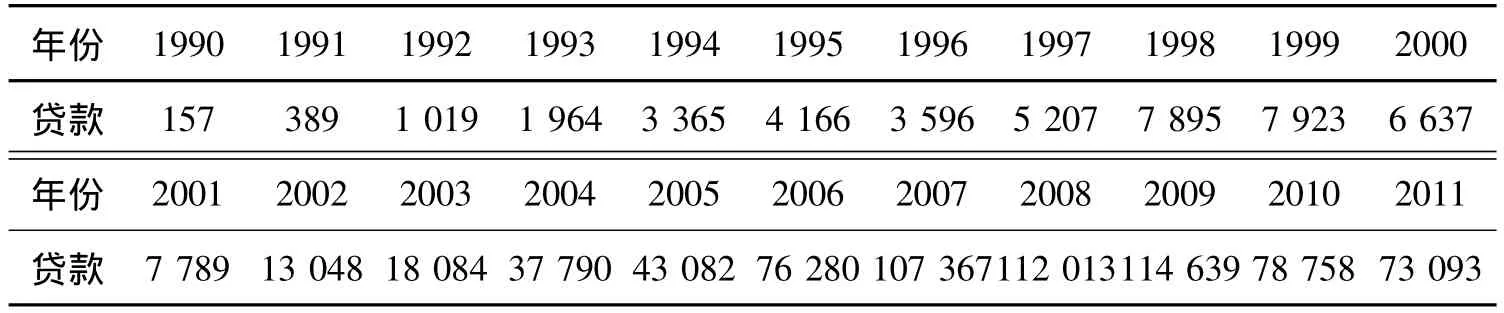

在過去的20年中,美國反向抵押貸款的數據經歷了巨大的變化。2001年之前,每年發放的反向抵押貸款不超過1萬份,而2001—2003年的三年時間,僅HECMs的發行量就接近4萬份;2005年,HECM每年的貸款數達到5萬筆(由于HECM占據美國市場90%的份額,可由此大致推算美國的市場規模);貸款在2009年達到其高峰115 000筆;而在其后出現較大的下滑,2010年約79 000筆,2011年約為73 000筆。2011年初,最大的兩家反向抵押貸款機構(富國銀行和美國銀行,Wells Fargo and Bank of America)宣布從市場上退出,2012年,剩下的最大的機構(大都會人壽,MetLife)也宣布其退出,這使得美國反向抵押貸款市場前景變得更為悲觀而難以預測。

表4 HECM貸款總數(1990—2011)②http://www.hud.org 單位:筆

3.高昂交易費用、遺產動機和高復雜性是影響潛在借款人決策的主要因素

盡管反向抵押貸款目前在美國老年人心目中有較高的認識度,但興趣度和參與度較低。在2009年的一次調查中,71%的被調查者表示不感興趣,21%的被調查者表示想進一步了解,只有4.3%的被調查者表示會參與。③Stephanie Rauterkus et al., “The Home Equity Conversion Mortgage:A Study of Attitudes and Awareness,”Journal of Real Estate Portfolio Management,Vol.15,No.3,2009,p.267.而那些參與輔導的一般只有60%才會轉化為真正的交易行為,考慮到現實的2%—3%的市場份額,這一調查結果還是基本可信的。在2006年AARP調查中,那些重新考慮其決定者有30%的人認為交易成本太高,28%的人認為貸款時機還不成熟,10%的人希望可把住房遺產留給自己的繼承人。

根據已開展的反向抵押貸款實際情況來看,交易費用通常可達房產價值的10%,而交易費用高昂的主要原因則是因為目前市場規模偏小,運作成本大,最后形成了惡性循環。在Donald等人的研究中發現,有63%的調查者會由于交易費用太高而選擇放棄。①L.R.Donald,S.Ken,S.K.Brown,“Reverse Mortgage:Niche Product or Mainstream Solution?”Report on the 2006 AARP National Survey of Reverse Mortgage Shoppers,December 2007.Sheiner研究發現,有42%的老年人希望可以將房產傳承給后代。②L.Sheiner,N.D.Wei,l“The housing wealth of the aged,”National Bureau of Economic Research working paper 4115,1992.Caplin則指出在美國,反向抵押貸款借款人中有3/4都是沒有子女的。③A.Caplin,“Turning Asset into Cash:Problems and Prospect in the Reverse Mortgage Industry,”in Innovations,Philadelphic:University of Pennsylvania Press,2002.反向抵押貸款制度具有復雜性、高技術性和不穩定性的特點,處于弱勢地位的老年人,很難清楚了解相關制度,從而擔心利益受損。有些老年人還擔心社會福利受到影響,反向抵押貸款使其收入遠遠超過了如一些醫療保險、社會福利所規定的最低收入標準。④顧小娟、楊超男:《論美國反向抵押貸款制度及其對中國的借鑒作用》,載《重慶科技學院學報》(社會科學版),2010年第18期。

4.利率波動、逆向選擇和道德風險等是影響貸款機構動力的主要因素

盡管Szymanoski、Davidoff和Welke等人的研究顯示,金融機構開辦反向抵押貸款能增加貸款方的貸款業務,利潤率超過其他形式貸款的平均水平。⑤E.J.Szymanoski,Jr.“Risk and the Home Equity Conversion Mortgage,”[J]Journal of the American Real Estate and Urban Economics Association,No.2,1994.⑥E.J.Szymanoski,Jr.“Risk and the Home Equity Conversion Mortgage,”[J]Journal of the American Real Estate and Urban Economics Association,No.2,1994.但是多數機構對這項業務仍表現出擔憂的投資態度。由于反向抵押貸款預估額中存在諸多不穩定因素,如利率變化可能超過限定的浮動范圍、借款人的實際壽命高于預期壽命和房屋貶值等種種情況,貸款人實際收入可能低于預估收入,甚至其發放的貸款額高于預估額。此時貸款人又不具有追索償還差額的權利,所以其利益收入具有很大風險性。Shiller研究指出反向抵押貸款中存在逆向選擇與道德風險。①R.J.Shiller& A.N.Weiss,“Moral Hazard in Home Equity Conversion,”[J]Real Estate Economics,No.1,2000.面對年邁的借款人,貸款方采取的清償行為會使他們的聲譽受到影響,從而影響其經營收益。Wang等研究認為相對于其他類型的貸款業務,反向抵押貸款的風險太高,致使一般私營機構沒有動力開展此業務,因此美國90%以上的反向抵押貸款產品由政府特別授權的金融機構進行運作。②L.Wang,E.A.Valdez&J.Piggot,t“Securitization of longevity Risk in Reverse Mortgage,”[J]FHA Report,No.12,2007.從美國近年的情況看,除富國銀行、美國銀行和大都會人壽的退出外,房利美(Fannie Mae)這一曾經的美國反向抵押貸款市場的重要機構也于2009年逐漸退出,目前僅有吉利美(Ginnie Mae)支持的HECM抵押貸款證券(HMBS)成為美國二級市場的唯一工具。

四、結論和建議

近日,中國保監會已下發《關于開展老年人住房反向抵押養老保險試點的指導意見(征求意見稿)》,并擬在北京、上海、廣州和武漢四地率先開展試點。這意味著國務院文件中提到的“開展老年人住房反向抵押養老保險試點”終將落地。與美國相比,中國發展類似的反向抵押金融產品需要跨越以下障礙:①傳統倫理和文化觀念與其形成的沖突。與西方更為獨立自主的家庭倫理相比,中國“養兒防老”、將遺產傳承子女的傳統觀念仍占主導地位,如老年人為獲得養老費用將房產抵押出去,容易引發家庭矛盾和帶來社會壓力。②與中國相比,美國的房地產市場及相關評估機構發展更為成熟,但即使如此,因房產泡沫引發的次貸危機仍重創了美國乃至世界經濟,這也是多個金融機構退出反向抵押貸款市場的重要原因。中國房地產市場目前正處于微妙的階段,接下來房地產價格劇烈波動的可能性極大,在此情況下,推出住房反向抵押養老保險試點的時機并非十分恰當。③美國反向抵押貸款模式在一定程度上取得成功的重要的原因是美國政府自始至終強有力的推動以及主導地位,并設計了一整套的法律法規加強對消費者和機構的保護。這同時也給美國政府帶來巨大的財政壓力。在2007—2009年次貸危機中,為“以房養老”項目提供的抵押貸款擔保讓FHA損失高達50億美元。①王書城:《“以房養老”為何難開花結果》,載《居業》2013年第1期。而我國目前的反向抵押貸款實踐,都局限在個別的商業或金融機構,政府的關心和參與甚少,在最新的保監會意見中也未能明了政府的實際參與方式和程度。這將使該項目的公信力大幅度降低,市場和社會的預期看低。④即使對于美國而言,反向抵押貸款也屬于非常復雜、高風險的金融產品和工具,且涉及保險、銀行、地產、保障等多個部門和領域。而我國在目前金融市場功能尚不完善、高端金融人才缺失、金融產品開發能力弱的情況下,難以為反向抵押貸款提供高水平的精算定價、規避風險和通過資產證券化籌集資金等專業性服務。

綜上所述,本文認為在適當的時機推出住房反向抵押養老模式,對于提供多樣化養老產品、緩解我國養老保障的壓力、提高部分老年人生活質量有一定的積極意義。國家首先應完善相關法律法規,從立法的層面上明確反向抵押貸款作為我國社會養老保障制度的有益補充的目標定位。在發展的初期階段,建議采取政府主導的發展模式,由政府完善相關制度,提供資金擔保,并進行指導和監管;由政府指定的商業性金融機構進行具體的制度設計、銷售和運營管理。通過政策宣傳,增加需求數量,以政府公信力支持住房反向抵押貸款產品的知名度,通過規范引導和信息披露,為公眾提供公開、理性的決策信息支持。制定各種優惠政策,為相關產品提供政府擔保,降低消費者和金融機構的市場運營風險,通過制度手段,規范借貸雙方行為,加強風險防范,為住房反向抵押貸款業務的正常運行提供保障。