國家自主創新示范區科技金融政策試點跟蹤研究

文/張明喜 魏世杰

2009—2010年,國務院先后批復了北京中關村、武漢東湖和上海張江3個國家自主創新示范區(以下簡稱示范區)。示范區推行了一系列由中央部門、所在省(直轄市)制定的創新試點政策,尤其在科技金融方面,不斷優化科技和金融結合的環境,搭建科技金融服務平臺,加強信用體系建設,創新服務模式和產品,引導金融資本和其他社會資本加大對科技創新的投入,在創業投資、科技貸款與擔保、上市融資以及科技保險等方面,進行了富有成效的探索。

本報告重點跟蹤評價了30余項科技金融政策,這些試點政策是對現行制度的修訂、調整和突破。跟蹤評價和研究分析這些政策并及時總結成功經驗和發現問題,提出未來完善方向和推廣建議,為相關部門和地方出臺支持示范區建設發展的新舉措提供支撐。

示范區科技金融政策著力點

創業風險投資

第一,設立創業投資引導基金,采取跟進投資、參股、融資擔保等方式,直接或間接投資于重點發展領域內的高新技術企業。第二,針對創業投資機構,對其實際投資額和建(購)房進行補貼,對其繳納的所得稅和營業稅地方分成部分進行獎勵,根據實際投資本金損失的一定比例給予風險補償,以及參照同期銀行貸款基準利率的一定比例給予收益補貼。第三,對創業投資企業高級管理人員和核心人員實行年薪制、股權、期權等激勵措施。第四,對科技型中小企業利用股權投資基金融資,給予中小企業建(購、租)房補貼,并對其繳納的增值稅和企業所得稅地方留成部分進行獎勵。

科技信貸與科技擔保

第一,對試點企業給予信用評級費用補貼、貸款貼息,對試點銀行發放的科技型中小企業貸款部分不良貸款處置所發生的實際損失給予風險補償。第二,加快知識產權質押貸款工作,通過建立培育引導機制、信用激勵機制、風險補償機制、組合融資機制和風險分擔機制(擔保換利潤分紅、期權等)引導知識產權質押貸款工作。第三,科技擔保方面,給予企業貸款貼息和擔保費補貼,給予擔保機構擔保補貼、損失補償、落戶獎勵、購(租)房補貼和財稅獎勵。第四,促進科技型中小企業金融服務專營機構和小額貸款公司發展,采取落戶獎勵、建(購、租)房補貼、風險補償、業務增量補貼、財稅獎勵等手段。

多層次資本市場

示范區主要根據中小企業改制、上市掛牌、公司并購和股權收購等不同階段給予相應的財政扶持,同時從工商登記、優化上市環境、培育上市資源、完善政策體系等方面全方位支持多層次市場建設。

科技保險

第一,在信用保險方面,采取給予企業資信調查費補貼和企業保費補貼,同時對獲得貸款并按期還本付息的試點企業給予貸款貼息,對試點保險機構每年新增承保額度給予獎勵等措施。第二,在首臺(套)科技保險方面,已認定的中關村首臺(套)重大技術裝備試驗、示范項目實行保險費資助,對新技術新產品(服務)實行保險費資助。第三,在其他科技保險方面,主要采取對科技企業保費補貼方式予以支持。

科技金融頂層設計、金融機構及人才

第一,加強對促進科技和金融工作的頂層設計,通過健全科技與金融相結合的服務平臺、完善科技金融信用服務體系、加強對科技金融服務的組織協調等方面促進科技和金融結合。第二,設立專項資金,鼓勵金融機構發展,采取落戶獎勵、建(購、租)房補貼、并購交易中介費用補貼、業務獎勵、風險補償、所得稅和營業稅地方留成部分獎勵等方式,引進和鼓勵新設金融機構,促進股權投資、擔保、小額貸款公司等金融機構發展,并且支持金融機構開展科技金融創新服務。第三,加快金融人才集聚,主要從租房補貼、個人所得稅地方留成部分獎勵、子女入托及義務教育優待等方面,對金融人才給予優惠待遇。

政策執行與效果

創業風險投資

示范區是其所在省市科技資源最為密集和活躍的區域,因而也是其所在省市創業風險投資最集中和活躍的區域。2011年示范區創業風險投資在機構數目、管理資本、投資項目數和投資額上都有較大幅度增加(見表1)。中關村示范區內還形成了獨特的股權投資模式,如中關村發展集團探索以股權投資為主的科技成果產業化新體系,發揮國有資本對科技創新的引領帶動作用,建設多層次資源要素為支撐的融資平臺,支持科技成果轉化。

表1 示范區創業風險投資情況

科技貸款

參與北京市科技信貸補償計劃的銀行共23家,支持258家企業,發放貸款295筆,貸款折合人民幣約260億元。18家銀行在中關村設立了專門為科技企業服務的信貸專營機構或特色支行,北京銀行和中國建設銀行設立了中關村分行。以中關村科技擔保公司為平臺,已累計為企業提供貸款擔保641億元,其中2012年新增擔保120億元;累計組織149家中小企業發行直接融資產品,融資額共計27.7億元;各銀行在中關村內累計發放知識產權質押貸款97.6億元;中關村小額貸款公司累計發放貸款33.4億元;杭州銀行推出針對中關村代辦掛牌企業的股權質押貸款,累計為38家企業發放貸款6.6億元。

截至2011年底,武漢東湖示范區累計成功為37家企業辦理60筆股權質押融資,實現直接和間接融資總金額逾55億元。依托生產力促進中心等平臺發展中小企業集合貸,集合貸款已支持50多家企業,發放貸款達8.75億元。武漢東湖示范區擁有光谷擔保、中融擔保、銀乾擔保等擔保公司總數達9家,注冊資本總額超過15億元,2011年中小企業累計獲得擔保貸款超過60億元。

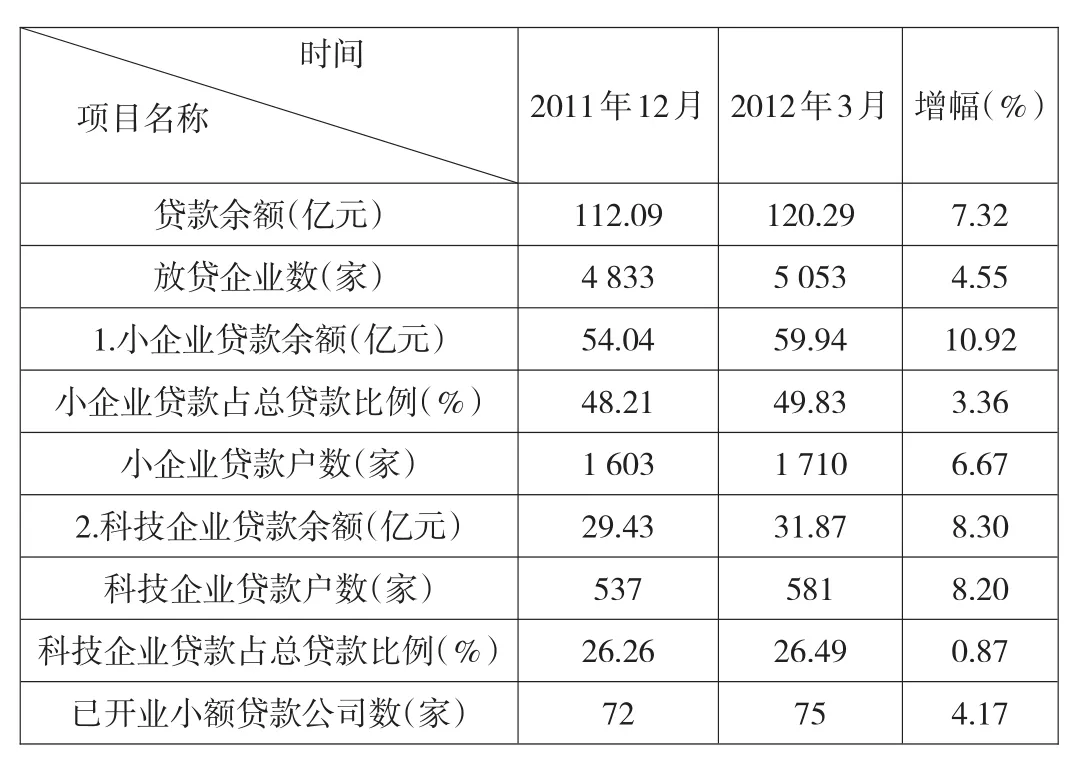

上海市金融機構進一步加強了對小微企業的扶持力度,呈現了銀行貸款、小額貸款、融資擔保金額和戶數俱增的良好態勢。截至2012年3月底,全市小企業貸款余額5635億元,增幅1.2%;微型企業貸款余額825億元,增幅6.8%。已開業的75家小額貸款公司3月末小額貸款余額120.29億元,其中小企業貸款余額59.94億元,增幅10.92%;科技企業貸款余額31.87億元,貸款戶數598家,增幅0.87%(見表2)。融資性擔保余額436.8億元,其中科技企業擔保余額24.61%。2013年1月,上海市共有27家科技企業通過科技金融服務平臺,獲得總額達1.46億元的銀行貸款,其中參加科技履約責任貸的企業有20家,獲得貸款6100萬元;參加科技成果轉化信用貸的有4家,獲得貸款8000萬元。此外還有小巨人信用貸、創新基金微小貸等多種貸款方式。

表2 上海市小額貸款公司貸款統計情況

多層次資本市場

中關村上市公司群體加速壯大,“中關村板塊”效應增強,目前創業板上市企業53家,中小板上市企業38家。上海市中小企業在IPO方面有較好表現,目前創業板上市企業28家,中小板上市企業27家;2011年上海股權托管交易中心啟動,截至2012年底,掛牌企業48家,成交額超過1億元。東湖高新區企業上市取得新突破,截至2012年4月底,東湖高新區上市公司31家,其中國內上市公司25家,海外上市公司6家,形成了境內境外、主板、中小板、創業板多途徑上市的格局,利用資本市場累計融資374.22億元,其中股票融資294.07億元,債券融資80.15億元。

中關村代辦試點工作進展順利,為建設統一監管下的全國場外交易市場積累了經驗,奠定了基礎。2012年9月,武漢東湖、上海張江和天津濱海三個國家高新區被納入新三板試點范圍。截至2013年3月,掛牌企業達到205家。2012年1月—10月,掛牌企業通過定向增資獲得8.2億元融資。

表3 示范區所在省市上市或掛牌情況統計

科技保險

中關村信用保險及貿易融資試點工作進展順利,累計為65家企業提供近200億元的信用保險和10億元的貿易融資貸款。武漢市共有400家高新技術企業購買了科技保險產品,累計繳納科技保險保費約6500萬元,企業享受約500億元的科技保險保額服務。上海市2012年科技保險保額3.05億元,并且推出科技型中小企業履約保證保險貸款。截至2012年10月底,履約貸款已經受理企業申請319家,放款企業193家,共獲得貸款6.3億元,其中48家企業為首次貸款。

中關村首臺(套)重大技術裝備示范項目保險補償機制自2010年實施以來,通過給企業生產銷售的首臺(套)重大技術裝備提供保險保障,在風險轉移、促進產品推廣運用、項目資金融資、技術專利保護等方面發揮了重要作用,取得了較好的效果,越來越多的企業對首臺(套)保險機制表示認同。2012年又設計出臺了首臺(套)重大技術裝備關鍵技術知識產權抵押貸款保證保險和首臺(套)重大技術裝備專利執行保險兩個險種,進一步滿足科技企業的風險需求,保障科技企業利益。

問題及政策建議

支持創業投資政策的引導效應不明顯,建議出臺針對天使投資的扶持政策

目前創投機構尤其是引導基金支持的創投機構仍然集中于成熟和后端項目,許多處于初創期的科技型中小企業仍然得不到資金支持;同時天使投資以及進行早期投資的機構數量仍然匱乏。建議一方面加大針對天使投資和早期投資引導基金的設立工作,引導和促進社會資金加大對初創期企業的投資力度;另一方面借鑒OECD有關國家鼓勵天使投資的經驗,研究制定有關對私人投資者投資非上市公司的個人所得稅及損失稅前彌補的相關優惠政策。

科技型中小企業融資障礙較大,建議制定科技信貸的扶持政策

由于科技型中小企業缺乏抵質押物、技術風險大、成長性難以把握、管理成本高,傳統銀行信貸模式難以為科技型中小企業提供融資服務,同時缺乏銀行授信盡職免責的操作細則和風險分擔機制。在政策層面,建議:第一,在示范區率先建立符合銀行支持科技型中小微企業發展的監管制度,推進利率市場化改革,落實中小微企業客戶經理“盡職免責”制度;第二,制定支持科技銀(支)行發展的相關政策,開展示范區內的社區銀行試點工作;第三,在示范區內對科技小額貸款公司進行擴大經營范圍試點,完善小額貸款融資和服務方式,開展小額貸款公司擴大融資倍數和資金來源試點;第四,試點開展對科技成果轉化貸款的風險補償機制,建立示范區、銀行、擔保機構對科技成果轉化貸款的風險分擔機制。

知識產權質押貸款受制于退出渠道,建議完善知識產權質押融資的政策環境

目前對于企業質押的專利、技術等無形資產,出現未還款情況時,銀行等機構對無形資產進行處置渠道較為狹窄,有關知識產權估價、交易等尚未解決。建議首先完善知識產權質押融資的政策環境,構建從知識產權評估、金融服務到交易處置等全程投融資服務體系,加強知識產權質押融資政策的宣傳普及,設立質押貸款貼息專項資金,降低企業融資成本;其次示范區制定出臺知識產權質押融資的財政扶持政策。

科技擔保“小、弱、散、難”,建議推動科技擔保體系網絡化發展

專業化的科技擔保公司普遍規模較小,發展不均衡,政策扶持不到位,擔保層級低、覆蓋面窄、擔保資金總量不足。建議構建中央和地方共同出資的擔保機制,中央財政與地方政府(示范區)、民間資金合資共建區域性擔保子公司和向地方科技擔保公司注資、風險補償等方式,提升區域科技擔保能力;在示范區開展科技擔保公司風險補償、代償優惠、放大倍數等試點,提升擔保機構抗風險能力。

多層次資本市場相對滯后,建議加快全國場外交易市場建設

多層次資本市場體系建設相對滯后,支持科技型中小企業發展的潛力遠未發揮。由于中小板、創業板市場實際進入門檻仍然較高,發行審核速度偏慢,創業板市場對自主創新企業和戰略性新興產業支持不足,代辦股份轉讓系統擴大試點相關配套政策不完善。建議盡快加快代辦股份轉讓試點配套制度建設,細化股權認定的相關政策,推動一批科技成果入股的企業上市融資;以區域性柜臺交易為基礎,加快全國性統一監管的場外交易市場建設,完善市場監管、準入與退出、操作流程、信息披露等基礎性制度,形成合作協同的市場層級結構;充分發揮技術產權交易機構的作用,促進科技成果轉化。

科技保險功能未充分發揮,建議不斷豐富科技保險內涵

目前示范區對科技保險的引導和激勵缺乏有效手段,各類險種對創新核心環節的風險分散功能不強,科技企業保險意識亟待提高,部分補貼不能及時到位,科技保險涉及的部門、地方之間還未建立有效順暢的溝通協作機制。建議推廣中關村首臺(套)保險機制和融資保障類保險產品,充分利用保險工具支持科技企業新產品研發、生產、市場拓展、融資、進出口以及科技人員激勵保障等方面作用,提高企業的風險管理水平,培育和發展科技保險市場;完善落實科技重大專項、科技計劃經費中列支科技保險費和對首臺(套)產品實施用戶保費補貼等相關政策;在示范區開展保險資金用于基礎設施建設、戰略性新興產業培育和重大產業化項目投資試點。

信用體系尚待完善,建議加快示范區信用體系建設

示范區信用體系有待完善,建議在加強信用環境和金融生態建設的基礎上推廣中關村信用體系建設經驗,依托示范區建立科技型中小企業信用體系,優化區域投融資環境;發揮信用擔保、信用評級和信用調查等信用中介的作用,利用中小企業信用擔保資金等政策,提升科技型中小企業的信用水平。