嘉事堂“大采購”

孔維琛

嘉事堂“撒網式”收購有助于占據細分市場龍頭地位,但舉債收購以及整合也暗藏風險。

9月11日,上市公司嘉事堂一連發布5份項目資產評估報告,涉及23家醫療器械經營公司。公告稱,嘉事堂將通過發行可轉債募集資金及自有資金的方式,作價2.5億元收購包括四川馨順和、浙江嘉事杰博、上海嘉意國際、重慶臻躍等23家醫療器械經營公司的股權。嘉事堂表示,上述收購有利于公司繼續完善在心內科高值耗材領域的全國布局。業內人士認為,嘉事堂“撒網式”收購有助于占據細分市場龍頭地位,但另一方面舉債收購也將導致嘉事堂負債率上升暗藏風險,并且收購之后的資源整合也面臨挑戰。

嘉事堂“采購”潮

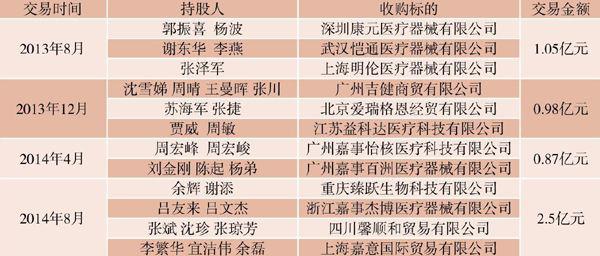

嘉事堂的撒網式“采購”始于2013年。2013年8月17日,嘉事堂連續發布多份公告稱,公司以自有資金收購深圳康元、武漢愷通、上海明倫等12家醫療器械公司31%的股權,公司控股子公司北京嘉事盛世醫療器械有限公司以自有資金收購深圳康元、武漢愷通、上海明倫等12家公司20%的股權。收購完成后,公司實際控制上述公司41.2%的股權,成為實際控制人。

2013年12月3日,嘉事堂發布公告稱公司計劃收購廣州吉健商貿有限公司、北京愛瑞格恩經貿有限公司、江蘇益科達醫療科技有限公司等12家公司36%的股權,公司控股子公司北京嘉事盛世醫療器械有限公司將收購這些公司各10%的股份。收購完成后,嘉事堂實際控制這些公司各41.1%的股權,成為其實際控制人。此外,嘉事堂還計劃出資設立安徽嘉事誼誠醫療器械有限公司,并對子公司北京嘉事盛世醫療器械有限公司增資。

同樣的收購發生在2014年。4月29日,嘉事堂發布公告稱,公司與控股子公司廣州嘉事吉健擬收購廣州嘉事怡核、廣州嘉事百洲等共計12家公司股權,收購完成后,公司將實際控制上述12家公司各46.1%的股權,成為實際控制人。

8月12日,嘉事堂因籌劃重大事項停牌,9月11日,嘉事堂發布公告稱將收購包括四川馨順和、浙江嘉事杰博、上海嘉意國際、重慶臻躍等23家醫療器械經營公司的股權。

嘉事堂表示,上述收購有利于公司繼續完善在心內科高值耗材領域的全國布局,有利于公司進一步完善公司產品結構,擴大銷售規模,增強市場競爭力和可持續發展能力,為實現公司的長期戰略規劃奠定基礎。

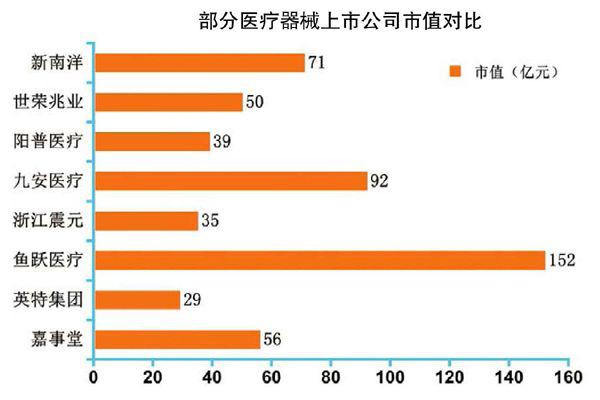

行業龍頭雛形

嘉事堂收購的大量高值耗材銷售公司都是以絕對控股的形式進入,這些企業的利潤會合并在嘉事堂的報表之中。嘉事堂表示,通過三次收購完成了心內科高值耗材銷售網絡的建設。2013年8月收購的三家公司已經全部并表,2013年12月收購的公司部分并表。隨著收購子公司業績并表,公司業績增速會逐漸提高。2013年年報顯示,嘉事堂營業收入35.44億元,同比增長38.77%,歸屬上市公司股東的凈利潤為1.3億元,同比增長99.62%。2014年中報顯示,嘉事堂營業收入為23.86億元,同比增長50.25%。

嘉事堂在高值耗材領域的收購同時將改變嘉事堂的營收結構。本次收購的23家公司預計2014年合計營業收入將達到7.5億元,加上去年8月份收購了武漢愷通、上海明倫和深圳康元公司,去年12月份收購的廣州吉健和北京愛瑞格恩,今年4月份收購的廣州怡核和廣州百洲等公司,預計到2015年公司心內科耗材配送規模將超過30億元,占國內心內科耗材配送市場25%的市場份額,形成行業龍頭。嘉事堂在公告中表示,公司連續收購高耗值器械經銷商將有利于公司繼續完善在心內科高值耗材領域的全國布局,目前已經完成北京、上海、廣東、四川、江蘇、浙江、重慶、湖北等重點省份的布局,有利于發揮標的公司與嘉事堂的協同效應。

跑馬圈地的隱憂

而在部分業內人士看來,嘉事堂的大范圍“跑馬圈地”雖然快速提升了公司業績,但是這種急速擴張的的發展模式存在著一些風險。業內分析人士認為,嘉事堂2012年歸屬上市公司股東的凈利潤同比增幅僅為2.4%,通過并購的方式,2013年歸屬上市公司股東的利潤同比增幅達到99.62%。通過收購的手段,嘉事堂將這些銷售公司的財務數據充實到上市公司的財務報表中,有做高上市公司業績的嫌疑。

嘉事堂的高速擴張,也給公司財務帶來壓力。2014年中報顯示,隨著一系列收購的陸續并表,今年上半年,嘉事堂銷售費用增長122.76%,至1.14億元;管理費用增長了109.94%,至3214萬元;經營活動產生的現金流則從去年同期的-3145萬元降至-1.32億元。截至2014年中報,嘉事堂的資產負債率已經從2012年同期的37.84%上升至60.70%,而收購的標的公司并不能夠給公司創造多少的利潤。

嘉事堂公布的此次收購的23家公司的審計報告顯示,2014年1月至8月,浙江嘉事杰博醫療器械有限公司等四家單位營業收入為1.7億元、凈利潤為1224萬元;重慶臻躍生物科技有限公司等七家單位營業收入為7575萬元、凈利潤為486萬元;四川馨順和貿易有限公司等三家單位營業收入為1.1億元、凈利潤為860萬元;上海嘉意國際貿易有限公司等九家單位營業收入為1.89億元、凈利潤為1347萬元。去年收購的武漢愷通等三家公司2013年上半年營業收入為2537萬元,凈利潤為188萬元;廣州百洲等七家單位2014年1月至2月營業收入為3452萬元,凈利潤僅為241萬元。

不過也有分析人士認為,嘉事堂無論是通過自有資金還是通過可轉債的方式進行收購影響并不大,即使是負債率上升,凈利潤的增幅不如預期,但考慮到嘉事堂處于戰略布局以及資源整合階段,收購導致負債率上升無可厚非。對嘉事堂來說,更重要的是收購之后如何盡快形成規模優勢。嘉事堂身處華北,收購的公司分散于全國,如果嘉事堂不能及時進行整合,將有可能面臨心內科高值耗材后進公司的沖擊,行業龍頭地位易主也并非不可能。

面對種種質疑,嘉事堂認為,公司目前正在擴張階段,行業也正在整合,公司將不斷準備自有資本來滿足并購需要的資金,以期占據行業先機。對此,東興證券研報認為,通過并購整合,嘉事堂目前已經在全國范圍內建立了最大的心內科高值耗材銷售網絡,初步形成“北京醫藥”、“全國心內科耗材”的二元經營結構,未來可期。