牛市券商股:“業績+估值”雙動力

王柄根

券商股的行情事實上已經展開,接下來的問題是,已經在底部趴了數年的券商股,究竟是“補漲”還是“反轉”?

我們認為,基于對未來幾年大行情的判斷,以及券商面臨的新發展基于,券商股已是“反轉”行情!

券商股行情:“業績+估值”雙動力

上證指數突破2500點后,券商股也出現了一波快速漲幅。

目前,券商股整體平均上漲后的價位接近于2013年初的反彈高位,而上證指數也基本與2013年初高位持平,可以說券商股并未超越大盤。但目前業界更傾向于認為券商股應該會有更大的漲幅,即目前券商股的上漲,僅僅體現了“補漲”,后市仍有超越大盤的“反轉”行情。

申銀萬國何宗炎認為,從市場結構層面,本次券商股應該有更大的漲幅——從市場整體來看,相對于2013年初的行情,本次市場在過去半年的時間內,創業板、中小板和主板均有非常大的漲幅,這樣從市場結構層面講,當前格局市場會有更多的資金騰挪空間。其次,從周期股的對比來講,券商股也有更大的彈性。這段時間雖然券商股比較強勢,但是從過去半年的對比來看,2013 年那一波行情,傳統的周期股鋼鐵、有色、煤炭、交運等并未大漲,而此次行情,這些周期股均發生很大的漲幅,這也決定了市場當前結構下,券商股確定受益且有行業比較優勢的時候,具有很大的資金騰挪空間,上漲空間也會更大。

從以往牛市當中券商股的表現以及市場的評價來看,券商股在牛市中都是明顯強于大盤的。其中的原因在于“業績”與“估值”的雙輪驅動。

牛市當中成交量的快速增加,使得券商的經紀業務收入大比例增加,同時其成本支出并不會有明顯增加,也就造就了業績的快速提升。同時,牛市本身意味著市場整體給出的估值較高,在此雙重動力之下,券商股通常會成為一輪牛市的領頭羊。

值得投資者注意的是,與2007年那輪“瘋牛”市相比,券商股本身在新的時期已經有了更為堅實的業績基礎和基本面支撐,這些因素包括行業ROE的根本性變化、滬港通帶來的業務新機遇,以及杠桿增加后券商業績彈性的增加。

行業ROE:從量變到質變

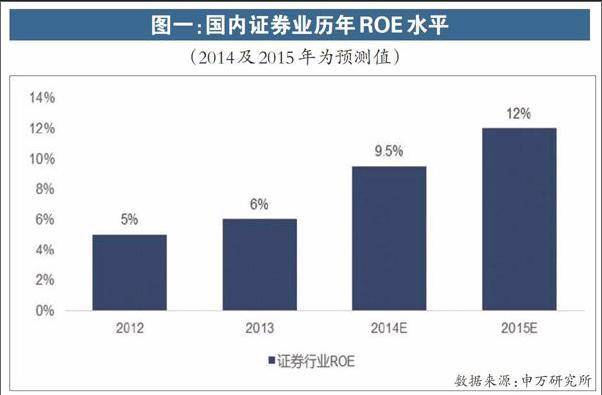

從過往3年券商的經營業績可以看出,整個行業的ROE已從量變到質變,比較優勢增強,彈性加大。

申銀萬國方面預計,2014年行業ROE將達9.5%,預計2015年行業ROE將達12%;行業ROE在10%以上,且不斷增加,并且行業未來的發展空間有5-6 倍,證券行業具有很強的比較優勢,這對于產業資本均具有很強的吸引力,將提升券商的估值中樞。(參見圖一)

杠桿上限打開 股價彈性增加

與2007年的那輪牛市相比,現在的券商股已經有了杠桿增加的因素。從數據來看,2014年之前,行業發展受制于負債渠道和凈資本監管體系的限制,行業杠桿上限僅2.5-3倍,對應ROE空間為10-11%,從而制約券商股價。

在2014年8月監管體系的放松(征求意見)之后使行業杠桿監管上限由3.5-4提升至5.5-6倍。

申銀萬國的研究顯示,對比國際水平,我國證券行業監管指標還有進一步放松空間,行業杠桿空間可能達到8-10倍,行業ROE上限將達15-20%。同時接下來講允許證券公司發行收益憑證,從而打開券商的負債融資渠道。隨著監管放松,行業ROE空間打開,券商股的股價彈性將進一步增加,從而打開上漲空間。

滬港通:開啟券商國際化新機遇

滬港通的開啟對證券業而言,將有多方面的機遇,這也是2007年牛市時的證券公司所無法享有的國際化新機遇。

首先,對參加“滬港通”的券商來說,如果能夠抓住“滬港通”帶來的機會,那么傳統的經紀業務可能將煥發第二次光彩。上海證券的測算顯示,試點階段監管層給予港股通的額度為2500億元人民幣,若按傭金率2%。粗略估算,可為證券業貢獻傭金5億元,相當于2013年全行業傭金收入的3.87%。短期看,滬港通推出會令內地券商日均交易額提升5%至10%,券商行業有望新增收入40億元以上。

其次,“滬港通”將促使券商自營及資管積極進行配置調整,這樣的調整對固定收益類證券影響較小,主要是對權益類證券和衍生品的影響較大。

另外,未來大陸券商可以向參與港股通的大陸投資者提供涉及香港股票的投資咨詢服務,可以在香港地區向參與滬股通的投資者提供涉及A 股的投資咨詢服務。這將為券商研究部門帶來新的業務模式。

買大還是買小?

券商股投資大機遇開啟,在具體的個股選擇上,是買大還是買小?

從券商研究所本身的觀點來看,更多的主流券商研究員認為還是以“買大”為好——目前中信證券、海通證券當前的估值PB僅為1.65倍,相對2013 年初2倍的估值還有較大空間,前六大上市大券商整體PB估值水平僅1.73倍,大券商的估值仍比較便宜,接下來將發力。

亦有部分實戰派的私募基金認為,從估值和安全性來看,買大券商股確實有優勢,但鑒于A股市場本身的風格短期內難以發生根本的變化,自身仍會將小盤券商股作為操作的首選。