基金異質、風險偏好與創業板公司風險承擔:行為金融視角

史金艷 秦基超 宋蕾

(大連理工大學 管理與經濟學部,遼寧 大連116024)

一、引言

風險承擔是公司管理者對不同風險水平的經營決策的選擇,其表現在公司投融資行為及其資源配置等方面。創業板上市公司多從事高新技術業務,通常會選擇更多的具有較高收益的項目,會有更高的投資與研發支出和創新積極性,在未來轉化為企業快速發展的動力[1-3],風險承擔水平往往決定著創業板公司未來的發展。同時,創業板公司作為我國創新的重要主體,其較高的風險承擔有利于整個社會的資本積累和經濟的長期增長[4,5]。因此有必要通過采取積極的治理手段優化創業板公司風險承擔行為。

現階段對公司風險承擔的研究多從管理層持股、董事會結構等公司內部治理角度出發,而忽略了證券投資基金(以下簡稱基金)等機構投資者作為外部治理的重要力量在公司風險承擔中發揮的積極作用。隨著投資主體的機構化,基金憑借其專業能力和成本優勢在全球范圍內快速增長,不但成為金融市場中的重要交易者,也是公司股票的重要持有者。

而基金異質會導致其對公司風險承擔行為的影響更為復雜。基金之間在持股數量、持股時間、利益沖突和信息處理能力等方面存在差異,僅將機構投資者作為一個整體進行分析,可能導致研究結論的偏誤[6]。現有研究成果表明,市場中的投資者即使同時獲得相同的信息,在進行風險決策時也不會按照相同的方式對信息進行處理,而是表現出不同的風險偏好[7,8]。基金作為他人資金的代理人員,這種授權實際上帶來了決策中更大的認知與行為偏差。因此,本文選取投資組合集中度、投資組合周轉率和風險偏好等三類指標,利用因子分析和聚類分析方法,將基金分為風險厭惡的積極型基金和風險偏好的消極型基金,從心理維度上拓展了基金異質性的研究。進一步地檢驗了基金整體、風險厭惡的積極型基金和風險偏好的消極型基金對創業板公司風險承擔的影響。

二、文獻評述與研究假設

(一)基金整體與上市公司風險承擔

有關公司風險承擔的研究按照企業所處的行業不同可以劃分為兩類:一類是以銀行為代表的金融行業企業的風險承擔行為為研究對象,主要是基于“道德風險論”和“公司控制論”兩個假設出發,分別從特許經營權[9],資本充足率[10],以及行業監管[11,12]等角度對銀行等金融行業企業的風險承擔行為進行了研究。

另一類重點研究非金融行業企業的風險承擔行為,這類研究相對較少,且多著眼于高管薪酬[13]、高管持股比例[14]以及董事會結構與規模[15-19]等方面展開研究。也有部分學者從管理者個人特征的角度出發,研究其對公司風險承擔水平選擇的影響[20-22]。

隨著機構投資者日益取代個人投資者成為資本市場中主要的投資主體,部分學者意識到機構投資者對公司風險承擔的影響[14,23,24]。理論上,基金作為主要的機構投資者,是公司外部治理的重要力量,會對公司風險承擔產生重要的影響。首先,基金的地位介于大股東與小股東之間,既可以改善小股東“搭便車”的現象,又抑制了大股東的“利益侵占”問題,其地位的特殊性為其參與公司治理改善上市公司風險承擔提供了可能性。其次,基金持股比例較高時,“用腳投票”的策略在實施上會受到市場價格波動及短期內很難以合理的價格將手中股票全部賣出等問題的影響,因此,其持股期限變長、出售股票的交易成本增加,這就使得基金參與公司治理的意愿相較于一般投資者更加強烈。隨著基金持有上市公司的股票份額越來越大,基金與公司本身的利益越來越趨于一致,而公司較高的風險承擔意味著公司長期盈利能力的提升和經營績效水平的提高,因此基金有動力和激勵去積極監督公司采取高風險承擔行為決策。最后,基金在資金、信息和專業方面上有著巨大的優勢,完全有能力參與到公司風險承擔的決策中去。基金在影響和參與公司風險承擔決策過程中,積累了一些可以移植的專業知識,這種“知識分享”減少了基金參與公司風險承擔決策的單位成本,使其收益增大。

本文主要貢獻與可能的創新點有:第一,現有文獻主要關注機構投資者投資組合集中度、投資組合周轉率持股等方面存在的差異,本文則基于行為金融學的心理學基礎理論,將基金風險偏好納入其異質性識別模型,擴展了基金異質性的研究。第二,已有文獻主要關注管理層持股、董事會結構等公司內部治理對公司風險承擔的影響,本文則關注基金作為外部治理的重要力量在公司風險承擔中的作用。第三,以往文獻重點研究了基金持股對公司績效的影響,公司績效體現的是風險承擔的結果,本文從公司風險承擔的視度,研究了不同類型基金對公司風險承擔行為的影響差別,揭示基金持股對公司績效影響的途徑。

基于以上分析,提出假設1

H1 當基金整體持股比例較高時,基金有可能、有動力、有能力促使公司采取較高水平的風險承擔決策,即基金持股比例與公司風險承擔水平正相關。

(二)基金異質與上市公司風險承擔

有關機構投資者異質性的研究,積累了大量的研究成果。目前國內外學者對機構投資者異質性的研究主要可以分為定性研究和定量研究兩種。定性研究方面,Brickley等以機構投資者是否與被投資公司存在潛在商業關系為依據對其進行分類[25]。而 Almanzan等[26]、伊志宏等[27]根據監督成本的不同,將機構投資者劃分為積極和消極兩類;牛建波等則根據機構投資者是否長期穩定持有公司股份將機構投資者劃分為穩定型和交易型兩種[28]。另一部分研究者按照機構投資者組織形式將機構投資者分為基金和非基金兩類[29],或者分為證券投資基金、券商、QFII、社保基金和其他機構投資者[30,31]。隨著研究的深入,學者們采用因子分析、聚類分析等統計方法從定量的角度對機構投資者進行分類,比較具有代表性的分類方法包括兩種:一是按照機構投資者交易頻率和投資組合多元化程度等特征,將機構投資者劃分為短期型和長期型的分類方法[32,33]。二是按照機構投資者持股比例高低、持股機構數量多少、持股時間長短等進行直接劃分,如Chen等按機構投資者持股時間長短、持股比例高低和獨立性劃分機構投資者類型[34];唐松蓮和袁春生按照機構投資者持股比例或持股機構數目對機構投資者進行劃分[35]。

隨著對機構投資者異質性研究的深入,越來越多的研究從研發支出的角度給出了機構投資異質對公司風險承擔行為的影響。Bushee通過研究發現,將資金投資在較為集中的股票上且長期持有股票的機構投資者會增加研發支出從而降低管理者的投資短視行為,而持股分散且投資組合換手率較高的機構投資者會促使管理者減少研發支出[32]。趙洪江,夏暉的實證研究發現,機構投資者整體對企業研發支出沒有顯著影響,但開放式基金卻會與企業研發支出呈顯著的正向關系[36]。溫軍,馮根福的研究發現機構異質會對企業的創新產生不同的影響[37]。

行為金融學研究成果表明,市場中的投資者即使同時獲得相同的信息,在面對不確定性進行風險決策時,由于個體認知與價值判斷的不同,而往往表現出不同的風險偏好。而機構投資者作為他人資金的代理人員,這種授權實際上帶來了決策中更大的認知與行為偏差。

為此,本文根據基金投資組合集中度、投資組合周轉率和風險偏好等特征將基金分為兩類:一類具有投資組合集中度低、投資組合周轉率低且風險厭惡的特征,我們將其歸結為風險厭惡的積極型基金。另一類具有投資組合集中度高、投資組合周轉率高且風險偏好的特征,我們將其定義為風險偏好的消極型基金。

風險厭惡的積極型基金著眼于長期收益,有動力通過參與公司治理,改善由于委托代理關系和信息不對稱等原因所導致的公司風險承擔不足;同時,從對公司信息的掌握的角度來看,該類基金因長期持有公司股份,關注長期的資本溢價和股利分配,對公司經營和管理的具體情況了解得更多,獲得可作為依據參與公司治理的有價值的公司信息的成本較低,對公司風險承擔的積極影響也比較大。而風險偏好的消極型基金受其持股時間的限制,信息搜集能力會降低而搜集成本會相應增高,這往往會阻礙其積極參加上市公司治理,失去影響公司風險承擔的動力。且該類基金的目標多以套利為主,可能會使上市公司高管迫于壓力而采取與基金“合謀”的政策,進一步損害上市公司風險承擔。據此,本文提出如下假設

H2a 同等條件下,風險厭惡的積極型基金持股比例越高,公司的風險承擔水平越高,即風險厭惡的積極型基金持股比例與上市公司風險承擔水平正相關。

H2b 同等條件下,風險偏好的消極型基金持股比例越高,公司的風險承擔水平越低,即風險偏好的消極型基金持股比例與上市公司風險承擔水平負相關。

三、研究設計

(一)樣本選擇和數據來源

本文的研究樣本分為兩類:一類是基金異質性的樣本。本文以2009年創業板上市為起點,選取至2012年12月披露了年度投資組合數據的所有基金為樣本,依據持有創業板公司股票的基金持股行為特征對基金的異質性進行研究。

第二類是基金持有的股票樣本。本文選取2009年至2012年在創業板上市的337家公司的數據,剔除了數據缺失的企業,最終共得到796個觀察值。本文的數據獲取自Resset數據庫和國泰安數據庫,并綜合了企業年度財務報表及《深圳交易所股票市場績效報告》等其他公開披露信息。

(二)異質基金的識別

本文選取投資組合集中度、投資組合周轉率和風險偏好作為反映基金持股行為的三類指標,運用因子分析和聚類分析的方法將其分類,對異質基金進行識別。

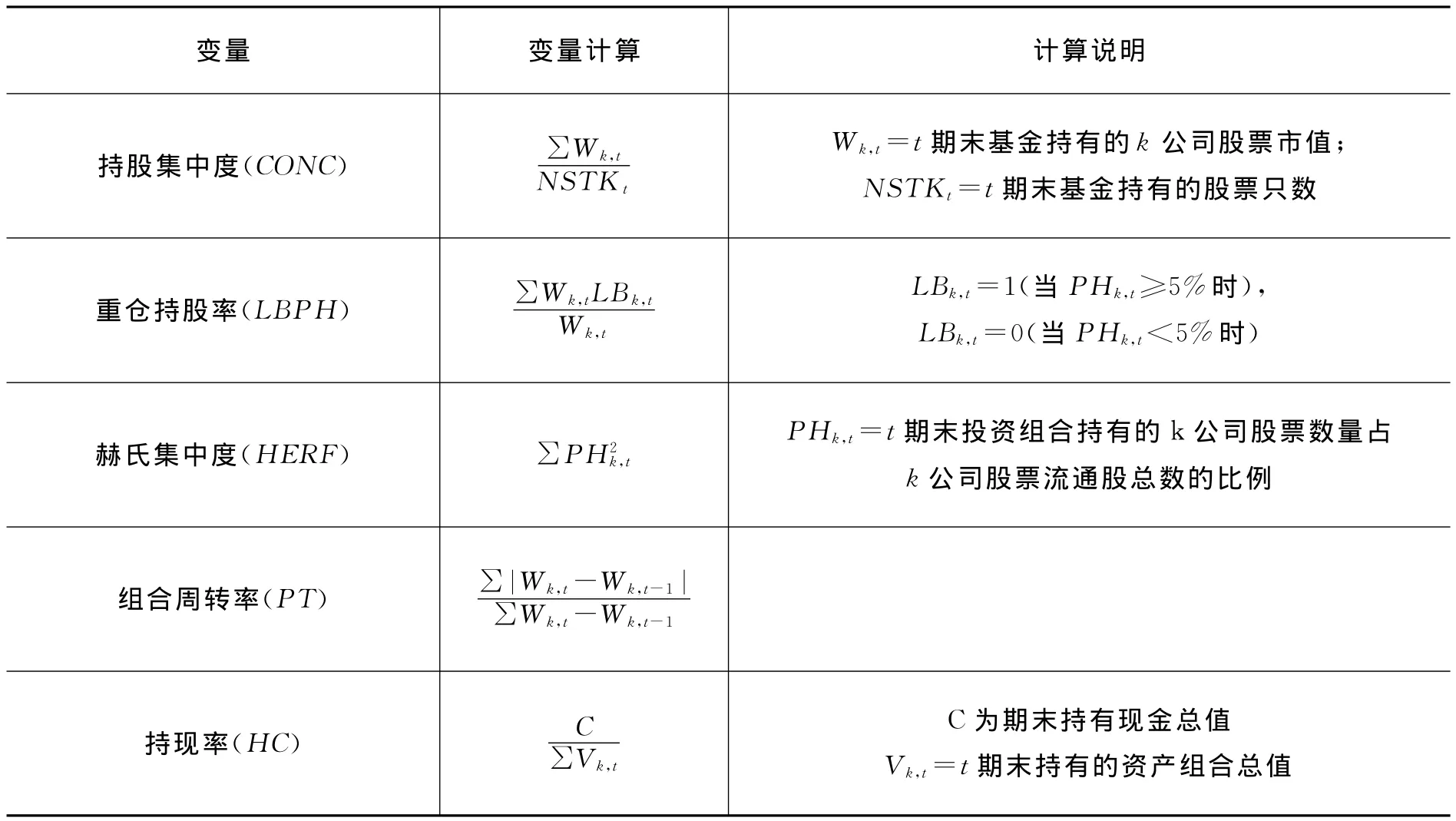

具體選擇了三個變量反映基金的投資組合集中度:持股集中度(CONC)測度了基金的投資組合中平均持有的每只股票市值;重倉持股率(LBPH)是持股率高于1%的基金的持股率累計之和;赫氏指數(HERF)是每個公司持股比例的平方算得的Herfindahl集中度。

選擇了組合周轉率(PT)反應基金的投資組合周轉率。組合周轉率(PT)測度的是每季度基金持有的投資組合的變化情況。

選擇了持現率(HC)反應基金的風險偏好。持現率(HC)測度的是基金組合中現金所占的比例。一般來說,基金持有現金的比例越高,風險偏好程度越小。

上述變量的具體計算方法如表1所示。考慮到上述變量間是高度相關的,難以將諸多特征納入一個分析框架,為此本文利用主成分因子分析方法來識別和解釋公共因子,將各特征變量合并以減少數據的維度,并進一步采用k-means聚類分析因子得分,產生與理論分析相匹配的基金類型。

分別計算每個樣本公司中各類基金持股比例,分年度將各樣本公司各類基金持股比例從大到小排序,依據每種類型的比例分布情況將公司分成兩等份,并選擇一個指示變量DQ(GROURK)it,如果公司處在由類型 k持有的百分比最高的那組,則該值為1,否則為0。

表1 異質基金識別變量名稱及計算方法

(三)變量定義

1.被解釋變量

國內外學者對公司的風險承擔并沒有統一的衡量指標,根據以往的文獻,主要衡量指標可以劃分為:(1)盈利性衡量指標,具體包括資產收益率(ROA)的波動性[38-42]以及股票回報的波動性[1,19,42],這兩個指標的值越大,代表著公司的風險承擔水平越高。(2)企業研發支出(R&D)、資本性支出等[43-45],R&D支出和資本性支出越高的公司,風險承擔水平也越高。

由于更高的風險承擔意味著公司未來現金流入的不確定性增加,因此公司盈利的波動性被最廣泛地用于衡量風險承擔。因此,本文優先選取公司盈利的波動性衡量風險承擔水平,表示為σ(ROAit)。而在本文的穩健性檢驗中,采用了ROA最大值與最小值的差值來代替ROA波動率作為風險承擔的代理變量進行了檢驗。同時,考慮到ROA的變化特征體現的是公司風險承擔行為所導致的公司的經營收益與績效的變化的結果,因此,本文還選取了R&D支出作為衡量公司風險承擔的指標,從公司風險選擇以及在創新研發項目上的支出角度來衡量公司風險承擔水平。

其中σ(ROAit)的計算是將企業每年的四個季度的ROA值取標準差得到的,其中由于部分企業季度數據缺失,本文保留了所有季度數大于三的企業的ROA數據,最后共得到Y(ROAit)變量796個。而在本文的穩健性研究中,企業的R&D研發支出的具體測度為企業的R&D支出占總資產的比例。

2.解釋變量

基金持股比例的差異導致其在上市公司治理過程中影響力的大小不盡相同,對公司風險承擔也會產生不同的影響效果。因此本文采用基金持股比例(PIH)it來綜合衡量和反映基金整體持股對上市公司風險承擔行為的作用,具體測度為基金持有的總股數除以公司股票流通股總數。

DQ(GROUPK)it用來衡量不同類型基金持股對公司風險承擔的影響。如果公司i在第t年處于k類型基金持股比例最高組,則DQ(GROUPK)it為1,否則為0;短期、長期。

3.控制變量

本文首先控制公司本身的特征對公司風險承擔水平的影響。參照Faccio[39]等的研究成果,本文選取了公司成長性(GROWTHit),公司資產負債率(LEV|it|),經營活動凈現金流量(CASHit),公司規模(LNSIZEit)與成立時間(LN(1+AGE)it)作為控制變量。

其次,從公司內部治理的角度選擇相應的控制變量。本文還選取了高管持股比例(MSHit)、股權集中度(H5it)和獨立董事比例(INDIRit)作為控制變量。

由于國有控股公司(STATEit)管理者決策力往往受到來自政府等部門的影響,可能導致其風險承擔不足[4],因此本文也將公司的所有權性質納入到控制變量中。最后,本文還控制了不同年度之間的區別可能對公司風險承擔行為所造成的影響,構建了年度虛擬變量。各類變量的說明和詳細算法如表2所示。

(四)模型設計

其中,i表示各上市公司,t表示從2009-2012年的四個年份。

表2 變量定義

四、實證結果與分析

(一)變量的描述性統計

表3列示了主要變量的描述性統計結果。從被解釋變量的統計特征來看,公司的風險承擔水平最大值為8.353,最小值為0.270,標準差為1.47,由此可見不同公司之間的風險承擔水平差距很大。

從解釋變量的統計特征來看,在2009-2012年間,基金持股比例介于0到0.302之間,平均持股比例為0.043,表明基金作為代表性的機構投資者在一些上市公司中的持股比例已經占據重要位置,但總體水平仍偏低。而從控制變量的統計特征來看,公司成長性(GROWTHit)的最大值為1.821,而最小值為-0.791,最大值與最小值相差懸殊,且標準差較大,表明創業板公司的成長性相差懸殊,有的公司成長性表現極佳,但有的公司卻呈現負增長。

(二)異質基金的識別結果

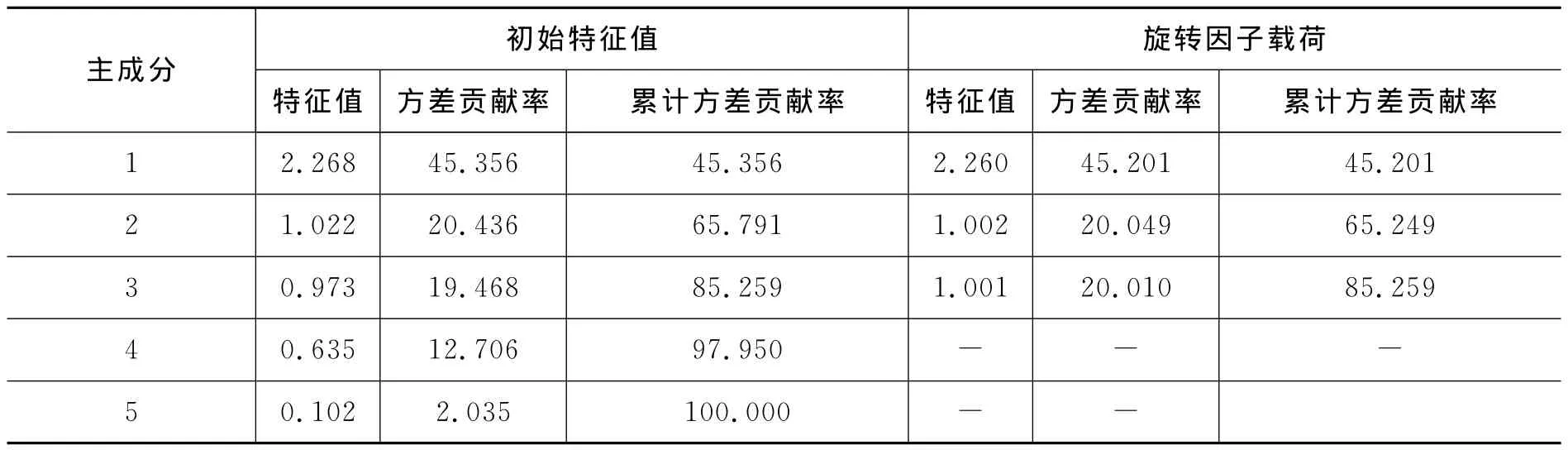

本部分利用主成分因子分析的方法來識別和解釋公共因子,將各特征變量合并以減少數據的維度。首先采用KMO和球型Barlett檢驗對因子分析的適用性進行檢驗。Barlett球型檢驗的p值<0.001,拒絕各變量獨立的假設,即變量間存在較強的相關性;而KMO統計量的值為0.609,說明變量間的確存在信息上的重疊,因此本文所采取的各特征變量可以進行主成分因子分析。

表4列出的是各因子的方差貢獻率和累計貢獻率,由該表可知,前三個主成分的累計方差貢獻率已經達到了85.259,因此前三個因子已經具有足夠的代表性,基本能夠概括和解釋基金的異質性。

表3 變量的描述性統計

表4 因子方差解釋

采用主成分分析法計算因子載荷矩陣,據此可知各因子在各變量上的載荷。為了使因子載荷矩陣中各項系數更加顯著,本文進一步對初始因子載荷矩陣進行了方差最大正交旋轉,旋轉后的因子載荷矩陣如表5所示。由表5可以看出,5個特征變量經過主成分分析后最終得到三個主要因子。其中投資組合集中度因子主要體現基金的投資組合中各公司股票的集中程度。該因子得分的高低代表基金持有特定公司的股份的多少,得分越高(低)代表基金專注于持有某公司的股份越多(少)。風險偏好因子體現的是基金的風險偏好程度,該值越高(低)的基金風險偏好程度越小(大)。投資組合周轉率因子度量的是基金的投資組合換手率,該值越高(低),意味著基金的交易越(不)頻繁,傾向于短時間(長時間)持有某公司的股票。

進一步地,本文采用k-means聚類分析方法,依據表5所列示的主成分因子分析所得到的三個因子的得分情況對基金進行分類。為與本文的理論假設中對基金的分類相匹配,本文通過k-means聚類后也將樣本最終劃分為兩類,具體情況見初始類別中心點表(表6)。由表6可以看出:第一類是投資組合集中度低,投資組合周轉率也低的基金。該類基金還具有另一重要特征,他們同時還是風險厭惡的,因此該分類與本文理論假設中風險厭惡的積極型基金的分類是相符合的。這類基金共有485個。第二類是投資組合集中度高、投資組合周轉率高、風險偏好的基金。該類基金傾向于短期、重倉持有某只股票,該分類與本文理論假設中風險偏好的消極型基金特征相符。該類基金數量為453個。

表5 旋轉后的因子載荷矩陣及因子得分函數系數矩陣

表6 初始類別中心點

(三)回歸分析

1.相關性分析

為確定模型各變量之間是否存在多重共線性,本文進行了Pearson相關系數檢驗,結果顯示,和的相關系數最大,為0.493,其余所有的變量的相關性系數都低于0.500,意味著本文的樣本不存在多重共線性問題。

2.回歸結果

為了檢驗本文樣本是否存在異方差問題,本文進行了BP檢驗和WHITE異方差檢驗。結果顯示,Chi2統計量的值分別為65.792和290.234,均在1%的顯著性水平下拒絕樣本同方差的原假設,證明樣本存在異方差問題,因此本文采取穩健性回歸以及WLS加權最小二重法進行回歸,以解決存在的異方差問題。

采用穩健性回歸和WLS加權最小二乘法回歸的結果分別如表7中列(1)所示和列(2)所示。兩個回歸中的方差膨脹因子VIF均接近于1,再次顯示各變量間不存在顯著的多重共線性。這兩種方法得到的主要變量的結果無論在系數大小和顯著性水平上都沒有明顯的差異,基金持股比例(PIHit)的估計系數分別為3.970和4.000,且均在1%的水平下顯著。回歸結果證實了本文的假設H1。該實證結果也說明基金作為我國資本市場上重要的機構投資者之一,其在資金、信息和專業上的優勢能夠提高創業板上市公司的風險承擔水平。

列(1)和(2)中的結果也表明,風險厭惡的積極型基金(LONGit)的估計系數分別為0.229和0.224,且通過了10%的顯著性檢驗,與本文提出理論假設H2a相符。該結果證實,風險厭惡的積極型基金通過長期持有多家上市公司股份,不僅掌握更多上市公司可移植的專業知識,而且可以以低成本獲得上市公司經營和管理的信息。這使得基金有動力和能力積極參與公司治理,改善委托代理關系和信息不對稱,提升創業板上市公司風險承擔水平。同時,列(1)和(2)中風險偏好的消極型基金(SHORTit)的符號為正,但回歸結果均不顯著,實證研究證據不支持研究假設H2b。原因可能在于,風險偏好的消極型基金的目標多以套利為主,并不積極參加上市公司治理,因此對上市公司風險承擔水平的影響能力較為有限。

表7 基金異質對風險承擔影響的檢驗結果

3.內生性與穩健性檢驗

基金整體持股可能與上市公司風險承擔之間存在內生性問題,其所呈現的相關性可能體現的只是基金依據公司以往風險承擔行為以及公司基本面信息做出的判斷,是其選股能力的體現,而不是其投資理念的體現。因此本文利用兩階段最小二乘法(2SLS)來取得一致估計量,選用上市公司股東數目的自然對數(LNHOLD-ERit)作為基金持股比例(PIHit)的工具變量[46]。對公司股東總數這一工具變量進行弱工具變量檢驗的結果表明partial R2值為0.147,F統計量為134.836,且F統計量的p值為0.000。由此證明,本文選取上市公司股東總數作為基金持股比例的工具變量不存在弱工具變量問題。

采用2SLS進行回歸后得出的回歸結果如表7中列(3)所示,由列(3)的結果可以看到,基金整體持股以及風險厭惡的積極型基金持股的系數分別在1%和10%的水平下顯著為正,說明排除了內生性的干擾,本文的研究結論依然支持理論假設H1和H2a。而風險偏好的消極型基金的符號為負,雖然仍沒有通過顯著性檢驗,但與本文的理論假設H2b的影響方向一致。

為了確保本文實證結果的有效性,本文還做了如下穩健性檢驗。

首先,為去除數據異常值對本文回歸結果的影響,本文對所有連續變量進行了上下1%的winsorize處理后使用穩健性回歸,回歸結果見表7列(4)。由該結果可以看出,去除變量異常值處理后,本文的結果并未發生顯著性的改變。

同時,為了確保本文研究結果的有效性,本文借鑒Faccio等[39]的研究,利用ROA的最大值與最小值的差值代替σ(ROAit)來衡量上市公司風險承擔水平,回歸結果如表7中的列(5)所示。主要變量的回歸結果仍未出現顯著改變。

最后,本文還從創業板上市公司的年度財務報表信息中手工整理了企業研發支出的數據,利用其作為公司風險承擔的代理變量再次對本文研究結果進行了檢驗,回歸的結果見表7中的列(6)。由該結果可以看出,在以企業研發支出為被解釋變量衡量公司風險承擔的回歸中,基金整體持股及風險厭惡的積極型基金分別在10%和5%的水平下與公司的風險承擔正相關,而風險偏好的消極型基金對風險承擔仍無顯著影響。該結果與以σ(ROAit)來衡量風險承擔水平所得到的回歸結果基本一致,證明本文的結論比較穩健。

五、結論

本文從行為金融的視角,以2009-2012年在創業板上市的337家公司的數據為樣本,分析了基金的異質性對于創業板上市公司風險承擔的影響。研究結果表明:基金整體持股比例越高,基金參與公司治理的意愿也越強,創業板上市公司風險承擔水平越高;不同風險偏好的基金對創業板上市公司風險承擔的影響存在顯著的差異,風險厭惡的積極型基金積極參與上市公司的公司治理可以有效改善公司的委托代理關系和信息不對稱,隨著其持股比例增加,提升了創業板上市公司風險承擔水平;而風險偏好的消極型基金因持股時間較短,并不關注公司的長期受益,大多不愿意參與公司的治理,而對創業板上市公司的風險承擔無顯著影響。

本文的研究結果意味著,隨著我國股票市場的發展和基金規模與力量的壯大,基金投資某一上市公司之后,不再只是搭大股東的便車或者“用腳投票”,而是會積極投身到上市公司治理狀況的改進之中,提升上市公司的治理水平。創業板上市公司作為我國主要的創新主體,其發展對于生產率的提高以及經濟的長期增長起著至關重要的作用。而風險厭惡的積極型基金長期持股能夠給予創業板上市公司更加穩定的資金支持,同時幫助創業板上市公司提高公司治理水平,優化創業板上市公司的風險承擔行為。因此,監管部門在大力發展基金等機構投資者的同時,要重視不同類型基金對公司風險承擔影響的差異性,鼓勵基金重視長期投資,樹立長遠的投資理念,發揮其在公司風險承擔中的正向作用。

[1]Bargeron L L,Lehn K M,Zutter C J.Sarbanes-Oxley and Corporate Risk-Taking[J].Journal of Accounting and Economics,2010,49(1-2):34-52.

[2]Hilary G,Hui K W.Does Religion Matter in Corporate Decision Making in America[J].Journal of Fi-nancial Economics,2009,93(3):455-473.

[3]Block J H.R&D Investments in Family and Founder Firms:An Agency Perspective[J].Journal of Business Venturing,2012,27(2):248-265.

[4]余明桂,李文貴,潘紅波.管理者過度自信與企業風險承擔[J].金融研究,2013(1):149-163.

[5]John K,Litov L,Yeung B.Corporate Governance and Risk-Taking[J].Journalof Finance,2008,63(4):1679-1728.

[6]毛磊,王宗軍,王玲玲.機構投資者與高管薪酬——中國上市公司研究[J].管理科學,2011,24(5):99-110.

[7]Kahneman D,Tversky A.Judgment Under Uncertainty:Heuristics and Biases [J].Science,1974,185(9):1 124-1 131.

[8]Kahneman D,Riepe W.Aspects of Investor Psychology[J].Journal of Portfolio Management,1998,24(4):52-65.

[9]李燕平,韓立巖.特許權價值、隱形保險與風險承擔[J].金融研究,2008(1):76-87.

[10]徐明東,陳學彬.貨幣環境、資本充足率與商業銀行風險承擔[J].金融研究,2012(7):48-62.

[11]Ongena S,Popov A,Udell G F.“When the Cat's Away the Mice Will Play”:Does Regulation at Home Affect Bank Risk-Taking Abroad?[J].Journal of Financial Economics,2013,108(3):727-750.

[12]Borio C,Zhu H.Capital regulation,Risk-Taking and Monetary Policy:a Missing Link in the Transmission Mechanism?[J].Journal of Financial Stability,2012,8(4):236-251.

[13]Coles J,Danielb N,Naveenb L.Managerial Incentives and Risk-Taking[J].Journal of Financial Economics,2006,79(2):431-468.

[14]Wright P,Kroll M,Krug J,et al.Influences of Top Management Team Incentives on Firm Risk-taking[J].Strategic Management Journal,2007,28(1):81-89.

[15]Chen C R,Steiner T L.Managerial Ownership and Agency Conflicts:A Nonlinear Simultaneous Equation Analysis of Managerial Ownership,Risk-Taking,Debt Policyand Dividend Policy[J].Financial Review,1999,34(1):119-136.

[16]黃建仁,蘇欣玫,黃健銘.高管人員薪酬、自由現金流量對公司風險承擔之影響[J].科學決策,2010(7):10-17.

[17]Gormley T A,Matsa D A,Milbourn T.CEO Compensation and Corporate Risk:Evidence From a Natural Experiment[J].Journal of Accounting and Economics,2013,56(2):79-101.

[18]Bargeron L,Lehn K,Zutter C.Sarbanes-Oxley and Corporate Risk-Taking[J].Journal of Accounting and Economics,2010,49(1–2):34-52.

[19]解維敏,唐清泉.公司治理與風險承擔——來自中國上市公司的經驗證據[J].財經問題研究,2013(1):91-97.

[20]Serfling M A.CEO Age and the Riskiness of Corporate Policies[J].Journal of Corporate Finance,2014,4(25):251-273.

[21]Cronqvist H,Makhija A,Yonker S.Behavioral Consistency in Corporate Finance:CEO Personal and Corporate Leverage[J].Journal of Financial Economics,2012,103(1):20-40.

[22]Malmendier U,Tate G,Yan J.Overconfidence and Early-life Experiences:the Effect of Managerial Traits on Corporate Financial Policies[J].Journal of Finance,2011,66(5):1687-1733.

[23]Bushee B.Do Institutional Investors Prefer Nearterm Earnings over Long-run Value[J].Contemporary Accounting Research,2001,18(2):207-246.

[24]范海峰,胡玉明.機構投資者持股與公司研發支出——基于中國證券市場的理論與實證研究[J].南方科技,2012(9):60-69.

[25]Brickley J,Lease R,Smith C.Ownership Structure and Voting on Antitakeover Amendments[J].Journal of Financial Economics,1988,20(1-3):267-292.

[26]Almanzan A,Hartzell J,Starks L.Active Institutional Shareholders and Cost of Monitoring:Evidence from Executive Compensation[J].Financial Management,2005,34(4):5-34.

[27]伊志宏,李艷麗,高位.異質機構投資者的治理效應——基于高管薪酬視角[J].統計與決策,2010(5):122-125.

[28]牛建波,吳超,李勝楠.機構投資者類型、股權特征和自愿性信息披露[J].管理評論,2013,25(3):48-59.

[29]姚頤,劉志遠.機構投資者具有監督作用嗎?[J].金融研究,2009(6):16-24.

[30]韓勇,干勝道,張伊.機構投資者異質性的上市公司股利政策研究[J].統計研究,2013,5(30):71-75.

[31]楊海燕,韋德洪,孫健.機構投資者持股能提高上市公司會計信息質量嗎?——兼論不同類型機構投資者的差異[J].會計研究,2012(9):16-23.

[32]Bushee B J.The Influence of Institutional Investors on Myopic R&D Investment Behavior[J].The Accounting Review,1998,73(3):305-333.

[33]劉京軍,徐浩萍.機構投資者:長期投資者還是短期機會主義者?[J].金融研究,2012(9):141-154.

[34]Chen X,Harford J,Kai L.Monitoring:Which Institutions Matter?[J].Journal of Financial Economics,2007,86(2):279-305.

[35]唐松蓮,袁春生.監督或前去:機構投資者治理角度的識別研究——來自中國資本市場的經驗證據[J].管理評論,2010,22(8):19-29.

[36]趙洪江,夏暉.機構投資者持股與上市公司創新行為關系實證研究[J].中國軟科學,2009(5):33-39.

[37]溫軍,馮根福.異質機構、企業性質與自主創新[J].經濟研究,2012(3):53-64.

[38]Boubakri N,Cosset J,Saffar W.The Role of State and Foreign Owners in Corporate Risk-taking:Evidence From Privatization[J].Journal of Financial E-conomics,2013,108(3):641-658.

[39]Faccio M,Marchica M,Mura R.Large Shareholder Diversification and Corporate Risk-taking[J].Review of Financial Studied,2011,11(11):3 601-3 641.

[40]Boubakri N,Cosset J C,Saffar W.The Role of State and Foreign Owners in Corporate Risk-taking:Evidence From Privatization[J].Journal of Financial Economics,2013,108(3):641-658.

[41]李文貴,余明桂.所有權性質、市場化進程與企業風險承擔[J].中國工業經濟,2012(12):115-127.

[42]Coles J L,Daniel N D,Naveen L.Managerial Incentives and Risk-taking[J].Journal of Financial E-conomics,2006,79(2):431-468.

[43]Ghosh A,Moon D,Tandon K.CEO Ownership and Discretionary Investments[J].Journal of Business Finance and Accounting,2007,34(5-6):819-839.

[44]張三保,張志學.區域制度差異,CEO管理自主權與企業風險承擔——中國30省高技術產業的證據[J].管理世界,2012(4):101-114.

[45]Lucey B,Plaksina Y,Dowling M.CEO Social Status and Acquisitiveness[J].Qualitative Research in Financial Markets,2013,5(2):161-177.

[46]史金艷,劉芳芳,戴望秀,李延喜.基金持股行為特征與上市公司績效——來自中國資本市場2005—2011年面板數據的經驗證據[J].系統工程,2012(10):10-18.