年收入45萬元家庭子女創業金規劃

陳玉罡

一般來說,處于成熟期的家庭,家庭成員的工作能力、經濟狀況都已達到高峰狀態,理財的重點是為未來的退休養老做充足準備。

黃先生,41歲,月收入1.8萬元;黃太太,40歲,月收入1.2萬元。黃先生每月生活支出4500元,黃太太每月生活支出3500元,孩子10歲,月生活支出2500元。夫妻二人有一套自住房,市值240萬元,尚余貸款44萬元,每月房貸還款3300元。另有一套投資房產,市值190萬元,無房貸,每月租金收入3500元。黃先生將定期存款21萬元投向了P2P產品,年化收益10%,每月可獲得理財收入2000元左右。家用車一輛,市值23萬元,每月支出2500元左右。黃太太每月投資1萬元配置基金組合,目前基金賬戶市值16萬元。此外,黃先生還投資了一些股票,目前賬戶市值12萬元。夫妻二人均有社保,并各自購買了保額30萬元的商業保險,其中黃先生每年的保費支出為8000元,黃太太的保費支出為9000元。

1 家庭財務狀況診斷

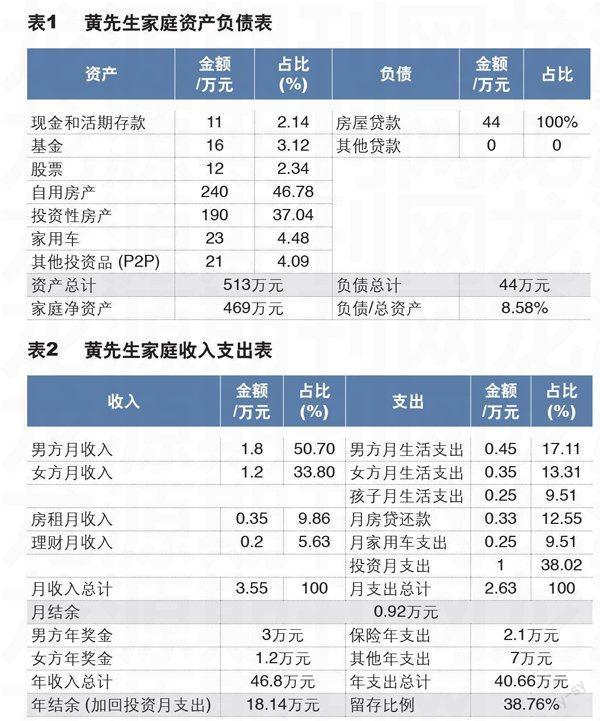

黃先生夫婦的資產負債及收入支出情況見表1、表2。

從表1來看,黃先生家庭負債占資產的比重為8.58%,表明家庭財務很安全,風險評級為低風險。黃先生家庭正處于成熟期,這段時期家庭成員的工作能力、經濟狀況都達到高峰,理財的重點是為未來的退休養老做準備。

從黃先生家庭目前的收入支出情況來看,夫妻二人的月總收入為3萬元。其中,男方的月收入為1.8萬元,占比50.7%;女方的月收入為1.2萬元,占比33.8%。從家庭收入結構可以看出,男女雙方經濟地位相近,同時構成家庭經濟支柱。

目前黃先生家庭月總支出為2.63萬元,其中,日常生活支出為1.05萬元,占比39.92%;月房貸還款支出為3300元,占比12.55%。家庭日常支出占月收入比重為29.58%,低于50%,表明家庭控制開支及儲蓄的能力較強。黃先生家庭月房貸還款占月收入的比重為9.3%,低于40%,表明家庭財務風險較低,處于較為安全的水平。從年結余來看,黃先生家庭每年可結余18.14萬元,留存比例為38.76%,家庭儲蓄能力較好。

從黃先生的資產配置和收入支出情況來看,家庭的理財意識很強。家庭中有投資性房產一套,每月能夠為黃先生帶來3500元的租金收入;21萬元投資于P2P產品,每月帶來2000元理財收益;另外,每個月的基金定投和股票投資也為家庭的財富增長提供了一定基礎。

2 理財規劃

2.1 應急規劃

根據黃先生家庭每月生活費用1.05萬元和每月的房貸還款3300元計算,準備6個月的應急資金共計8.28萬元。家庭中活期存款賬戶共計11萬元,足夠應對緊急情況的發生。但黃先生家庭的應急資金都是以活期存款的方式儲備,收益較低。建議黃先生將其中的1.5萬元以活期方式保留,7萬元用于購買貨幣基金和類似的寶類產品,另外2.5萬元用于投資收益較高的理財產品。

2.2 長期保障

黃先生年收入24.6萬元,有社保,此外還購買了30萬元的商業保險,年交保費8000元。目前可保障意外情況發生時未來1年多的收入,如果將黃先生的保障擴展至5年,并且將房貸的50%(夫妻二人各承擔50%的房貸還款)考慮進來,則還需增加115萬元的保險保障。當前情況下,黃先生的保費支出占其年收入的比重僅為3.25%,按保費支出占收入10%~15%的合理比例來看,還可增加保費支出16600~28900元。

黃太太年收入19萬元,有社保,購買了保額為30萬元的商業保險,年交保費9000元。目前的保額可以保障意外情況下未來1年多的收入,如果將保障擴充至5年且考慮房貸部分,則還需要增加70萬元的保額。目前,黃太太的保費支出占年收入的比重為5.77%,還可增加6600~14400元的保費支出。

2.3 子女教育

隨著孩子逐漸成長,黃先生與黃太太希望將目前家庭的一些資金積累起來,未來用于孩子的教育和創業。根據黃先生家庭目前的資產配置情況,建議將投資于P2P、基金、股票賬戶的資金,以及活期存款中的2.5萬元作為孩子的教育和創業資金儲備。目前該部分資金總額共計51.5萬元。孩子10~18歲的8年時間中,用于投資P2P的21萬元資金按年化收益10%的復利計算,最終將積累到45萬元。這部分資金可作為孩子的教育費用。另外還可籌備30萬元的創業資金,按照3%的通脹率和7%的年均投資收益率測算,如果現在開始籌備,每個月投資2964元,在孩子18歲時即可將這筆創業金籌備完成,目前基金、股票賬戶的資金可作為創業金的補充。

2.4 養老規劃

目前,黃先生41歲,黃太太40歲,夫妻二人每月的生活費用8000元。在通脹率為3%的情況下,黃先生退休時家庭每月所需的生活費用為14028元,黃太太退休時家庭每月所需的生活費用為12464元。由于黃太太退休時間早于黃先生,因此根據黃太太的退休時間來測算退休后25年家庭需要的養老費用,測算結果為373萬元。假設其中的50%可以由社保滿足,另外50%自行籌備,則每月需要投入5898元,按年均收益7%測算即可滿足養老需求。

完成初步規劃后,黃先生家庭的月結余和年結余均為正,留存比例為7.61%,表明家庭現有的財務資源可以滿足這些規劃。

3 實施策略

第一,從家庭活期存款賬戶的11萬元中提取8.5萬元作為應急準備金,其中7萬元用于購買貨幣基金,其余的1.5萬元繼續以活期存款形式保存。

第二,如果希望增強家庭成員的保障,黃先生還可增加16600~28900元的保費支出,黃太太還可增加6600~14400元的保費支出。

第三,投資于P2P產品的21萬元未來可作為孩子的教育金;每月定投2964元,作為孩子的創業金;活期存款中剩余的2.5萬元投資于基金或股票,基金賬戶的16萬元、股票賬戶的12萬元繼續保留原有投資,作為創業金的補充。

第四,每月可定投5898元作為未來養老金的儲備。

收稿日期:2015-06-04