原油、黃金與外匯市場間的信息溢出效應研究

劉玲,張清朵,徐蘭蘭

[摘要]石油和黃金是宏觀經(jīng)濟的重要指標,期貨市場具有價格發(fā)現(xiàn)功能。本文以國際原油期貨市場、國內(nèi)黃金期貨市場和美元兌人民幣外匯市場為研究對象,通過VAR模型估計結果分析了三個市場間價格溢出效應,通過GARCH(1,1)模型刻畫了三個市場的波動率,最后通過格蘭杰因果關系檢驗了三個市場間的波動溢出效應。

[關鍵詞]原油市場;黃金市場;外匯市場;溢出效應

[DOI]10.13939/j.cnki.zgsc.2015.23.058

石油作為最基礎的能源和化工原料,對世界經(jīng)濟的發(fā)展有著舉足輕重的作用,黃金脫離了“金本位”束縛,其金融屬性日益顯現(xiàn),隨著國際原油市場和黃金市場的建立與發(fā)展,二者的聯(lián)動關系逐漸成為國內(nèi)外學者和廣大投資者共同關注的焦點。關于石油市場、黃金市場和外匯市場間相關性的研究較多,Paresh Kumar Narayan等(2010)研究了黃金和原油期貨市場的長期均衡關系,得出兩個市場存在協(xié)整關系。龔玉婷(2013)通過向量自回歸及多元廣義自回歸條件異方差模型,研究了次貸危機在黃金、原油和外匯市場間的傳導機制和波動溢出效應,結果表明危機是由美元和黃金市場向原油市場傳染的。任立民(2011)對上海黃金市場與外幣兌人民幣匯率的實證研究得出美元兌人民幣匯率和中國黃金不存在溢出效應,歐元兌人民幣匯率對黃金存在負向溢出效應。借鑒前人的研究,本文通過VAR-GARCH(1,1)模型和格蘭杰因果關系檢驗對國際原油市場,國內(nèi)黃金市場和美元兌人民幣外匯市場間的信息溢出效應進行了實證研究。

1 模型選擇和研究方法

Engle(1982)提出的自回歸條件異方差模型(ARCH)能較好地刻畫金融市場的波動性。ARCH模型可以描述為:

BoUerslev (1986)將ARCH模型擴展到廣義自回歸條件異方差模型(GARCH),比ARCH模型更為簡潔且更易識別估計。在金融領域中形式簡單的GARCH(1,1)得到廣泛的應用。該模型具有其他復雜模型的主要特征,且擬合效果較好。其基本形式為:

其中,α0≥0,α1>0,條件方差 ;且α1+β1<1,才能保證條件方差有限。2原油、黃金和外匯市場的信息溢出效應研究

2.1 數(shù)據(jù)選取與處理

本文采用美國西得克薩斯輕質(zhì)原油(WTI)期貨日交易收盤價格作為國際原油市場的代表,序列名稱為WTI;以上海黃金期貨連續(xù)交易日收盤價作為國內(nèi)黃金市場的代表,序列名稱為AUO;以美元兌人民幣匯率中間價(直接標價法)作為外匯市場的代表,序列名稱為UR。樣本區(qū)間為2009年1月1日-2014年11月28日,剔除不相匹配的交易日后,獲得樣本數(shù)為1183,數(shù)據(jù)來源于新浪財經(jīng)網(wǎng)和Wind資訊金融數(shù)據(jù)庫。

2.2 數(shù)據(jù)的描述性統(tǒng)計和平穩(wěn)性檢驗

為保證序列的平穩(wěn)性和正態(tài)性,本文取各序列的對數(shù)收益率并乘以100,即Ri=(InPt-InPt-1)x100,(i=1,2,3)。Pt,Pt-1分別表示原油、黃金和外匯在t和t-l時刻的價格。因此:

RWTI=(In PWTI,t-In PWTI,t-1)x100

RAUO=(In PAUO,t-InPAUO,t-1)×100

RRU=(hPRU,t-In PRRU,t-1)×100

對三市進行描述性統(tǒng)計可知,三市收益率接近等于零,外匯市場收益率的標準差最小,波動最平緩,國內(nèi)黃金市場次之,國際原油市場收益率的波動最劇烈。國際原油市場、國內(nèi)黃金市場和外匯市場的偏度分別為0. 026803、-0.558335、-0.223158,均小于0,左偏,峰度分別為5.354709、7.290606、7.676507,均大于3,呈現(xiàn)尖峰厚尾特征。JB統(tǒng)計量均顯著,三市收益率波動服從非正態(tài)分布。本文采用ADF檢驗三市收益率序列為平穩(wěn)序列,符合GARCH時序分析對變量序列穩(wěn)態(tài)性的要求。

3 實證結果及分析

3.1 VAR模型估計結果

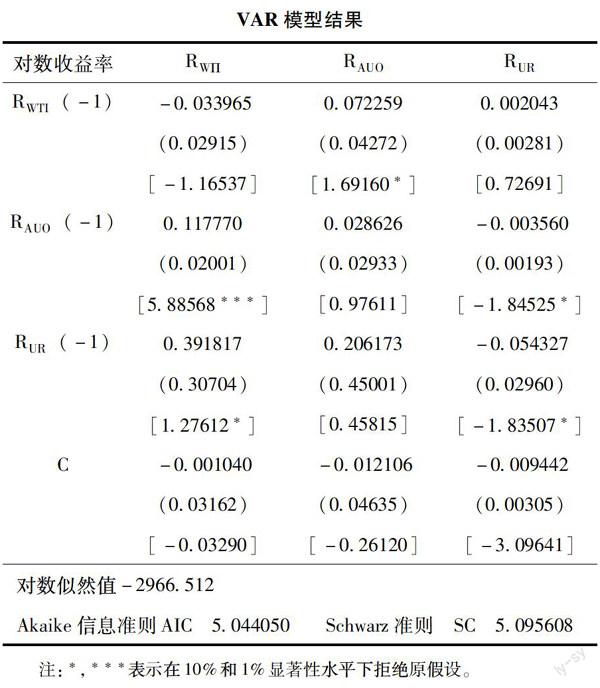

運用赤池信息準則(AIC)信息準則和施瓦茨(sc)準則選擇最優(yōu)滯后階數(shù)為1階。單位根檢測VAR模型的根都散落在單位圓之內(nèi),可知模型是平穩(wěn)的。因此,本文運用VAR模型估計結果來看三個市場間的均值溢出效應,見下表。

國際原油市場和國內(nèi)黃金市場存在價格變化的相互作用,具有價格信息傳導的雙向溢出效應。只存在外匯市場向國際原油市場的價格信息單向溢出效應。只存在中國黃金市場向外匯市場的價格信息單向溢出效應。另外,市場參與主體在對原油期貨和黃金期貨進行投資時,不僅要考慮外匯市場當期價格還要考慮外匯市場歷史價格變動。

3.2 三市場收益率GARCH(1,1)模型的建立及其擬合結果

對黃金市場收益率采用GARCH(1,1)模型估計結果如下:

RWTI=0.00189+0.04851×RWT,(-9)

GARCH=0.04782+0.07520×RESID(- 1)^2+0. 88494×GARCH(-1)

原油市場收益率GARCH(1,1)模型估計結果如下:

RAUO=-0.00156-0.02588×RAUO(-3)

GARCH=0.01886+0.05409×RESID(-1)2+0. 94062xGARCH(-1)

外匯市場收益率GARCH(1,1)模型估計結果如下:

RUR=-0.00358-0.00812×RUR(-1)+0.04720×RUR(-5)

GARCH=0.00014+0.30743×RESID(-1)2+0. 76336×GARCH(-1)

三市收益率條件方差方程中ARCH項和GARCH項都非常顯著,表明三市收益率都具有顯著的波動性,ARCH項和GARCH項的系數(shù)之和分別為0.96014、0.99471、1.07079,滿足α1+β1<1的約束條件,表明三市條件方差有限,新信息對三市波動的沖擊具有很強的持續(xù)性。

3.3 三市場收益率波動溢出效應

本文對三個市場的收益率的條件方差(波動率)進行格蘭杰因果關系檢驗,運用赤池信息準則(AIC)信息準則和施瓦茨(sc)準則選擇最優(yōu)滯后階數(shù)為3,6,8。結果表明,國內(nèi)黃金市場和國際原油市場收益率間存在單向的波動溢出效應,傳導方向是從國際原油市場向國內(nèi)黃金市場;外匯市場和國內(nèi)黃金市場收益率間存在單向的波動溢出效應,傳導方向是從外匯市場向國內(nèi)黃金市場;國際原油市場和外匯市場收益率間存在單向的波動溢出效應,傳導方向是從國際原油市場向外匯市場。

4 結論與建議

本文通過VAR-GARCH(1,1)模型對國際原油市場、國內(nèi)黃金市場和美元兌人民幣外匯市場的價格和波動溢出效應進行了實證研究,獲得如下結論。

第一,國際原油市場和國內(nèi)黃金市場存在雙向的價格溢出效應,國際原油市場僅存在向外匯市場單向的價格溢出效應,外匯市場僅存在向國內(nèi)黃金市場單向的價格溢出效應。國際原油市場向國內(nèi)黃金市場、外匯市場存在單向的波動溢出效應,外匯市場向國內(nèi)黃金市場存在單向的波動溢出效應。

第二,人民幣的升值或貶值直接影響到國內(nèi)黃金供求關系的變化,進而黃金價格的變化,影響國內(nèi)投資者的投資決策。原油價格與黃金價格具有雙向溢出效應,影響投資者在兩個市場間的投資策略。因此把握原油、黃金、外匯市場間的信息溢出效應,能夠幫助市場參與主體更好地利用套期保值等策略在金融市場上規(guī)避風險。