黃金仍處于熊市周期

文/葛慶元 編輯/張美思

黃金仍處于熊市周期

文/葛慶元 編輯/張美思

未來全球所處的經濟周期決定了黃金依然處于投資價值缺失的熊市階段,金價仍未見底。

7月中下旬以來,金價突然走出二季度的窄幅震蕩區間,轉向大幅下跌。7月20日,國際金價一度跌破1100美元,創下5年新低。此輪黃金價格暴跌的原因何在?近期中國央行公布的增持黃金儲備消息是否會對未來的金價產生影響?而金價目前又是否已經到達低點,進入價值投資區間?

投資需求疲弱影響金價

對于當前的黃金價格走勢,市場上很多人認為,黃金具有貨幣屬性,且其當前表現得更為突出,因此金價走勢也主要應從這一層面角度解讀。而從這一角度來看,今年一季度,黃金面臨的形勢是希臘債務危機引發市場的避險需求提升,同時美國經濟因惡劣的寒冬天氣而遭受影響;而一季度過后,美國經濟復蘇、美聯儲加息預期漸強、美元指數走強、油價觸底反彈等一系列因素,均成為宏觀上制約金價的不利因素。7月份黃金價格突然暴跌的導火索,則是美國近期經濟數據走強、美聯儲年內加息的預期升溫以及希臘債務危機的風險降低。

但筆者認為,僅從這一層面來解讀金價走勢,尤其是其中長期走勢,是遠遠不夠的。在上述短期因素的背后,還應重點關注黃金的商品屬性,考慮其供需狀況,尤其是其最重要的一大需求——投資需求,對黃金價格的影響。

圖1 黃金投資需求與金價

圖2 黃金主要ETF持倉與金價

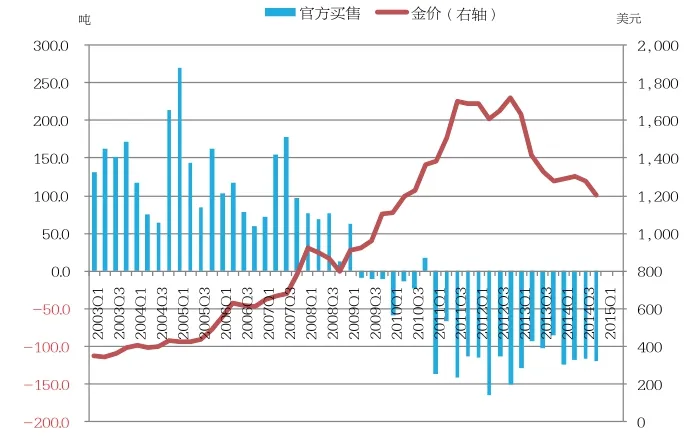

圖3 央行買售黃金行為與金價

當前有一種觀點認為,根據黃金每年的供需數據,黃金的年度平衡與金價相關性很差,因而供需并不能主導金價。但這種觀點并不正確。這是因為,目前已超過17萬噸的黃金地上庫存當中,有近一半是以金條、金幣等投資形式“藏金于民”。而黃金的投資價值會影響黃金的投資需求,并會進一步影響到這些庫存,特別是民間持有的庫存的流向。換句話說,當黃金ETF遭受大幅拋售,金條、金幣需求在下降時,民間持有黃金庫存的投資者就會出售持有的黃金,相對提升了黃金的供應。因此,雖然近年來黃金在供應方面相對平穩,在需求方面,工業制造和首飾類的實物金需求也變化不大,但并不代表投資需求沒有變化。而投資需求的變化,特別是民間庫存的流向則往往難以得到準確的統計數據。所以并非供需關系不決定黃金價格,而是龐大的民間庫存使得年度的黃金供需數據失真。

了解了這些之后,我們可以發現,黃金的年度投資需求與金價存在著密切的相關關系(見圖1),因為黃金的投資需求甚至有可能使庫存變為供給。

而黃金的投資需求主要體現為黃金ETF持倉和投資金條、金幣的需求。其中ETF持倉數據成為能夠及時跟蹤并且影響金價的一個重要數據。圖2顯示,近兩年來,每一次金價的劇烈變動都與黃金ETF買售行為具有極強的正相關性。

從圖1、圖2可以看出,黃金的投資需求近幾年一直呈下降態勢,表明黃金面臨的中長期供需基本面形勢并不好。而當7月下旬黃金各種短期的宏觀利多因素(希臘政局風波、美聯儲升息腳步恐放慢、期貨市場非商業凈多持倉增加)消失后,從二季度開始的ETF拋售行為對金價的作用便凸顯出來,使得金價快速下跌。

央行增持黃金儲備的影響不大

如上所述,當前黃金面臨的宏觀利多因素已經消失,且供需層面中的投資需求呈現較為疲弱的態勢。但7月17日,中國人民銀行在時隔6年后公布了新的黃金儲備數據——1658噸,其較2009年的1054噸增加了604噸,增加幅度接近60%。這一消息會不會對黃金價格產生支撐呢?

對此,我們需要理解央行買售黃金行為背后的驅動力。事實上,長期以來,全球央行大部分時間都是黃金的凈售出方,而歷史上每次央行成為凈買入方時都有其深刻的歷史背景(見表1),且具有一定的共性,即通貨膨脹(預期)上升(或者說真實利率為負),金價上漲。通過表1的總結可以看出,央行買入黃金的動機往往是為了在危機時對抗通脹,對沖儲備貨幣風險,所以在買入的時機上大多是在黃金價格高漲時;而當危機解除后,大部分時間央行都在賣出黃金(見圖3)。2008年金融危機過后,全球量化寬松的政策大潮讓各國央行再次嗅到通脹來臨的風險,并且時值美元處于貶值周期,黃金成為對抗通脹風險的最優儲備貨幣。

對比當前的情況,筆者認為,未來全球經濟可能面臨的情形是通脹未起,但經濟逐步復蘇,并且美元逐步走強。未來黃金是否還會受到央行的青睞目前尚不得而知。而對于我國央行的黃金儲備增加,筆者認為此舉是必要而且是必須的。因為與歐美央行不同,我國的外匯儲備較為單一,黃金儲備較少,因此為了豐富我國的外匯儲備,逆周期低價買入黃金不失為明智之舉。而在目前的形勢下,我國央行的增持行為并不會對黃金價格產生顯著的影響。

表1 二十世紀以來央行買入黃金的歷史背景

表2 黃金近十年不同經濟周期的表現

黃金熊市周期尚未走完

黃金作為一種兼具貨幣屬性的大宗商品,要判斷其其中長期走勢,應考慮多方面的態勢。因此,對黃金價格處于怎樣的一個大周期中的問題,實際上需要從當前全球經濟處于一個怎樣的運行周期的角度加以考慮。當然,較好的方式就是參照歷史經驗。

表2顯示了近十年來全球經濟運行周期下的黃金表現:2005~2007年,全球經濟處于高速增長和高通脹并存的時期,同時期黃金抗通脹的保值功能得以體現,金價錄得年均20%以上的漲幅;2008~2010年,美國次貸危機引發了全球的金融海嘯,一時間流動性緊缺,現金為王,黃金初期被拋售,但隨后黃金的避險功能被挖掘,加上2009年美聯儲開始實施量化寬松政策,雖通脹未起,但通脹預期先行,黃金迎來波瀾壯闊的上漲行情,兩年間上漲超過50%;2011~2012年,美國量化寬松的貨幣政策效果有限,經濟復蘇有所放緩,歐洲爆發債務危機,日本大地震和福島核電站危機給日本經濟沉重一擊,全球經濟再次陷入低迷,此期間黃金僅僅在避險需求支撐下小幅上揚,年均錄得個位數漲幅。

而自2013年年中以來,美國開始逐步退出量化寬松政策,美國經濟復蘇越來越強勁,歐洲也慢慢從債務危機中解脫,全球正逐漸步入經濟復蘇但通脹水平較低的周期。通脹未起,避險已去,黃金進入熊市。筆者認為,當前黃金在這一周期中還未走完。這是因為奉行凱恩斯主義的美聯儲,其貨幣政策的目標就是避免通脹的再次出現;而當前全球其他央行的做法,對于金價也是不利的。雖然長期來看,黃金一直都能跑贏CPI;但不幸的是,黃金目前則仍處于4個周期中唯一的1個熊市周期。

綜上,當前黃金投資需求下滑導致金價下跌,未來全球所處的經濟周期決定了黃金依然處于投資價值缺失的熊市階段,金價并未見底。

作者單位:招商銀行金融市場部