基于銀行間交易對手風(fēng)險疊加的項目風(fēng)險評價

遲國泰,徐占東,2,黨均章

(1.大連理工大學(xué)工商管理學(xué)院,遼寧大連116025; 2.東北財經(jīng)大學(xué)數(shù)學(xué)與數(shù)量經(jīng)濟(jì)學(xué)院,遼寧大連116025; 3.中國郵政儲蓄銀行風(fēng)險管理部,北京100001)

基于銀行間交易對手風(fēng)險疊加的項目風(fēng)險評價

遲國泰1,徐占東1,2,黨均章3

(1.大連理工大學(xué)工商管理學(xué)院,遼寧大連116025; 2.東北財經(jīng)大學(xué)數(shù)學(xué)與數(shù)量經(jīng)濟(jì)學(xué)院,遼寧大連116025; 3.中國郵政儲蓄銀行風(fēng)險管理部,北京100001)

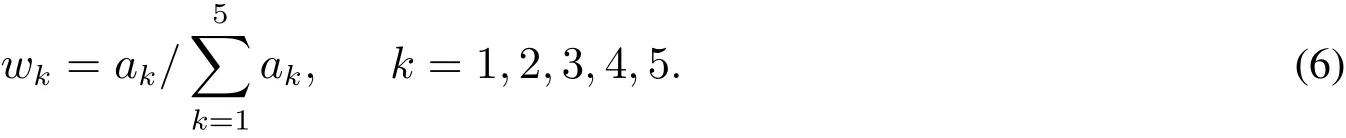

根據(jù)有交易對手銀行參與的投資項目特點(diǎn),基于信息熵方法,利用政府支持力度,行業(yè)景氣指數(shù)等風(fēng)險要素指標(biāo)評價項目風(fēng)險.通過證明交易對手風(fēng)險與剔除交易對手風(fēng)險相關(guān)性影響后的項目風(fēng)險相關(guān)性為零,建立基于銀行間交易對手風(fēng)險疊加的項目總體風(fēng)險評價模型,評價有交易對手銀行參與的企業(yè)項目總體風(fēng)險.穩(wěn)健性分析結(jié)果表明,基于銀行間交易對手風(fēng)險疊加的項目總體風(fēng)險評價模型的評價結(jié)果具有統(tǒng)計一致性.

銀行間交易對手;交易對手風(fēng)險;企業(yè)項目風(fēng)險;銀–企風(fēng)險疊加;風(fēng)險評價

1 引 言

銀行間交易對手或交易伙伴系指對同一個企業(yè)、項目、債券進(jìn)行貸款或投資的不同銀行.這類交易中的銀行,既可能是銀團(tuán)貸款中的合作伙伴,也可能是分享市場中的競爭對手.

對于有交易對手參與的企業(yè)項目,商業(yè)銀行對貸款和投資對象信息不能或不便完全了解,需要以先介入的交易對手銀行為參照物評價該項目的總體風(fēng)險.先介入的交易對手銀行在對投資項目貸款時,要收集項目基本情況、項目工藝技術(shù)水平、項目財務(wù)評價、項目經(jīng)濟(jì)評價等信息,并對擬投資項目進(jìn)行風(fēng)險評價[1].一般來說,若信譽(yù)卓著的大銀行介入的項目、后續(xù)銀行介入同一個項目時風(fēng)險較小;反之若信譽(yù)不佳、或風(fēng)格冒險的銀行介入的項目,后續(xù)銀行介入時風(fēng)險較大.

對于交易對手銀行的信用風(fēng)險,文獻(xiàn)[2?4]分別利用模糊神經(jīng)網(wǎng)絡(luò),改進(jìn)的蟻群算法和模糊積分支持向量機(jī)對商業(yè)銀行信用風(fēng)險進(jìn)行評估.王犁等利用經(jīng)營水平、安全可靠性、社會形象、管理水平四個變量,建立了基于因子分析的商業(yè)銀行綜合評價方法[5].

對于項目的信用風(fēng)險評價,現(xiàn)有研究都是假設(shè)商業(yè)銀行完全掌握了項目財務(wù)信息.穆迪投資公司(ICRT)考慮發(fā)起人風(fēng)險、完工風(fēng)險、經(jīng)營風(fēng)險、市場風(fēng)險、政策風(fēng)險等因素構(gòu)建了ICRT項目評級體系[6].標(biāo)準(zhǔn)普爾公司(Stand&Poor)利用項目本身風(fēng)險、主權(quán)風(fēng)險、不可抗力風(fēng)險和信用變化風(fēng)險等因素構(gòu)建了項目融資風(fēng)險度量模型[7].文獻(xiàn)[8,9]建立了房地產(chǎn)項目、BOT項目的投資風(fēng)險評價指標(biāo)體系,并構(gòu)建項目投資風(fēng)險評價模型.敖慧等應(yīng)用多級模糊綜合評價方法建立項目風(fēng)險評價模型[10].周泓等采用公司未償還貸款的概率作為違約風(fēng)險高低的標(biāo)準(zhǔn),利用交叉熵方法構(gòu)造企業(yè)違約風(fēng)險識別模型[11].林則夫等基于層次分析法建立項目融資貸款的風(fēng)險評價指標(biāo)體系[12].單曉麗等利用實證分析方法,指出項目融資的關(guān)鍵風(fēng)險包括貸款與股本比例、投資總額、項目的預(yù)期回報率.投資總額越大,貸款規(guī)模相對較大,銀行面臨的風(fēng)險相應(yīng)越大[13].Yeo等指出政府對項目的支持力度越大,銀行風(fēng)險越小[14].馬中華等評價了物流企業(yè)投資項目期望收益和項目風(fēng)險之間的關(guān)系[15].文獻(xiàn)[16,17]利用VaR方法對項目融資中的違約風(fēng)險進(jìn)行了度量.

綜上所述,現(xiàn)有研究都是考慮如何對銀行信用風(fēng)險或項目風(fēng)險進(jìn)行單獨(dú)測算.而忽略了對商業(yè)銀行不便、不能完全掌握項目具體信息的項目風(fēng)險的測算的研究.

本研究考慮疊加交易對手銀行和項目風(fēng)險,構(gòu)建基于銀行間交易對手風(fēng)險疊加的企業(yè)項目總體風(fēng)險評價模型,測算商業(yè)銀行不便或不能完全掌握項目具體信息情況下的企業(yè)項目總體風(fēng)險.

2 企業(yè)項目風(fēng)險度量原理

2.1 利用交易對手風(fēng)險推斷債項風(fēng)險

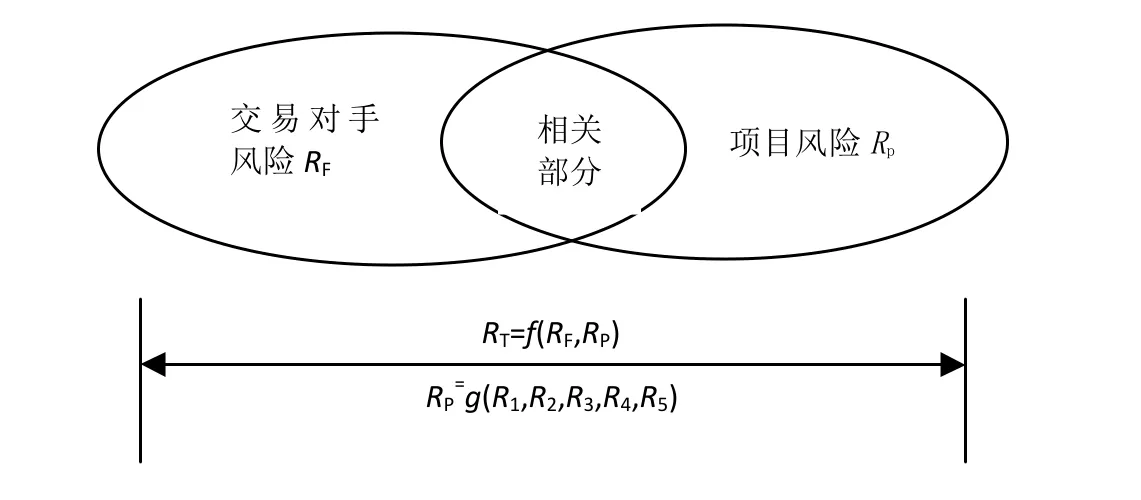

交易對手風(fēng)險RF和項目風(fēng)險RP的相互關(guān)系如圖1所示:

圖1 交易對手風(fēng)險RF和項目風(fēng)險RPFig.1 Financial institutions risk RFand project risk RP

在圖1中,度量企業(yè)項目風(fēng)險的模型應(yīng)該包括交易對手風(fēng)險RF,項目風(fēng)險RP以及二者的相關(guān)部分.

2.2 利用政策風(fēng)險等5個要素反映項目風(fēng)險

綜合穆迪(ICRT)投資公司和標(biāo)準(zhǔn)普爾(Stand&Poor)公司等國外評級機(jī)構(gòu)的項目風(fēng)險評級報告[6,7]和國內(nèi)外有關(guān)文獻(xiàn)[13,14],選取政府支持程度、行業(yè)景氣指數(shù)、行業(yè)政策導(dǎo)向、銀行投資額以及企業(yè)信用等級等五個可觀測指標(biāo),并利用上述五個指標(biāo)測算項目的政府風(fēng)險R1,行業(yè)風(fēng)險R2,政策風(fēng)險R3,投資風(fēng)險R4,信用風(fēng)險R5.具體變量選擇見表1.

根據(jù)項目的政府風(fēng)險R1,行業(yè)風(fēng)險R2等五個項目風(fēng)險指標(biāo),項目風(fēng)險

2.3 企業(yè)項目總體風(fēng)險評價原理

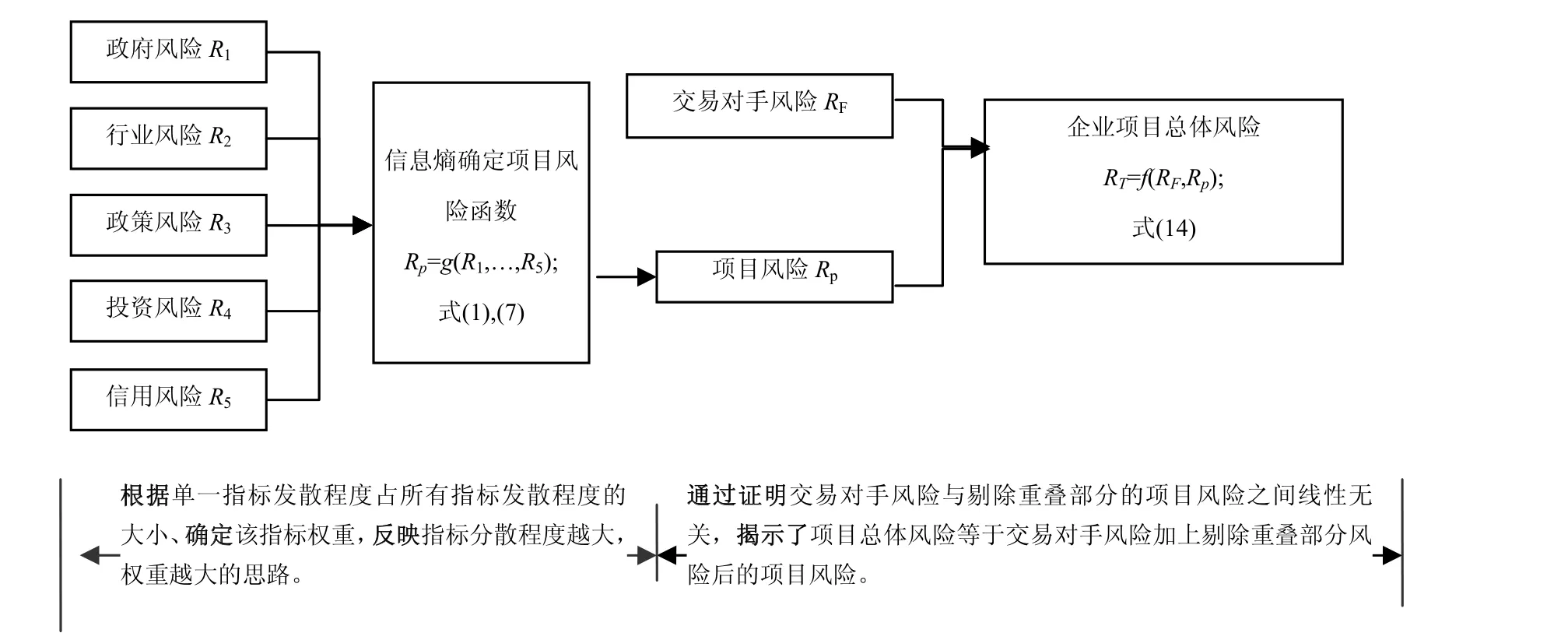

利用交易對手風(fēng)險推斷企業(yè)項目總體風(fēng)險RT的銀行間交易對手風(fēng)險疊加的企業(yè)項目總體風(fēng)險評價模型的構(gòu)建原理如圖2所示:

圖2 企業(yè)項目總體風(fēng)險RT度量原理Fig.2 Measurement principle of project overall risk RT

3 單項項目風(fēng)險要素的風(fēng)險測算

3.1 評分公式

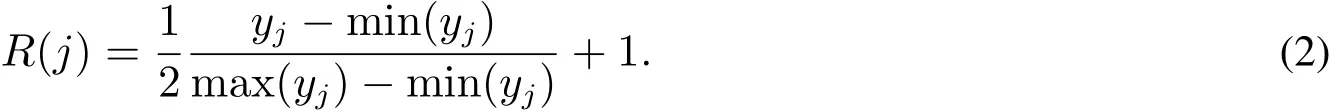

設(shè)yj為正向指標(biāo),正向指標(biāo)打分公式為

正向指標(biāo)y數(shù)值越大,風(fēng)險R(j)越大.投資風(fēng)險需利用正向指標(biāo)打分公式測算.

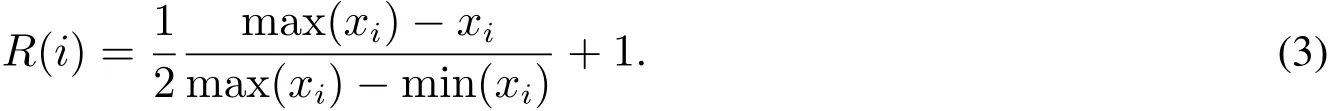

設(shè)xi為負(fù)向指標(biāo)變量,負(fù)向指標(biāo)打分公式為

負(fù)向指標(biāo)x數(shù)值越大,風(fēng)險R(i)越小.交易對手風(fēng)險、行業(yè)風(fēng)險需利用負(fù)向指標(biāo)打分公式測算.

3.2 單項風(fēng)險要素打分

商業(yè)銀行信用風(fēng)險評級得分反映了商業(yè)銀行信用風(fēng)險的大小.銀行經(jīng)營風(fēng)格的穩(wěn)健程度,銀行對介入業(yè)務(wù)的熟悉程度,銀行專業(yè)風(fēng)險分析隊伍的水平和實力,銀行對項目信息的掌握程度,最終都通過商業(yè)銀行風(fēng)險的大小反映出來.因此,交易對手風(fēng)險都可以通過先行介入項目的商業(yè)銀行信用風(fēng)險評級得分大小來客觀地反映.商業(yè)銀行評級得分越高,該銀行的信用風(fēng)險越低,交易對手風(fēng)險越小.反之則不然.

表2第2列是市場份額較大的40家商業(yè)銀行的信用風(fēng)險評級得分[18].在表2第2列中,最大值為中國建設(shè)銀行的評分0.599,最小值為深圳發(fā)展銀行的評分0.290.

將第2列評價得分?jǐn)?shù)據(jù)帶入負(fù)向指標(biāo)打分公式(3),得到的40家商業(yè)銀行信用風(fēng)險,得到表2第3列.

需要指出:如果某個項目有多個交易對手參與,則采用信用評級得分最高的交易對手風(fēng)險.

表2 金融機(jī)構(gòu)風(fēng)險RFTable 2 The risk RFof fnancial institute

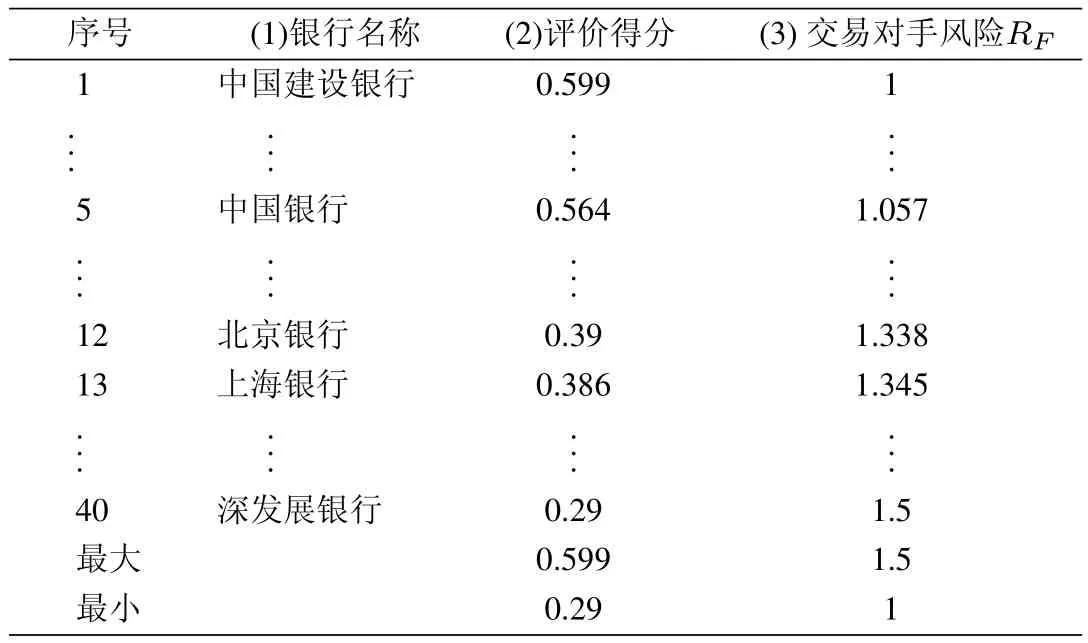

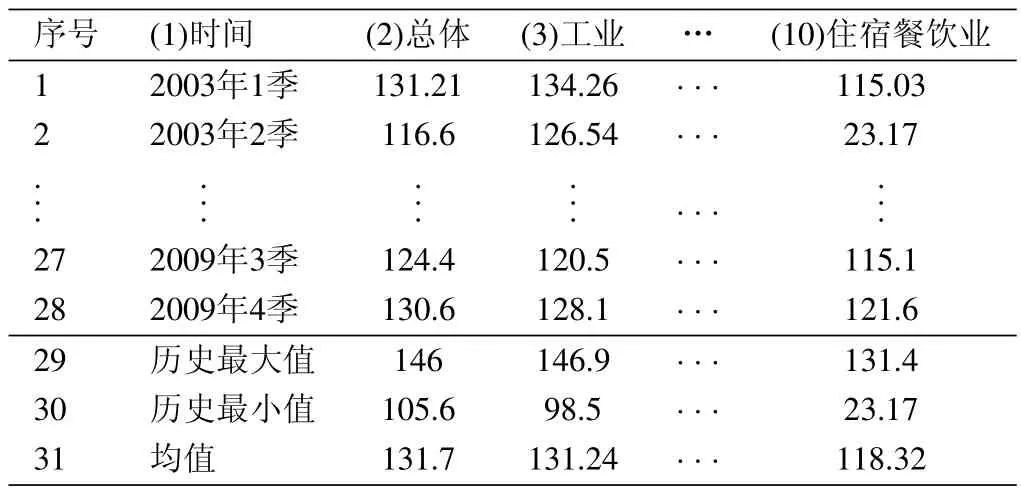

政府支持力度是影響項目風(fēng)險的一個重要因素[7].政府風(fēng)險R1反映項目受政府支持力度的影響的風(fēng)險.政府支持力度越大,政府風(fēng)險R1越小,相應(yīng)的項目風(fēng)險RP越小.根據(jù)政府支持力度的大小,項目可以依次分為國家重點(diǎn)項目、省級重點(diǎn)項目、市級重點(diǎn)項目、縣級重點(diǎn)項目以及其他項目.國家重點(diǎn)項目的政府支持力度最大,政府風(fēng)險最小.省級重點(diǎn)項目的政府風(fēng)險比國家重點(diǎn)項目要大.市級重點(diǎn)項目的政府風(fēng)險更大一些.沒有政府支持項目的政府風(fēng)險最大.

表3 政府風(fēng)險R1Table 3 Risk R1of government support

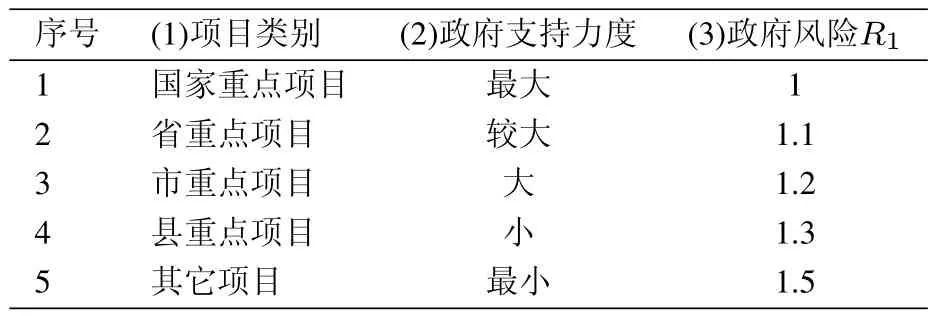

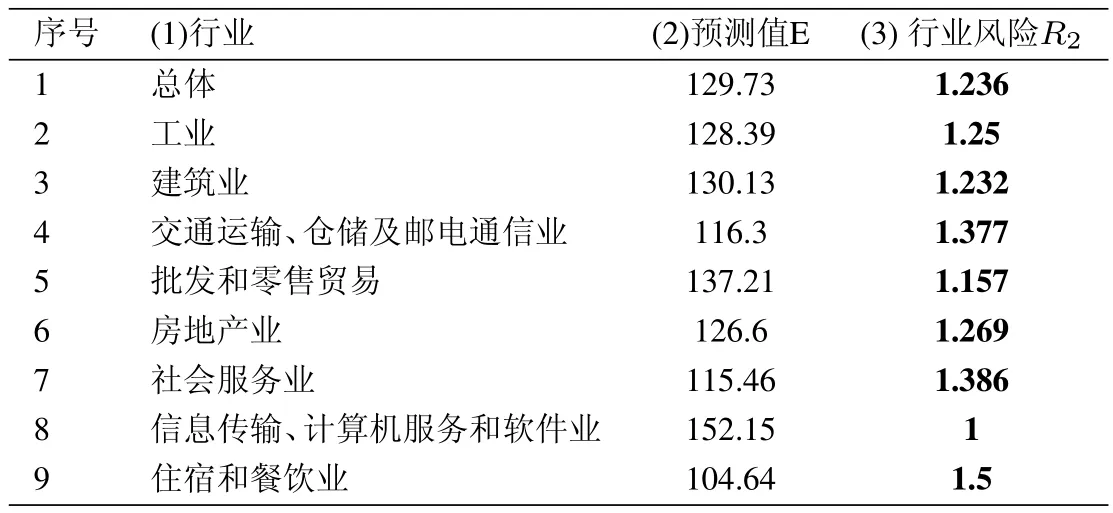

行業(yè)景氣指數(shù)是反映項目盈利前景的一個重要指標(biāo)[6,7].行業(yè)風(fēng)險反映項目受所在行業(yè)的行業(yè)景氣指數(shù)影響的風(fēng)險.項目所在行業(yè)的行業(yè)景氣指數(shù)越大,行業(yè)風(fēng)險R2越低,商業(yè)銀行投資該項目的風(fēng)險越低.

表4第2–10列前28行給出了國家統(tǒng)計局公布的2003年1季度到2009年4季度企業(yè)景氣指數(shù)(詳見中國國家統(tǒng)計局網(wǎng)站http://www.stats.gov.cn各相關(guān)網(wǎng)頁).

根據(jù)表4前28行,得到行業(yè)總體以及各行業(yè)景氣指數(shù)的歷史最大值、歷史最小值和均值,填入表4后3行.

設(shè)某行業(yè)景氣指數(shù)的歷史最大值x為樂觀值,歷史最小值y為悲觀值,均值z為最可能值,該行業(yè)景氣指數(shù)預(yù)測值

表4 行業(yè)景氣指數(shù)Table 4 Industry climate index

將表4后3行代入式(4),計算得到各行業(yè)的行業(yè)景氣指數(shù)預(yù)測值,填入表5第2列.

利用式(4)測算企業(yè)項目的行業(yè)風(fēng)險的理由有二:一是利用過去的數(shù)據(jù)作為未來行業(yè)景氣指數(shù),明顯具有滯后性,不能代表項目未來的盈利能力.利用預(yù)測的企業(yè)景氣指數(shù)作為指標(biāo),解決行業(yè)未來盈利前景的預(yù)測問題.二是對于未來行業(yè)景氣指數(shù),僅能知道其景氣指數(shù)的可能狀態(tài),無法確知每個狀態(tài)的概率,需采用不確定決策方法的PERT預(yù)測法進(jìn)行預(yù)測.

將表5第2列1–9行數(shù)據(jù)帶入負(fù)向指標(biāo)打分公式(3),計算得到各個行業(yè)的行業(yè)風(fēng)險,填入表5第3列1–9行.

表5 行業(yè)風(fēng)險R2Table 5 Industry risk R2

說明:對于跨兩個及兩個以上行業(yè)的項目,其行業(yè)風(fēng)險根據(jù)表5第1行進(jìn)行打分.

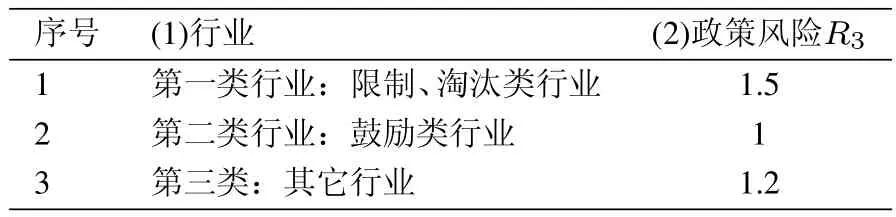

項目的行業(yè)政策導(dǎo)向是影響項目風(fēng)險的重要要素[6,7].項目的政策風(fēng)險反映項目受國家行業(yè)政策導(dǎo)向影響的風(fēng)險.根據(jù)2005年中華人民共和國國家發(fā)展和改革委員會發(fā)布的《產(chǎn)業(yè)結(jié)構(gòu)調(diào)整指導(dǎo)目錄》,行業(yè)政策導(dǎo)向分為三類.對于屬于第一類的高污染、高能耗的限制類和淘汰類行業(yè)的項目,受到國家政策的限制,項目的政策風(fēng)險R3最高,賦值1.5.對于屬于第二類的環(huán)保,節(jié)能減排的國家鼓勵類行業(yè)的項目,受到國家政策的鼓勵,項目的政策風(fēng)險R3最低,賦值為1.對于屬于第三類的其它行業(yè)的項目,沒有國家的限制和鼓勵,項目的政策風(fēng)險大于第二類鼓勵類行業(yè),小于限制類和淘汰類行業(yè),賦值為1.2.

表6 政策風(fēng)險R3Table 6 Policy-oriented risk R3

根據(jù)中華人民共和國商業(yè)銀行法第三十九條第四款規(guī)定,對同一借款人的貸款余額與商業(yè)銀行資本余額的比例不得超過百分之十.因此,定義商業(yè)銀行資本余額的百分之十為一個項目投資的最大值,0為一個項目的投資最小值.

將項目投資額的最大值,最小值0,以及銀行計劃投資項目的金額代入正向指標(biāo)打分公式(2),便可以計算得到項目的投資風(fēng)險.

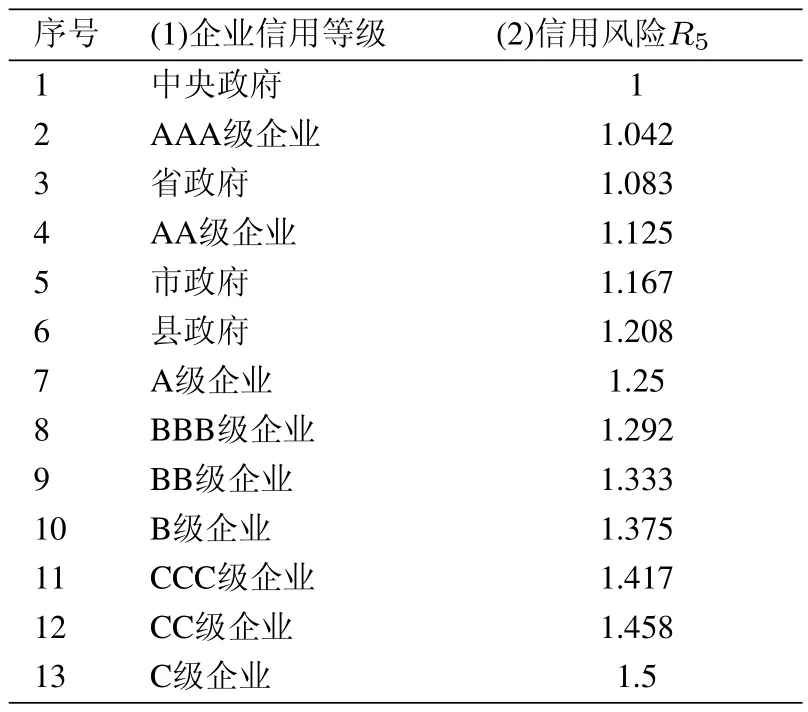

項目所在企業(yè)的信用等級反映了項目受所在企業(yè)信用水平影響的風(fēng)險[6,7,14].項目所在企業(yè)的信用等級越高,項目能夠正常建設(shè)并且出現(xiàn)違約的可能性越小,項目的信用風(fēng)險越小.反之,企業(yè)的信用等級越低,信用風(fēng)險越大,項目的信用風(fēng)險越大.

對于政府投資的項目,結(jié)合政府的償債能力和信用風(fēng)險,表7第1列給出了13個企業(yè)信用等級順序.根據(jù)等級差法,將信用風(fēng)險在區(qū)間[1,1.5]內(nèi)13等分,各個等級的信用風(fēng)險得分填入表7第2列.

表7 信用風(fēng)險R5Table 7 The credit risk R5

說明:1)這里的中央政府指的是交通部,信息產(chǎn)業(yè)部等中央政府機(jī)關(guān)開展的項目.2)對于確知信用等級的項目,可以按照表7進(jìn)行風(fēng)險數(shù)值的打分.對于未確知信用等級的項目,可以由銀行通過類比法估計項目的信用等級,或直接采用表7中AA級的信用風(fēng)險數(shù)值.

4 企業(yè)項目總體風(fēng)險RT的度量模型

4.1 項目風(fēng)險RP測算模型的建立

應(yīng)該指出:投資風(fēng)險R4和信用風(fēng)險R5僅與商業(yè)銀行本次投資行為的投資額和項目所在企業(yè)的信用等級有關(guān).因此利用樣本數(shù)據(jù)僅能得到政府風(fēng)險R1,行業(yè)風(fēng)險R2,政策風(fēng)險R3的權(quán)重,而無法得到投資風(fēng)險R4和信用風(fēng)險R5的權(quán)重.

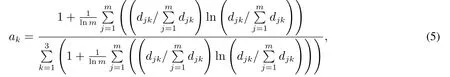

利用歷史樣本的政府風(fēng)險R1,行業(yè)風(fēng)險R2,政策風(fēng)險R3,根據(jù)分散化程度越高,權(quán)重越大的信息熵賦權(quán)原理,確定政府風(fēng)險R1,行業(yè)風(fēng)險R2,政策風(fēng)險R3的權(quán)重系數(shù)

其中djk表示第j個項目對應(yīng)的第k類風(fēng)險Rk,k=1,2,3.

式(5)的含義為:根據(jù)單一風(fēng)險指標(biāo)得分的發(fā)散程度占所有風(fēng)險指標(biāo)得分發(fā)散程度的大小、確定該單一風(fēng)險指標(biāo)的權(quán)重.

式(5)與現(xiàn)有研究[8?14]的區(qū)別在于:通過政府風(fēng)險R1,行業(yè)風(fēng)險R2,政策風(fēng)險R3等可觀測項目風(fēng)險要素,根據(jù)單一風(fēng)險指標(biāo)得分的發(fā)散程度占所有風(fēng)險指標(biāo)得分發(fā)散程度的大小,確定該單一風(fēng)險指標(biāo)的權(quán)重,反映了風(fēng)險指標(biāo)分散程度越大,權(quán)重越大的思路.

式(5)的特色在于:在企業(yè)項目風(fēng)險RP的測算中,根據(jù)政府風(fēng)險R1、行業(yè)風(fēng)險R2、政策風(fēng)險R3、投資風(fēng)險R4和信用風(fēng)險R5等五個風(fēng)險因素的單一指標(biāo)得分的發(fā)散程度占所有五個指標(biāo)得分發(fā)散程度的大小,實證定量確定企業(yè)項目風(fēng)險中各個風(fēng)險指標(biāo)Ri的權(quán)重;反映了風(fēng)險指標(biāo)分散程度越大,權(quán)重越大的思路;解決了項目風(fēng)險RP的測定問題.

采用德爾菲法通過對中國郵政儲蓄銀行和大連理工大學(xué)課題組的專家進(jìn)行問卷并做收斂性統(tǒng)計處理,得到項目風(fēng)險要素的重要程度排序為

政府風(fēng)險R1>投資風(fēng)險R4>信用風(fēng)險R5>政策風(fēng)險R3>行業(yè)風(fēng)險R2,

權(quán)重系數(shù)從大到小的順序為a1,a4,a5,a3,a2.根據(jù)中間插值方法賦予權(quán)重系數(shù)a4,a5的數(shù)值大小.標(biāo)準(zhǔn)化權(quán)重系數(shù)

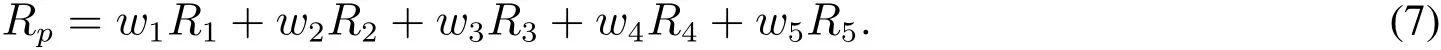

根據(jù)標(biāo)準(zhǔn)化權(quán)重系數(shù)wk,得到項目風(fēng)險

式(7)的經(jīng)濟(jì)學(xué)含義是項目風(fēng)險可以表現(xiàn)為政府風(fēng)險R1,行業(yè)風(fēng)險R2,政策風(fēng)險R3等五個風(fēng)險數(shù)值的線性加權(quán).

式(7)度量項目風(fēng)險RP的合理性在于:任何一個風(fēng)險要素增加,都會導(dǎo)致項目風(fēng)險增加.通過風(fēng)險要素的組合,可以有效地識別項目風(fēng)險的大小.其中w1+w2+···+w5=1,w1,w2,···,w5>0.w1,w2,···,w5的大小表示對應(yīng)的風(fēng)險指標(biāo)對項目風(fēng)險的影響程度.權(quán)重大的指標(biāo)對項目風(fēng)險的貢獻(xiàn)較大.

式(7)與現(xiàn)有研究[8?14]差別在于:通過歷史樣本數(shù)據(jù)的分散化的信息熵原理,測算政府風(fēng)險R1,行業(yè)風(fēng)險R2,政策風(fēng)險R3的權(quán)重,克服了現(xiàn)有研究中沒有說明政府風(fēng)險R1,行業(yè)風(fēng)險R2,政策風(fēng)險R3對項目風(fēng)險的重要程度問題.

4.2 企業(yè)項目總體風(fēng)險RT的度量模型

當(dāng)交易對手風(fēng)險和項目風(fēng)險無關(guān)時,基于標(biāo)準(zhǔn)化方法計算企業(yè)項目風(fēng)險

式(8)的經(jīng)濟(jì)意義是通過交易對手風(fēng)險RF和項目風(fēng)險Rp的加總,測算企業(yè)項目總體風(fēng)險的大小.式(8)適用的條件是交易對手風(fēng)險RF和項目風(fēng)險Rp不相關(guān).

當(dāng)交易對手風(fēng)險RF和項目風(fēng)險Rp相關(guān)時,利用剔除相關(guān)部分的方法修正公式(8),得到剔除交易對手風(fēng)險RF和項目風(fēng)險Rp相關(guān)部分的企業(yè)項目總體風(fēng)險測算模型.

為了得到企業(yè)項目總體風(fēng)險的函數(shù)表達(dá)式,需要證明交易對手風(fēng)險RF和項目風(fēng)險Rp的關(guān)系.

命題 給定項目的交易對手風(fēng)險RF和項目風(fēng)險Rp,隨機(jī)變量RP?(ρFPσP/σF)RF與隨機(jī)變量RF線性無關(guān),其中σP,σF,ρFP為通過樣本數(shù)據(jù)測算得到的經(jīng)驗常數(shù).ρFP表示交易對手風(fēng)險RF和項目風(fēng)險Rp的樣本相關(guān)系數(shù).σF,σP分別表示交易對手風(fēng)險RF和項目風(fēng)險Rp樣本標(biāo)準(zhǔn)誤差.

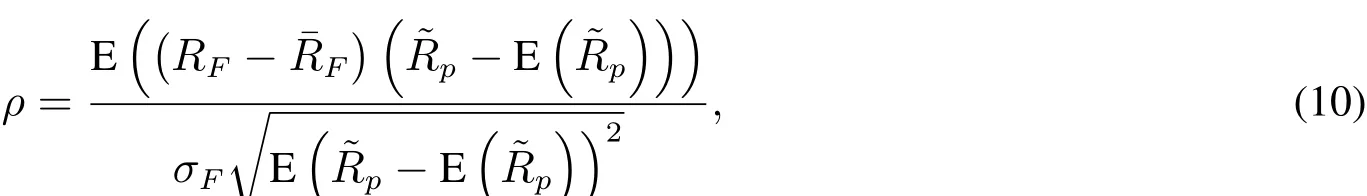

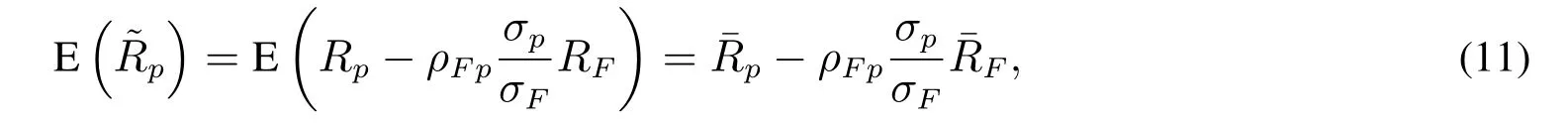

欲證隨機(jī)變量RF與線性無關(guān),僅需證明隨機(jī)變量RF與隨機(jī)變量的相關(guān)系數(shù)為0.

隨機(jī)變量RF與隨機(jī)變量?Rp的相關(guān)系數(shù)為

根據(jù)方差和協(xié)方差定義,由式(12)可知

式(10)中的分子為零,即隨機(jī)變量RF與?Rp的相關(guān)系數(shù)為零,表明隨機(jī)變量RP?(ρFPσP/σF)RF與RF線性無關(guān).二者直接相加可以得到企業(yè)項目的總體風(fēng)險

其中RP?(ρFPσP/σF)RF表示剔除交易對手相關(guān)性影響的項目風(fēng)險.

給定企業(yè)項目投資數(shù)據(jù),根據(jù)樣本標(biāo)準(zhǔn)誤差和樣本相關(guān)系數(shù)的計算公式,計算得到經(jīng)驗常數(shù)σP,σF.

式(14)的經(jīng)濟(jì)學(xué)意義是企業(yè)項目總體風(fēng)險RT等于參與的交易對手風(fēng)險RF加上項目風(fēng)險Rp后減去二者相關(guān)部分.

式(14)與式(8)的差別在于:通過交易對手風(fēng)險RF和項目風(fēng)險Rp的相關(guān)性修正,改變了式(8)不考慮相關(guān)性帶來的風(fēng)險高估或低估問題.

式(14)的特色在于:在銀行間交易對手風(fēng)險RF和企業(yè)項目風(fēng)險Rp線性相關(guān)無法直接相加的情況下,把交易對手的銀行風(fēng)險RF作為第一個隨機(jī)變量,把剔除交易對手風(fēng)險RF相關(guān)性影響后的項目風(fēng)險RP?(ρFPσP/σF)RF作為第二個隨機(jī)變量,通過證明重組后的兩個隨機(jī)變量的相關(guān)系數(shù)為0,揭示了擬投資對象的企業(yè)項目總體風(fēng)險RT=f(RF,RP)等于交易對手銀行的風(fēng)險RF加上企業(yè)項目風(fēng)險RP后,減去二者之間重疊部分(ρFPσP/σF)RF.從而解決了基于銀行間交易對手風(fēng)險疊加的企業(yè)項目總體風(fēng)險RT的測算問題.

5 結(jié)束語

本文采用了72個樣本對項目風(fēng)險要素和企業(yè)項目總體風(fēng)險進(jìn)行了實證分析.利用bootstrap抽樣提擴(kuò)充到10 000個樣本進(jìn)行穩(wěn)健性分析.分析結(jié)果表明:

1)測算的項目風(fēng)險要素的權(quán)重具有一般穩(wěn)定性.其重要性排列順序依次為政府風(fēng)險R1(w1=0.282),投資風(fēng)險R4(w4=0.253),信用風(fēng)險R5(w5=0.225),政策風(fēng)險R3(w3=0.197),行業(yè)風(fēng)險R2(w2=0.043).

2)穩(wěn)健性分析結(jié)果表明,盡管10 000樣本和72樣本的經(jīng)驗參數(shù)存在差異,但得到的企業(yè)項目總風(fēng)險的序關(guān)系是相同的.利用72樣本得到的企業(yè)項目總體風(fēng)險測算模型具有一般規(guī)律性.

[1]王玲玲,強(qiáng)茂山.銀行固定資產(chǎn)貸款項目風(fēng)險等級評定體系的構(gòu)建[J].項目管理技術(shù),2006,4(10):49–53.

Wang Lingling,Qiang Maoshan.The risk rating system of bank assets loan project[J].Project Management Technology,2006,4(10): 49–53.(in Chinese)

[2]吳 沖,呂靜杰,潘啟樹,等.基于模糊神經(jīng)網(wǎng)絡(luò)的商業(yè)銀行信用風(fēng)險評估模型研究[J].系統(tǒng)工程理論與實踐,2004,24(11): 1–8.

Wu Chong,L¨uJingjie,Pan Qishu,et al.Commercial bank credit risk evaluation model based on fuzzy neutrul networks[J].Systems Engineering:Theory and Practice,2004,24(11):1–8.(in Chinese)

[3]王春峰,趙 欣,韓 冬.基于改進(jìn)蟻群算法的商業(yè)銀行信用風(fēng)險評估方法[J].天津大學(xué)學(xué)報:社會科學(xué)版,2005,7(2):81–85.

Wang Chunfeng,Zhao Xin,Han Dong.Commercial credit risk assessment methods based on ant colony optimization algorithm[J]. Journal of Tianjin University:Social Sciences,2005,7(2):81–85.(in Chinese)

[4]吳 沖,郭英見,夏 晗.基于模糊積分支持向量機(jī)集成的商業(yè)銀行信用風(fēng)險評估模型研究[J].運(yùn)籌與管理,2009,18(2): 115–119.

Wu Chong,Guo Yingjian,Xia Han.Commercial bank credit risk evaluation model based on fuzzy support vector integrated[J]. Operations Research and Management,2009,18(2):115–119.(in Chinese)

[5]王 犁.我國商業(yè)銀行信用指標(biāo)體系及綜合評價[J].河北工程大學(xué)學(xué)報,2009,26(1):25–27.

Wang Li.Commercial bank credit index system and comprehensive evaluation[J].Journal of Hebei University,2009,26(1):25–27. (in Chinese)

[6]ICRT.Rating methodology for project fnance transactions[R].ICRT Limited,2003:15–36.

[7]Stand&Poor’s.Global Project Finance Yearbook[R].New York:Stand&Poor,2008:91–96.

[8]王雪青,王 卉.BOT項目中銀行貸款的信用風(fēng)險分析[J].沈陽理工大學(xué)學(xué)報,2005,24(2):57–62.

Wang Xueqing,Wang Hui.Bank loans credit risk analysis of BOT project[J].Journal of Shenyang Ligong University,2005,24(2): 57–62.(in Chinese)

[9]劉淑妮,楊茂盛.基于模糊綜合評價法的房地產(chǎn)投資風(fēng)險研究[J].西安工程大學(xué)學(xué)報,2009,23(3):120–124.

Liu Shuni,Yang Maosheng.The study on real estate investment risk based on fuzzy comprehensive assesment[J].Journal of Xi’an Polytechnic University,2009,23(3):120–124.(in Chinese)

[10]敖 慧.信用擔(dān)保項目風(fēng)險的多級模糊綜合評價[J].武漢理工大學(xué)學(xué)報,2006,28(10):121–123.

Ao Hui.Credit guarantee project risks evaluation based on multi-structure fuzzy comprehensive assement[J].Journal of Wuhan University of Technology,2006,28(10):121–123.(in Chinese)

[11]周 泓,邱 月.交叉熵算法在企業(yè)違約風(fēng)險評估中的應(yīng)用研究[J].計算機(jī)工程與應(yīng)用,2008,44(20):13–16.

Zhou Hong,Qiu Yue.Enterprise default risk assessment using the cross entropy method[J].Computer Engineering and Application, 2008,44(20):13–16.(in Chinese)

[12]林則夫.基于巴塞爾新資本協(xié)議的項目融資貸款風(fēng)險評價體系[J].中國管理科學(xué),2008,16(S1):346–352.

Lin Zefu.The poject loan risk measure system based on the New Basel Accords[J].Chinese Journal of Management Science,2008, 16(S1):346–352.(in Chinese)

[13]單曉麗,戴大雙.項目融資中貸款銀行面臨的關(guān)鍵風(fēng)險識別[J].統(tǒng)計與決策,2009(10):134–136.

Shan Xiaoli,Dai Dashuang.The banks key risk of project loan[J].Statistics and Decision,2009(10):134–136.(in Chinese)

[14]馬中華,朱道立.物流企業(yè)在存貨質(zhì)押融資中的決策問題研究[J].系統(tǒng)工程學(xué)報,2011,26(03):346–351.

Ma,Zhonghua,Zhu Daoli.Research of the logistics enterprises decision-making in the inventory fnancing[J].Journal of Systems Engineering,2011,26(03):346–351.(in Chinese)

[15]Yeo K T,Tiong R L K.Positive management of differences for risk reduction in BOT projects[J].International Journal of Project Management,2000,18(4):257–265.

[16]Marrison C.Risk measurement for project fnance guarantees[J].The Journal of Project Finance,2004,summer:1–11.

[17]Gatti T.Measuring value-at-risk in project fnance transactions[J].European Financial Management,2007,13(1):135–158.

[18]遲國泰.銀行間交易對手債項信用風(fēng)險管理系統(tǒng)[R].大連:大連理工大學(xué),2010:183–196.

Chi Guotai.Debt credit risk evaluation system of interbank business[R].Dalian:Dalian University of Technology,2010:183–196. (in Chinese)

The project risk assessment based on cournterparty risk superposition

Chi Guotai1,Xu Zhandong1,2,Dang Junzhang3

(1.School of Business Management,Dalian University of Technology,Dalian 116025,China; 2.School of Math and Quantitative Economics,Northeast University of Finance and Economic,Dalian 116025,China; 3.Department of Risk Management,China Post Saving Bank,Beijing 100001,China)

According to the characteristics of a project which the counterparty bank has invested in,the information entropy method is applied to assessing the project risk as the weighted average of risk factor such as the degree of government support and industry climate index.By proving that the correlation coeffcient is 0 between the counterparty bank risk and the project risk after eliminating the effect of the correlation of the counterparty risk,an overall projects risk assessment model is set up to measure the project overall risk.The result of robust analysis shows that it is statistically consistent for the overall projects risk assessment model based on counterparty risk superposition.

counterparty bank;counterparty risk;project risk;risk superposition;risk assessment

F830.33;C931;O224

A

1000?5781(2015)04?0485?09

10.13383/j.cnki.jse.2015.04.006

2013?03?04;

2013?08?19.

國家自然科學(xué)基金資助項目(71171031);教育部科學(xué)技術(shù)研究資助項目(2011-10);國家自然科學(xué)基金青年科學(xué)基金資助項目(71201018);教育部人文社會科學(xué)研究青年基金資助項目(11YJC790157);河北省自然科學(xué)基金青年科學(xué)基金資助項目(G2012501013).

遲國泰(1955—),男,黑龍江海倫人,博士,教授,博士生導(dǎo)師,研究方向:風(fēng)險管理,金融工程,Email:chigt@dlut.edu.cn;

徐占東(1971—),男,吉林磐石人,博士,講師,研究方向:風(fēng)險管理,Email:xuzhandong@163.com;

黨均章(1963—),男,北京人,博士,高級經(jīng)濟(jì)師,研究方向:銀行風(fēng)險管理,Email:junzhangdang@163.com.