異質(zhì)波動(dòng)與股票收益:基于中國(guó)股市的檢驗(yàn)

劉方池,宋子玉,華中科技大學(xué)經(jīng)濟(jì)學(xué)院,湖北 武漢430074

一、導(dǎo)言

風(fēng)險(xiǎn)資產(chǎn)定價(jià)是金融理論的重要研究?jī)?nèi)容。長(zhǎng)期以來(lái),學(xué)術(shù)界大都將注意力集中在股票的系統(tǒng)風(fēng)險(xiǎn)上,忽略了異質(zhì)性風(fēng)險(xiǎn)對(duì)股票預(yù)期收益的影響。傳統(tǒng)金融理論指出,投資者充分分散化其投資組合,CAPM 模型認(rèn)為市場(chǎng)風(fēng)險(xiǎn)是定價(jià)因子。20 世紀(jì)80年代前后,隨著小規(guī)模效應(yīng)、賬面市值比效應(yīng)、盈余公告效應(yīng)等各種異象的發(fā)現(xiàn),人們對(duì)CAPM 模型的解釋能力提出了質(zhì)疑,于是相繼提出了Fama-French 三因子及四因子模型,金融學(xué)者們?cè)噲D借助規(guī)模因子、賬面市值比因子及慣性因子解釋股票的橫截面收益差異。

雖然各種因子模型被不斷引入金融理論與實(shí)踐,但因子模型的殘差項(xiàng)依然在很長(zhǎng)一段時(shí)間未引起人們的關(guān)注,其背后的原因在于,金融學(xué)理論認(rèn)為非系統(tǒng)風(fēng)險(xiǎn)(也即異質(zhì)風(fēng)險(xiǎn))能夠互相對(duì)沖,從而不會(huì)為市場(chǎng)所定價(jià)。然而,近年來(lái)研究發(fā)現(xiàn),股票的異質(zhì)波動(dòng)與收益之間存在顯著關(guān)系。有學(xué)者指出,與高波動(dòng)組合相比,低波動(dòng)組合在較長(zhǎng)時(shí)間里獲得更高的收益,這顯然違背了傳統(tǒng)金融理論。隨后,同樣有學(xué)者進(jìn)一步考慮股票的特質(zhì)風(fēng)險(xiǎn)是否存在信息含量,以考察其是否作為定價(jià)因子而影響股票的預(yù)期收益。究竟何種原因?qū)е逻@種現(xiàn)象的出現(xiàn),學(xué)術(shù)界亦尚未提出統(tǒng)一、明確的解釋。

二、文獻(xiàn)回顧

關(guān)于異質(zhì)波動(dòng)問(wèn)題,國(guó)外的相關(guān)研究起步較早,成果也較為豐富。傳統(tǒng)金融理論指出,當(dāng)市場(chǎng)處于均衡狀態(tài)時(shí),僅有系統(tǒng)風(fēng)險(xiǎn)才得以定價(jià),這是由于投資者已將個(gè)股的特質(zhì)風(fēng)險(xiǎn)完全分散。但是,Barber and Odean (2000)[1]等研究表明投資者并未充分分散化其投資組合,這可能意味著股票的總波動(dòng)風(fēng)險(xiǎn)對(duì)投資者而言更重要。于是,Campbell,Lettau et al.(2001)[2]指出個(gè)股總波動(dòng)及其重要組成部分異質(zhì)性波動(dòng)近期顯著增大,其逆周期特點(diǎn)可用于預(yù)測(cè)未來(lái)的經(jīng)濟(jì)活動(dòng)。Goyal and Santa-Clara (2003)[3]發(fā)現(xiàn)股票波動(dòng)與市場(chǎng)收益存在正相關(guān),Malkiel and Xu (2002)[4]則指出股票波動(dòng)與個(gè)股未來(lái)收益正相關(guān)。

但是,近年來(lái)眾多研究卻發(fā)現(xiàn)了相反的結(jié)論。Ang,Hodrick et al.(2006)[5]研究了美國(guó)股市波動(dòng)風(fēng)險(xiǎn)與橫截面收益之間的定價(jià)問(wèn)題,發(fā)現(xiàn)系統(tǒng)風(fēng)險(xiǎn)或異質(zhì)性波動(dòng)風(fēng)險(xiǎn)更高的股票獲得的收益較低,并且股票規(guī)模、賬面市值比、慣性及流動(dòng)性都無(wú)法解釋這一現(xiàn)象。Ang,Hodrick et al.(2009)[6]對(duì)29 個(gè)發(fā)達(dá)國(guó)家的股市進(jìn)行研究,發(fā)現(xiàn)低波動(dòng)異象廣泛存在于發(fā)達(dá)國(guó)家之中,并且高異質(zhì)性波動(dòng)組合的低收益現(xiàn)象在不同國(guó)家間存在共同運(yùn)動(dòng)特點(diǎn)。Malcolm,Bradley et al.(2011 )[7],Bali and Cakici(2008)[8]指出,低波動(dòng)異象的持續(xù)性與顯著性受以下因素影響:(1)異質(zhì)性波動(dòng)的估計(jì)頻率;(2)組合收益計(jì)算的權(quán)重特點(diǎn)(等權(quán)、價(jià)值加權(quán)或波動(dòng)率加權(quán));(3)組合劃分臨界值;(4)公司規(guī)模等其他因素。

然而,F(xiàn)u (2009)[9]卻指出異質(zhì)性波動(dòng)是隨時(shí)間變化的,當(dāng)采用EGARCH 模型估計(jì)異質(zhì)性波動(dòng)時(shí),條件異質(zhì)性波動(dòng)與股票的預(yù)期收益之間存在顯著的正向關(guān)系,他認(rèn)為Ang,Hodrick et al.(2006)的發(fā)現(xiàn)主要是由于小規(guī)模、高異質(zhì)性波動(dòng)股票的收益反轉(zhuǎn)導(dǎo)致的,Huang,Liu et al.(2010)[10]持有相同觀點(diǎn)。Brown and Ferreira (2004)[11]和Angelidis and Tessaromatis(2008)[12]則指出小規(guī)模股票的異質(zhì)性波動(dòng)屬于定價(jià)因子,它可以解釋市場(chǎng)收益中的規(guī)模溢價(jià)因子。Jiang and Lee (2006)[13],Peterson and Smedema (2011)[14]則將已實(shí)現(xiàn)的異質(zhì)性波動(dòng)和預(yù)期的異質(zhì)性波動(dòng)分離開,指出已實(shí)現(xiàn)的異質(zhì)性波動(dòng)與股票收益呈負(fù)相關(guān),而預(yù)期的異質(zhì)性波動(dòng)則與股票收益呈正相關(guān)。Bali,Cakici et al.(2011)[15]認(rèn)為投資者的風(fēng)險(xiǎn)厭惡特點(diǎn)及其對(duì)博彩型股票的偏好導(dǎo)致那些表現(xiàn)極端的股票在未來(lái)的平均收益較低,但控制該效應(yīng)之后,異質(zhì)性波動(dòng)與股票之間呈正相關(guān)。

國(guó)內(nèi)相關(guān)研究,此前賴步連、楊繼東、周業(yè)安(2006)[16]126-139認(rèn)為上市公司的并購(gòu)活動(dòng)并沒(méi)有為投資者創(chuàng)造價(jià)值,其原因是異質(zhì)波動(dòng)(異質(zhì)預(yù)期)對(duì)股票的錯(cuò)誤定價(jià),研究發(fā)現(xiàn)股票的異質(zhì)波動(dòng)對(duì)收購(gòu)公司的長(zhǎng)期績(jī)效有著較強(qiáng)的解釋力。孔東民、申睿(2007)[17]2-21發(fā)現(xiàn)股票異質(zhì)波動(dòng)與公司信息環(huán)境有顯著性的關(guān)系,較低異質(zhì)波動(dòng)的股票組合更明顯的慣性收益反映了投資者的過(guò)度自信,然而在長(zhǎng)期得到反轉(zhuǎn),這說(shuō)明偏差通過(guò)價(jià)格對(duì)信息的融合后得到了修正。

正是基于當(dāng)前的研究發(fā)展,本文以中國(guó)股市為對(duì)象,系統(tǒng)考察在這樣一個(gè)新興市場(chǎng)中,股票特質(zhì)波動(dòng)與預(yù)期收益之間是否存在顯著關(guān)系,因子模型是否完全解釋了資產(chǎn)的回報(bào)。

三、文章數(shù)據(jù)來(lái)源及研究設(shè)計(jì)

(一)文章數(shù)據(jù)來(lái)源

研究樣本為1994年1月至2010年12月所有的A 股上市公司①之所以選取1994年之后的數(shù)據(jù),是因?yàn)樵诖酥吧鲜泄静蛔?00 家,且月度經(jīng)濟(jì)數(shù)據(jù)很難抓取。為了確定在A 股市場(chǎng)上該交易時(shí)間的選擇是否具有穩(wěn)健性,我們基于不同時(shí)間區(qū)間進(jìn)行考察,得到的結(jié)論基本一致。。通過(guò)之前的60 個(gè)月收益率等數(shù)據(jù)構(gòu)造組合,因此有效的檢驗(yàn)期為從1999年1月到2010年12月。上市公司日收益數(shù)據(jù)及月收益數(shù)據(jù)來(lái)自于CCER 色諾芬(SinoFin)數(shù)據(jù)庫(kù),財(cái)務(wù)指標(biāo)來(lái)自于Wind 資訊。

在保證數(shù)據(jù)有效性的同時(shí),為消除異常樣本對(duì)本文結(jié)論的影響,選擇樣本時(shí)做出以下調(diào)整:IPO 上市當(dāng)月不計(jì)入樣本中用以消出公司的IPO 效應(yīng);剔除公司被ST 或PT月份的數(shù)據(jù);剔除賬面市值比值是負(fù)數(shù)的公司;剔除金融類公司,由于要用到賬面市值比的變量;此外,利用Winsorize 方法對(duì)1%和99%的異常值進(jìn)行調(diào)整。

(二)關(guān)于變量定義及研究設(shè)計(jì)

1.異質(zhì)波動(dòng)率

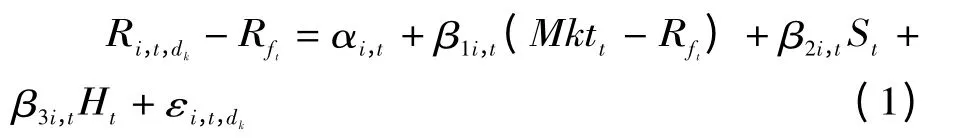

參照Ang,Hodrick et al.(2006),本文將個(gè)股的異質(zhì)波動(dòng)率定義為Fama and French(1993)三因素模型下的殘差項(xiàng)標(biāo)準(zhǔn)差,具體如下:

其中,Ri,t,dk表示個(gè)股i在第t月上第dk個(gè)交易日的收益率;Mktt表示第t月度市場(chǎng)組合收益;St表示第t月度規(guī)模因子;Ht表示第t月度賬面市值比因子(具體構(gòu)造見后文);Rft表示以一年定期存款利率衡量的無(wú)風(fēng)險(xiǎn)收益;εi,t,dk表示個(gè)股i在第t月上第dk個(gè)交易日的回歸殘差項(xiàng)。考慮到我國(guó)股市尚未成熟,較長(zhǎng)的估計(jì)期可能并未準(zhǔn)確衡量個(gè)股風(fēng)險(xiǎn)以至影響檢驗(yàn)結(jié)果,并且考慮到相關(guān)研究的國(guó)際慣例,這里采用較短的日數(shù)據(jù)進(jìn)行相關(guān)檢驗(yàn)。那么有:

其中,Std.Dev.表示標(biāo)準(zhǔn)差函數(shù)。

2.Fama-French 檢驗(yàn)因子

市場(chǎng)收益率(Mkt):由A 股市場(chǎng)的股票當(dāng)月流通市值計(jì)算加權(quán)市場(chǎng)平均收益率(剔除IPO 當(dāng)月、ST 和PT 股票交易數(shù)據(jù))。

規(guī)模因子(SMB)和賬面市值比因子(HML):由Fama and French(1993)的三因子模型計(jì)算得出。賬面市值比(B/M)的高低由年度末每股權(quán)益與收盤價(jià)的比值度量;規(guī)模大小由當(dāng)年度6月底的流通市值來(lái)度量。接下來(lái)依據(jù)Fama and French(1993)的三因子模型,按流通市值的中位數(shù)樣本分為大(B)、小(S)兩組,按B/M的值構(gòu)成高、中和低三組,即H(30%)、M(40%)和L(30%);兩者交叉分組形成6 個(gè)組合,由此計(jì)算當(dāng)年度7月到下年度6月每個(gè)組合價(jià)值加權(quán)月收益率。HML和SMB兩個(gè)因子分別定義如下:HML= (RetSH+RetBH-RetSL-RetBL)/2,代表高B/M與低B/M兩種組合的收益差;SMB= (RetSL+RetSM+RetSH-RetBL-RetBM-RetBH)/3,代表小規(guī)模的公司和大規(guī)模的公司兩種組合的收益差。

3.其他變量的定義及說(shuō)明

Size:表示個(gè)股i的月度流通市值;BM:表示個(gè)股i的年度賬面市值比;Turnover:表示個(gè)股i的月度換手率;ROE:表示個(gè)股i的年度凈資產(chǎn)收益率;EPS:表示個(gè)股i的年度基本每股收益;Leverage:表示個(gè)股i的年度杠桿率,取值為總負(fù)債與總資產(chǎn)之比。

4.研究設(shè)計(jì)

本文主要分析中國(guó)股市異質(zhì)波動(dòng)程度與其市場(chǎng)收益的關(guān)系,主要思路如下:首先,本文考察不同波動(dòng)風(fēng)險(xiǎn)度量指標(biāo)下的組合收益均值檢驗(yàn)。這里,我們先后基于個(gè)股的收益率標(biāo)準(zhǔn)差、CAPM 模型下的系統(tǒng)風(fēng)險(xiǎn)beta 以及異質(zhì)波動(dòng)風(fēng)險(xiǎn)進(jìn)行分組,對(duì)各組合收益進(jìn)行均值檢驗(yàn)。然后,本文對(duì)個(gè)股進(jìn)行二維分組,并進(jìn)行相關(guān)的組合收益均值檢驗(yàn)分析,以考察其他因素與異質(zhì)波動(dòng)風(fēng)險(xiǎn)、橫截面收益之間的關(guān)系。這里,主要考慮個(gè)股流通市值、賬面市值比、換手率及收益慣性等其他因素。最后,在組合層面,我們利用Fama-Macbeth 兩階段橫截面檢驗(yàn),考察異質(zhì)波動(dòng)風(fēng)險(xiǎn)是否被市場(chǎng)定價(jià),以探究異質(zhì)波動(dòng)風(fēng)險(xiǎn)是否帶來(lái)顯著地風(fēng)險(xiǎn)溢價(jià)。

四、實(shí)證結(jié)果分析

衡量個(gè)股收益波動(dòng)大體可分為兩類:一為總波動(dòng)性(或系統(tǒng)波動(dòng)性),二為異質(zhì)性波動(dòng)。大量研究文獻(xiàn)表明,在國(guó)外成熟股市,股票的異質(zhì)性波動(dòng)與股票的橫截面收益間存在一定的聯(lián)系,因此,本文主要考察我國(guó)股市上股票的異質(zhì)性波動(dòng)是否影響股票的橫截面收益。

(一)組合收益的基本統(tǒng)計(jì)及比較

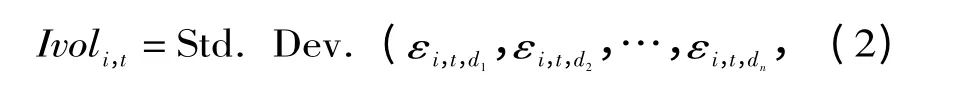

首先,考慮到文獻(xiàn)中關(guān)于股票風(fēng)險(xiǎn)的測(cè)度較多,我們分別基于不同的風(fēng)險(xiǎn)測(cè)度進(jìn)行分組,考察不同組合的收益之差是否顯著。這里,我們既考慮了總波動(dòng)風(fēng)險(xiǎn),也考慮了系統(tǒng)風(fēng)險(xiǎn),同時(shí)還考慮了股票的異質(zhì)波動(dòng)風(fēng)險(xiǎn)。其中,我們使用股票的月度收益標(biāo)準(zhǔn)差度量股票的總波動(dòng)風(fēng)險(xiǎn),以CAPM 模型下的beta 系數(shù)度量股票的系統(tǒng)風(fēng)險(xiǎn),進(jìn)而使用Fama-French 三因素模型下的殘差標(biāo)準(zhǔn)差度量股票的異質(zhì)波動(dòng)風(fēng)險(xiǎn)。需要注意的是,收益波動(dòng)風(fēng)險(xiǎn)是以過(guò)去36 個(gè)月的月收益標(biāo)準(zhǔn)差計(jì)算得到的,系統(tǒng)風(fēng)險(xiǎn)是在過(guò)去36 個(gè)月上回歸CAPM 模型得到,異質(zhì)波動(dòng)風(fēng)險(xiǎn)則是基于日度收益數(shù)據(jù)以過(guò)去一個(gè)月內(nèi)個(gè)股在Fama-French(1993)模型下的殘差標(biāo)準(zhǔn)差計(jì)算得到。當(dāng)我們選擇不同估計(jì)期時(shí),結(jié)果基本穩(wěn)定。

于是,每月初,本文基于個(gè)股的相關(guān)風(fēng)險(xiǎn)測(cè)度從小到大排序,并等分為5 組,然后考察不同組合的月度收益情況,具體如表1 所示。在表1 中,我們既計(jì)算了不同組合的簡(jiǎn)單加權(quán)收益(Rew),也計(jì)算了不同組合經(jīng)流通市值加權(quán)后的收益率(Rvw)。由表1 可知,高風(fēng)險(xiǎn)組合并沒(méi)有獲得更高的收益。具體而言,在Panel A中,高收益波動(dòng)組合比低收益波動(dòng)組合的1 個(gè)月持有期收益低0.5%,該結(jié)果在10%的顯著性水平下顯著。在Panel B 中,最高組的系統(tǒng)風(fēng)險(xiǎn)組合的收益并沒(méi)有顯著低于系統(tǒng)風(fēng)險(xiǎn)較低的組合,僅僅略低于第二小組的系統(tǒng)風(fēng)險(xiǎn)組合。但是,在Panel C 中,低異質(zhì)波動(dòng)組合與高異質(zhì)波動(dòng)組合的簡(jiǎn)單加權(quán)收益之差已上升為1.6%,遠(yuǎn)高于Panel A 中的0.5%,且在1%的顯著性水平下顯著。我們可以發(fā)現(xiàn),即使扣除一定的交易費(fèi)用,該對(duì)沖組合仍可獲利。但是,考察二者的價(jià)值加權(quán)收益之差仍未存在顯著差異,僅是異質(zhì)波動(dòng)率第二低組合比最高組合可顯著獲 得0.6%差異。

表1 不同波動(dòng)風(fēng)險(xiǎn)度量指標(biāo)下的組合收益均值檢驗(yàn)

我們以窗口滾動(dòng)方式,在每月初構(gòu)造異質(zhì)波動(dòng)組合,并計(jì)算不同組合自1999年以來(lái)的累積收益走勢(shì)。研究結(jié)果表示不同異質(zhì)波動(dòng)組合的價(jià)值加權(quán)累積收益走勢(shì),隨時(shí)間流逝,異質(zhì)波動(dòng)率較低組合獲得的累積收益反而嚴(yán)格高于波動(dòng)率較高組合。此外,我們基于不同異質(zhì)波動(dòng)組合的簡(jiǎn)單累積收益走勢(shì)與以上描述完全一致。考慮文章篇幅有限,省略此部分走勢(shì)圖。

(二)二維分組分析

為進(jìn)一步研究股票的異質(zhì)波動(dòng)風(fēng)險(xiǎn)與其橫截面收益之間的關(guān)系,本文利用二維分組的方法并進(jìn)行均值檢驗(yàn),以考察在控制其他因素的影響下個(gè)股的異質(zhì)波動(dòng)性對(duì)其收益有何影響。

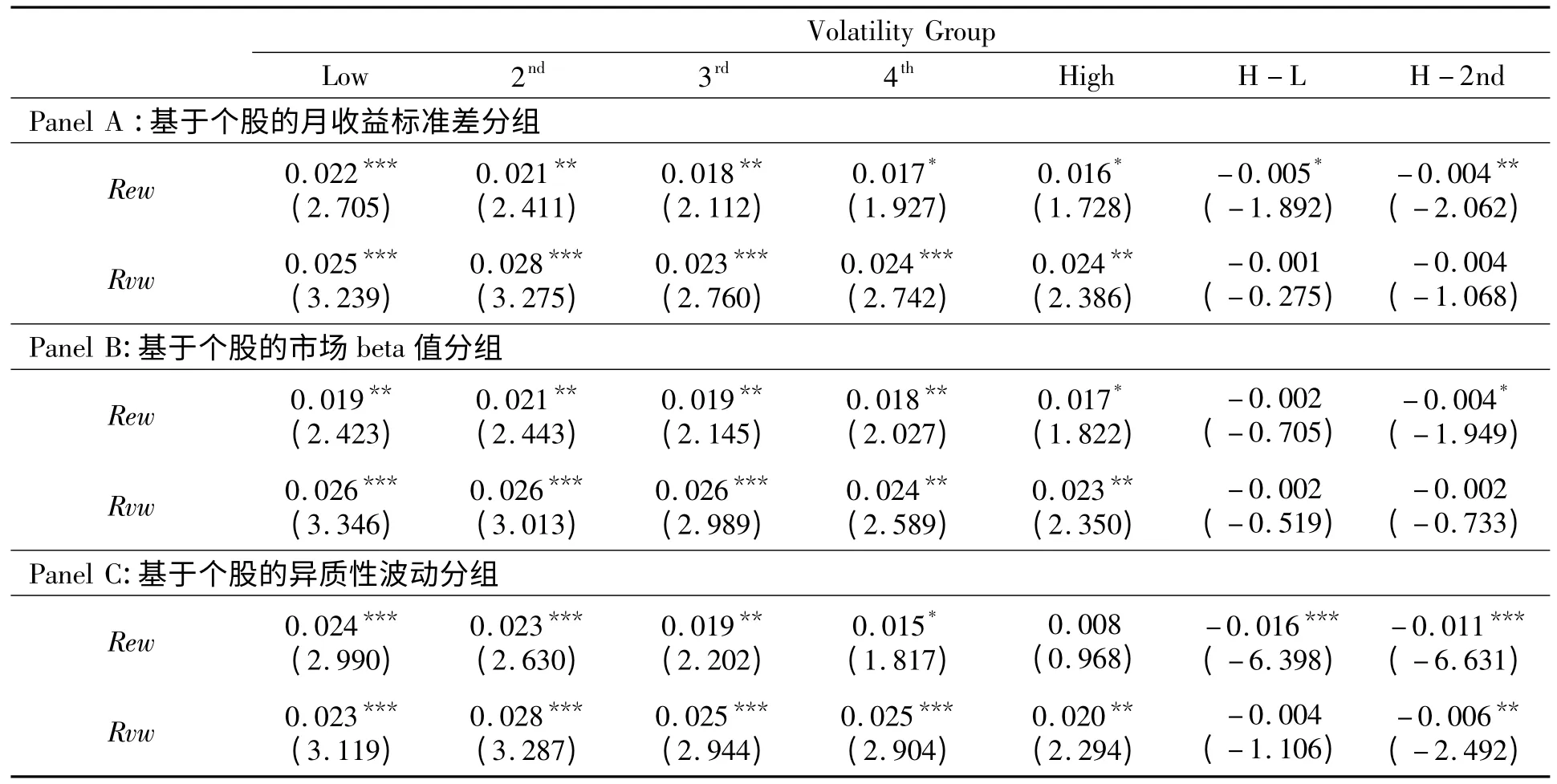

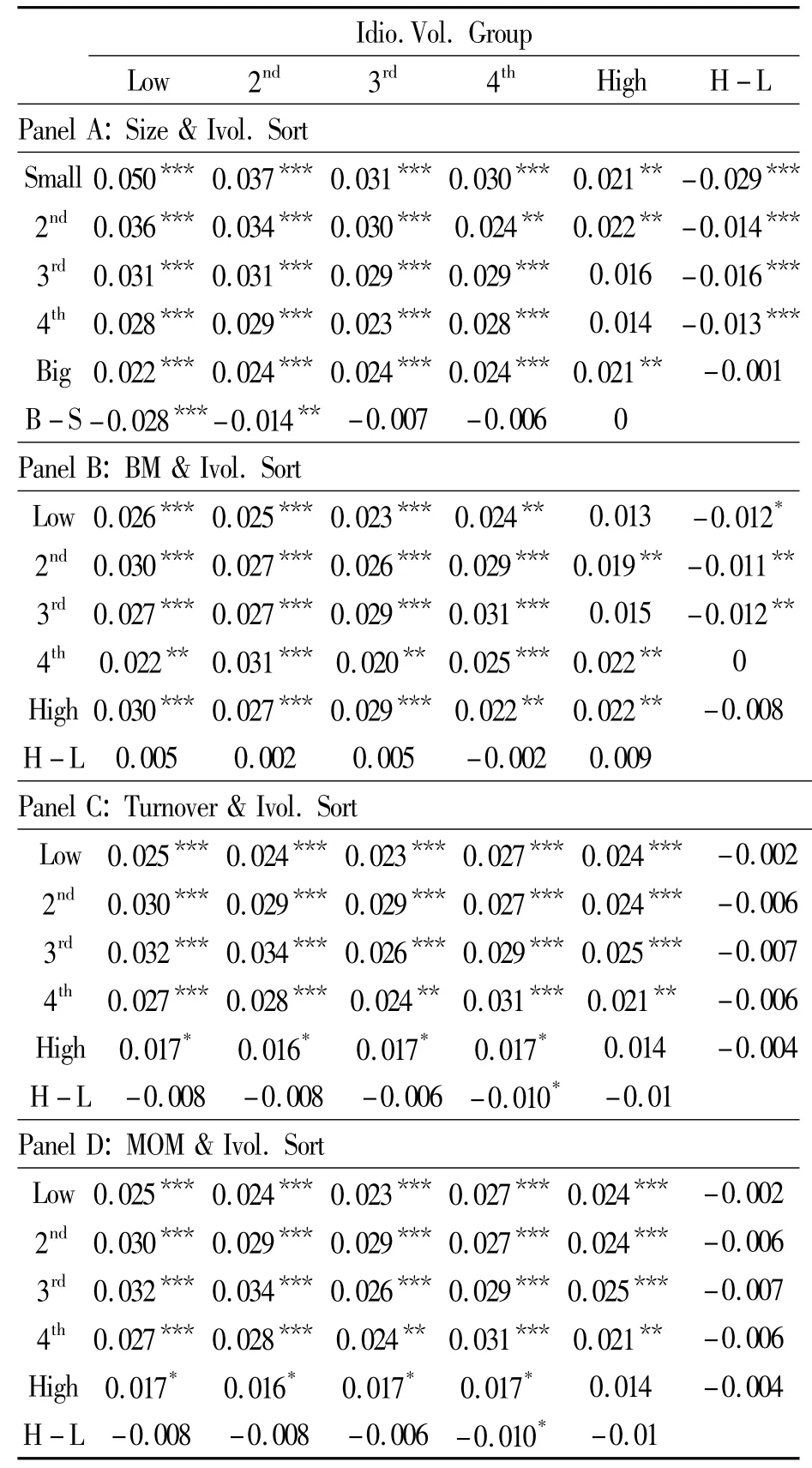

首先,本文基于流通市值和異質(zhì)波動(dòng)風(fēng)險(xiǎn)進(jìn)行二維分組。每月初,我們按照個(gè)股的流通市值從小到大排序,并等分為5 組,分別為Small、2nd、3rd、4th 和Big 組。然后,在每一size組別內(nèi),根據(jù)個(gè)股上一個(gè)月度的異質(zhì)波動(dòng)風(fēng)險(xiǎn)從小到大排序并等分為5 組,分別為L(zhǎng)ow、2nd、3rd、4th 和High 組。隨后,分別計(jì)算25 個(gè)組合在當(dāng)月的價(jià)值加權(quán)收益率。最后,對(duì)各個(gè)組合的月收益率進(jìn)行均值檢驗(yàn),結(jié)果如表2 的Panel A 所示。

由表2 的Panel A 可知,當(dāng)公司規(guī)模較小時(shí),不同組合的收益隨異質(zhì)波動(dòng)增大基本呈下降趨勢(shì),并且在控制規(guī)模影響下,最高異質(zhì)波動(dòng)組合的收益顯著低于最低波動(dòng)組合。但是,當(dāng)公司規(guī)模較大時(shí),我們并未發(fā)現(xiàn)該顯著現(xiàn)象。同樣,在控制異質(zhì)波動(dòng)影響時(shí),小規(guī)模股票組合相比較大規(guī)模股票組合獲得了更高的收益,這與小規(guī)模效應(yīng)基本一致。

其次,我們又以個(gè)股的賬面市值比和異質(zhì)波動(dòng)進(jìn)行了類似的二維分組分析,結(jié)果見表2的Panel B。基本結(jié)果與Panel A 一致,即在控制賬面市值比的條件下,高異質(zhì)性波動(dòng)組合比低波動(dòng)組合獲得了顯著的低收益,其所承擔(dān)的更高風(fēng)險(xiǎn)并未得到正的風(fēng)險(xiǎn)補(bǔ)償。

同樣,我們基于個(gè)股換手率和異質(zhì)波動(dòng)進(jìn)行分組,結(jié)果見表2 的Panel C。與上面不同的是,此時(shí)我們發(fā)現(xiàn)在控制股票換手率的條件下,異質(zhì)波動(dòng)風(fēng)險(xiǎn)的高低組合并沒(méi)有顯著的收益之差。最后,基于股票收益慣性與異質(zhì)波動(dòng)分組,我們發(fā)現(xiàn)了同樣的結(jié)論,如表2 的Panel D 所示。

上述分析意味著,投資者可以構(gòu)造對(duì)沖組合,以獲取無(wú)風(fēng)險(xiǎn)收益,即:買入小規(guī)模、異質(zhì)性波動(dòng)較低的組合,賣出大規(guī)模(或同等規(guī)模)、異質(zhì)性波動(dòng)較高的組合,收益之差高達(dá)2.9%。同樣可以買入低賬面市值比、異質(zhì)性波動(dòng)較低的組合,賣出高賬面市值比(或同等程度)、異質(zhì)性波動(dòng)較高的組合,收益之差達(dá)1.2%。扣除0.6%的交易成本,仍可獲得無(wú)風(fēng)險(xiǎn)收益。

表2 基于異質(zhì)性波動(dòng)和其他因素的二維分組分析

(三)Fama-MacBeth 兩階段橫截面檢驗(yàn)

我們通過(guò)兩階段橫截面檢驗(yàn)來(lái)考察異質(zhì)收益波動(dòng)性是否會(huì)導(dǎo)致風(fēng)險(xiǎn)溢價(jià)。方法如下:首先,通過(guò)組合水平估計(jì)Fama-French 模型因子的因子負(fù)荷,并計(jì)算出各組合每月的平均波動(dòng)水平;接下來(lái),通過(guò)橫截面回歸,將組合收益和因子負(fù)荷進(jìn)行回歸,以檢驗(yàn)投資收益是否受因子負(fù)荷的影響。

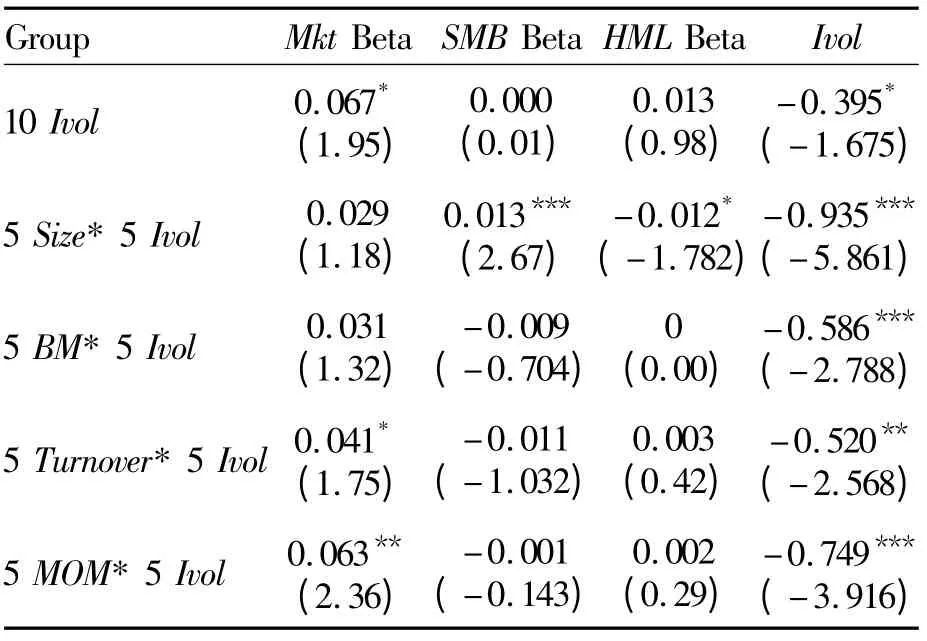

考慮消除個(gè)股的因子負(fù)載對(duì)整體回歸結(jié)果可能造成的噪聲影響,在進(jìn)行以下檢驗(yàn)時(shí)以組合水平代替?zhèn)€股水平,根據(jù)前文得到的分組進(jìn)行估計(jì)各因子的因子負(fù)荷。此時(shí),我們將構(gòu)造不同的組合集分別進(jìn)行檢驗(yàn),即:①按照股票的異質(zhì)波動(dòng)分組,并劃分為10 個(gè)Ivol.組合;②先按照股票的流通市值排序,把股票劃分為5 個(gè)Size 組別,接下來(lái)在每一組別內(nèi)按照股票的異質(zhì)波動(dòng)分組等分為5 個(gè)Ivol.組合;③先按照股票的賬面市值比排序,并劃分為5 個(gè)BM 組別,然后在每一組別內(nèi)按照股票的異質(zhì)波動(dòng)分組等分為5 個(gè)Ivol.組合;④先按照股票的月度換手率排序并劃分為5 個(gè)Turnover 組別,然后在每一組別內(nèi)按照股票的異質(zhì)波動(dòng)分組等分為5 個(gè)Ivol.組合;⑤先按照股票的過(guò)去一年的收益率排序并劃分為5 個(gè)MOM 組別,然后在每一組別內(nèi)按照股票的異質(zhì)波動(dòng)分組等分為5 個(gè)Ivol.。

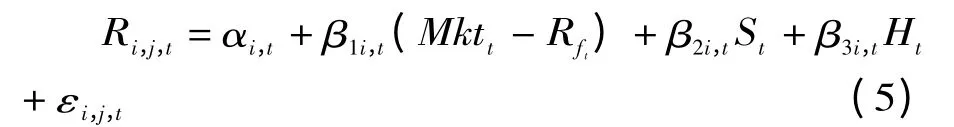

在有效樣本期內(nèi),從1999年1月到2010年12月,在組合水平下采用Fama and French(1993)三因素模型進(jìn)行如下時(shí)間序列回歸分析:

其中,Ri,j,t表示波動(dòng)組合i內(nèi)的個(gè)股j在第t月的收益,其他因子如前所述,不再贅述。這里,定義各解釋變量的因子負(fù)載為該階段估計(jì)得到的對(duì)應(yīng)解釋變量的回歸系數(shù)。

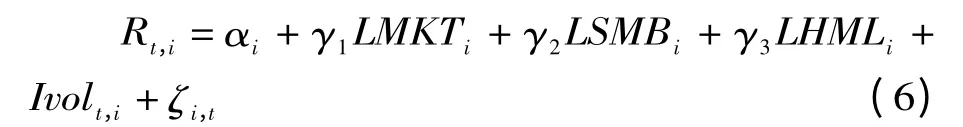

將組合月收益與上一階段估計(jì)得到的因子負(fù)載通過(guò)Fama-MacBeth 橫截面檢驗(yàn),加入各組合每月的平均波動(dòng)水平,以檢驗(yàn)股票的收益波動(dòng)是否會(huì)對(duì)收益起到預(yù)測(cè)作用。如果個(gè)股異質(zhì)波動(dòng)程度果真是風(fēng)險(xiǎn)因子而且被定價(jià),則預(yù)期第二階段回歸應(yīng)該得到正的估計(jì)系數(shù)。具體而言,針對(duì)不同的組合,在樣本期間,從1999年1月到2010年12月,每一個(gè)月分別進(jìn)行橫截面回歸,并在組合水平下采用如下多因子模型進(jìn)行回歸分析:

其中,LMKTi,LSMBi,LHMLi分別對(duì)應(yīng)組合i在第一階段的多因子模型回歸中所得到的市場(chǎng)超額收益率(MR-Rf)因子的因子負(fù)載、SMB因子的因子負(fù)載、HML因子的因子負(fù)載;Ivolt,i為組合i在第t月的波動(dòng)因子負(fù)載。接下來(lái)依據(jù)Fama-MacBeth 方法進(jìn)行相關(guān)參數(shù)的均值及其t統(tǒng)計(jì)值的估計(jì)。考慮到上述方法可能存在異方差影響,因而在進(jìn)行橫截面回歸時(shí),我們采用經(jīng)White 調(diào)整的t統(tǒng)計(jì)量,其相關(guān)結(jié)果見表3。

由表3 可知,無(wú)論以何種方式構(gòu)造組合集,Ivol因子都是顯著為負(fù),這意味著異質(zhì)性波動(dòng)因子并沒(méi)有因承擔(dān)更高的特質(zhì)風(fēng)險(xiǎn)而獲得相配比的正向補(bǔ)償,這與標(biāo)準(zhǔn)金融理論不符。在此看來(lái),個(gè)股的異質(zhì)性波動(dòng)與其收益之間存在著負(fù)向關(guān)系,這與國(guó)外其他股市的研究結(jié)果基本一致,也即中國(guó)存在所謂的波動(dòng)率異象。

表3 不同組合集下的Fama-Macbeth 兩階段橫截面檢驗(yàn)

五、結(jié)論

近年來(lái),大量學(xué)者對(duì)國(guó)外股市研究發(fā)現(xiàn):股市存在波動(dòng)異象之謎,即低波動(dòng)組合比高波動(dòng)組合獲得了更高的收益。對(duì)此,本文對(duì)中國(guó)股市進(jìn)行了相應(yīng)研究,旨在弄清中國(guó)股市上股票的波動(dòng)風(fēng)險(xiǎn)與收益特征之間的關(guān)系。所不同的是,考慮異質(zhì)波動(dòng)風(fēng)險(xiǎn)反映了不能被常見定價(jià)因子所解釋的部分收益波動(dòng),本文主要研究異質(zhì)波動(dòng)風(fēng)險(xiǎn)與中國(guó)股市的收益關(guān)系,研究發(fā)現(xiàn):不同異質(zhì)性波動(dòng)風(fēng)險(xiǎn)組合之間的累積收益之差將隨著時(shí)間流逝而逐漸呈現(xiàn)較大差異。無(wú)論是單變量分組還是二維分組分析,本文發(fā)現(xiàn)低異質(zhì)波動(dòng)組合可以獲得顯著高于高異質(zhì)波動(dòng)組合的收益。基于Fama- MacBeth 兩階段橫截面檢驗(yàn)表明,異質(zhì)波動(dòng)因子的溢價(jià)水平顯著為負(fù)。根據(jù)上述研究,投資者可以買入小規(guī)模、異質(zhì)性波動(dòng)較低的組合,賣出大規(guī)模(或同等規(guī)模)、異質(zhì)性波動(dòng)較高的組合,對(duì)沖收益之差高達(dá)2.9%。同樣可以買入低賬面市值比、異質(zhì)性波動(dòng)較低的組合,賣出高賬面市值比(或同等程度)、異質(zhì)性波動(dòng)較高的組合,收益之差達(dá)1.2%。扣除0.6%的交易成本,仍可獲得無(wú)風(fēng)險(xiǎn)收益。然而,究竟是何種原因?qū)е铝似渑c標(biāo)準(zhǔn)金融理論的不相符合,這有待進(jìn)一步深入研究。

[1]Barber,B.M.,& Odean,T..“Trading is hazardous to your wealth:The common stock investment performance of individual investors”,The Journal of Finance,2000,55(2):773-806.

[2]Campbell,J.Y.,M.Lettau,et al..“Have individual stocks become more volatile?An empirical exploration of idiosyncratic risk”,Journal of Finance,2001,56(1):1-43.

[3]Goyal,A.a(chǎn)nd P.Santa- Clara.“Idiosyncratic risk matters!”,Journal of Finance,2003,58(3):975-1007.

[4]Malkiel,B.G.,& Xu,Y..“Idiosyncratic risk and security returns”,University of Texas at Dallas,2002.

[5]Ang,A.,R.J.Hodrick,et al..“The cross-section of volatility and expected returns”,Journal of Finance,2006,61(1):259-299.

[6]Ang,A.,R.J.Hodrick,et al..“High idiosyncratic volatility and low returns:International and further US evidence”,Journal of Financial Economics,2009,91(1):1-23.

[7]Malcolm,B.,B.Bradley,et al..“Benchmarks as Limits to Arbitrage:Understanding the Low- Volatility Anomaly”,F(xiàn)inancial Analysts Journal,2011,67(1):40-54.

[8]Bali,T.G.a(chǎn)nd N.Cakici.“Idiosyncratic volatility and the cross section of expected returns”,Journal of Financial and Quantitative Analysis,2008,43(1):29-58.

[9]Fu,F(xiàn).J..“Idiosyncratic risk and the cross-section of expected stock returns”,Journal of Financial Economics,2009,91(1):24-37.

[10]Huang,W.,Liu,Q.,Rhee,S.G.,& Zhang,L..“Return reversals,idiosyncratic risk,and expected returns”,Review of Financial Studies,2010,23(1),147-168.

[11]Brown,D.P.,& Ferreira,M.A..“Information in the idiosyncratic volatility of small firms”,Social Science Electronic Publising,2004.

[12]Angelidis,T.a(chǎn)nd N.Tessaromatis.“Idiosyncratic volatility and equity returns:UK evidence”,International Review of Financial Analysis,2008,17(3):539-556.

[13]Jiang,X.Q.a(chǎn)nd B.S.Lee.“The dynamic relation between returns and idiosyncratic volatility”,F(xiàn)inancial Management,2006,35(2):43-65.

[14]Peterson,D.R.a(chǎn)nd A.R.Smedema.“The return impact of realized and expected idiosyncratic volatility”,Journal of Banking & Finance,2011,35(10):2547-2558.

[15]Bali,T.G.,N.Cakici,et al..“Maxing out:Stocks as lotteries and the cross-section of expected returns”,Journal of Financial Economics,2011,99(2):427-446.

[16]賴步連、楊繼東、周業(yè)安:《異質(zhì)波動(dòng)與并購(gòu)績(jī)效——基于中國(guó)上市公司的實(shí)證研究》,載《金融研究》2006年第12期。

[17]孔東民、申睿:《信息環(huán)境、R2 與過(guò)度自信:基于資產(chǎn)定價(jià)效率的檢驗(yàn)》,載《南方經(jīng)濟(jì)》2007年第6期。

華中科技大學(xué)學(xué)報(bào)(社會(huì)科學(xué)版)2015年3期

華中科技大學(xué)學(xué)報(bào)(社會(huì)科學(xué)版)2015年3期

- 華中科技大學(xué)學(xué)報(bào)(社會(huì)科學(xué)版)的其它文章

- 晚清時(shí)政及革命動(dòng)員的鏡像表達(dá)

——《江漢日?qǐng)?bào)》圖像 - “骯臟”:企業(yè)家意義系統(tǒng)的個(gè)案研究①

- 社會(huì)互動(dòng)、信任與農(nóng)村居民養(yǎng)老保險(xiǎn)參與行為研究

- 中國(guó)的老年人是否真是離群索居的

——基于中國(guó)和歐洲居民時(shí)間利用調(diào) - 社會(huì)資本、社會(huì)融合與健康獲得

——以城市流動(dòng)人 - 社會(huì)資本的效用分析:以對(duì)城市居民普遍信任的影響為例