對使用不同稅務發票的稅負之比較

周萍

在我國的市場交易活動中,發票是交易雙方重要的原始憑證,它既是銷售方申報納稅的憑據之一,又是購買方抵扣稅金或在稅前扣除的主要證明。目前我國稅務系統的發票分為增值稅專用發票(以下簡稱:“專票”)、普通稅務發票(以下簡稱:“普票”)兩大類,而現實交易活動中又存在不開具發票(以下簡稱:“無票”)的行為,在核算真實的前提條件下,這些不同的發票(專票、普票以及無票)會給購買方帶來多大的稅費成本,我們將給出一個“量”上的比較,從而來證明加強稅務發票管理的重要性。

一、增值稅專用發票與普通發票的稅負比較

增值稅專用發票與普通發票最主要的區別有以下兩點:一是增值稅專用發票一般只能由增值稅一般納稅人領購使用,小規模納稅人需要使用的,只能經稅務機關批準后由當地稅務機關代開;普通發票則可以由從事經營活動并辦理了稅務登記的各種納稅人領購使用,未辦理稅務登記的納稅人也可以向稅務機關申請代開普通發票。二是增值稅專用發票不僅是購銷雙方收、付款的憑證。而且購買方可以用作抵扣增值稅的憑證;而普通發票除收購農副產品等交易按法定稅率扣除外,一律不允許抵扣增值稅。

通俗地說,兩者最根本的不同,就是增值稅專用發票的進項稅額可以抵扣,而普通發票沒有進項稅額,不能抵扣。我們據此來計算、比較一下專票與普票給企業帶來的稅費成本。

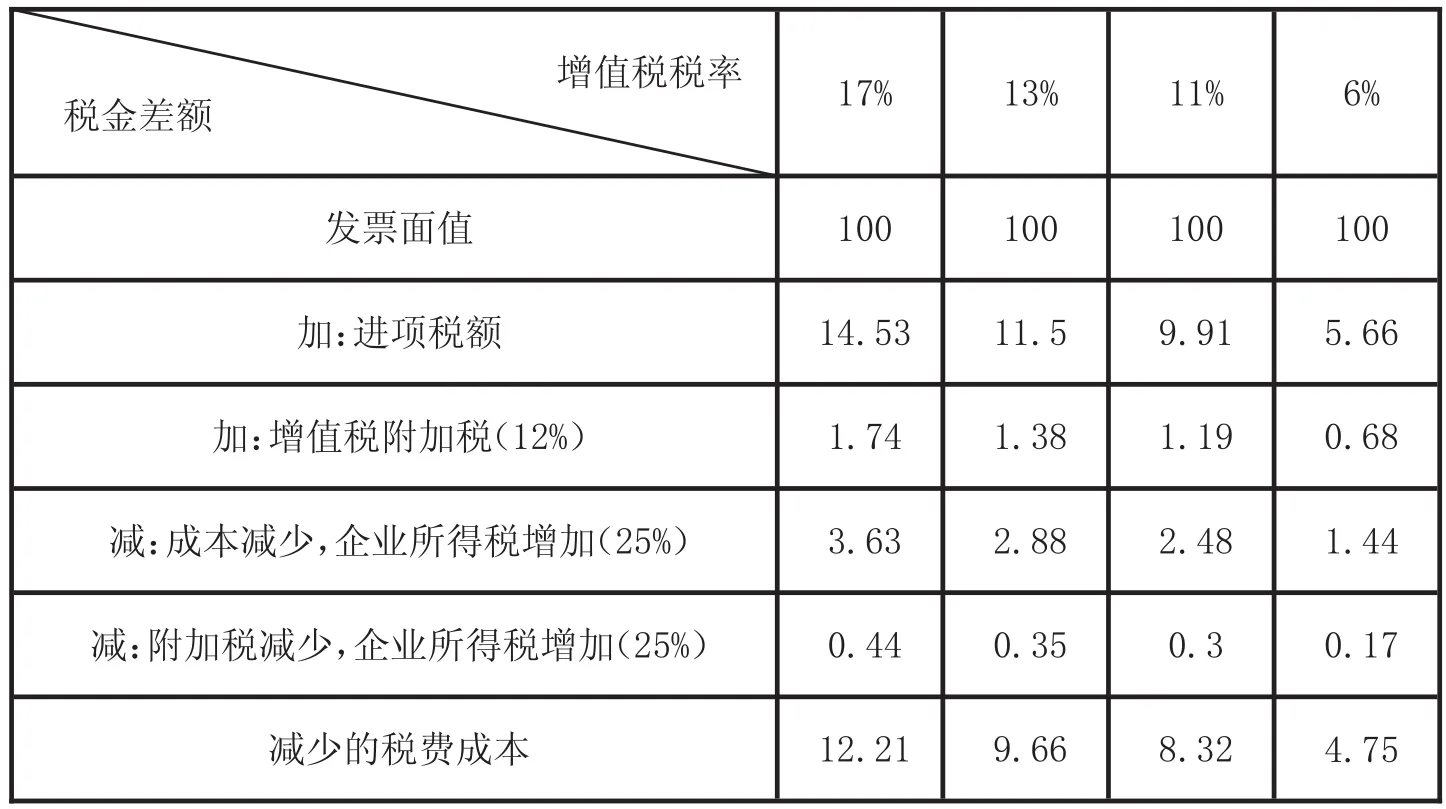

表1:不同稅率下專票與普票的稅負比較

假設企業為一般納稅人,增值稅稅率為17%,購進價值100元的貨物。若是收到銷售方開具的普通發票100元,則該100元全部計入成本,無法抵扣增值稅。若是收到銷售方開具的增值稅專用發票100元,則增值稅的進項稅額為:100/(1+17%)×17%=14.53(元)。即可以抵扣14.53元的應納稅額,也相應減少應納增值稅的附加稅(包含城建稅7%,教育附加3%,地方教育費附加2%,共計12%)為14.53×12%=1.74(元)。

因增值稅附加稅可在企業所得稅前扣除,減少增值稅附加稅同時會增加企業所得稅:1.74×25%=0.44(元)。

由于企業的進項稅額多了14.53元,計入成本的費用就相應少了14.53元,這樣會導致利潤增加14.53元,增加企業所得稅額:14.53×25%=3.63(元)。

與普票相比,專票可以減少的稅費為:14.53+1.74-0.44-3.63=12.2(元)。

上述是分步驟來計算的,因每一步驟都近似取舍,會產生微小的尾差。我們還可以換個方式理解:專票產生進項稅額,減少增值稅,增加企業所得稅;同時減少12%的增值稅附加稅,也相應增加12%企業所得稅。

根據上面的計算,我們能夠得出結論:每購進價值100元的貨物,取得的增值稅專用發票比取的普通發票減少稅費成本12.21元。

一般納稅人現行的增值稅稅率分別為17%,13%,11%,6%四檔。依據我們對17%稅率下專票和普票的研究思路和方法,可以分別算出不同增值稅稅率下,每購進100元的貨物,專票比普票減少的稅費成本。計算結果如下(表1)所示:

表中求得的各個數值的計算方法如下:

進項稅額=發票面值/(1+增值稅稅率)×增值稅稅率

增值稅附加稅=進項稅額×12%

成本減少,企業所得稅增加=進項稅額×25%

附加稅減少,企業所得稅增加=增值稅附加稅減少額×25%

減少的稅費成本=進項稅額+增值稅附加稅-“成本減少,企業所得稅增加”-“附加稅減少,企業所得稅增加”

通過表1可以看出,在一般納稅人企業,不論增值稅稅率多少,取得增值稅專用發票比去的普通發票,都能減少企業的稅費成本。

二、增值稅專用發票與無票的稅負比較

在我國的中小企業尤其是民營小企業,還存在買賣商品不開發票的普通行為,這也是我國稅收監管的漏洞之一,不開發票,銷售方的主要目的是逃稅,購買方則是貪圖價格上的蠅頭小利。其實“買的沒有賣的精”,購買方為了便宜不要發票,往往是“吃了虧還幫別人數錢”。在規范的會計核算前提下,我們先看看增值稅專用發票與無票之間存在的稅費成本差異。

我們同樣以購進價值100元的貨物來計算、比較如下:

若是取得增值稅專用發票,專票可以進項抵扣,可以少交增值稅:100/(1+17%)×17%=14.53(元)。

減少增值稅附加稅:14.53×12%=1.74(元)。

因為減少增值稅附加1.74元,企業所得稅則相應增加:1.74×25%=0.44(元)。

我們據此得出結論:企業進貨不要發票,只有當價值100貨物優惠37.21元時,賬面上才會持平;否則,就是吃虧。也就是說,37.21元是在17%的增值稅稅率下,購進價格100元貨物選擇專票或者無票的平衡點。

我們同樣算出不同增值稅稅率下,每購進價格100元的貨物專票和無票的平衡點如下(表2)所示:

表中求得的各個數值的計算方法如下:

進項稅額=專票面值/(1+增值稅稅率)×增值稅稅率

增值稅附加稅=進項抵扣增值稅額×12%

企業所得稅減少=可計入成本額×25%;可計入成本額=專票面值/(1+增值稅稅率)

企業所得稅增加=增值稅附加稅減少額×25%

平衡點=進項稅額+增值稅附加稅+企業所得稅減少-企業所得稅增加

根據上面的計算結果,我們可以看出,企業購進貨物沒有取得發票,雖然價格便宜,手續簡單方便,隨用隨買,但結果有二:規范核算的企業會承擔更大的稅費成本;不規范核算的企業將潛伏越來越大的財稅風險。

三、普通發票與無票的稅負比較

普通稅務發票和不開發票均無法進行進項抵扣,需交的增值稅及增值稅附加稅是一樣的。但普通發票開列的價格可以全部介入商品成本,在企業所得稅稅前扣除,而無票不能計入任何成本,就會增加企業所得稅。

例如購進價值100元的貨物,無票會比普票增加企業所得稅額100×25%=25(元)。所以,若企業進貨不要發票,只有當價值100元的貨物比能夠開普通發票的企業價格優惠至少25元時,才會劃算。也就是說25元時購進價格100元貨物選擇普票或無票的平衡點。

很容易發現,普票與無票的平衡點與增值稅稅率無關而與企業所得稅稅率有關。平衡點即是:100×企業所得稅稅率。所以,對于小微企業(20%)和高新技術企業(15%)來說,他們的平衡點分別是20元和15元。

四、相關建議

根據以上“量”化的比較研究,同時也為解決現實問題,我們提出如下建議。

一是招標采購。對原材料等大宗采購,要通過招標采購,以獲得性價比最高的原材料及其進項稅額抵扣發票;而對零星物品,比如辦公用品、散件等,可以約談一家一般納稅人的供應商,專門供應這些零星物品,隨用隨送,統一結賬,要求供應商開具增值稅專用發票。這不但可以節約零星成本,還可以取得進項稅額進項抵扣,獲得一定的稅收效益;同時還可以提高采購物資的質量,消除回扣現象等等。

二是到稅務機關代開專票。根據《國家稅務總局關于印發〈稅務機關代開增值稅專用發票管理辦法(試行)〉的通知》(國稅發[2004]153號)的相關規定,已辦理稅務登記的小規模納稅人(包括個體經營者)以及國家稅務總局確定的其他可予代開增值稅專用發票的納稅人可向主管稅務機關申請代開專用發票。這樣,購貨方就可以進項抵扣3%的增值稅。

表2:不同稅率下專票與無票的平衡點

稅務機關代開發票時,還需注意以下幾點:企業向稅務局申請代開發票的,須符合小規模納稅人的標準。只有小規模納稅人及個體經營者才可向稅務局申請代開發票。現行小規模納稅人的標準為:工業企業年應納增值稅銷售額要在50萬元以下,商業企業在80萬元以下,交通運輸企業、郵政業和部分現代服務業要在500萬元以下。

個體工商戶還需達到起征點,否則不得為其代開發票。根據《增值稅暫行條例》的相關規定,對銷售額未達到起征點的個體工商業戶及其他個人,稅務機關不得為其代開專用發票。所以個體工商戶除了要符合小規模納稅人的標準,銷售額還需達到增值稅的起征點。根據《國家稅務總局關于增值稅起征點調整后有關問題的批復》(國稅函[2003]1396號)及《營業稅改增值稅試點實施辦法》的相關規定:工業、商業、交通運輸業、郵政業及部分現代服務業,按期納稅的,月應納稅銷售額應達到5000-20000元(含本數);按次納稅的,每次(日)銷售額應達到300-500元(含本數)。

個體工商戶月銷售額未超過3萬元的,可免征增值稅,但不得申請代開專用發票。

從2014年10月1日至2015年底,將月銷售額3萬元的也納入暫免征稅范圍。《財政部、國家稅務總局關于進一步支持小微企業增值稅和營業稅政策的通知》(財稅[2014]71號)和《國家總局關于小微企業免征增值稅和營業稅有關問題的公告》(國稅[2014]57號)規定:增值稅小規模納稅人月銷售額不超過3萬元(按季納稅9萬元的),當期因代開增值稅專用發票(含貨物運輸業增值稅專用發票)已經繳納的稅款,在專用發票全部聯次追回或者按規定開具紅字專用發票后,可向主管稅務機關申請退還。

此條規定的另一層面的意思是:月銷售額3萬元以下的個體工商戶若選擇免征增值稅,那就不能再申請代開增值稅專用發票,若選擇代開增值稅專用發票,則需依據企業的銷售額依法繳納增值稅。銷售免稅貨物的,不得代開增值稅專用發票。根據我國增值稅專用發票使用規定,銷售免稅貨物不得開具專用發票,法律、法規及國家稅務總局另有規定的除外。