員工通訊費支出的納稅籌劃

李偉毅 李程昊

隨著信息時代的發展,通信費在單位費用支出占有比例逐漸上升,為了方便業務聯系,單位往往為員工報銷手機通訊費,為此,涉及通信費報銷納稅問題,怎樣可以節稅呢?

一、員工通訊費相關財稅政策

1.財政部《關于企業加強職工福利費財務管理的通知》財企[2009]242號第二條明確:“企業為職工提供通訊待遇,已經實行貨幣化改革的,按月按標準發放或支付的,應當納入職工工資總額,不再納入職工福利費管理;尚未實行貨幣化改革的,企業發生的相關支出作為職工福利費管理”。

2.《關于企業工資薪金及職工福利費扣除問題的通知》(國稅函[2009]3號)第二條指出“工資薪金總額”,是指企業按照本通知第一條規定實際發放的工資薪金總和,不包括企業的職工福利費。就是說報銷的通訊費不作為工資總額,作為職工福利費項目。

3.《財政部國家稅務總局關于將電信業納入營業稅改征增值稅試點的通知》(財稅[2014]43號),稅率分為基礎電信服務和增值電信服務2檔,第一檔提供基礎電信服務稅率為11%,第二檔提供增值電信服務稅率為6%,以后索取的通訊費發票將是增值稅發票,發票由國稅局管理。

二、職工通訊費納稅籌劃方案分析

(一)通訊費納入工資表貨幣化發放與報銷通訊費發票

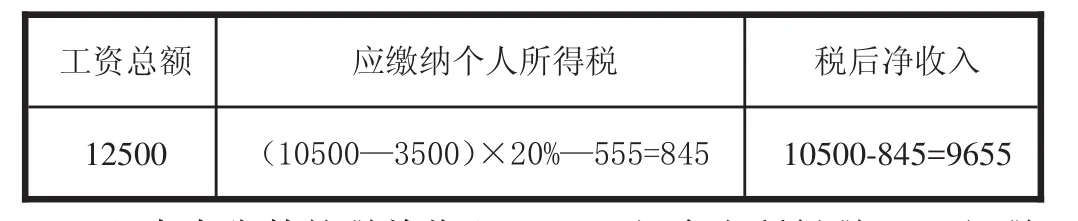

甲企業,張某是公司財務總監,2014年10月可以從公司獲得10000元的工資(注:已經扣除社保、公積金),另外可獲得通訊費補貼500元。張某的工資和應納個人所得稅情況如下表1:

表1 張某工資情況表 單位:元

上表中張某的稅前收入10500元,個人所得稅845元,稅后凈收入9655元,針對工資和通訊費合計繳納個稅,對于這種情況,進行如下的納稅籌劃:張某作為公司對外聯系業務通訊費索取電信部門開具的發票,在公司規定的額度500元內報銷;或公司統一購買手機話費充值卡,在福利費中列支,那么,進行如上納稅籌劃以后張某每月的工資情況如下表2:

表2 通過納稅籌劃張某工資情況變化表 單位:元

通過上表比較可以得出,在企業進行個人所得稅納稅籌劃后,張某每個月少繳納的個人所得稅為9755-9655=100(元),每年張某少繳納的個人所得稅為100×12=1200(元)。進行了這樣的納稅籌劃后,企業也沒有什么損失,報銷的通訊費可作為職工福利費列支,但,職工福利費要求在工資總額的14%以內允許扣除。

(二)“營改增”后通訊費發票個人名稱與單位名稱

乙企業是增值稅一般納稅人,公司規定通訊費以票報銷,高管通訊費標準1000元共5人、中層干部通訊費標準500元共20人、普通營銷人員通訊費標準300元共200人,通訊費確實非常大,每月報銷通訊費合計75000元。

方案一、假若2014年10月底,個人向電信部門索取發票,根據國務院令第538號《增值稅暫行條例》第二十一條向消費者個人銷售貨物或者應稅勞務的,不得開具增值稅專用發票。因此,只能取得增值稅普通發票75000元,無進項稅額,企業不能抵扣增值稅。

方案二、個人手機卡統一過戶給單位

乙公司2014年10月初手機用戶由單位行政部統一到電信公司辦理過戶,過戶到單位名下,這樣,可以控制成本又可以降低業務人員離開而帶來的業務流失。10月的話費75000元(其中:基礎電信服務60000元和增值電信服務15000元),月底取得的增值稅專用發票價稅合計75000元,根據財稅[2014]43號《關于將電信業納入營業稅改征增值稅試點的通知》其中增值稅額60000×11%+15000×6%=7500(元),根據《增值稅暫行條例》第八條從銷售方取得的增值稅專用發票上注明的增值稅額,進項稅額準予從銷項稅額中抵扣,抵扣后實際話費支出75000-7500=67500(元)。

為此,二個方案比較,后一個方案既符合會計制度規定67500元可以列支“管理費用”,又符合稅法規定增值稅抵扣7500元。