影響股票價格波動的行業因素的實證研究

北京理工大學(良鄉校區)管理與經濟學院 劉卓著 李亞茹

?

影響股票價格波動的行業因素的實證研究

北京理工大學(良鄉校區)管理與經濟學院劉卓著李亞茹

摘 要:由于現在對影響股票價格波動的行業因素的研究甚少并且缺乏系統性,本文以43個行業中的約1000個上市公司近十五年的季度數據為樣本進行實證研究,將以往對行業因素影響股票價格波動的研究擴大到了更多的行業,并且發現了三個對股票價格波動影響顯著的行業因素。本文著重研究行業所處生命周期、行業財務杠桿比率、產業集中度等行業因素對股票價格波動的影響和影響程度,并對得出的結果進行分析和總結,得出了重要的結論且進一步提出針對性的建議。

關鍵詞:股票價格行業因素市盈率行業資產負債率

行業因素對股票價格波動、股票收益率、股票資產價格風險等方面的影響盡管很早就受到了學術界的重視,但是,目前學術界對行業因素影響股票價格波動的研究依然較少,已有研究大都零散并缺乏系統性。目前關于行業因素影響股票價格波動的研究文獻分為以下三個方面。第一,關于行業因素影響股票價格波動機制的研究。姜繼嬌、楊乃定(2006)從行為金融學角度研究了市場情緒對不同行業板塊的影響最終影響股價行為的機制。第二,關于行業因素影響股票價格波動計量模型的研究。計量模型分為靜態模型和動態模型兩大類。第三,關于行業影響股票波動率差異的實證研究。國內外絕大多數的學者都認為行業因素對股票有顯著的影響。King(1966)通過統計和實證得出行業因素對股價行為有顯著影響的結論。

Meyers(1973)和Livingston(1977)都證實了行業因素影響股票收益率的結論。

Beckers(1998)進行了改進研究綜合考慮了行業因素和地區因素,發現在考慮區域因素的情況下,行業因素的影響依然非常顯著。國內學者近幾年也實證研究了中國股市中行業因素對股票價格波動的影響。勞蘭珺、邵玉敏(2005)利用Kendall協同系數法檢驗了波動性相當關系的穩定性,結果表明,行業因素明顯造成了股價的差異性波動。湯光華(2008)利用月度數據對行業因素的影響進行研究后認為,行業間系統風險有顯著性差異、行業因素是導致不同股票收益率差異的深層次原因。宛瑩(2011)等人利用標度理論和分形工具對深證股票市場不同行業板塊的多標度特性進行了定量分析,從而發現金融、電子、農林等板塊的價格波動更為復雜和劇烈。

本文以資本資產定價模型、Fama-French三因子理論以及田利輝和王冠英提出的我國股票定價五因素模型理論為基礎,以43個行業中近1000家上市公司十五年內每季度的財務信息為樣本,重點研究在各個行業中是否行業因素會對上市公司股價波動產生影響以及產生影響的具體行業指標及影響程度。并用市凈率作為行業所處生命周期的代理變量,用企業市場份額作為產業集中度指標的代理變量,用行業資產負債率作為行業財務杠桿比率的代理變量。本文較以為文獻相比,研究范圍更大,使用范圍更廣,并且指出了各個行業中對股票價格波動產生影響的行業因素。

1 假設

本文設定了兩個假設。

假設一:假設市凈率、行業資產負債率、公司季度銷售額會影響股票價格波動。

這是因為,首先,不同的行業擁有不同的資本結構,這就意味著不同行業擁有不同的資產負債率。其次,由于居民收入水平受到經濟周期的影響,收入水平的變動導致對商品需求的變動,無論是需求的價格彈性、需求的交叉價格彈性還是收入的收入彈性,商品自身的性質是決定這些需求彈性的最根本的因素。再次,由于行業存在生命周期。行業生命周期可以分為:初創期、成長期、成熟期以及衰退期。公司在不同生命周期階段的運營情況、研發費用、市場對該公司產品的需求以及資本結構等都存在著差異。最后,由于產品存在價格波動,根據供求關系理論,產品價格波動影響到企業的銷售量,從而影響到企業的銷售額、利潤以及股票的估值水平,最終影響股票的價格。

假設二:選用每個季度的無風險利率會對股票價格波動產生影響。

根據資本資產定價模型,單個證券的期望收益率由兩個部分組成。即無風險利率以及對所承擔風險的補償——風險溢價。即:。風險溢價的大小取決于β值的大小。β值越高,表明單個證券的風險越高,所得到的補償也就越高。

2 實證分析

2.1實證分析變量

本文選擇行業內的股票價格波動率作為因變量,使用標準化后的季度平均收盤價作為因變量的代理變量,在公式中用Y代表。將每個季度的換手率、每個季度的無風險收益率、上市公司市盈率、每個季度成交額作為控制變量。將市凈率、行業資產負債率、公司季度銷售額作為因變量。

2.2樣本選擇

為了便于對行業產品價格波動率進行計算,本文以大約1000家上市公司為調查樣本,采集了從2000年到2015年每個季度的共55069個樣本數據。數據涉及電力、熱力、燃氣及水生產和供應業等共計42個一級行業。以上行業分類標準來源于證監會2012年發布的行業分類標準。數據涉及范圍之廣使得該項研究具有廣泛性,深入到每一個行業。

2.3模型的建立和分析

本文選取行業市凈率波動率等可能對股票價格波動具有較大影響的指標,用來構建構行業因素影響股價波動率的實證分析模型, 另外選擇股票每個季度換手率、季平均無風險利率、市盈率、上市公司季毛利率、上市公司市值為控制變量,建立一元線性回歸模型為:

表2 置信區間

表3 F檢驗

關于模型中各變量的說明如下:(1)Y表示行業股價波動率:選擇目標行業內的所有上市公司十五年的每季度股票平均價格的波動率作為股票價格波動率的代理變量;(2)X1為控制變量,是每個季度換手率,是基于田利輝和王冠英提出的我國股票定價五因素模型而提出的控制變量;(3)X2表示季平均無風險利率,用來控制市場因素對股票價格波動的影響;(4)X3表示上市公司市盈率,是基于Fama-French三因子模型而提出的控制變量;(5)X4表示上市公司市凈率; (6)X5表示上市公司毛利率,是基于田利輝和王冠英提出的我國股票定價五因素模型而提出的控制變量;(7)X6表示產業規模,以每個季度成交額表示公司在該產業中的規模,它用來反映企業在行業內資本的集中和分散程度;(8)X7行業資產負債率,用來研究行業資產負債率是否會對股票價格波動產生影響;(9)X8表示上市公司季平均市值,是基于Fama-French三因子模型而提出的控制變量;(10)X9表示凈資產收益率。

表4 回歸結果表

運用STATA軟件對樣本數據進行描述性統計處理,得到上述樣本的描述性統計結果如表1所示。

由于本例的偏態系數大于0,因此正偏態分布,圖形的尾巴向右偏延。

之后利用STATA軟件得到樣本均值的置信區間。本文計算了上市公司每一個季度平均收盤價與市盈率的置信區間,如表2所示。

通過F檢驗(見表3)可以得到兩個樣本的方差是否有顯著性差異。通過本文的F檢驗可以得到P值較小,即樣本數據存在異方差,為了克服異方差對回歸效果的影響,本文運用了加權最小二乘法進行回歸。

對數據進行回歸分析,回歸分析結果如表4所示。

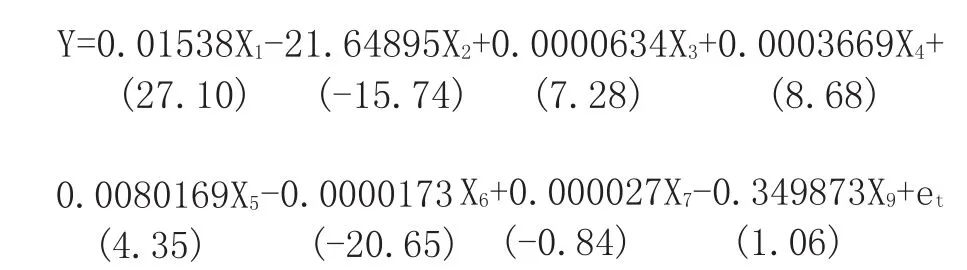

回歸方程如下:

根據回歸方程可以看出,上市公司季銷售額和市凈率的回歸結構為顯著,其中上市公司季銷售額與股票價格波動率呈顯著負相關關系,而市凈率和股票價格波動率呈顯著正相關關系。而行業資產負債率對股票價格波動影響不顯著。此外,季無風險收益率、換手率、市盈率、毛利率等控制變量也會對股票價格波動產生顯著的影響;其中換手率、市盈率、毛利率與股票價格波動率呈現正相關關系,而行業無風險利率與股票價格波動呈現負相關關系。

3 結語

企業市場份額作為產業集中度指標的代理變量,回歸結果表明,企業市場份額和股票價格波動呈現顯著負相關關系。產業集中度高,股票價格波動較小。這是因為產業集中度不同的行業的市場結構也不同。壟斷、壟斷競爭還是完全競爭會直接影響到相關企業的盈利水平。一般來說,壟斷或寡頭的市場結構會有利于穩定市場, 維持股票價格在相對穩定的水平,而激烈的行業內競爭往往會導致各企業利潤趨于一致, 各企業抵御風險的能力變弱,表現出更高的股價波動率,這也表明,高的產業集中度不僅有利于規模經濟效益, 更能有利于穩定股票市場。

參考文獻

[1] 姜繼嬌,楊乃定.行業特征、市場情緒與收益波動[J].管理學報,2006(5).

[2] 勞蘭珺,邵玉敏.行業股票價格指數波動特征的實證研究[J].南開管理評論,2005(5).

[3] 周子元,鄧雁,葉育甫.我國上市公司股價波動率與公司基本面風險關系研究[J].經濟問題探索,2010(6).

中圖分類號:F224

文獻標識碼:A

文章編號:2096-0298(2016)03(b)-101-03