公共機構改革對國稅機構職能與組織的影響*

阮愛鶯(南京財經大學公共管理學院 江蘇 南京 210023)汪盧俊 李林木(南京財經大學財政與稅務學院 江蘇 南京 210023)

公共機構改革對國稅機構職能與組織的影響*

阮愛鶯*(南京財經大學公共管理學院 江蘇 南京 210023)

汪盧俊 李林木(南京財經大學財政與稅務學院 江蘇 南京 210023)

內容提要:近二十年來,世界范圍內公共機構的管理變革對國稅機構的職能配置與組織模式產生了深刻影響。國家稅務機構的自主權不斷增強,職能繼續擴大,關稅、社保費和其他相關非稅職能配置給國家稅務機構的潮流在繼續推進。同時,國家稅務機構的組織模式也在不斷演化,混合型或全能型的內部組織模式成為主流,針對重點稅源納稅人(大企業、高凈值個人)設立專門部門的做法得到推崇。另一方面,許多國家也通過在外部設立管理委員會等方式不斷加強對國家稅務機構的監管和指導。這些經驗對我國國稅機構的改革具有一定借鑒意義。

公共管理 國稅機構 職能配置 組織模式

一、公共部門機構改革的主要趨勢及其對國稅機構的影響

在過去的20年間,世界范圍內公共部門機構的管理發生了巨大的變化。但從總體上看,這些變化仍然是20世紀西方興起的新公共管理運動的延續和深化,即借鑒私營企業部門的管理經驗改進政府績效,具有明顯的客戶導向、市場導向和結果導向的特征。①李林木,阮愛鶯. 公共管理改革浪潮下國稅機構的職能配置與組織模式[J]. 涉外稅務,2009 (2): 16-17.

近20年來公共機構的變化主要體現在以下幾個方面。②OECD (2015), Tax Administration 2015: Comparative Information on OECD and Other Advanced and Emerging Economies, OECD Publishing,Paris. http://dx.doi.org/10.1787/tax_admin-2015-en, pp 105-107.一是建立更加開放的政府。幾乎所有OECD國家政府都變得更以客戶為導向:更開放、更透明、更有親和力和顧問性質。90%的OECD國家都制定了信息自由法,建立了監察專員辦,其中50%以上的OECD國家制定了客戶服務標準。二是著力提高公共部門的績效。政府越來越關注績效,通過績效管理提高了其規劃、報告和控制的能力。大部分OECD國家已經引入了績效管理和績效預算。三是促進問責和控制的現代化。由于技術革新、政府規模和結構的變化以及績效預算和績效管理的引入,政府控制龐大、復雜業務的能力大大提高。控制的主要變化趨勢是從事前控制轉變為事后控制,并且建立了更強有力的內部控制流程。四是推進資源的重新配置和組織機構的重組。在政府支出受到限制的情況下,優化資源配置的需要使得國家預算的功能產生改變,也就是從傳統的保障功能轉變為戰略管理的首要工具。預算過程經常被視為更廣泛范圍內管理變革的工具。五是運用市場機制。盡管OECD國家在具體的市場機制使用方面還存在明顯差異,但是各種各樣的市場機制已經在這些國家中得到普遍運用。在公務員的招募安排方面,與私人部門的雇傭方式更加趨同。個性化的招募政策已經越來越普遍,包括采用合同制和績效工資制,后者已被三分之二的OECD國家所實施。作為重要的公共部門,國家稅務(以下簡稱國稅)機構自然也無法置身于這些變革趨勢之外。①在實行分稅制的國家,國稅部門無論是機構規模、人員數量還是征收的財政收入規模都遠遠超過地稅部門,這可能是OECD發布的稅收管理報告幾乎都是以國稅部門為主的重要原因。

首先,在組織機構上,為了使稅務機關以客戶為導向和便于問責,各國普遍要求稅務機關在對組織機構進行重組或設置內部機構時充分考慮客戶(納稅人)的需求,同時更多地接受外部機構(比如國家審計機關、監察機關甚至專門針對稅務機關設立的監督委員會)的監督和檢查。

其次,在職能配置上,為了降低管理成本,提高管理效率,許多國家除了將國內稅的征管職能交給一個統一的機構(而不是由幾個機構分頭管理)外,還將社保費(基金)、關稅及其他非稅管理職能交給稅務機關征管。為了能夠高效行使職能,許多國家賦予稅務機關更多的自主權(包括內部機構設置、預算分配和人事安排等方面的自主權)。另一方面,為了保證稅務機關更好地履行職責,各國不斷加強對稅務機關績效的管理。稅務機關須制訂和發布正式的戰略業務規劃,其中包含績效目標及達到目標、任務的相關指標;發布客戶(服務)憲章,闡明納稅人可預期得到的各項服務的性質和標準;制訂和發布詳細的年度績效報告,有的績效報告甚至采用了與規劃的目標、任務相對照的形式。有些國家甚至要求國稅局與財政部簽訂年度績效合約。而稅務機關為了保障自身績效目標和任務的實現,也廣泛采用了市場化機制,比如引入現代人力資源管理方法、使用第三方提供服務的方法和使用者付費機制等。以下著重闡述近20年來國際上國稅機關職能配置與組織機構上的主要特點。

二、國稅機構的自主權及其職能配置

在過去的20年間,公共部門的職能發生了重要變化,主要體現在為公民和企業提供更有效、更低成本的服務上。其中的關鍵是增強組織的自主權(autonomy),即在法人形式和法人地位、融資和預算、財務、人力資源及管理實踐(如稅法解釋、違法處罰)等方面獨立于政府之外施行的能力。②Crandall, W. (2010), Revenue Administration: Autonomy in Tax Administration and the Revenue Authority Model, IMF, Washington, pp. 1-4.在政府機構自主權不斷增強的趨勢中,國稅機構由于提供了政府收入的主要源泉,且直接面向企業和公民,無疑處在這一潮流的前沿。

根據自主權的差異,國稅機構可以分為五類。③OECD (2015), Tax Administration 2015: Comparative Information on OECD and Other Advanced and Emerging Economies, OECD Publishing,Paris. http://dx.doi.org/10.1787/tax_admin-2015-en, pp 27-28.一是在財政部(或類似部委)內單獨設立的一個主管部門(SDMOF),即由財政部內的單個部門負責稅收管理。二是在財政部內設立的多個主管部門(MDMOF),即由財政部內的多個部門分工負責稅收管理(通常共享信息技術和人力資源等后勤保障職能)。三是統一的半自主機構(USB),即稅收管理和后勤保障職能統一由一個半自主機構負責,但該機構的負責人要向政府相關部長匯報工作。四是受管理(監督)委員會監管的統一的半自主機構(USBB),即除了具有與上述第三種機構一樣的特征外,該機構的負責人還要向包含稅務系統外的官員在內的監督委員會報告工作。五是其他類別的機構,即不屬于上述類型的國稅機構,如中國的國家稅務總局。

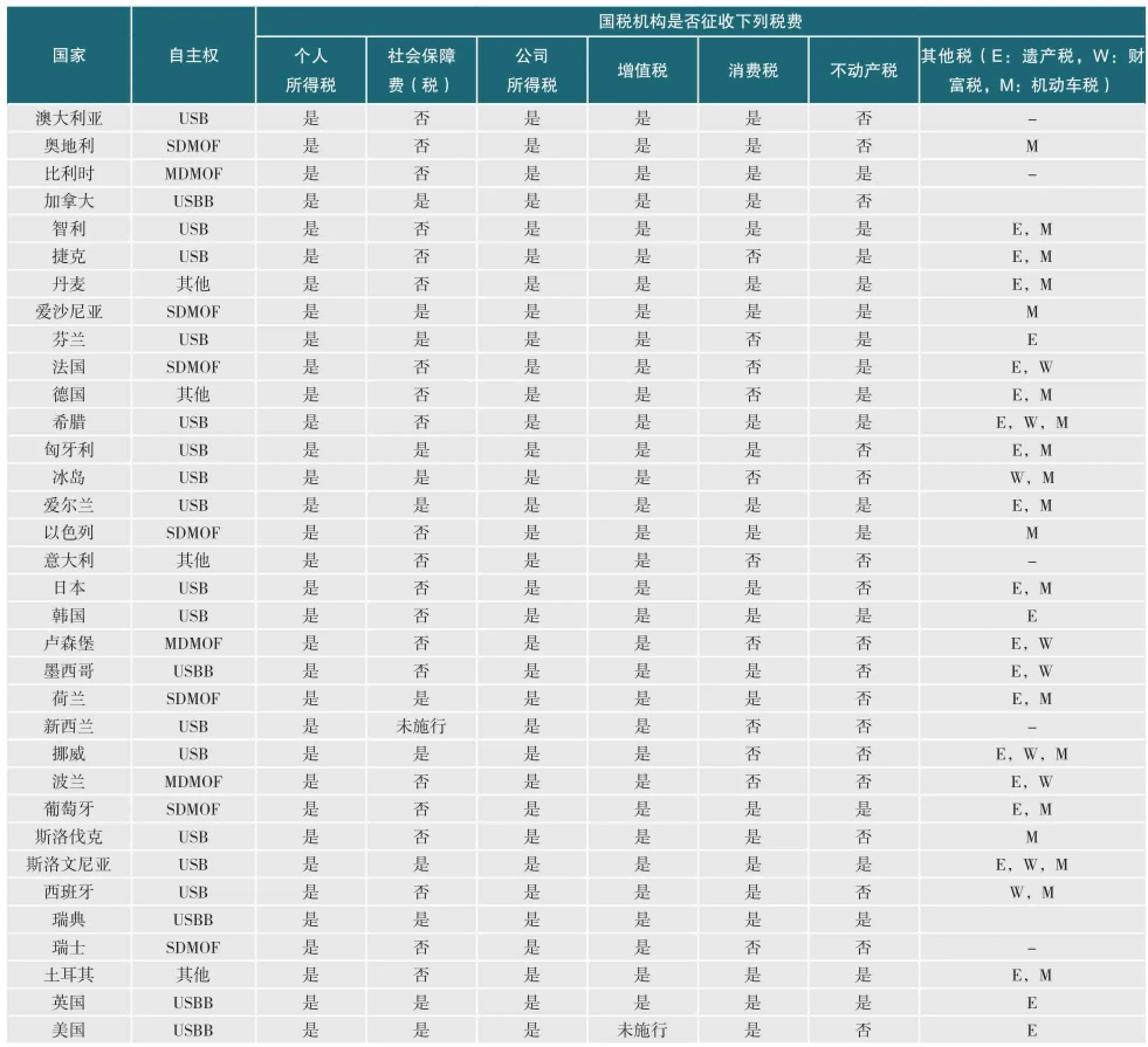

從表1可以看出,目前近60%的國家(包括英、美、日等許多發達國家)建立了統一半自主或受監督委員會監管的統一半自主的國稅機構,國稅機構自主權較強。在OECD國家中,奧地利、比利時、愛沙尼亞、盧森堡和葡萄牙等少數國家的國稅機構設在財政部內,國稅機構自主權相對較弱。非OECD國家中,巴西、哥斯達黎加、塞浦路斯、印度尼西亞和沙特阿拉伯等國的國稅機構自主權也相對較弱。不同國家國稅機構自主權出現差異的主要源于政治結構、公共部門管理體制以及長期的歷史實踐等方面的不同。

雖然增強國稅機構自主權是大多數OECD成員國所發展的目標,但在具體的自主權表現上仍有待進一步增強。在OECD的34個成員國中,有16個國家的國稅機構可以自主設置內部組織機構,包括分支機構等;14個國家的國稅機構可以重新分配預算資金以滿足新的優先項目需求;16個國家的國稅機構有能力決定員工的職級與團隊組合,大多數國家的國稅機構(28個國家)有權影響或協商員工的薪酬水平,但只有9個國家的國稅機構有招募和解雇員工的權力。

表1 OECD成員國國稅機構的自主權與征管的主要稅種比較(2013年)

除了上述資源配置上的權力,國稅機構的自主權還表現在對不同類別的財政收入的征管權上。為了實現低成本、高效率的稅收管理,許多國際組織(如歐洲委員會和國際貨幣基金組織)都主張由一個統一的國稅機構來征管所有的國家稅收以及社保費(稅),甚至承擔相關的非稅管理職能。①OECD (2015), Tax Administration 2015: Comparative Information on OECD and Other Advanced and Emerging Economies, OECD Publishing,Paris. http://dx.doi.org/10.1787/tax_admin-2015-en, pp 25-26.但從現實看,各國國稅機構的職能配置差別仍然是比較大的(見表1)。

(一)國內稅與社保費的征管職能配置①社保費(稅)并不屬于傳統意義上的“稅”,盡管兩者的征收都有強制性,但前者是有償的,而后者卻是無償的。

從國、地稅機構征管的稅種看,稅基流動性大或稅源跨區域的稅種尤其是貨物與勞務稅(包括增值稅、消費稅)及所得稅(包括個人所得稅、公司所得稅等)目前在大多數國家仍由國稅機構征管。而稅基流動性弱的稅種尤其是各類財產稅(包括不動產稅、遺產稅、財富稅和機動車稅等)主要由地稅機構征管。②許多歐洲國家由于面積小,國稅機構也承擔征收財產稅的職能。在社保費(稅)的征收方面,在已建立統一社保制度的國家,將其交由國稅機構征管,是一種發展趨勢,但到2013年底,在已征收社保費(稅)的33個OECD 國家中,大部分國家(21個)的社保費(稅)仍然由單獨的社會保障機構(或多個機構)征收,只有12個國家由國稅部門征收(見表1)。相比10年前(11個成員國由國稅部門征收社保費),變化并不大。但值得注意的是,不少非OECD國家(如阿根廷、巴西、保加利亞、愛沙尼亞、羅馬尼亞)的社保費已由國稅機構征收。

(二)關稅征管與其他非稅相關職能的配置

雖然目前仍有相當一部分國家由海關行使關稅管理職能,但相較10年前,越來越多的國家將海關與國稅機構合并。2005年,當時OECD國家中有10個國家的國稅機構履行關稅征管職能,到2015 年,已有15個OECD國家的國稅機構履行關稅征管職能。有些國家(如挪威)也已計劃將關稅征收職能轉移至國稅局。③不過,也有少數國家將關稅的征管職能移交給邊境管理部門。如加拿大1999年11月將關稅移交給國稅部門征收,但2003年12月加拿大成立邊境服務局(CBSA)后,又將關稅的征管職能移交給了該局。澳大利亞2014年也宣布了類似計劃。非OECD國家中,阿根廷、巴西、哥倫比亞、拉脫維亞、羅馬尼亞和南非等國也已由國稅機構征收關稅。將關稅交給國稅機構征收,不僅可以獲得更好的規模經濟效益,也有利于征管職能的協同合力。因為征收關稅的部門也要負責代征進口環節的增值稅,而國內增值稅的征收和出口環節的退稅則通常由國稅機構負責,將關稅和增值稅統一交給國稅機構征管,無疑有利于簡化征管程序,提高征管效率。

除了征收國內稅、社保費甚至關稅外,近20年來許多國家的國稅機構還被賦予了其他非稅管理職能。包括:征收政府的非稅收入和非稅債務(如兒童撫養費、學生貸款的逾期催繳);支付社會福利;進行公司注冊登記、人口登記、博彩業監管等。顯然,由國稅機構行使這些非稅管理職能,除了便于國稅機構掌握有關涉稅信息外,也有利于構建低成本的政府。

三、國稅機構的組織模式:內部結構與外部機構

由于國稅機關主要是為中央(或聯邦)政府征收財政收入,其分支機構遍布全國,總體規模往往很龐大。為了使這樣一個垂直管理的大部門高效運行,無疑需要優化內部組織結構甚至建立外部制約機構。

(一)內部組織結構的變革

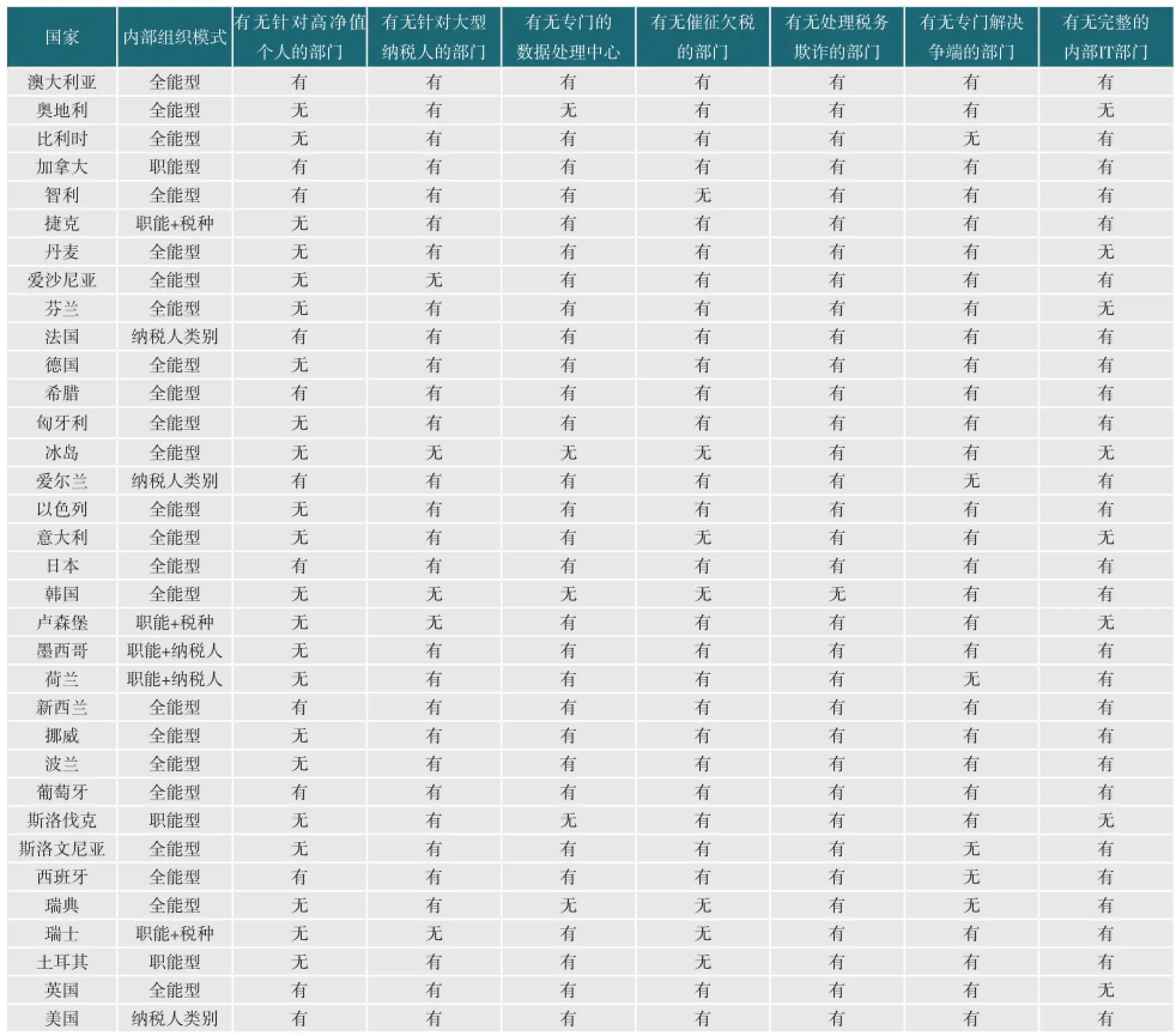

在稅務機關內部結構的設計上,盡管目前世界各國幾乎都摒棄了早期按稅種設置內部機構的組織模式,轉向了以職能(如注冊登記、征收、稽查、信息處理)為基礎來設置機構,但為了盡可能體現以“客戶”需求為導向,越來越多的國家采用了在職能基礎上兼顧納稅人類型或稅種特征的混合型(即職能+稅種或納稅人)或全能型(即職能、納稅人、稅種等多種模式的結合)的組織模式(見表2)。2005年,在OECD的30 個成員國中,9 個成員國完全按照職能設置國稅機構,但到2015年,在其34 個成員國中,采用這種模式的只有加拿大、斯洛伐克和土耳其。相反地,采用混合型或全能型組織模式的國家大幅度增加。2005年,在OECD成員國中,16個成員國采用以職能為基礎的混合型(4 個成員國)或全能型組織模式(12 個成員國);但到2015年,有28 個成員國采用以職能為基礎的混合型(捷克、盧森堡、墨西哥、荷蘭和瑞士等5 個成員國)或全能型組織模式(澳大利亞、奧地利等23 個成員國)。而完全按納稅人類別設置國稅機構的國家同10年前一樣,仍只有3個成員國(美國、法國、愛爾蘭)。

從國稅機構的縱向網絡看,盡管多數國家目前仍然按地理區域分級設置分支機構,但許多國家已經改變了按行政區劃設立分支機構的做法,減少管理層級以及分支機構的規模和分布(比如澳大利亞稅務局從2014年10月31日起關閉了10個地區性的分支機構)。另一方面,信息技術的發展為許多國家建立集中統一的部門創造了條件。越來越多的國家國稅機構創建了全國性的呼叫中心、數據處理中心、大型納稅人(大型企業)管理部門和高凈值個人管理部門,以集中處理業務,提高管理效率。其中,一個新的趨勢是,越來越多的國稅機構(目前OECD成員國中三分之一多的國家)成立了針對高凈值個人的部門。其原因與設立大型納稅人管理部門類似:不僅因為高凈值個人貢獻的稅收收入占比較高,其涉稅業務和收入來源復雜,也由于他們傾向采取激進的稅收籌劃行為,這些都需要稅務機構提供專門的服務以滿足“客戶”需求,防范其稅收遵從風險。

表2 OECD成員國國稅機構的內部組織結構比較(2015年)

在內部組織模式上,除了上述“客戶”導向特點外,一些國家還把國稅機構的部分業務實行外包或政府購買服務,體現了機構改革的市場導向特點。其中,最主要的外包業務仍是信息技術。如英國、澳大利亞、丹麥、拉脫維亞、墨西哥等國的國稅機構把信息技術業務全部或部分外包給私營部門。

(二)外部機構的設置

稅務機關的外部機構是獨立于稅務機關的相關管理和服務機構,主要包括兩類:一類是監督與指導機構,另一類是納稅人投訴處理機構(也有些國家將此類機構設在稅務機關內部)。設置前一類機構的目的是加強對國稅機構的監督與指導,設置后一類機構的目的則是保障納稅人對稅務機關及其工作人員的投訴能夠得到公平、公正的處理。

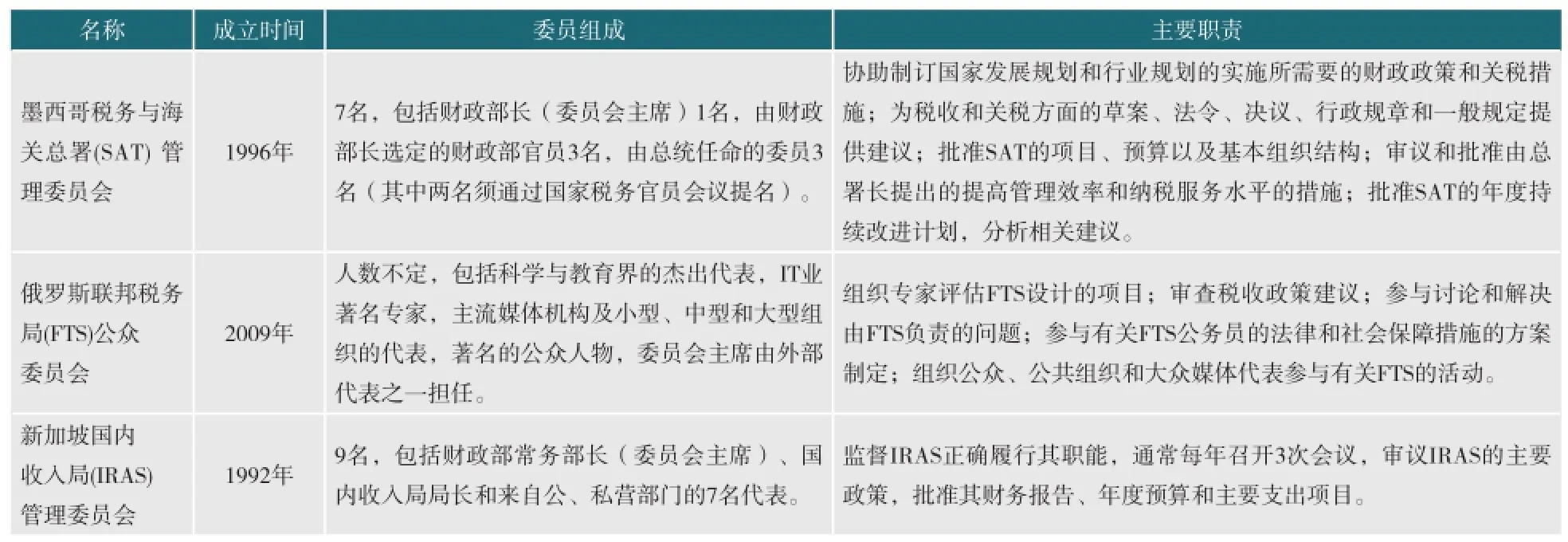

在對稅務機關的監督與指導方面,一些國家(如英國、美國、瑞典、加拿大、墨西哥、新加坡)設立了包含稅務系統內外代表在內的管理(或顧問)委員會(見表3)。

在納稅人投訴處理機構的設置上,目前除了少數國家(OECD成員國中有6個)是由稅務機關的內設部門來處理外,大部分國家都由獨立于稅務機關之外的專門機構來處理,以確保納稅人享有平等的權利和受到公平的對待。其中主要由負責對政府各部門投訴的監察專員辦(或類似機構)處理,但也有一些國家專門設置了獨立的納稅人投訴處理部門,如稅務監察專員辦(Tax Ombudsman)、稅務調解辦公室(Tax Mediator)來處理涉稅投訴。

四、借鑒與啟示

從近20來世界范圍內國稅機構的變革趨勢看,我國在一些方面已走在世界前列。比如,在國稅機構的自主權方面,同大部分國家的國稅機構仍只有半自主權甚至內設于財政部(或相關部委)內缺乏自主權的做法不同,我國的國家稅務總局早已獨立于其他部委,擁有相對獨立的人力、財力等資源配置權力,符合增強國稅機構自主權的改革潮流。而2015年底我國發布的《深化國稅、地稅征管體制改革方案》(以下簡稱改革方案)明確提出“與推進稅收征管現代化相適應,進一步完善稅務組織體系,著力解決機構設置、資源配置與稅源狀況、工作要求不匹配等問題”,為進一步深化稅務機構改革指明了方向。

從國際上國稅機構的發展趨勢看,今后有必要進一步發揮我國國稅機構自主權較大的優勢,沿著客戶導向、結果導向和市場導向的改革趨勢,繼續推進稅務機構職能配置與組織模式的優化。

表3 部分國家稅收管理(顧問)委員會設置比較①還有不少國家設置了此類外部機構,如美國國內收入局(IRS)監督委員會、加拿大收入局(CRA)管理委員會、芬蘭國家稅收委員會(NBT)顧問委員會。參見李林木,阮愛鶯. 公共管理改革浪潮下國稅機構的職能配置與組織模式[J]. 涉外稅務,2009 (2): 20.

一是在職能配置上,根據事權與財權相匹配的原則,調整中央和地方之間的財政收益權與稅費征管權。應重新梳理和明確界定國、地稅部門征管的稅種,避免交叉重疊。對于稅源跨行政區域或稅基流動性大的稅種(如增值稅、消費稅、企業所得稅),不論是作為中央稅還是中央與地方共享稅,都應當統一由國稅機構征管。暫時不便由國稅機構征管的稅種(如個人所得稅)可先繼續由地稅機關征管,待條件成熟后移交國稅。在地稅機關征管的稅費方面,除了按改革方案要求“將依法保留、適宜由稅務部門征收的行政事業性收費、政府性基金等非稅收入項目,改由地稅部門統一征收”外,應將與地方公共服務水平關系密切或稅基完全在地方的各稅種(包括目前屬于中央稅,由國稅部門征管的車輛購置稅)交由地稅部門征管,收入歸地方政府。在社保費方面,由于我國各地區經濟發展和社會保障水平不平衡,現階段仍可由地稅部門征管,待將來全國建立統一的社會保障制度后,再移交國稅部門征管。

二是在組織機構上,改變按照行政區劃設置分支機構且內設機構上下雷同的做法,提高機構設置的集中化程度。首先,在分支機構設置上,短期可按照改革方案的要求“稅源規模較小的地區,可按照便利納稅人、集約化征管的要求,適度整合征管力量”;中長期,隨著信息技術保障的完備,則有必要打破行政區劃的限制,依照稅源分布情況,分經濟區設置國稅分支機構。一些內設機構(如稅務稽查機構和督察內審機構)只在大經濟區或設區市設立。其次,在內部機構設置上,除了已有的大企業管理部門外,有必要建立全國性的呼叫中心、數據處理中心和高凈值(收入)個人管理部門等,以更好地提高納稅服務水平和稅收征管效率。第三,在外部機構設置上,為形成對國稅部門相對獨立的監督與指導,可以借鑒國際經驗,設立一個全國性的稅收管理委員會。委員會的組成人員除了財政部、稅務總局外,還應包括納稅人代表、財稅專家等系統外專業人士,主要職責是對國稅系統的戰略規劃、資源管理以及稅收政策的制定和實施進行監督和指導,以確保稅務機關為納稅人提供優質、高效、公正的服務。

責任編輯:周 優

Impacts of Public Sector Reform on the Function Allocation and Organizational Model of the National Revenue Bodies Worldwide

Aiying Ruan, Lujun Wang & Linmu li

Over the last two decades, there have been profound impacts of worldwide changes in the management of public sector on the roles and organization of national revenue bodies. The autonomy of national revenue bodies has been increased and the roles continue to expand. A trend towards integrating customs, social security contributions and other non-tax related roles within a national tax body continues to push forward. Meanwhile, the organizational model of national revenue bodies has also evolved considerably, the main stream of which is a mix or hybrid of functional, taxpayer segment and tax type criteria for internal structure. It is popular to create special divisions or units within tax bodies aiming at key taxpayers such as large enterprises and high net worth individuals. On the other hand, external management advisory boards or councils have been established in many countries, which execute an oversight and guidance function. Such experience may be used as reference for the institutional and organizational reform of national revenue bodies in China.

Public management National revenue bodies Function allocation Organizational model

F811.2

A

2095-6126(2016)02-0018-07

* 本文系國家自然科學基金面上項目(批準號:71373115)的階段性成果。

* 阮愛鶯,河海大學馬克思主義學院博士研究生。

- 國際稅收的其它文章

- 通過應用大數據簡化稅收征管程序的構想*

- 中韓FTA:為經濟發展提供新動力

- The Ministry of Finance, the State Administration of Taxation and the Ministry of Science and Technology Jointly Released a Circular on Improving the Policy of Pre-tax Super-deduction of R & D Expenses(part Ⅱ)

- 財政部、國家稅務總局、科技部聯合發布《關于完善研究開發費用稅前加計扣除政策的通知》(下)

- 中國與BEPS

——從規則接受者到規則撼動者*(中) - “財經戰略年會2015”在天津召開