人民幣離岸與在岸市場匯率聯動關系的實證研究

張曾瑋

隨著人民幣國際化加速發展,人民幣離岸金融市場逐漸擴大,形成了香港、新加坡和倫敦等全球范圍的人民幣離岸中心。2015年11月,國際貨幣基金組織(IMF)決定將人民幣納入特別提款權(SDR)貨幣籃子,人民幣在SDR貨幣籃子的權重為10.92%,排在美元、歐元之后居第三位。香港地區擁有最大的人民幣存款和兩岸資金雙向流動規模,目前已經發展為最成熟的人民幣離岸市場。截至2014年12月底,香港人民幣存款余額已經從2009年底的627億元突破至1萬億元,增長了15倍。

受世界經濟增長乏力、美聯儲加息預期和新興市場國家貨幣大幅貶值等因素影響,人民幣對美元的匯率近期出現較大幅度的貶值預期。2015年12月9日,在岸人民幣對美元收盤下跌0.15%,報6.4172,創2011年來最低收盤水平。數據顯示,2015年中國外匯儲備余額為3.33萬億美元,年內大幅下降5130億美元,降幅達到13.4%,離岸人民幣對美元全年貶值累計5.4%。而且人民幣貶值直至2016年2月仍在持續,香港離岸市場資金池規模也下降到8039億元,市場甚至出現暫緩人民幣國際化的聲音。

有相當數目的研究表明,離岸市場與在岸市場在利率、匯率、資本流動等方面存在顯著的聯動關系,尤其是在匯率方面。在岸金融市場和離岸金融市場的存在主要基于較為嚴格的資本賬戶管制,離岸金融市場的發展一方面能推進本國貨幣國際化、提供風險對沖工具,另一方面也可能加劇在岸金融市場的波動性。特別是當境內外市場的人民幣匯率產生較大偏離,容易引發套利、增加監管和引導政策預期的難度。因此,研究離岸與在岸市場的聯動關系,對國內金融改革和人民幣國際化具有重要意義:一是有利于探索人民幣國際化健康發展的有效途徑;二是能為國內金融改革特別是匯率形成機制改革和資本項下可自由兌換提供實踐意義。

三、結論政策及建議

(一)結論

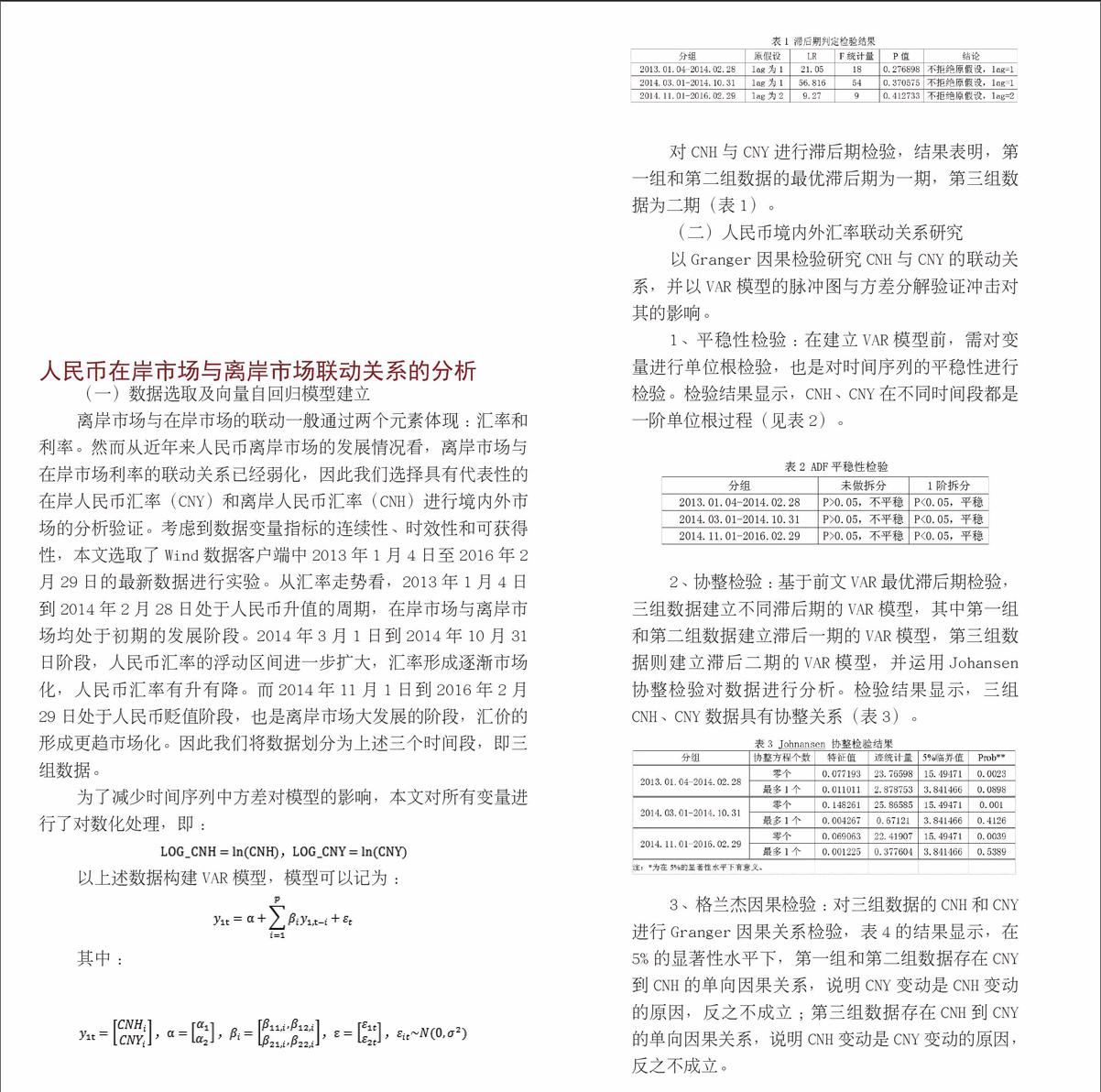

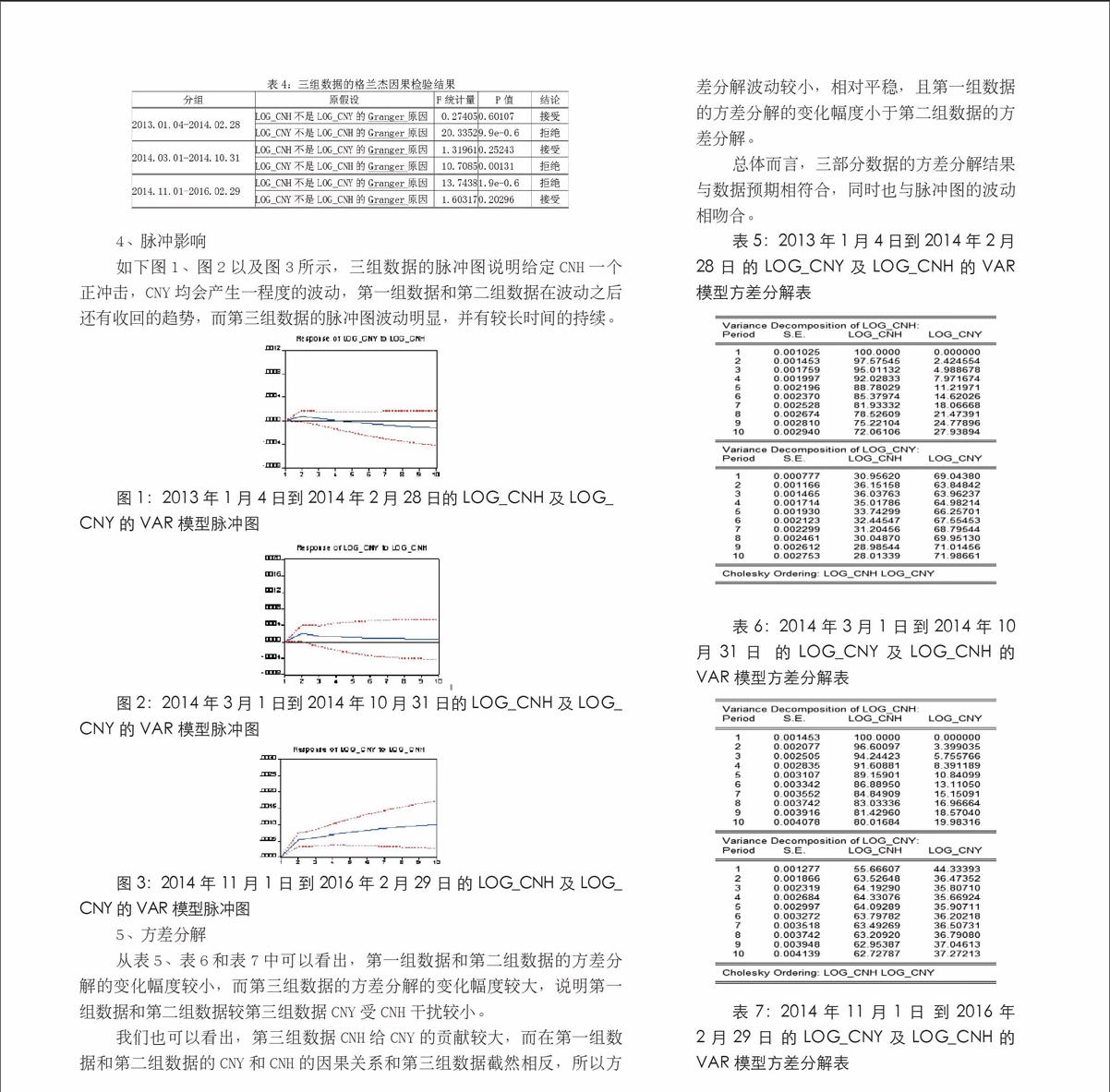

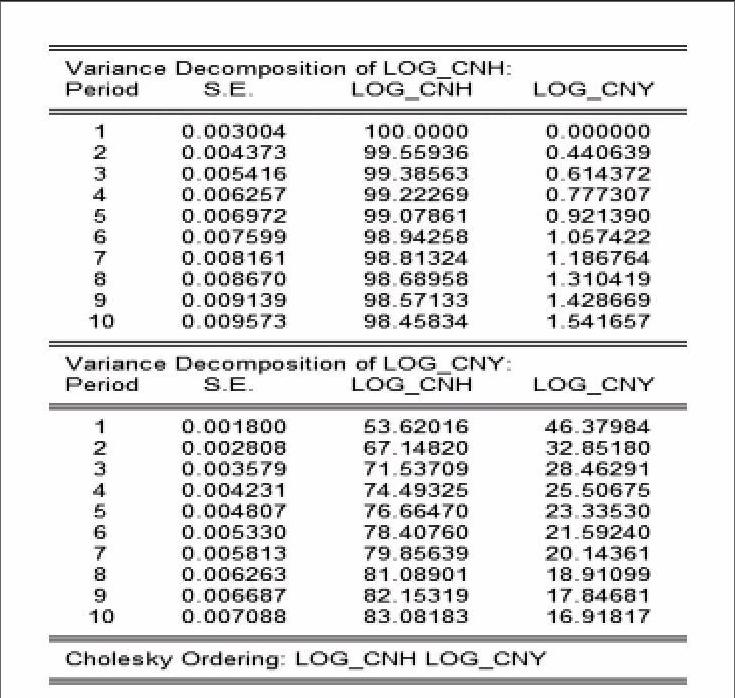

從實驗中的VAR模型的脈沖圖和方差分解結果來看,相對于第三組數據的方差分解而言,第一組數據和第二組數據的方差分解較為接近,即2013年1月4日至2014年10月31日期間屬于匯率的正常波動范圍,而第三組數據的脈沖圖表明,在受到一個正沖擊,會帶來同向沖擊,且會有較長時間的持續;而其方差分解更是說明第三組數據的數據較第一組數據和第二組數據而言不穩定,表明匯率波動加大,與當期的匯率走勢大致相符。

從Granger檢驗反映的因果關系說明,第一組數據和第二組數據中CNY變動是CNH變動的原因,即在岸匯率的變動影響離岸匯率的變動。而第三組數據則為CNH變動是CNY變動的原因,即離岸匯率的變動影響離岸匯率的變動。根據前文我在近年來人民幣國際化的發展及匯率政策的演變的簡述中所述,人民幣的離岸市場一致在逐步的發展階段,海外人民幣規模較小、影響力有限,且匯率政策的預期一直比較穩定,在岸市場匯率影響離岸匯率可以得到解釋。然而自2014年下半年以來,世界經濟增長乏力,美聯儲貨幣政策由寬松向常態回歸,資本流動發生變化,2015年8月人民銀行宣布完善人民幣匯率中間價形成機制,市場對于政策的不適應,因此導致了人民幣兌美元的匯率迅速貶值,在8月11日宣布此項政策的當天便貶值了近2%。這一定程度影響離岸市場的匯率預期和人民幣海外投資者風險偏好的變化,導致離岸市場人民幣的供求關系發生變化,進而影響在岸市場的相對需求也出現了變化,加大人民幣的貶值預期。

(二)政策建議

人民幣離岸與在岸的即期市場間逐漸形成了一種有效的價格傳導機制,它的成熟發展有利于人民幣國際化進程的繼續推進。但是,當離岸市場發生較大波動時,又會強化匯率預期,增加政策引導的難度。因此,本文相應就人民幣離岸市場和在岸市場建設與發展提出建議:

一是在離岸市場應該提供更多人民幣資產和產品。隨著人民幣國際化和金融市場對外開放的發展,境外主體在貿易投資和資產配置等方面對人民幣的需求會繼續增加,同時也要鼓勵大型優質國內外企業利用離岸市場來進行融資,降低融資成本,從而更加有利于人民幣匯率趨向于均衡價值,對匯率變化的市場預期也會變得更加平衡,同時有利于人民幣國際化向縱深發展。

二是推進在岸市場的金融深化,尤其是在資本賬戶完全開放之前,繼續完善市場化的利率和匯率價格形成機制,豐富金融產品,拓寬金融市場的廣度和深度以提高金融機構和投資者風險防范的能力。市場預期美聯儲進一步加息導致美元在較長一段時間走強。因此,還要繼續推動外匯市場發展和對外開放,豐富外匯產品,引入合格境外主體,促進形成境內外一致的人民幣匯率。總而言之,應當加速人民幣匯率的市場化進程,使兩個市場的價格信息傳導機制更加有效,并最終實現兩種匯價并軌、人民幣利率在均衡水平上基本穩定的改革目標。

摘要

隨著人民幣國際化的不斷推進,以香港為代表的人民幣離岸市場也加快發展起來,然而人民幣對美元的匯率近期出現較大幅度的貶值預期。離岸金融市場的發展一方面能推進本國貨幣國際化、提供風險對沖工具,另一方面也可能加劇在岸金融市場的波動性。本文運用VAR模型并采取Granger因果檢驗的方法,對在岸人民幣價格(CNY)和離岸人民幣價格(CNH)進行境內外市場的分析驗證。首先,將數據分為三組并確定三組數據所建VAR模型的滯后期。然后,對三組數據分別進行ADF檢驗和Johansen協整檢驗,判明數據的穩定性。接著對三組數據分別進行VAR建模并分別對三組VAR模型的脈沖圖和方差分解表進行動態分析。最后得出結論,研究表明:離岸市場與在岸市場相互影響,尤其在匯率預期相對穩定、離岸市場發展的時期,在岸市場 CNY對離岸市場引導作用更強;但在匯率預期出現轉折同時境內政策收緊的時期,CNH會反過來影響CNY。目前對于單獨研究CNH與CNY之間傳導關系的研究較少,并缺乏對近期匯率特殊時期下的實證研究,所以本文研究具有較好的研究意義。