404 Not Found

404 Not Found

精益建造體制下“營改增”對建筑業的影響

李娜+程峰

摘要:“營改增”全面推廣標志著建筑業全面進入增值稅時代,本文在分析“營改增”背景和建筑業精益建造管理體制的基礎上,從施工企業會計要素及建筑業增加值等多個方面闡述了“營改增”對于建筑施工企業乃至整個建筑產業鏈的影響,希望稅改能夠促進建筑業更好的發展。

關鍵詞:營改增精益建造會計要素建筑業增加值

2016年是國家增值稅改革重要的一年,在“營改增”試點的基礎上全面推行改革,從此,建筑業全面進入增值稅的納稅體制,增值稅全面取代營業稅。從國家的角度出發,稅改的設計原理是全面打通增值稅的抵扣鏈條,從而實現第二、三產業的融合,降低企業稅負。然而建筑業不同于一般的制造業,企業類型復雜,利潤率不高,管理較粗放。國家大規模的結構性稅改,其減稅效果需要較長的過程。

一、精益建造的背景

與一般的制造業相比,建筑行業生產效率較為低下,工作條件惡劣,產品質量難以保證。丹麥學者Lauris Koskela在1992提出要將制造業已經成熟應用的生產原則包括精益管理等應用到建筑業,以提高建筑業的管理水平,并于1993年在IGLC(International Group of Lean Construction)大會上首次提出“精益建造”(Lean Construction)概念。

精益建造是在精益生產的基礎上延伸而來的。對于制造業的精益生產而言,企業的產品有固定的廠房和生產者,生產組織形成也較為穩定。而建筑施工企業則不同,其產品是固定的,卻沒有固定的廠房和人員進行生產。另外建筑項目具有復雜性和不確定性,受天氣環境等外在因素影響很大。

二、從會計要素方面對建筑施工企業的影響

(一)對于資產的影響

建筑施工企業資產分為流動資產和非流動資產。“營改增”以前,企業在購進鋼材、砼、砂石等流動資產時,由于無需增值稅專用發票,采購途徑比較多,銷售企業較多,相對采購成本較低。但在稅改以后,企業在采購時必需取得增值稅專用發票,銷售企業為此也會增加稅收成本,這種增加的成本最終轉嫁到采購方,造成施工企業采購成本的升高,增加了采購資產的價值。從施工企業非流動資產的角度考慮,“營改增”以后企業新增資產可參與增值稅進項稅額的抵扣。施工企業不同于一般的制造企業,其生產用固定資產一般價值較高,企業不可能經常進行大規模的非流動資產類投資。如果進行大規模的非流動資產投資,雖然可增加稅前抵扣的費用,但同時會造成企業大量流動資金占用,影響企業日常的營運資金流量。與此同時,如果企業要解決營運資金流和投資資金的矛盾,必然需要引入長期融資方式。而長期融資所帶來的問題則會使企業的資產負債率上升,加大了企業的經營風險。如果施工企業保持原有資產規模,不進行長期投資,那么原有的存量資產產生的折舊不能參與增值稅進項稅額的抵扣,企業要自己承擔這一部分折舊費用。

(二)對于企業負債的影響

負債分為流動負債和非流動負債。施工企業在正常運轉過程中,其營運資金有自己的特點。如業主方支付的工程款、預付備料款等,在理想環境下,施工企業一般不需要進行大規模融資,可能會需要短期融資。施工企業的特點決定了企業不可能經常購置大型機械等非流動資產,大型設備的使用一般采用租賃的形式。如果企業為了市場競爭的需要,不計后果地進行大型采購,必然會使企業的資金流受到限制,有可能導致企業資金鏈的中斷甚至更嚴重的后果。為了維持企業運轉則不得不再進行融資,使企業的總資產負債率升高,企業陷入惡性循環的困境。

從流動負債來看,在“營改增”以后,企業在購進材料等工程物資時,如果不能按規定取得增值稅專用發票,則可能在支付購料款等環節產生一定的應付賬款等流動負債,負債總額增加。

從非流動負債來看,按“營改增”的政策規定,企業在改革以后新購進的固定資產可以抵扣增值稅。建筑施工企業如果要進行固定資產投資,可能會涉及企業長期融資的問題,其資金成本(利息等)如果取得增值稅專用發票,可以抵扣增值稅。

(三)對于企業利潤的影響

建筑施工企業包括土建、安裝等很多項目,工期較長,可能涉及分包及轉包項目。“營改增”以前施工企業可能會選擇一些小規模納稅企業或其他企業進行分包或轉包,取得一定的利潤。但在“營改增”以后,由于分包或轉包企業受到增值稅專用發票的限制,如果選擇沒有資質或不太正規的小規模企業進行分包或轉包業務,企業無法取得增值稅專用發票,不能抵扣進項稅額。這樣,“營改增”政策即對一些小企業產生了擠出效應,一部分小規模納稅企業漸漸退出建筑施工企業的分包工程項目,取而代之的是有資質的、正規的一般納稅企業。但是建筑施工企業的成本也會相應增加,如果銷項稅額不能轉嫁給下游企業,企業的銷售收入就會降低,利潤下降。由此可見,“營改增”政策有利于規范施工企業的分包和轉包工程。

施工企業的大型機械等固定資產大部分采用租賃的形式。租賃分很多種情況,前一節已經介紹過。有形動產租賃部分試點單位已經納入增值稅的納稅范疇,涉及的稅率也各不相同,大部分不能按17%的稅率進行抵扣,前面的案例中已經按照可能使用的最高的抵扣率11%進行計算,仍有大部分費用不能抵扣,從而增加企業的費用,減少利潤。

另外,按照稅改規定,企業只有在稅改以后購進的增量資產產生的折舊才能準予稅前抵扣,這對一些持有大型機械設備的較正規的施工企業來說,意味著大量的存量資產產生的折舊費用不能參與增值稅的抵扣,只能由企業自己消化承擔。同樣造成企業費用增加,利潤降低。

(四)對造價管理及核算的影響

傳統稅制下,施工企業仍采用的是營業稅體制計取綜合稅率的取費方式。改征增值稅以后,其計稅依據、稅率、減稅免稅等都有較大變化。16年以來,各地先后出臺與增值稅配套的工程造價計算依據和計價體系。受其影響,建設項目全過程造價管理將發生重大變化,建筑企業投標工作也變得復雜化。建筑業在復雜的市場環境中,將面臨政策制度與實際操作上的矛盾。按照財政部相關規定以及建筑業自身的特點,施工企業在增值稅的計算必須做到“四流合一”,既資金、發票、物資和合同必須完全一致才能實現足額抵扣進項稅,確保實際稅負不增加。

總之,“營改增”將給建筑施工企業的資產規模、資產負債率、利潤率、工程成本核算等多方面帶來影響,除此以外,對于企業的組織架構、營銷模式、集中采購、財務管理、稅務管理、信息系統等也會造成重大影響。但是,從另一個角度來看,“營改增”可以推動企業加強管理,提升整個產業鏈的管理水平。

三、“營改增”對整個建筑產業鏈的促進作用

建筑產業鏈涵蓋了建筑產品的生產和與生產有關的所有內容,包括勘探、規劃、設計、檢測、認證、研發、建筑材料、半成品生產、施工等,是一個產業體系層面的范疇。這樣一個龐大的產業體系下,“營改增”將達到什么樣的理想效果,取決于建筑產業鏈上的很多單位是否都能納入增值稅的計稅范圍,以及是否完全按增值稅的計稅規則進行納稅登記和會計核算。只有這樣,增值稅對整個建筑業的促進作用才能突顯出來。

(一)全面打通抵扣鏈條,避免重復征稅

在營業稅的計稅模式下,建筑業只按營業額征稅,不扣除任何成本費用。原在購進環節已經由銷售方代扣的增值稅進項稅額作為已納稅金不能參與計稅的抵扣,企業納入費用核算,與計繳營業稅無關。這樣就中斷了增值稅的抵扣鏈,不能將二三產業結合起來,納稅企業在實質上重復納稅,并會將這種不能抵扣的已交稅作為費用,轉嫁給下游企業,由最終消費都承擔,引起建筑業的“蝴蝶效應”,增加社會成本。在理想環境下,如果整個建筑業及相關產業,實現整個建筑行業的增值稅全覆蓋,才能真正實現增值稅的抵扣的“暢通工程”。

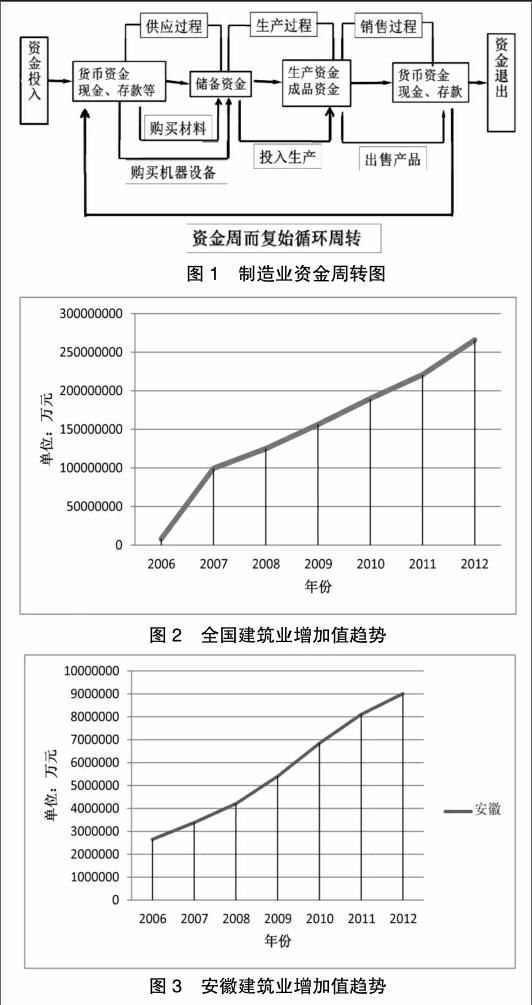

(二)基于建筑業增加值征收增值稅

制造業一般納稅人的主要經營業務為供應業務-生產業務-銷售業務,伴隨這三類業務,資金鏈的模式是G-W-G,,即資金投入-資金使用-資金退出(帶著增值部分)。假定企業持續經營的前提下,企業資產以各種形態存在并流轉。從現金、銀行存款等貨幣資金形式進入企業,伴隨材料采購等活動,資產轉化為儲備資金形式,進而投入生產,以生產資金的形式存在,隨著生產活動的結束,資產轉化為產成品資金,最后待產品銷售,最終回到貨幣資金形式。制造業就是這樣伴隨生產經營活動,形成資金流、物流,并在對所有的流轉活動產生的增值額計稅,即增值稅。具體內容見圖1。

建筑業增加值指建筑業企業在報告期內以貨幣表現的建筑業生產經營活動的最終成果。目前建筑業增加值采用分配法(收入法)計算,即從收入的角度出發,根據生產要素在生產過程中應得的收入份額計算。具體計算公式為:

建筑業增加值=本年提取的固定資產折舊+應付工資+應付福利費+管理費用中的勞動待業保險金、稅金+工程結算稅金及附加+工程結算利潤

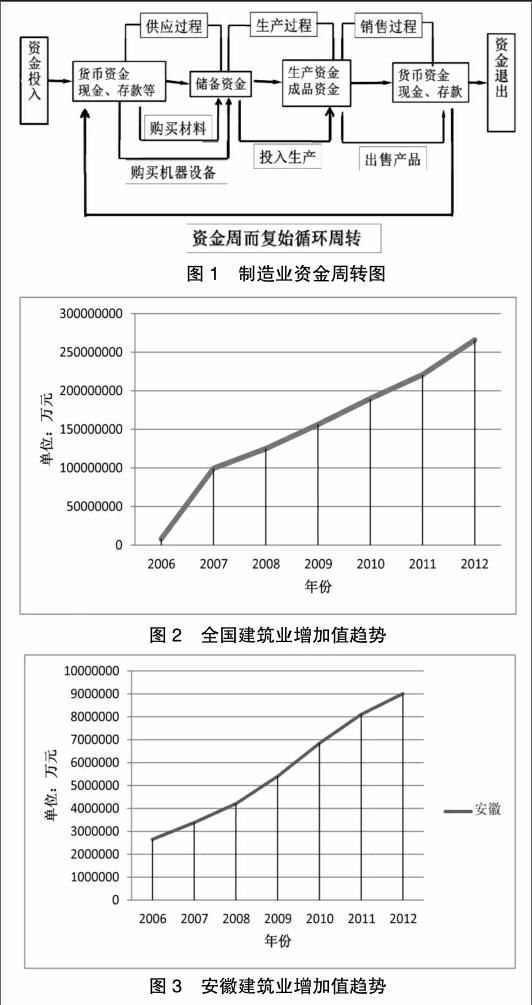

圖2~圖3顯示了從2006年到2012年的幾年間建筑業增加值變化的趨勢。

建筑業增加值是國內生產總值的一部分,建筑產品的供應-生產-銷售,資金的循環同樣經歷了資金投入-資金使用-資金退出(帶著增值部分)。從圖表資料顯示,在安徽乃至全國范圍內,建筑業增加值呈逐年遞增的趨勢,各建筑企業也越來越重視增加值的計算。增值稅正是對企業增值額部分征收的稅種,無增值則不征稅。所以將整個建筑業納入增值稅的計稅范疇是很有必要的。

(三)促進建筑行業的規范管理

增值稅計稅的基本依據是增值稅專用發票,進口產品需提供海關的完稅證明。長期以來,各類建筑企良莠不齊,在采購、分包等很多環節存在管理不規范的現象。各企業之間的競爭一味降低成本,追求利益最大化,處于無序競爭狀態,造成工程的質量問題等很多隱患。實行增值稅以后,一些管理不規范的企業無法取得增值稅專用發票,或者小企業在銷售時無法提供專用發票,影響上、下游企業的增值稅抵扣。引導建筑企業選擇管理正規的合作伙伴,建立穩定的長期合作關系,抓住企業的主打產品,將它做大、做強。

建筑企業為了長期可持續發展,會更加愛惜自己的羽毛,嚴格內部控制和管理,提升企業的競爭力和產品質量,從而會形成一套適合企業發展的精益管理模式和體系。同時,一些沒有資質、管理不規范的企業,自然會在行業競爭中被淘汰。從而實現整個建筑行業的良性發展。

參考文獻

[1]劉景礦,龐永師,何俊鋒,王亦斌.基于精益建造與BIM的施工項目成本控制體系研究[J].建筑監督檢測與造價,2016,(04):5-11.

[4]趙汝江,陳曉東.國際綠色建筑發展趨勢與國內情況[J].山西建筑,2015,(23):235-238.

[5]王匯墨.中國建筑業增加值提升機理研究[D].哈爾濱工業大學,2010.

[6]中國統計年鑒.

作者簡介

李娜,1979年7月生,安徽合肥人,安徽審計職業學院講師,工程碩士。主要研究方向:項目管理、審計、會計。